Den här artikeln ingår i en serie om effekterna av covid-19 på den schweiziska banksektorn. Deloitte kommer att fortlöpande publicera sina perspektiv på viktiga implikationer och potentiella lösningar som banker bör överväga.

Introduktion

COVID-19 har en dramatisk inverkan på individer, samhällen och organisationer. Ingen finansiell institution är immun från dess effekter. Företag har vidtagit åtgärder för att skydda sig själva, sina anställda och sina kunder på kort sikt, och de överväger också hur de kan framtidssäkra sin verksamhet för en värld efter krisen.

I tidigare bloggar i vår serie föreslog vi omedelbara åtgärder som banker bör vidta när de går över från RESPOND- till RECOVER-fasen. Det här blogginlägget riktar strålkastarljuset på den "nya normala" miljön efter krisen och den konkurrensfördel som förmögenhetsförvaltare kan få med ett digitalt aktiverat front office. Våra insikter är baserade på omfattande projekterfarenhet med ledande finansiella tjänsteföretag, marknadsobservationer och en Deloitte-studie som diskuterar pandemins inverkan på digitaliseringen i Asien och Stillahavsområdet:"Navigera mot ett "nästa normalt" efter COVID-19 - Lektioner från APAC förmögenhetsförvaltare.

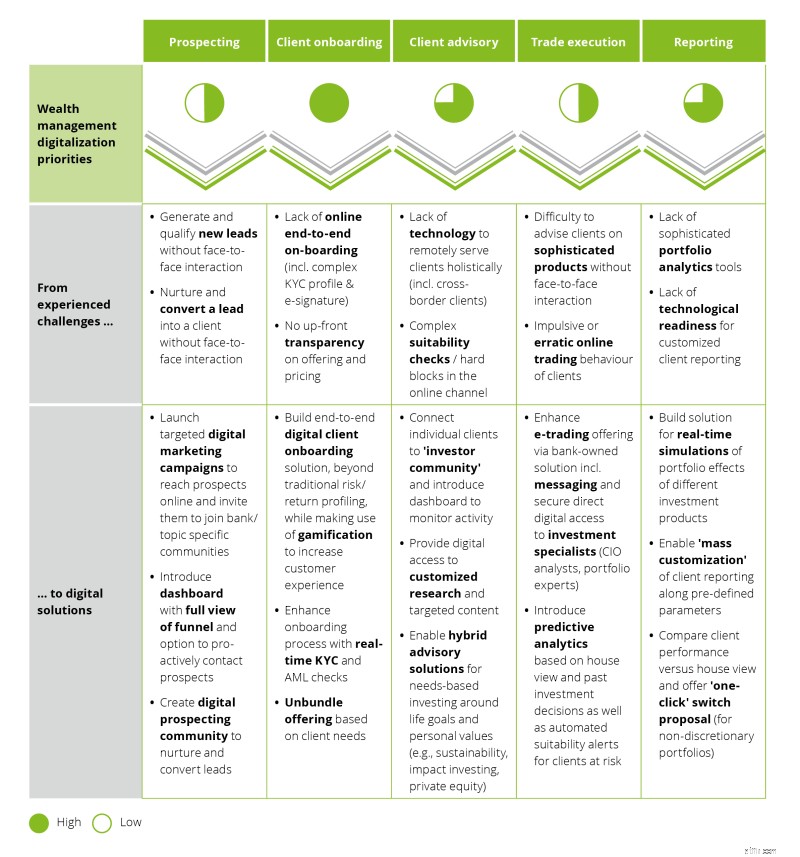

Deloitte-studien fann att även om vissa front office-uppgifter i klientens livscykel har en hög potential för digitalisering, tror de flesta chefer fortfarande att deras kärnverksamhet att ge råd till rika och sofistikerade kunder med komplexa finansiella behov fortfarande är en "folkaffär". Ändå har de alla tydliga planer för digitalisering (se figur nedan) och letar kontinuerligt efter sätt att digitalisera sina kundrådgivare.

De flesta förmögenhetsförvaltare fortsätter att prioritera sina digitaliseringsinitiativ kring klientintroduktion, vilket traditionellt har varit en betungande och besvärlig övning. Ett exempel på ett mer modernt initiativ är tillämpningen av videoautentisering, elektroniska signaturer och godkännandearbetsflöden med fjärrsamtycke, som har uppstått eftersom, som APAC COO på BNP Paribas nyligen kommenterade:"social distansering och splittrade team kommer att bli det nya normala, även efter pandemin”. Det finns också tecken på framsteg mot digitalisering med handelsutförande och rapportering. Till exempel tillåter DBS med sin iWealth-app sina kunder ett flexibelt genomförande av självinitierade standardtransaktioner i aktier, fonder eller valutaaffärer, men råder individer att kontakta sin rådgivare för hantering av mer komplexa produkter. Förmågan att agera oberoende av kundrådgivare ökade transaktionsvolymerna under krisen med en faktor x2,5 på Credit Suisse Digital Private Banking-plattform och med en faktor x4 på en liknande UBS e-handelslösning 1 .

Även om både prospektering och kundrådgivning verkligen kräver ett stort mänskligt element för att vinna kunder och hålla nöjdheten hög, kan dessa aktiviteter stödjas och aktiveras digitalt. Till exempel spenderar många potentiella kunder en allt större del av sin tid online, och de flesta spelare kommer därför att behöva uppgradera sina digitala och prestationsbaserade marknadsföringsmöjligheter för att nå dem genom riktade kampanjer. BNP Paribas använde till exempel krisen för att ta ett första steg i denna riktning genom att tillhandahålla "icke-traditionella marknadsuppdateringar" med hjälp av webbseminarier och ljudkonferenser, där utvalda kunder kan interagera med bankens Chief Investment Officer 1, och utvalda banker överväger att öppna webbseminarier för möjligheter att attrahera nya tillgångar. Kundrådgivning, utan tvekan det mänskliga kärnelementet i förmögenhetsförvaltningens livscykel, kan också förbättras digitalt och kompletteras med inslag av behovsbaserade investeringar kring livsmål eller personliga värderingar, för att i slutändan göra den ekonomiska planen till ett levande digitalt dokument som uppdateras på löpande. Ändå har digitalt avancerade rådgivningstjänster ännu inte distribuerats brett, såsom hybridrådgivningsmandat som kombinerar prediktiv analys med personlig rådgivning, automatiserade skräddarsydda handelsidéer eller jämförelser mellan kunders och bankers referensportfölj med möjligheten att byta "ett klick" .

För att få en konkurrensfördel i en "ny normal" kommer ett mer digitalt aktiverat front office att vara ett nyckelkrav, kombinerat med tydliga val längs kundsegment och tjänstemodeller. De flesta förmögenhetsförvaltare prioriterar digitalisering kring klientintroduktion, men ledande företag började ge digitalt stöd till de traditionella mänskliga delarna av klientens livscykel:klientrådgivning. Ytterligare framsteg inom detta område, till exempel med hybridrådgivningslösningar, kan leda till ännu mer effektiv och meningsfull interaktion mellan kunder och deras rådgivare. Resultaten kan inkludera ökad kundaktivitet och högre belastningskvoter för tillgångar under förvaltning (AuM) för kundrådgivare – vilket bidrar till den välbehövliga lönsamhetsökningen för många förmögenhetsförvaltare.

-------------------------------------------------- -------------------------------------------------- ------------------------

1 Källa:Asia Private Banker. Braving the Storm:PBs delar framgång inom digital rådgivning under pandemin

Hur lång är den normala nybilsgarantin?

Wealth:The Ultimate Magnifying Glass

Fel sätt att uppnå rikedom

Meet the Millennipreneurs:A New Breed of Entrepreneurs

Påverkan av covid-19 på pensionskonton

Kommer reseaktier att ta fart för investerare under det nya året och framåt?

De bästa PE-företagen föregår med gott exempel på ESG

Hur en ny lag kommer att förändra hur du skyddar din identitet