Ålder kan bara vara en siffra. Men det är också saldot på ditt pensionskonto – och det är en siffra som verkligen kan räknas när du går in i din karriärs startsträcka.

Om du är 25 och funderar på att gå i pension, så ligger du före kurvan. Om du är 30 är du fortfarande med i spelet, men förmodligen medveten om att du måste börja tänka på ditt liv efter karriären.

Men vad händer om du är 40 eller äldre? Om du aldrig har tänkt seriöst på pensionsplanering, eller om det bara går upp för dig att du borde ha gömt undan pengar under det senaste decenniet eller två, kanske du känner ett drag av panik.

Även om du inte borde få panik, kan din naturliga kamp-eller-flyg-instinkt styra dig i rätt riktning. Det är dags att vidta åtgärder.

Ditt första steg bör vara att undersöka hela din ekonomiska bild. Det innebär att du tittar noga på vad du tjänar och vad du spenderar pengar på. Och sedan bygga en budget med ett mål i åtanke:maximera ditt pensionssparande.

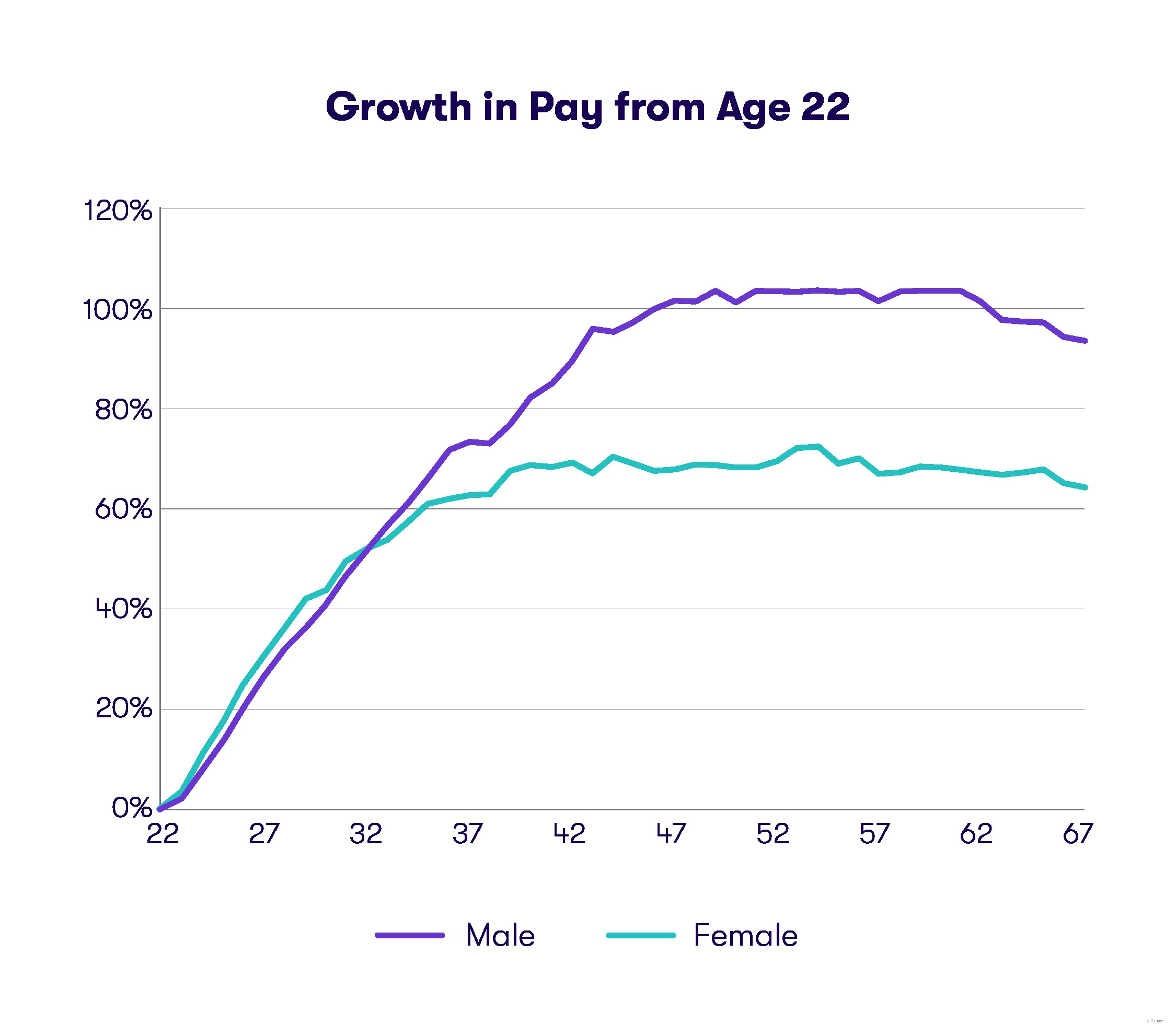

Om du är över 40 kan du behöva brottas med vissa variabler som yngre människor inte gör, som barn, bolån och bilbetalningar. Men positivt, du är i en ålder där du är på eller nära din maximala livstidsintjäningspotential – så förhoppningsvis är dina lönecheckar större än de var i tjugo- eller trettioårsåldern.

Din budget talar om hur mycket du kan spara till pensionen. Nästa steg borde vara att börja spara bort dessa besparingar på ett pensionskonto.

Men först ska du bygga en nöd- eller regnig dagfond, om du inte har en. Denna fond bör omfatta mellan tre eller sex månaders utgifter och vara lättillgänglig (förvaras till exempel på ett sparkonto). När du väl har en krisfond som ekonomisk buffert kan du ta sikte på dina pensionsmål.

De två huvudtyperna av konton är 401(k)s och Individual Retirement Accounts, eller IRA.

Läs mer:Skillnaderna mellan en IRA och en 401(k)

En 401(k) tillhandahålls vanligtvis genom en arbetsgivare och kan ha en arbetsgivarmatchningsförmån, medan vem som helst kan öppna en IRA på en bank eller annan finansiell institution. Om du är under 50 kan du bidra med upp till 18 500 USD före beskattad inkomst till en 401(k) innan straff tillämpas, och när du når 50 upp till 24 500 USD.

För IRA är bidragsgränsen $6 000 (och $7 000 efter 50). Du kan ha båda kontona samtidigt, och det kan vara fördelaktigt att öppna en Roth IRA eller 401(k), vilket kan erbjuda fler fördelar, beroende på din situation.

En nyckel här är att ta reda på hur mycket du kan bidra med till dessa konton på årsbasis, och att komma så nära bidragsgränsen som möjligt som möjligt.

Vill du veta mer om vad du förväntar dig att ha sparat vid pensioneringen? Kolla in vår pensionskalkylator.

Om du är i 40-årsåldern är det inte för sent att börja planera för din pension.

Hur du förbereder dig för förtidspensionering

Hur börjar jag spara till pension?

Tips om hur du börjar spara tillräckligt för pensionering oavsett ålder

Hur man sparar över 1 miljon pund vid pensionering - från och med 45 års ålder

Planerar för efter pensionering

Hur man planerar för pensionering

Hur man sparar till pension

Hur man sparar pengar till pensionen