Den här artikeln har uppdaterats för att återspegla 2022 års priser.

Miles spenderade på att köra för att träffa kunder, gå till en kontorsbutik och sätta in en kunds check på banken kan stämma. Om du använder ett fordon för småföretagsändamål kan du kvalificera dig för ett företagsavdrag för körsträcka från IRS.

Du kanske tänker att ett företagsavdrag bara kommer att spara pengar. Men du kan sluta med en rejäl skattelättnad.

I den här artikeln får du lära dig vad som är ett företagsavdrag för körsträcka, hur du beräknar körsträcka och hur du rapporterar körsträcka på skatter.

Avdraget för företagens körsträcka är en skattelättnad som småföretagare kan kräva för körda affärsmil. Kilometeravdragssatser gäller för den som är egenföretagare.

På grund av lagen om skattesänkningar och jobb från 2017 kan dina anställda inte göra anspråk på avdraget. Du kan dock fortsätta eller börja ge milersättning till dina anställda.

Du kan göra anspråk på ett företagsavdrag för körsträcka när du använder ett fyrhjuligt fordon i affärssyfte. Din verksamhet kan dock inte kretsa kring att använda bilar, till exempel en taxitjänst.

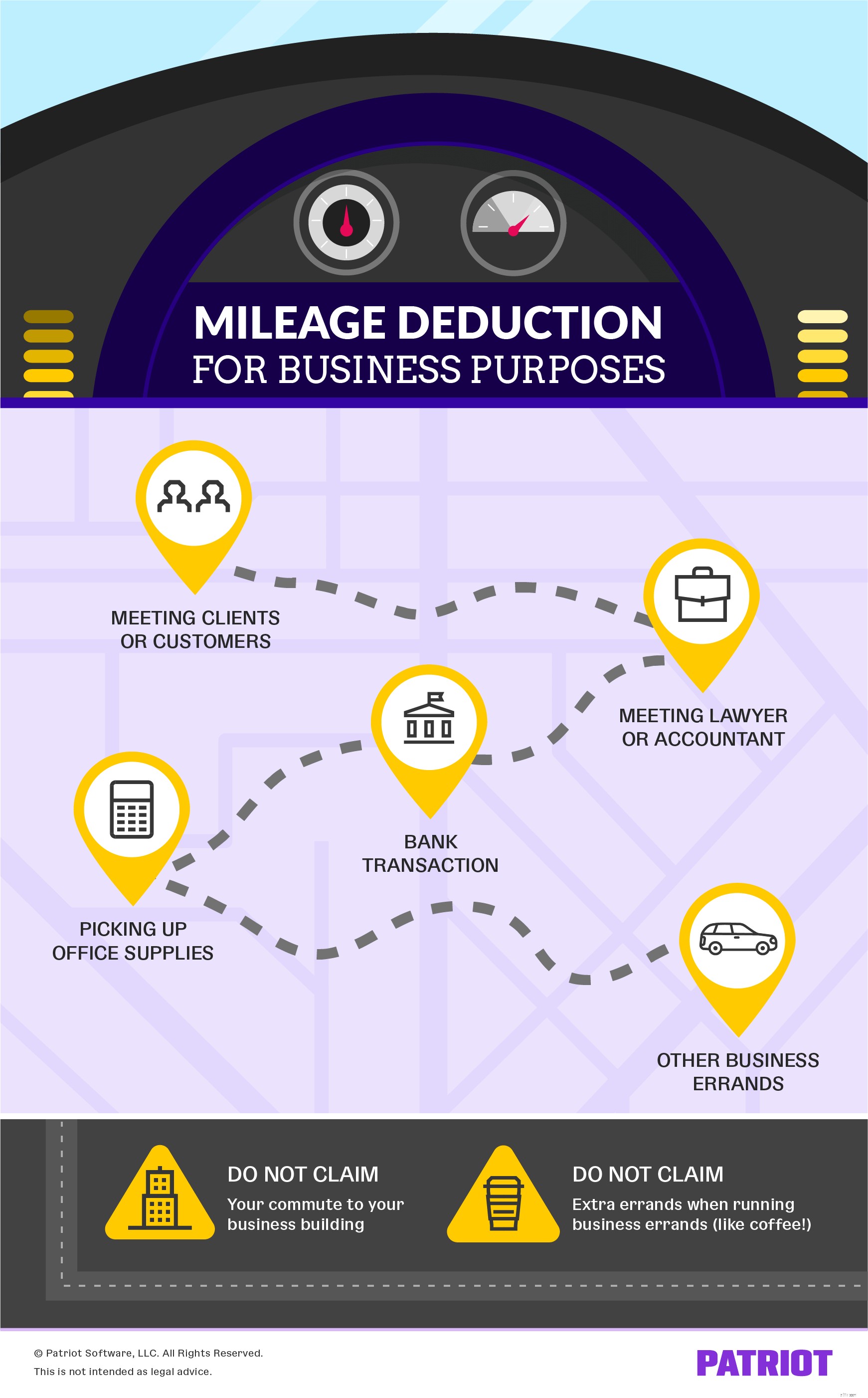

Innan du lär dig hur man beräknar körsträcka för skatter, se till att du vet vad du kan göra anspråk på. Så, vilka typer av resor anses vara affärsmil?

Här är några vanliga affärsändamål för fordon:

Du ska inte göra anspråk på:

När det kommer till att beräkna körsträcka för skatter har du två alternativ. Du kan antingen använda den vanliga körsträckan eller den faktiska kostnadsmetoden.

Innan du väljer en beräkningsmetod för företagsavdrag för körsträcka, överväg att beräkna ditt avdrag med båda. På så sätt kan du avgöra vilken metod som ger dig det större skatteavdraget.

Båda metoderna låter dig dra av parkeringsavgifter och vägtullar för kvalificerade affärsändamål. Men du måste beräkna dessa kostnader separat.

Oavsett vilken metod du väljer, håll noggranna register som stödjer ditt företagsavdrag för körsträcka. Överväg att föra en logg i bilen för att hjälpa dig att organisera dina register. Ju fler styrkande dokument du har, desto bättre.

Den vanliga körsträckan är en skatteavdragsmetod som du kan använda. Om du använder den här metoden kan du kräva ett standardbelopp per körd mil.

Den vanliga körsträckan är enklare att använda än den faktiska kostnadsmetoden. Istället för att bestämma var och en av dina faktiska kostnader använder du IRS standardavdrag för körsträcka.

Att beräkna körsträcka för skatter med standardmetoden är en process i tre steg:

Inte alla företagare kan använda standardmetoden för körsträcka. Först måste du äga eller leasa bilen du har lagt affärsmil på.

Om du äger bilen och vill använda den vanliga körsträckan måste du välja denna metod under det första året du lägger affärsmil på den. Du kan välja den faktiska utgiftsmetoden senare.

Om du leasar bilen och väljer standardtaxa måste du använda denna metod under hela leasingperioden.

Enligt IRS kan du inte använd den vanliga körsträckan om du gör något av följande:

Varje år sätter IRS en standard avdrag för körsträcka. 2022 års vanliga körsträcka från 1 januari 2022 till och med 30 juni 2022 är 58,5 cent per körd affärsmil. 2022 års normala körsträcka från 1 juli 2022 till och med 31 december 2022 är 62,5 cent per körd affärsmil.

För att ta reda på ditt företagsskatteavdrag, multiplicera dina affärsmil körda med IRS kilometeravdrag.

Låt oss säga att du körde 15 000 miles i affärer under första halvåret 2022. Multiplicera 15 000 med milavdraget på 58,5 cent (15 000 X $ 0,585). Du kan göra anspråk på 8 775 USD för året.

Låt oss nu säga att du körde 15 000 miles för affärer under andra halvåret 2022. Multiplicera 15 000 med milavdraget på 62,5 cent (15 000 X $ 0,625). Du kan göra anspråk på 9 375 USD med standardmetoden för körsträcka.

Om du använder den faktiska kostnadsmetoden, håll koll på vad det kostar att köra din bil. Därifrån kan du registrera vilken del av de totala kostnaderna som gäller för företagsanvändning.

Återigen, du kan inte använda den faktiska kostnadsmetoden om du tidigare använt standardtaxan på ett leasat fordon.

För den faktiska utgiftsmetoden, inkludera följande utgifter:

När du bokför vad du spenderar på ovanstående utgifter, inkludera även datum och en beskrivning av kostnaderna.

För att beräkna faktiska utgifter, ta reda på hur stor andel av din bil du använde för affärsändamål. Du kan göra detta genom att dividera dina körda affärsmil med dina totala årliga mil.

Multiplicera sedan din affärsanvändningsprocent med dina totala bilkostnader.

Låt oss säga att dina totala bilkostnader för året var $6 850:

Du körde totalt 60 000 mil under året. Av dessa 60 000 miles var 20 000 för affärsändamål.

Dela först dina affärsmil med dina totala miles:

20 000 affärsmil / totalt 60 000 miles =33 %

Multiplicera nu ditt företags körsträcka i procent med dina totala bilkostnader:

33 % X 6 850 USD =2 260,50 USD

Du kan göra anspråk på cirka 2 260,50 USD för avdraget för företagets körsträcka med den faktiska kostnadsmetoden.

Så, hur gör du anspråk på körsträcka på dina skatter?

När du lämnar in dina skatter använder du blankett 1040. Formulär 1040 är din amerikanska individuella inkomstdeklaration, som låter IRS veta om du är skyldig mer skatt eller bör återbetalas.

Använd schema C för att göra anspråk på företagskostnader för körsträcka som enskild ägare. Fyll i del II, rad 9 i schema C.

Ange antingen de faktiska kostnaderna eller standardkörsträckan för din bils affärsändamål. Du kommer också att lägga till parkeringsavgifter och vägtullar till numret.

Del IV, Information om ditt fordon, ställer ytterligare frågor om din bils affärsanvändning. Fyll i del IV om du använder den vanliga körsträckan. Du kan också fylla i del IV för den faktiska kostnadsmetoden om du inte gör anspråk på avskrivning.

Om du inkluderar avskrivningar för den faktiska utgiftsmetoden anger du avskrivningen i del II, rad 13.

Om du använder den faktiska kostnadsmetoden och kräver avskrivning, måste du fylla i del V av blankett 4562, Avskrivning och amortering. Del V frågar dig information om ditt fordon.

När du lämnar in skatter för ditt småföretag, dra bara av en bils affärsanvändning. Gör inte anspråk på 100 % affärsavdrag på ett fordon om du inte använder allt till 100 % för affärsändamål, annars kan du sluta med en IRS-revision.

Håll noggranna register över dina fordonskostnader för att göra anspråk på företagsavdraget för körsträcka. Patriots bokföringsprogram online låter dig enkelt spåra utgifter och inkomster. Och vi erbjuder gratis support. Få din kostnadsfria provperiod idag!

Den här artikeln har uppdaterats från det ursprungliga publiceringsdatumet 2016-12-20.