Du har Rs. 50 lakhs som du vill investera i aktiefonder. Men sedan ser du börserna nå toppar genom tiderna. Du är rädd, tänk om du investerar nu och marknaderna faller, vilket resulterar i negativ avkastning för dig?

Så du är förvirrad om du ska investera allt klumpsumma eller i delar genom en mekanism som STP ( Systematic Transfer Plan)?

Du kontaktar olika forum, bloggar, webbplatser och vänner som ger dessa råd:

"Med tanke på att marknaderna alltid är höga, investera inte engångsbelopp. Investera systematiskt under de närmaste månaderna. ”

"Sätt in dina pengar i en likvid fond och starta sedan en STP i aktiefonden i 6 till 12 månader. ”

Du lider av bekräftelsebias och känner dig nästan övertygad om att det är rätt väg att gå.

Verkligen! Varför?

Varför STP överhuvudtaget? Fungerar det verkligen? Varför inte klumpsumma?

En STP är en metod genom vilken du investerar en engångssumma via avbetalningar över en tidsperiod.

Anta att du måste investera i en aktiefond men du vill inte göra det på ett skott. Så du investerar klumpsumman i en likvid fond i samma fondhus och gör sedan en ansökan om att överföra ett visst belopp från denna likvida fond till aktiefonden med definierade intervaller som veckovis, månadsvis osv.

Eftersom marknader vanligtvis förväntas vara volatila, kommer du med STP att fördela ditt köp över en tidsperiod på olika marknadsnivåer, förhoppningsvis.

Som ett resultat av detta kommer ditt genomsnittliga inköpspris på 1 enhet förmodligen vara lägre än inköpspriset för en engångsbeloppsinvestering.

Som ett resultat kommer du att förhindra att din portfölj drabbas av ett massivt fall om marknaderna skulle reagera och gå åt andra hållet. Och naturligtvis kommer du sannolikt att få fler enheter också.

Fantastiskt!

Hur sant är det?

Det visar sig att det inte är det. Inte minst utifrån observerat beteende.

Låt oss testa den här metoden.

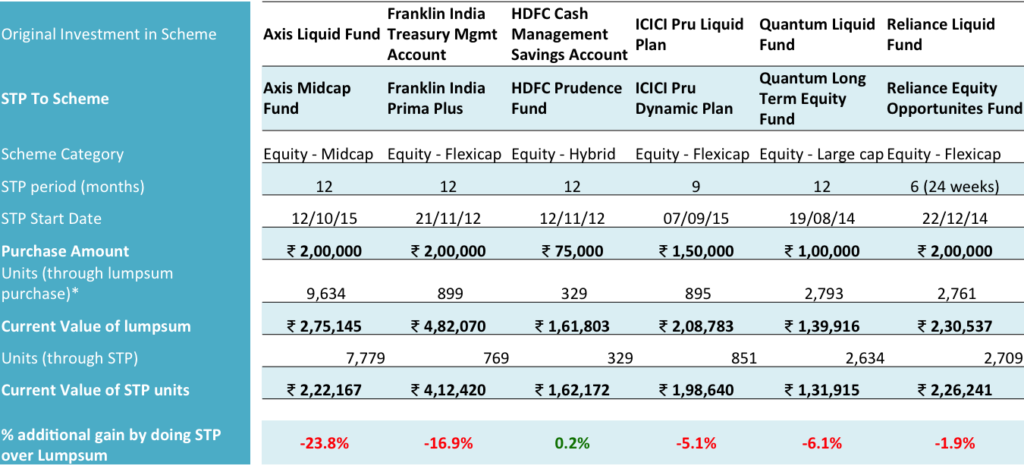

Vi tog investeringsinformation för STP:er som faktiskt utförts och lade siffrorna i ett excelark. Sammanfattningen av det finns i tabellen nedan.

Obs! Alla investeringar är i vanliga planer.

Enheter och värden har avrundats till noll decimaler.

Nuvarande värde baseras på NAV för respektive fonder per 1 juni 2017.

Som du kan se är investeringarna i fonder i olika kategorier, inklusive large cap, flexi cap, mid cap och en hybridfond. Så det finns ingen speciell fördom av fondtyp.

STP:erna gjordes vid olika tidsperioder 2012, 2014 och 2015 under 6 till 12 månader. I fallet med 6 månader var det en veckovis STP. De andra är månatliga STP.

För kaparisonen antas det att engångsbeloppsinvesteringen görs på det första STP-datumet och andelarna i aktiefonden har beräknats baserat på dagens NAV.

Du kan påpeka att den likvida fonden också ger avkastning och inte fångas upp här. Låt oss förtydliga att detsamma justeras automatiskt via ytterligare andelar i aktiefonden.

Så, vad hände?

Även om förväntningarna var att STP skulle hjälpa dig att få fler enheter till ett lägre genomsnittspris, ledde det faktiskt till motsatsen. Du fick färre andelar i aktiefonden med en STP jämfört med köpet av engångsbelopp.

Varför hände det? Varför fick du färre enheter genom STP när förväntningarna var att få fler enheter genom att dra nytta av marknadsrörelser?

Helt uppenbart genomförde inte marknaden den logik som du ville att den skulle göra. Du trodde att marknaderna är på en hög nivå och att de förmodligen skulle falla eller vara mycket volatila och din investering skulle gynnas av denna volatilitet. Genom att sprida din investering trodde du att du skulle kunna köpa fler enheter till olika prisklasser.

Faktum är att marknaderna inte är någons slav. De har sitt eget sinne eller kanske inte har något emot det.

Det är uppenbart att en STP som investeringsmetod inte har genererat något mervärde för investeraren. Tvärtom har det lett till en förlust av vinst för investeraren – så hög som 23,8 % i Axis Mid cap Fund.

Med STP i Franklin Prima Plus Fund har investeraren fått minskade vinster med nästan 17 %. Det är hans förlust av vinst genom att inte investera engångsbelopp.

Den enda STP som erbjuder viss tröst till investeraren är den i hybridaktiefonden HDFC Prudence. Investeraren har det bättre med 0,2 % i denna STP-investering jämfört med klumpsumman.

Frågan som dock förtjänar uppmärksamhet är "var ansträngningen för den 0,2 % extra vinsten värd det?"

Försöken att fånga marknadens toppar och dalar misslyckas. Marknaden kanske inte fungerar som du tänkt dig. De verkliga exemplen som används ovan lämnar inga tvivel.

Vad som är tydligt är att en engångsinvestering bör föredras framför en STP. Det är bättre att du lämnar över pengarna till fondförvaltaren enligt din tilldelning och låter honom/henne göra jobbet.

Ärligt talat så tror jag inte det. Det aktuella STP-beteendet fungerar inte säkert.

Har STP fungerat för dig, konsekvent? Dela med dig av dina erfarenheter.

Ansvarsfriskrivning :Systemnamnen som nämns i inlägget är endast för informations- och utbildningsändamål. Vänligen acceptera dem inte som någon form av rekommendation eller råd.

Stängda fonder – ska du investera eller undvika?

Ska jag investera i detta fondsystem? (Ladda ner en checklista med 20 punkters MF-val)

Bör jag investera i denna aktiefond? Ja och nej

NFO:ICICI Prudential Opportunities Fund, ett tema för speciella situationer – ska du investera?

Principal Small Cap Fund – NFO – Ska du investera?

Ska jag investera min akutfond?

Vad är en värdefond och vem ska investera?

Vad är en arbitragefond och vem ska investera?