Fäst varningen kan låta som en kamp mellan brottare och basebollspelare. Men det är snarare något som både aktie- och optionshandlare kan använda för att göra vinster. Att fästa strejken drar fördel av tendensen hos en underliggande akties marknadspris att stänga vid eller nära lösenpriset för samma värdepappers hårt handlade optioner när dess utgång närmar sig. Detta är en TENDENS. Det händer inte alltid. Men det är mer sannolikt att det inträffar när det finns massor av öppet intresse OCH alternativet är nära pengarna. Som ett exempel, låt oss säga att en aktie handlas nära $100. Det finns tung put and call-handel för samma lösenpris också. Det finns en tendens att den här aktien blir "nålad" eller fastnar nära $100 medan handlare kopplar av sina positioner vid utgången.

Aktiemarknader med börsnoterade optioner är där pinning strejken oftast inträffar; det kan dock förekomma för alla optioner med en underliggande tillgång. Att fästa varningen sker oftast när det finns ett stort öppet intresse för både samtalen och ansökningarna av en specifik varning när deras utgång närmar sig.

Varför? Eftersom en optionshandlares exponering för gamma ökar ju närmare de kommer kontraktets utgång. Gammaexponeringen har den mest betydande accelerationen in i timmarna precis innan dess utgång.

När detta gamma ökar, kommer mindre förändringar av den underliggande aktiekursen att väsentligt förändra optionens delta. En optionshandlare som säkrar sig för att förbli deltaneutral måste köpa eller sälja ett ökande antal aktier i aktien för att hålla sin riskexponering i schack.

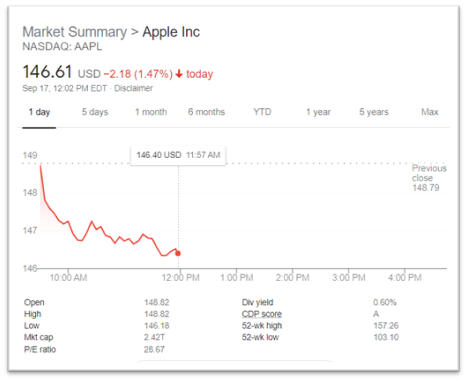

Låt oss säga att Apple-aktien handlas nära $146,61.

Och det finns ett stort öppet intresse för samtal och sälj med ett lösenpris på 146,50. En handlare som är lång ringer, eftersom aktien ökar…….

Deras alternativs delta kommer också att öka. Och med en ännu snabbare takt när aktien klättrar. Därför kommer handlaren att försöka sälja sina aktier till priser på $146,65 och lägre. Som ett resultat pressar det tillbaka priset till $146,50.

Den säkrade long put-ägaren kommer också att behöva sälja aktier när aktien stiger från 146,61 till 146. 75. Varför? Eftersom de redan äger aktier för att säkra sig mot sin långa put. Men när aktien stiger ökar deras säljoptioners delta i en accelererande takt, med för många aktier som hålls länge, vilket gör att de behöver sälja. Vilket återigen pressar tillbaka priset mot 146,50.

Låt oss säga att priset då sjunker under 146,50 till 146,45.

Nu måste vår samtalsinnehavare KÖPA aktier, eftersom de kommer att vara korta för många aktier från sina tidigare drag, nu när samtalens delta har krympt. På samma sätt måste vår putsägare köpa aktier eftersom putdeltan växer sig större och större, och de äger nu inte tillräckligt med aktier. Detta kommer att pressa tillbaka priset till upp 146,50….

När man fäster strejken utsätter optionshandlare sig för pin risk . Handlare blir osäkra på om de ska utnyttja sina långa optioner som har löpt ut på pengarna. Eller väldigt nära det. Eftersom de samtidigt är osäkra på antalet liknande korta positioner de kommer att tilldelas när de gör det.

Den mest betydande pinrisken är när den ena sidan överger sin position så att den andra sidan kan göra fler affärer, vilket driver priserna upp eller ner snabbt, vilket stör aktiens värde. Fel sidahållare kommer att drabbas av allvarliga förluster med dessa plötsliga skift.

Du kan undvika pinrisk genom att stänga en spridning på alternativ som närmar sig utgången, och detta är särskilt viktigt om de är nästan i pengarna. Det bästa rådet för handlare är att stänga sin position det kan vara i pengarna innan stängningsdagens utgångsklocka.

Marknadsgaranter skapar samtal och säljer, vilket ger handlare rätten att köpa eller sälja en aktie till ett förutbestämt pris. Om priset är fördelaktigt för optionsinnehavare är sannolikheten att en marknadsgarant måste köpa/sälja aktien vid utförandedatumet hög.

Anta att aktien hamnar nära sin strejk för specifika optionskontrakt. I så fall finns det sannolikt många sälj- eller köpoptioner i pengarna som kommer att leda till att kontraktsinnehavarna utnyttjar sina optioner, vilket resulterar i att försäkringsföretag måste köpa eller sälja ett stort antal aktier till ett oönskat pris.

Att fästa en varning är en vanlig företeelse på optionsmarknaden. När ett starkt öppet intresse uppstår med ett specifikt optionskontrakt, kommer priset på det värdepapperet att hålla sig nära lösenpriset på dess slutdag. Alternativinnehavare bör dock alltid vara försiktig med pinrisk och stänga positioner nära strejken före klockan.

Som alltid, öppna aldrig en position som du inte har råd att förlora, och lycka till med alla dina affärer.