George Soros har en doktorsexamen i filosofi från London School of Economics, har publicerat ett flertal böcker, drivit en hedgefond och spenderar nu aktivt sina miljarder på filantropi och politisk aktivism. Ändå, trots allt han har uppnått, skulle de flesta känna till honom som mannen som slog Bank of England.

Före upprättandet av Europeiska unionen och euron följde europeiska länder den europeiska växelkursmekanismen (ERM). Länder i ERM gick med på att knyta sina valutor mot de tyska tyska marken och bygga in en buffert på 6 % för att ta hänsyn till de vanliga fluktuationerna.

Med kopplingen har centralbanker ansvaret för att hålla sina valutor inom det acceptabla bandet. När deras valuta stärks eller försvagas för att testa bandet är de skyldiga att ingripa. Centralbanker gör vanligtvis en av två saker, antingen att köpa eller sälja valutan, eller genom att justera räntorna, för att säkerställa att den fluktuerar inom det förutbestämda bandet.

1990, mot bakgrund av hög arbetslöshet och en sputtande ekonomi, gick Storbritannien med i ERM. Pinnen sattes till 2,95 DM till ett brittiskt pund, med bandet fixerat till 2,78 till 3,13 mark. På våren 1992 började det synas sprickor i systemet. Till skillnad från Storbritannien hade Tyskland en period av tekniska framsteg och tillväxt; deras ekonomi har gått bra och detta återspeglades i valutans styrka.

På marknaden säljer investerare och handlare den svagare valutan för att köpa den starkare. Det brittiska pundet började handlas i den nedre delen av bandet. Det var felaktigt prissatt från dag 1 och det enda som hindrade pundet från att falla under 2,78 DM är den brittiska regeringens garanti att den skulle följa ERM:s förbund och hålla pundet upprätthållet. När krisen hotade höjde Storbritanniens premiärminister John Major räntorna till 10 % i ett försök att stoppa valutautflödet.

Tvärs över Atlanten har Soros och Quantum Fund han förvaltar byggt upp en kort position på 1,5 miljarder dollar i det brittiska pundet. Efter en intervju med den tyska Bundesbanks president, som föreslog att valutan kunde komma under press och kanske till och med devalveras, tog Soros beslutet att satsa på jugularen.

När marknaderna öppnade i London den 16 september 1992 började Soros sälja alla pund han kunde lägga händerna på, vilket ökade sin position till 10 miljarder dollar vid en tidpunkt. Även andra handlare kom ikapp. De luktade blod och gick med honom i kortslutningen av pundet.

I andra änden av handeln var det en galen kamp att försvara pundet. Bara dagen innan hade Central Bank of England lovat att spendera upp till 15 miljarder dollar för att försvara kopplingen. Före klockan 09.00 hade de köpt 1 miljard pund, med ingen effekt på valutan. Vid 11-tiden meddelade Storbritannien att de skulle höja sina räntor med oöverträffade 200 punkter till 12 % för att skydda pundet.

Ändå fortsatte pundet att rasa. I den mån centralbanken var tvungen att göra ännu ett tillkännagivande senare på eftermiddagen för att höja räntan till 15%, i hopp om att fallet skulle vändas och spekulanter omintetgöras. Vid 730-tiden var slaget förlorat. Storbritanniens finansminister Norman Lamont meddelade på en improviserad presskonferens att Storbritannien skulle lämna ERM och låta pundet flyta fritt på marknaden.

Över en natt blev Soros 1,4 miljarder dollar rikare. Sammantaget beräknades försvaret av pundet ha kostat brittiska skattebetalare 3,3 miljarder pund.

Liksom de grekiska sirenerna som lockade intet ont anande sjömän med sina förtrollande sånger, har valutapinnar tagit många offer tyst under åren.

Uppmuntrad av Soros rån av pundet och de rika valen en valutadevalvering skulle erbjuda, har många fondförvaltare, investerare och handlare ropat att de ska vara på den sidan av handeln. De samlar sina insatser i valutapar så snart någon form av svaghet dyker upp.

Framgångsberättelserna sändes långt och brett, och fondförvaltare som Soros blev dagens Ulysses, och slog alla odds för att segla hem säkert och triumfera. Förlorarna å andra sidan smög tyst iväg, ofta för att aldrig mer ses eller höras. Oftare än inte hamnar deras fartyg skeppsbrutna längs Sirenöarnas klippiga kust.

Den senaste av dem är Kyle Bass.

En amerikansk hedgefondförvaltare som hade en liten framgång med subprime-krisen 2008, Bass har varit en evig björn, en förespråkare för extremhögern som regelbundet dyker upp på TV med tidigare Trump-rådgivare Steve Bannon, och en massiv kritiker av allt Kina.

Hans baisse har varit uppenbar under en stor del av det föregående decenniet, efter att ständigt ha uttryckt krav på yuanens förestående devalvering. Den kinesiska ekonomins fortsatta uppåtgående bana har allt annat än underblåst hans egenutvecklade uppdrag.

I februari 2019 föreslog den kinesiska regeringen ett utlämningsförslag som skulle införas i Hongkong SAR. Vid det här laget vet vi att lagförslaget markerade starten på massprotester i territoriet, med miljontals medborgare som gick ut på gatorna i vad som från början var en kraftfull men ändå fredlig maktuppvisning som så småningom övergick i våld. Men vid den tidpunkten var det fortfarande ett mumlande mullrande som bara hördes för de angelägna anhängarna av Kina-Hongkong-affärer.

Det som var säkert då var att HKD har varit svaga. Faktum är att det har varit svagt i stort sett under hela 2018, och tjudrat runt precis vid sin gräns under stora delar av året. HKMA har ingripit vid flera tillfällen för att stödja valutan. Det var dags för opportunisten att slå till.

Den 14 april 2019 publicerade Bass ett brev till prenumeranter av sin fond med titeln "The Quiet Panic in Hong Kong". Det var hans första brev på mer än tre år, och han jämförde Hongkong med Island, Irland och Cypern, där bankkrisen har förlamat ekonomin och lett till massiva fallissemang.

Huvuddragen i brevet ligger i att attackera HKD USD-peg. I den gör Bass påståendet att alla pinnar så småningom kommer att misslyckas, och det är dags för HKD-pinnen att andas sitt sista andetag. Bass uppmanar sina läsare –

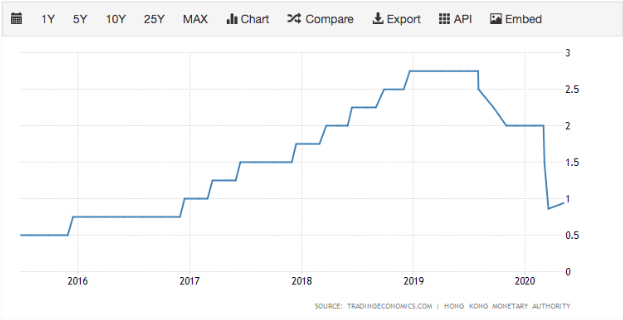

Brevet var fett på retorik men tunt på logik. Till och med fåtöljsekonomen i mig kunde se att Bass åkte skridskor på tunn is. Även om det var sant att HKMA var tvungen att gå in för att köpa HKD vid ett antal tillfällen under 2018 och 2019, förblev de välkapitaliserade. Ovanpå det låg HKD-räntorna under en procent då, och det gav HKMA ett stort spelrum att manövrera.

Ändå tog västerländsk media upp det på nolltid och gjorde en stor sång och dans om hur stiftet är på väg att lösas.

Under denna tid kröp räntorna sakta och säkert uppåt. Den startade från en låg bas på 0,5 % 2016 och nådde 2,75 % i slutet av 2019. Detta mildrade utflödet av medel och HKD stärktes avsevärt.

Kanske berodde det på att Bass inte hade Soros resning eller huvudstad till sitt förfogande. Kanske berodde det på att London 1992 var en helt annan plats än Hongkong 2019. Den förra fick brottas med kroniska ekonomiska problem, medan det för den senare var en akut och olöst geopolitisk situation. Kanske har covid-19 slagit till och tillfälligt sett ett slut på det våld som annars mest skulle fortsätta. Troligtvis är det en kombination av dem alla och mer.

Oavsett vad den exakta orsaken var, fick Bass inte vad han hade kommit för. Hans skepp gick på grund och han hade turen att ha överlevt.

De flesta som läser detta borde vara bekanta med växelkursernas dynamik; de borde kräva lite introduktion. (Men jag ska ge dig en ändå)

Säg att vi skulle resa till Japan på semester. Innan resan besöker vi vår grannskapsväxlare för att köpa japanska yen. Genom att göra det säljer vi faktiskt vår Singapore Dollar. Den nuvarande växelkursen SGD-JPY är cirka 76,5, så att sälja en Singaporedollar skulle ge 76,5 japanska yen.

Samma sak för att köpa en japansk bil. Toyota bygger sina bilar i Japan. De använder yenen för att betala sina arbetare och för att hålla fabriken igång. Naturligtvis kommer försäljningsintäkterna så småningom att konverteras till JPY.

Räntorna spelar också en oerhört viktig roll för valutaflöden. Om Yen-dominerade räntor är högre än SGD (säger bara. Det är det inte. Yen-räntor har varit negativa i flera år.), kan sparare bestämma sig för att det är mer värt att flytta sina SGD-bankinsättningar till Yen för att tjäna ju högre intressera. Återigen innebär detta att sälja SGD och köpa yen.

Ju starkare ekonomin är, desto mer värdefull export, desto högre räntor, desto större efterfrågan på valutan. Ökad efterfrågan leder till prishöjningar – valutan stärks.

Det omvända är naturligtvis sant. Med en sviktande ekonomi, export som är av ringa värde och få människor som vill besöka landet för turism, kommer det att finnas liten efterfrågan på valutan. Detta kommer att leda till en oundviklig försvagning av valutan och inbjuda spekulanter som Soros och Bass.

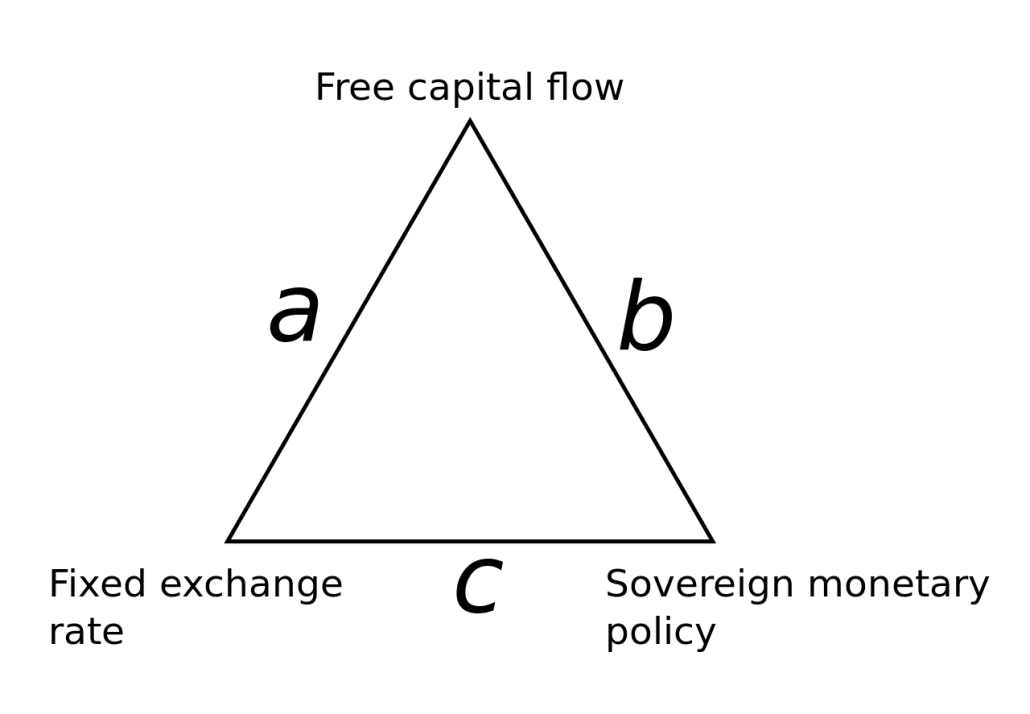

I teorin om ekonomiskt beslutsfattande har hantering av valuta alltid kallats ett trilemma. Ekonomier måste brottas med tre frågor när det gäller att hantera sina valutor – kapitalflöde, penningpolitik (räntor) och fasta växelkurser. Frågorna är elegant representerade på följande triangel.

Akademiskt sett är endast en sida av triangeln uppnåelig vid varje given tidpunkt.

Det första sättet att göra det skulle vara via kapitalkontroller. Genom att kontrollera kapitalflödet kan en ekonomi hålla locket över sina valutafluktuationer. Det tydligaste exemplet på detta skulle vara Kina (Sida C). Tyvärr skulle detta resultera i en sluten ekonomi – knappast ett acceptabelt alternativ för många mindre ekonomier.

En stor del av världen verkar längs sidan B. Det finns liten kapitalkontroll, centralbanker driver sin penningpolitik oberoende och det finns ingen fast växelkurs mellan dess valuta gentemot andra länder. Australien avskaffade till exempel sin koppling mot den amerikanska dollarn 1983.

Om syftet är att bygga en öppen ekonomi med ett fritt flöde av kapital och en bunden växelkurs (Sida A), så måste landet någon gång spegla räntorna för sin valutakoppling. Att misslyckas med att göra det skulle orsaka valutaarbitrage, vilket är en stor stressfaktor på peg.

Men att tillåta valutor att flyta fritt utan någon som helst vägledning är inte heller ett önskvärt resultat. Handelspartners måste veta att valutan kommer att behålla sitt värde. Medborgare och till och med utlandsstationerade behöver försäkringar om att deras intjäningsförmåga inte kommer att minska över en natt.

Trots de risker som är förknippade med valutapinnar har många länder ändå försökt få det att fungera. Storbritannien, med tillstånd av Soros, fick reda på den hårda vägen. Den argentinska peson hade också en kort dalliance med den amerikanska dollarn för många år sedan.

Närmare hemmet är SGD knuten till en korg av utländsk valuta och bandet (kalla det S$NEER – Singapore Dollar Nominerad effektiv växelkurs, sannolikt en pervers avstötning mot nejsägare) övervakas noga av MAS. Korgen tillkännages aldrig, medan räckvidden och lutningen ändras efter ekonomiska förutsättningar. Vi använder i huvudsak en mjuk peg.

HKD å andra sidan är en hård pinne, med trösklar fastställda och offentliga. Hong Kong Monetary Association (HKMA) fungerar som den styrande myndigheten för att hålla HKD-handeln mellan 7,75 HKD och 7,85 HKD till 1 USD. Närhelst HKD testar den svagare änden av bandet vid 7,85, skulle HKMA ingripa, byta ut sitt lager av USD mot HKD och i processen stödja valutan.

När HKD blir starkare inträffar motsatsen. HKD skulle säljas och köpas i USD. Detta fungerar som en övertrycksventil och låter HKD svalna.

2020 – Washington DC, Peking.

COVID-19 har drabbat USA hårt. För närvarande har landet rapporterat mer än 2 miljoner fall med mer än 100 tusen dödsfall. Det är tre gånger fler än Brasilien, som med sjuhundratusen infektioner är det näst mest infekterade landet i världen.

Inför en växande dödssiffra, ekonomiskt nedfall från den ihållande låsningen över hela landet, eskalerande oroligheter över hela landet mot George Floyds död och ett presidentval om fem månader, har president Trump kämpat för att försvara sina beslut och administrationer på det sätt han vet bäst – att välja slagsmål.

De senaste veckorna har han tjafsat på Obamagate, ett oklart brott som den tidigare presidenten uppenbarligen har begått men som han inte kan namnge. Han har också uttryckt missnöje med och sedan fattat beslutet att dra sig ur Världshälsoorganisationen. Och så är det hans vanliga skärmytslingar med reportrar och nyhetsnätverk. På senare tid har dock Trump riktat sina bästa ansträngningar mot Kina.

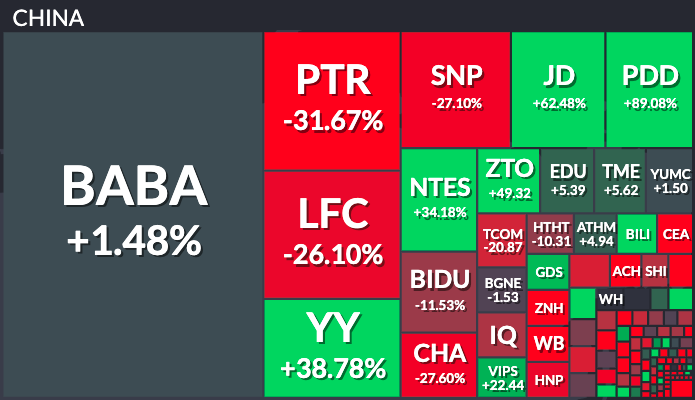

Även om fiendskapen inte är något nytt, har attackerna intensifierats. Trump har kallat COVID-19 för Wuhan-viruset och det kinesiska viruset under längst tid. Han ska också ha övervägt att återkalla visumet för alla kinesiska studenter i USA, ett drag som kommer att påverka mer än 270 tusen studenter. Dessutom antas ett lagförslag som heter "Holding Foreign Companies Accountable Act". Lagen kommer att kräva att utländska företag som är noterade i USA utsätts för ytterligare revisioner av USA-baserade revisorer. Utöver det måste alla företag också avge en förklaring att de inte står under kontroll av utländska regeringar. Pundits har påpekat att detta potentiellt kan leda till att många kinesiska företag avnoteras på amerikanska börser.

Det finns logik i Trumps sätt. Genom att piska upp en nationalistisk frenesi kan han avleda uppmärksamheten från inhemska frågor på sin egen bakgård.

Peking å andra sidan har också haft fullt upp med att anta lagar. Den 22 maj lades en ny resolution fram vid National People's Congress. Den nya lagen är avsedd att förhindra, stoppa och straffa handlingar i Hongkong som hotar den nationella säkerheten.

Denna handling har många konsekvenser. Först och främst har Peking valt att kringgå SAR:s lagstiftande organ, det lagstiftande rådet och få lagen att träda i kraft automatiskt. För det andra är det frågan om verkställighet. För att lagen ska kunna tillämpas korrekt skulle det innebära att fastlandets myndigheter skulle ha kontroll över vissa aspekter av Hongkongs styrelse. Det finns en överväldigande oro över att Peking skulle använda lagen som en filt för att slå ner dissidenter. Naturligtvis ignorerade tusentals demonstranter bestämmelserna om social distans under helgen som lagen lades fram för att delta i ytterligare en protestrunda.

USA:s utrikesminister Mike Pompeo var en av de första att fördöma den föreslagna lagen och varnade för att det skulle vara en dödsstöt för Hongkongs styrelseform "Ett land, två system". Han tillade vidare att USA kommer att överväga att dra tillbaka handelsprivilegier eftersom Hongkong inte längre kan betraktas som autonomt.

Det var 1841 när Hongkong först överlämnades till britterna i det första opiumkriget. Nu, 180 år senare, befinner sig Hongkong återigen i hårkorset för ytterligare två globala supermakter när de kämpar om överhöghet.

2020 – Hongkong

För två dagar sedan, den 9 juni 2020, rapporterade Bloomberg att Kyle Bass inleder ännu ett angrepp på HKD. Han samlar in pengar för sin strategi som kommer att använda optionskontrakt med hävstång på 200x. Investerare kan förvänta sig att tjäna rejält om kopplingen skulle gå sönder inom 18 månader, i annat fall kommer de att förlora hela sin investering.

Ändå är Hongkong 2020 väldigt annorlunda från Hongkong 2019. För det första verkar hela kraften i Hongkongbornas känslor, som manifesteras i protesterna, ha lagt sig. Staden är byggd på pragmatism, och pragmatism kommer snart att diktera att de flesta Hongkongbor släpper sina ideal för normalitet och stabilitet. Speciellt när de inser att ingen annan än Kina kan ge den fortsatta välståndsnivån till Hongkong.

HKD har också sett en omvändning. Istället för att handla svagt på 7,85 som det gjorde när Bass inledde sin första attack, spricker HKD nu i sömmarna och har gipsats till den starkare gränsen på 7,75 de senaste tre månaderna.

Pengar från fastlandet har strömmat in till Hongkongs aktiemarknad genom utbytesförbindelser med Shanghai och Shenzhen. Kvalificerade fastlandsinvesterare (definierade som institutioner och individer med minst femhundratusen yuan på sina handelskonton) har varit nettoköpare av Hongkongaktier under de senaste 35 veckorna.

En betydande efterfrågan på HKD uppstod från företag på fastlandet som samlade in pengar i SAR. Mitt under protesterna genomförde Alibaba den största börsintroduktionen förra året i Hongkong och samlade in 11,2 miljarder dollar för deras sekundära notering. Andra fastlandsgiganter Baidu, Netease och JD, som alla handlas i USA, sägs också överväga en sekundär notering i territoriet.

Tillströmningen av kapital har ökat efterfrågan på HKD. Bärhandeln, handlare som lånar USD och parkerar medlen i HKD för att dra fördel av ränteskillnaden, arbetar nu till Hongkongs fördel. HKMA, istället för att behöva köpa HKD för att stödja den, var tvungen att sälja HKD på marknaderna. Bara detta år har HKMA sålt över 48 miljarder dollar i Hongkong-dollar.

Trumps "Holding Foreign Companies Accountable Act" kommer oundvikligen att gynna Hongkong eftersom kinesiska företag på fastlandet eliminerar möjligheten att notera på amerikanska plattformar och vänder sig mycket närmare hemmet.

Istället för att hålla Hongkong nära, har amerikansk politik faktiskt drivit Hongkong längre bort. Kinas drag, trots att det utlöste protester och blodsutgjutelse, har dragit Hongkong närmare sin inflytandesfär.

Ingen anledning till panik i Hong Kong

Vi har hållit koll på HKD-pinnen ett tag nu. Dr Wealth-portföljen har en hel del exponering på Hongkongbörsen. Vi funderar hela tiden på hur vi ska skydda vår investering.

Skulle frikoppling av HKD orsaka mycket oro på Hongkongs marknad? Bör den privata investeraren vara orolig? Ska de lösa ut, ta ut pengar och ge upp HKSE helt och hållet?

För att ta det ett steg längre, hur kan vi tjäna på om stiftet verkligen tas bort? Ska vi korta HKD? Skulle det finnas arbitragemöjligheter på valutan eller till och med aktier med dubbla noteringar i Hong Kong och andra marknader?

Peg har funnits sedan 1983. Mognad, mjuk och närmar sig medelåldern, den är fortfarande stensäker. De senaste händelserna har visat pinnens motståndskraft.

Om valutorna av någon anledning verkligen kopplas bort inom en snar framtid kommer det att vara högst osannolikt på grund av spekulativ aktivitet.

Pinnen förblir en symbolisk navelsträng som binder Hongkong till det fria västerlandet, och om man tar bort den länken kommer fosterlandet att få chansen att göra ett starkt politiskt uttalande. Skulle det ske kommer övergången att iscensättas och hanteras noggrant. Spekulanter skulle göra klokt i att hålla det gamla ordspråket i åtanke och aldrig bli inblandade i ett landkrig i Asien. Det är vår starka övertygelse (löst hållen), att HKD-pegen inte kommer att orsaka nöd för aktieinvesterare på Hong Kong-marknaden. Vi kommer istället att fylla på med popcorn när vi från sidan tittar på Kyle Bass och hans underhållande upptåg.

Hur man skickar pengar utan faktureringsadressinformation

Vi är förmodligen riskvilliga, mindre kunniga och mindre intresserade av att investera än män. Jasså? Alla bevis säger något annat.

Förstå pivotpunkter för support- och motståndsbaserad handelshantering

Nyanserna i WTI råoljekontraktsspecifikationer

Vad är Cross Commodity Hedging?