Bull call spreads är också kända som call debet spreads. De är en hausseartad alternativhandelsstrategi som innebär att man köper ett samtal och sedan säljer ytterligare ett samtal med samma utgångsdatum. Denna kombinationsprocess sänker break even-priset på handeln.

Bull call spreads har många namn. Faktum är att bull call debet spreads, long call spreads, vertical spreads är alla vanliga namn som används för att referera till samma alternativ strategi. Enkelt uttryckt, du köper och säljer bara ett samtal.

Det hänvisas till som en bull call debit spread eftersom en debitering tas när man går in i handeln. Låter spännande, eller hur? Tja, det borde det vara. För oavsett var du befinner dig i din handelsresa kommer det att vara ett kraftfullt verktyg i din handelsverktygssats att lära sig hur man bygger bull call spreads. Fortsätt läsa så ska jag visa dig hur bull call spreads kan fungera för dig!

En bull call spread är den valda strategin när investerare känner priset på den underliggande tillgången (dvs. råvaror, obligationer, aktier, valutor ,etc) kommer bara att öka en liten summa inom en snar framtid.

Handlare kommer att använda denna strategi oftast under tider av hög volatilitet. Bull call spreadar drar nytta av två faktorer; en stigande aktiekurs och tidsnedgång för den korta optionen.

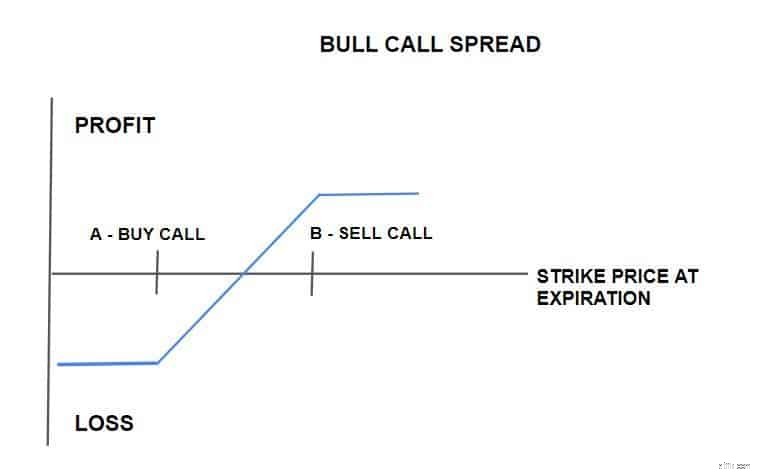

Därför, hur bygger du bull call-spreads? En lång köpspridning ger dig rätt att köpa en aktie till lösenpris A och skyldighet att sälja till lösenpris B om kontraktet överlåts.

Bull call-spreadar kan implementeras genom att köpa en köpoption för pengarna samtidigt som man skriver en högre ut-av-pengar köpoption med samma underliggande värdepapper och samma utgångsmånad.

Med andra ord köper du ett bankomatsamtal och säljer 1 OTM-samtal. Faktum är att vår handelstjänst går på djupet i optionshandel. Ta vår kurs i alternativstrategier.

För att skapa en bull call spread använder du två köpalternativ; den första med lägre lösenpris (A). Den andra med ett övre lösenpris (B). Här är ett praktiskt tips; du vill välja en tillgång som du tror kommer att stiga i värde under de närmaste dagarna, veckorna eller månaderna.

Så här ser det ut:

Istället för att bara köpa en lång köpoption kan du bygga en bull call spread för att minimera din risk eller chans att förlora pengar. Jag kan inte betona hur mycket viktigt detta är i handeln.

Att sälja ett billigare samtal med högre strejk B hjälper till att kompensera kostnaden för samtalet du köper vid strejk A. En hausseartad samtalsspridning som minskar kostnaden för alternativet är slutresultatet.

Dessutom begränsar det din risk eftersom du bara kan förlora nettokostnaden för att skapa spridningen. Så långt har det gått bra.

Det finns dock några dåliga nyheter. För att minska risken måste du offra några potentiella vinster. Som ett resultat begränsas vinsterna i aktiens pris. I händelse av att aktiekursen skjuter i höjden, går du miste om eventuella vinster; inte så bra.

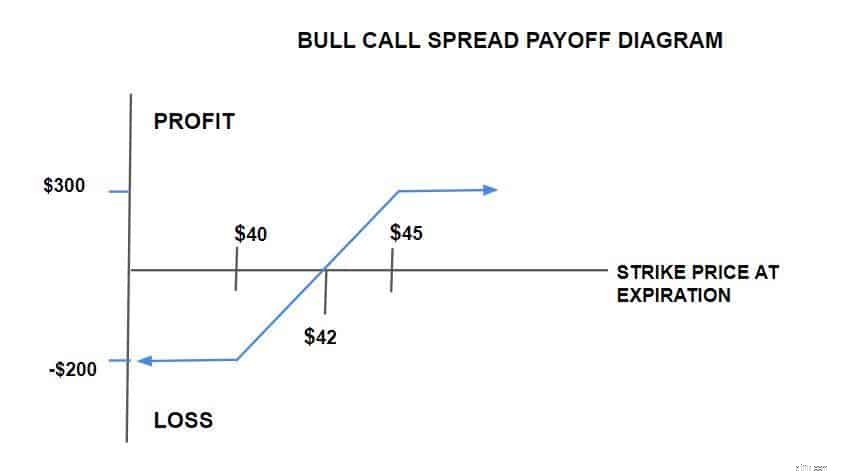

För att underlätta förståelsen av bull call-spridningar, låt oss ta American Airlines (AAL). Låt oss säga att det för närvarande handlas på $42. Men du känner att det kommer att öka på grund av nyheterna om en sammanslagning.

Som ett resultat bestämmer du dig för att köpa ett $40 JUL call för $300 och skriva ett $45 JUL call för $100. Allt som allt är investeringen som krävs för denna spridning $200.

Visst, aktiekurserna för AAL börjar öka och stänger på 46 dollar på utgångsdatumet. Vad detta betyder är att båda alternativen löper ut i pengarna.

Dessutom har $40 och $45 JUL samtalen ett inneboende värde på $600 respektive $100. Med andra ord är spridningen du ingick nu värd 500 $ vid utgången. När du har subtraherat kostnaden för att gå in i handeln (200 USD) från det totala värdet (500 USD), har du 300 USD kvar.

Å andra sidan, om AAL-aktiekurserna tog ett dyk till $38 (ingen ordlek), förfaller båda dina alternativ värdelösa. Du kommer att förlora de 200 $ det kostade att gå med i spreaden. Vilket faktiskt också är din maximala potentiella förlust.

Break Even Point =Lösenpris för Long Call + Netto Premium Betald

Det finns en maximal vinst med bull call spreads. Maximal vinst uppnås när aktiekursen rör sig över det högre lösenpriset för de två samtalen. Din potentiella vinst är lika med:

Lösenpris A – Lösenpris B – Betald nettopremie – Provision

Vad är den maximala förlusten som uppstår med bull call spreads? De goda nyheterna här, din maximala förlust kan inte vara mer än den första debiteringen som tas för att komma in i spridningspositionen.

Faktum är att detta inträffar när priset på det underliggande värdepapperet är lägre än lösenpriset för det långa samtalet. Vårt mål med handel är att begränsa förlusten. Som ett resultat är bull call-spridningar populära för att göra just det.

Du vill att aktiepriset antingen ska vara detsamma eller över lösenpris B vid utgången. Men du vill inte ha strejken så långt över att du är besviken över att du inte bara köpte ett köp på den underliggande aktien.

Men om detta händer, se på den ljusa sidan. Du spelade det smart och gjorde en vinst. Och det är alltid bra.

Faktum är att många gånger handlare får problem när de försöker tjäna för mycket pengar. Hur är det möjligt? Aktiemarknaden handlar på känslor av girighet och rädsla.

När du låter girighet styra din handel, slutar du många gånger med förluster. Du går aldrig pank och tar dina vinster. Även små.

Kolla in vårt handelsrum när vi diskuterar handel med riskhantering.

Bull call spreads är billigare än att köpa en enskild köpoption i sig. Därför sparar du pengar och minimerar risken.

Faktum är att du inte behöver använda mycket kapital för att faktiskt äga aktien. Som ett resultat är ett bra sätt att växa ett litet konto att handla med spreadar.

De begränsar den maximala förlusten av att äga aktier till strategins nettokostnad. Med andra ord, din maxförlust är mindre med bull call-spreadar.

Om aktiens pris går över strejken för köpoptionen som såldes på bull call spreads, går du miste om vinsterna. Men att minimera risken är viktigare än att göra stora vinster varje gång.

Det är faktiskt inte realistiskt att göra stora vinster på varje handel. Långsamt och stadigt vinner loppet. Som ett resultat är det bättre att vara säker än ledsen.

Nettokostnaden för den betalda premien begränsar vinsterna. Därför är bull call-spreadar ett bra komplement till mer riskfyllda handelsstilar. Faktum är att du kan byta vilken stil som helst med rätt aktieutbildning.

En annan nackdel med spridningar av bull calls är risken för tidig tilldelning av den korta aktieoptionspositionen.

Att stänga bull call-spreadar nära utgången ger dig maximalt värde. Om du väljer att stänga din position innan den löper ut vill du ha så lite tidsvärde som möjligt kvar på samtalet du sålde.

Du kanske vill överväga att köpa en kortare långvarig samtalsspread, t.ex. 30-45 dagar från utgången. Faktum är att våra årliga medlemmar har tillgång till de bästa utgångarna när de handlar med bull call-spreadar.

Om du är en nybörjare eller erfaren handlare är handelsoptioner och bull call-spreadar mycket kraftfulla verktyg när de handlas på rätt sätt. Det är absolut viktigt att du utvecklar en strategi innan du handlar med alternativ.

Därför förlorar du inte dina surt förvärvade pengar. Vi vill se dig lyckas. Dessutom uppmuntrar jag dig att utforska vårt gratis utbildningsmaterial.

Om du vill ta din optionshandel till nästa nivå, erbjuder vi vårt Deluxe årliga medlemskap till ett rabatterat pris. Tack för att du läser och trevlig handel!