Du blir inte rik på att spara pengar.

Du kan arbeta 80 timmar per vecka, jaga befordran efter befordran och spara 80 % av din inkomst, men du kommer fortfarande att vara på den långsamma vägen till rikedom. Faktum är att varje dollar du sparar förlorar värde till inflationen varje år. För att maximera din ekonomiska potential behöver du en investeringsstrategi. Detta är inte valfritt.

Att investera har potential att vara en av de smartaste sakerna du gör. Det låter dig sätta dina pengar i arbete och multiplicera kraften i varje dollar du tjänar.

Att skapa en investeringsstrategi kan verka skrämmande, men moderna verktyg har gjort investeringar enklare än någonsin. Du behöver inte spendera veckor på att läsa finansiella böcker och undersöka heta aktier och du behöver inte heller betala en rejäl avgift till en finansiell rådgivare. Robo-rådgivare syftar till att demokratisera investeringar genom att utnyttja teknikens kraft.

Granska innehållet

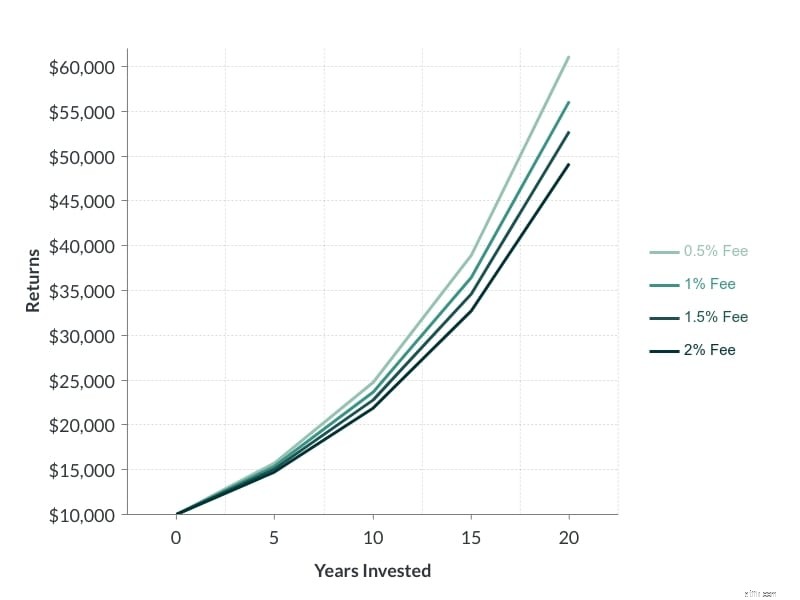

Finansiell rådgivning har funnits länge. Branschen fungerar ungefär så här. Du betalar en rådgivare för att hantera dina pengar och i gengäld tar rådgivaren en liten andel varje år. Denna avgift varierar i allmänhet mellan 1-2 % beroende på rådgivare, och avgiften betalas oavsett om din portfölj är lönsam eller inte.

Denna rådgivningsavgift kan snabbt tära på din avkastning, och när du tänker på det faktum att din rådgivare förmodligen bara väljer några fonder, kanske du vill tänka två gånger. Så här summerar förvaltningsavgiften till en investering på 10 000 USD som ger en avkastning på 10 % per år:

Även om det kan vara trevligt att få dina pengar hanterade åt dig, vill du inte bli debiterad för höga avgifter som begränsar din långsiktiga avkastning.

Det är här robo-rådgivare kommer in i bilden. Robo-rådgivare är utformade för att vara en mer kostnadseffektiv finansiell rådgivningslösning.

Även om namnet i sig kan låta komplext, är robo-rådgivare faktiskt ganska enkla. Dessa rådgivare skapar investeringsportföljer baserade på automatiserade strategier.

Så här fungerar processen vanligtvis:

Det är enkelt att konfigurera ditt konto, och eftersom detta tillvägagångssätt kräver mindre mänskligt engagemang är avgifterna mycket lägre (vanligtvis mellan 0,25 % och 0,5 %).

Detta automatiserade tillvägagångssätt ska inte förväxlas med en stel investeringsstrategi som passar alla. Faktum är att många av de främsta robo-rådgivarna är stolta över sin flexibilitet när det gäller att skapa och ombalansera portföljer.

Dessa automatiserade portföljer är byggda för att passa unika investeringsstrategier för en mängd olika finansiella mål. En universitetsstudent kanske till exempel föredrar en mer aggressiv portfölj som består mycket av tillväxtaktier, medan en pensionär kanske föredrar en inkomstgenererande portfölj bestående av obligationer och utdelningsaktier.

Här är några av de viktigaste anledningarna till att någon kan välja en robo-rådgivare framför en personlig rådgivare, ETF eller värdepappersfond:

Robo-rådgivare blir allt mer populära, men frågan är, kan de leverera?

När du väl börjar forska om robotrådgivare kommer du att inse att det finns en hel del alternativ att välja mellan. Jag ville sätta dessa rådgivare på prov med riktiga pengar – 25 000 USD i kalla kontanter.

Vi kommer snart till detaljerna i experimentet, men låt oss först diskutera resonemanget bakom denna fallstudie.

Om du inte märkte det, är den här webbplatsen främst inriktad på dagshandel. Även om handel och investeringar delar många likheter, är metodiken bakom var och en av dem väldigt olika. Handlare är mycket engagerade och reaktiva medan bra investerare är tålmodiga och passiva i sina tillvägagångssätt.

Handel är inte en ersättning för investeringar och oavsett om du handlar eller inte är en investeringsplan viktig.

Jag har upptäckt att jag måste separera mina handels- och investeringsansträngningar av två huvudskäl .

Först , gör separationen mig att tillämpa olika strategier. Som handlare är jag tränad att reagera. Jag tittar på mina positioner varje dag och reagerar på prisfluktuationer. Detta mycket engagerade tillvägagångssätt för positionshantering fungerar utmärkt för handel, men det bidrar inte till en effektiv investeringsstrategi. Tidigare, när jag har handlat och investerat via samma plattform, blev jag otålig och behandlade mina investeringar som affärer.

Andra , genom att investera kan jag öka min kapitalexponering. Dagshandel är riskabelt och jag skulle aldrig handla med en stor andel av mitt nettoförmögenhet – den typen av riskexponering är dum. Med investeringar har jag mer konservativa resultatmål (d.v.s. årlig avkastning), men jag kan använda mer av mitt kapital. Medan en årlig avkastning på 10 % inte skulle motivera arbetet med dagshandel, skulle det vara en bra avkastning på en investeringsportfölj som kräver minimal förvaltning.

Det finns många olika sätt att investera på aktiemarknaden. Du kan investera i enskilda aktier, fonder, ETF:er och obligationer. I slutändan kommer den strategi du väljer att ha stor inverkan på din långsiktiga avkastning.

Jag experimenterar alltid med nya investeringsstrategier. Jag har testat forsknings- och rekommendationstjänster som Motley Fool's Stock Advisor, Motley Fool Everlasting Portfolio och Zacks Premium. Jag använder mina egna forskningsstrategier med hjälp av screeners som FinViz, IBD och Trade Ideas. Jag har i stort sett alltid använt ett praktiskt tillvägagångssätt för att investera, men jag ville se hur det var att låta någon annan ta ratten. Jag blev nyligen intresserad av robo-rådgivare. Även om jag har erfarenhet av fonder, ETF:er och till och med personliga finansiella rådgivare, har jag aldrig använt en robo-rådgivningstjänst förrän nu.

Liksom du var de viktigaste frågorna jag hade när jag gjorde min forskning:

De flesta webbplatser för robo-rådgivare fortsätter och fortsätter med funktioner, men väldigt få visar specifika prestandasiffror. Även när jag undersökte innehåll och recensioner från tredje part kunde jag inte hitta många som pratade om exakt hur mycket de tjänade med en specifik robotrådgivare.

Det finns definitivt mycket hype kring robo-rådgivningstjänster, men är det meriterande? Det är vad jag är här för att ta reda på.

Mitt mål är att spåra den relativa prestandan för några av de främsta robo-rådgivarna. Även om investeringar är ett långsiktigt spel, är jag fortfarande en handlare, vilket betyder att jag är otålig. Jag kommer att publicera uppdateringar varje månad för att jämföra prestanda för varje tjänst.

Så här kommer experimentet att fungera:

Obs #1:Varje robo-rådgivare har unika portföljstilar, så det kommer att vara omöjligt att jämföra äpplen med äpplen, men jag ska göra mitt bästa för att hålla informationen korrekt genom att välja liknande portföljstilar.

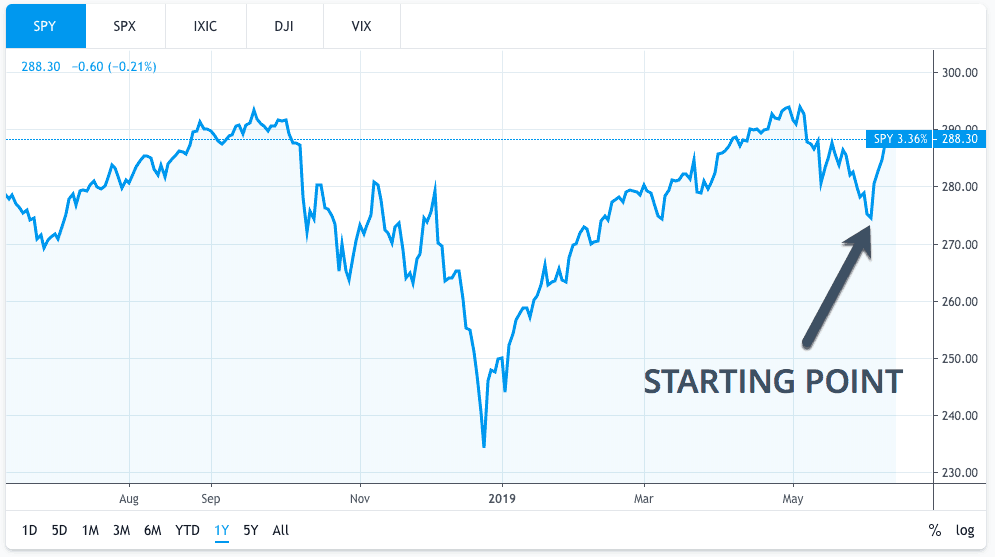

Obs #2:SPY ETF är en ETF som noggrant följer resultatet för S&P 500. Majoriteten av fonder slår INTE marknaden så detta ger en lämplig jämförelse.

Följande valdes ut som de bästa robo-rådgivarna för testet baserat på fondstorlekarna (AUM) och tjänsternas unika karaktär. Många traditionella mäklare erbjuder automatiserade portföljer, men alla utvalda företag (med undantag för Ally Invest) är uteslutande robo-rådgivningstjänster.

Jag kommer att välja liknande portföljer för att hålla jämförelsen så korrekt som möjligt. Här är inställningen:

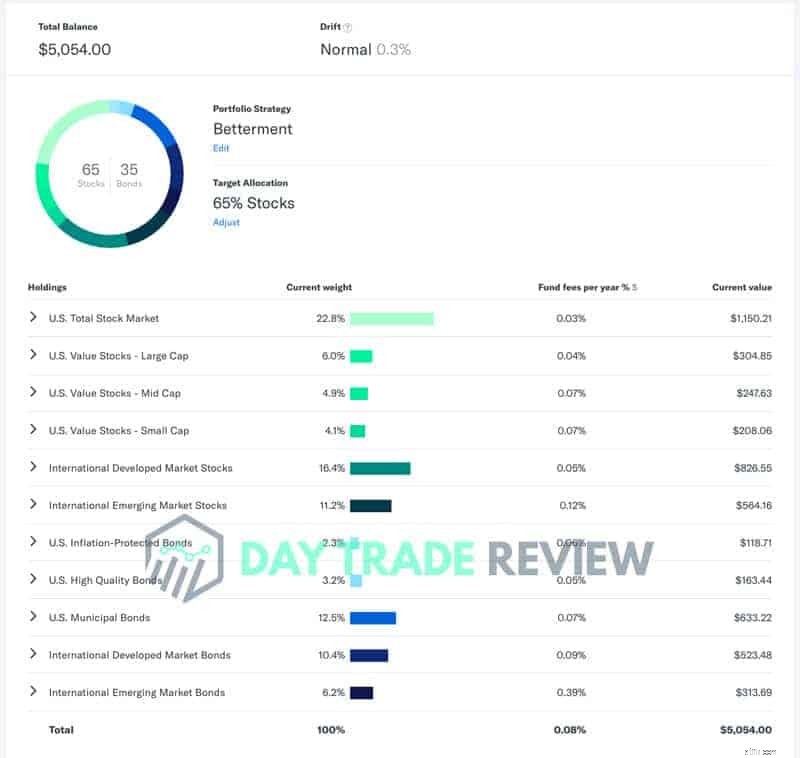

Som du kommer att märka ovan har de flesta av robo-rådgivarens portföljer en 65/35-delning mellan aktier och obligationer, medan vårt riktmärke (ticker:SPY) är 100 % aktier.

Är detta en rättvis jämförelse mellan äpplen och äpplen?

Nej, men detta är medvetet. Jag skulle lika gärna kunna jämföra mot både en bred marknads-ETF och en obligations-ETF, men jag kommer inte att göra det av två skäl.

Först , Jag vill jämföra investeringsstrategier, inte portföljer . Jag försöker inte se om jag kan bygga en portfölj som kommer att överträffa dessa robo-rådgivare. Jag vill jämföra två enkla investeringsstrategier:bygga en automatiserad portfölj och investera i en bred marknadsfond. Många ledande finansiella rådgivare rekommenderar att investera i en bred marknads-ETF eller en aktiefond och det är otroligt enkelt för alla amatörinvesterare att investera i en enda ETF som SPY (utan att betala några förvaltningsavgifter förknippade med dessa rådgivare). Kan robo-rådgivare erbjuda vilket som helst fördel gentemot denna enkla investeringsstrategi?

Andra , jag valde inte robo-rådgivaren portföljallokering; Jag valde en risknivå . Aktier anses ha högre risk, medan obligationer anses ha lägre risk. När jag väl hade ställt in min risknivå bestämde robo-rådgivarna portföljfördelningen. Även om dessa diversifierade portföljer kanske inte får så mycket uppsida eftersom en portfölj som består av 100 % aktier bör de begränsa nedåtrisken . Vi får se om det stämmer.

Resultaten är nedan – du är välkommen att använda dina egna riktmärken för jämförelse.

Alla konton har finansierats med $5 000. Det här avsnittet kommer att uppdateras varje månad för att återspegla resultatet.

Jag började finansiera konton den 3 juni 2019. Kontoöppningsprocessen var enkel och de flesta konton finansierades inom två dagar efter den första insättningen.

Varje konto fick en insättning på $5 000 och jag var glad att upptäcka att portföljens värde fluktuerar i realtid (eller nära det). Jag uppskattar resultatuppdateringarna i realtid, eftersom många fonder bara kommer att rapportera resultat i slutet av dagen.

Som nämnts ovan kommer vi att använda SPY ETF som en jämförelse. Detta är ett hypotetiskt konto eftersom jag inte fann det nödvändigt att faktiskt placera denna handel för att spåra den.

Vi kommer att använda slutpriserna för alla referenser och utdelningar kommer att inkluderas i vår analys (Obs! benchmarksiffror kommer INTE att ta hänsyn till återinvestering av utdelning. De kommer bara att lägga till utdelningsbetalningar till den totala avkastningen) .

Jag inser att SPY är en ETF som bara spårar aktier medan robo-rådgivarens portföljer har både aktier och aktier. Detta gjordes avsiktligt för att se hur en förvaltad portfölj presterar mot en av de mest populära indexfonderna (som många respekterade finansiella rådgivare förespråkar). De flesta robo-rådgivare förknippar obligationsallokering med säkerhet, vilket innebär att uppsidan kan vara begränsad, men nackdelen borde också vara det (vi får se att så inte är fallet senare).

Uppenbarligen är det för tidigt att dra några slutsatser från det här projektet och i slutändan kommer portföljens prestanda att vara vägledande, men här är några av mina första intryck:

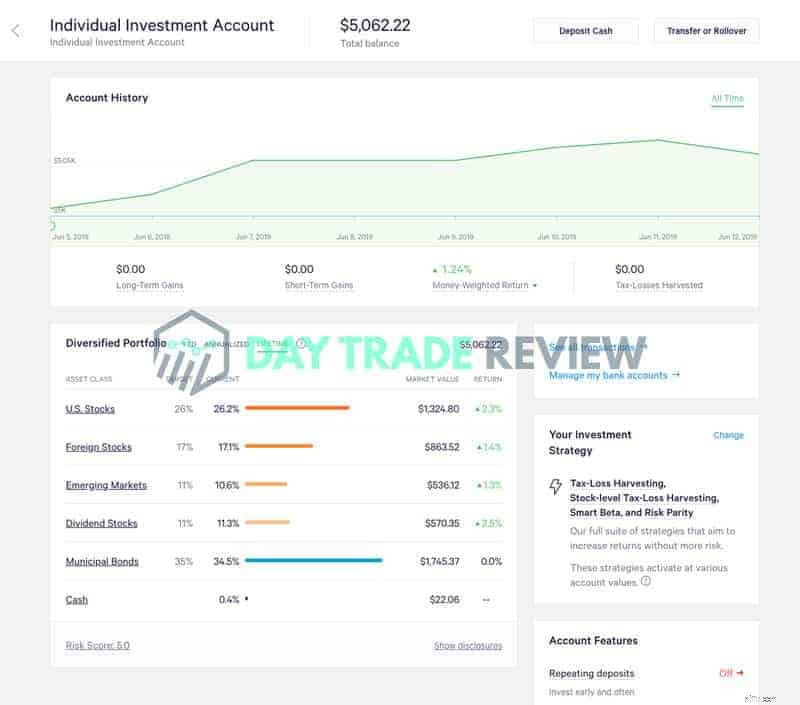

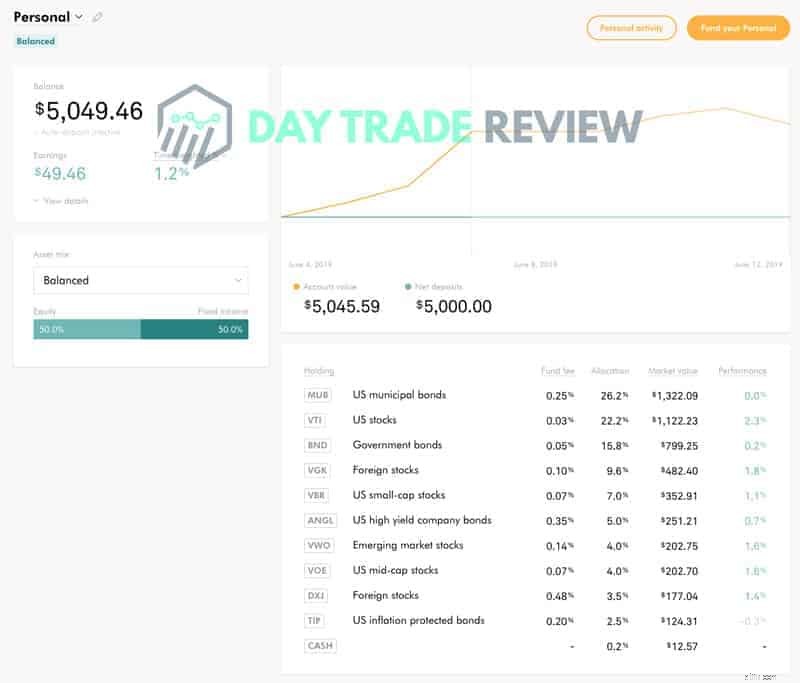

Alla konton finansierades 3 juni 2019 . Så här ser kontona ut den 12 juni 2019 :

Portföljvärde :$5 062,22

Portföljvärde :$5 049,46

Portföljvärde :5 054,00 USD

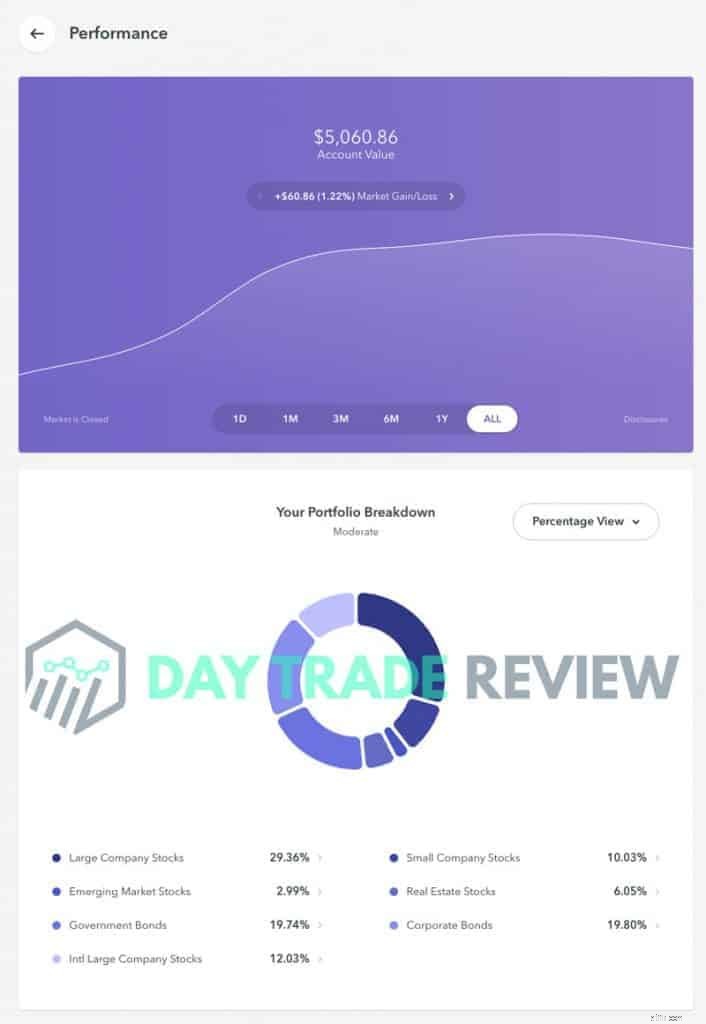

Portföljvärde :$5 060,86

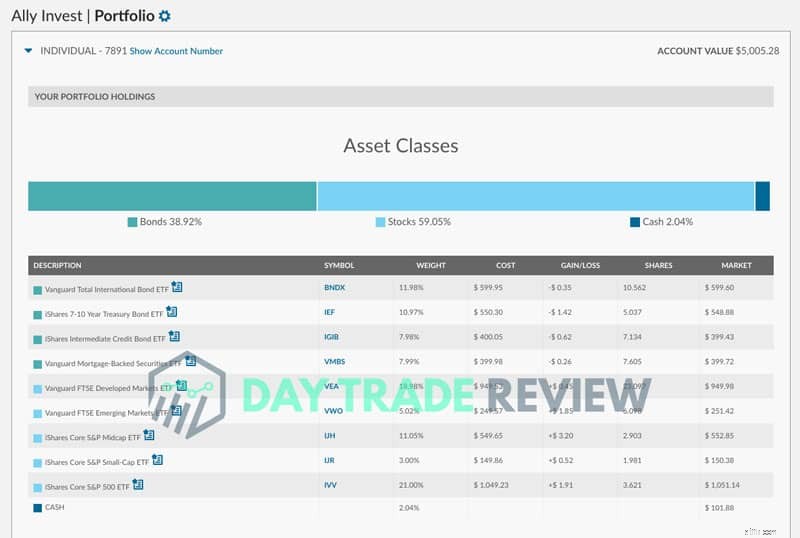

Portföljvärde :$5 005,28

Portföljvärde (hypotetiskt) :$5 250,02

Prestandauppdateringar kommer att publiceras här under den första veckan i varje månad.

Bokmärk gärna sidan för att hålla dig uppdaterad.

Datumet för kontofinansiering var vältajmat och marknaden har i stort sett varit rakt upp sedan den första inträdet.

Här är avkastningen för varje robo-rådgivare denna månad:

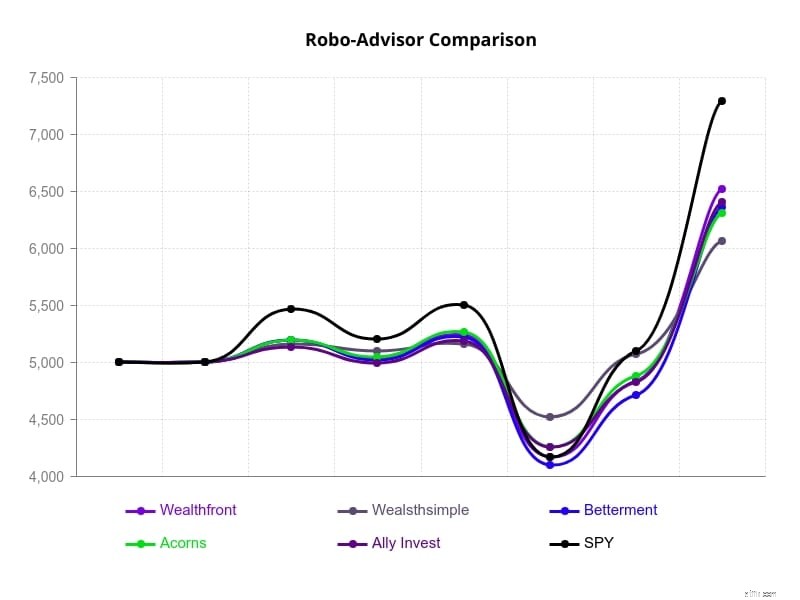

SPY ETF (som följer S&P 500) gav mer än dubbelt så mycket som varje robo-rådgivare. I rättvisans namn måste vi komma ihåg att dessa portföljer har en uppdelning på ~60/40 aktier/obligationer, så endast ~60 % av portföljen gynnades av rörelserna i S&P 500.

Aktier kommer alltid att vara mer volatila än obligationer och denna split var utformad för att säkra nedåtrisken. En högre andel aktier kommer att gynna portföljen när marknaden går upp men det ökar också nedåtrisken när marknaden går ner.

Vi kommer att fortsätta att övervaka resultatet för att se hur dessa portföljer presterar på lång sikt.

Här är resultaten för den senaste månaden:

Dessa resultat publiceras efter att marknaden fick en stor hit idag. Den här månaden ger några intressanta insikter. Som vi såg förra månaden överträffade SPY ETF alla robo-rådgivare. Jag förväntar mig att portföljer som begränsar uppsidan också minimerar nedsidan men så var inte fallet.

Det som är intressant är hur robo-rådgivarna blandade sig i rang. Här är insikterna:

Jag kommer att byta till att lägga upp uppdateringar varannan månad eller så. Från och med den 22 oktober 2019, här är prestandauppdateringen:

Huvudsakliga takeaways för denna månad:

Marknaden har varit vild på sistone. Den 23 mars 2020 satte S&P 500 en kortsiktig botten. Så här såg föreställningen ut för varje robo-rådgivare vid slutet av den dagen.

Huvudsakliga takeaways:

Den 8 april 2020 fortsatte marknaden ett imponerande rally efter sina låga nivåer. Så här återhämtade sig robotrådgivarna.

Huvudsakliga takeaways:

Det var ett tag sedan jag la upp en uppdatering. Under 2020 upplevde marknaden mer volatilitet på några månader än vad den normalt skulle göra på flera år. Många av de insikter jag letade efter var påskyndade. Här är några saker vi lärde oss:

Här är de uppdaterade returerna från den 9 februari 2021:

Huvudsakliga takeaways:

Jag kommer att fortsätta att posta en och annan uppdatering, men insikterna är ganska tydliga vid det här laget.

Ytterligare anmärkning:

I oktober 2020 började jag använda M1 Finance som ett alternativ till robo-rådgivare (läs hela recensionen här). Jag skapade en portfölj byggd kring ETF:er, Motley Fool aktieval och mina egna personliga aktieval och den har avsevärt överträffat alla robo-rådgivare såväl som SPY benchmark (upp 38,37% hittills). Jag kommer inte att inkludera M1 Finance-portföljen i den här jämförelsen, men jag ser det som det mest lönsamma alternativet för att investera på autopilot. Du väljer helt enkelt dina aktier, väljer dina allokeringar (dvs procentandel av varje aktie i din portfölj), gör insättningar och M1 Finance investerar automatiskt åt dig (utan förvaltningsavgifter). Om du föredrar det kan du välja bland en mängd förbyggda portföljer i appen. Även om detta tillvägagångssätt kräver lite mer förhandsarbete, ger det dig mer kontroll över din portfölj och kan hjälpa dig att maximera avkastningen.

Hela målet med denna fallstudie var att avgöra om robo-rådgivare är värda att använda eller inte. Efter att ha använt de bästa robo-rådgivarna i nästan två år kan vi äntligen svara på några viktiga frågor. Denna fallstudie kunde inte ha ägt rum vid en bättre tidpunkt. Marknaden upplevde perioder av både stabilitet och exceptionell volatilitet, vilket gjorde det möjligt för oss att bättre förstå hur robo-rådgivare kan prestera under en mängd olika marknadsförhållanden.

Varje investerare har sina egna unika mål, men jag tror att de flesta investerare skulle prioritera följande:

De flesta investerare vill fånga så mycket uppsida som möjligt. Detta kräver inte mycket av en förklaring. Vi vill alla tjäna så mycket pengar som möjligt på våra investeringar. Risktolerans spelar förstås också roll. Många investeringar är "hög risk, hög belöning", vilket innebär att de kan vara acceptabla för yngre investerare men mindre för dem som närmar sig pension. Därför är det viktigt att minimera risken. Vi vill också se till att avgifterna inte äter in på vår uppsida (dvs förvaltningsavgifter, rådgivningsavgifter, etc.)

Med det sagt, låt oss svara på några av de vanligaste frågorna om robo-rådgivare.

Som antyds av namnet är robo-rådgivare helt enkelt digitala finansiella rådgivare. Istället för att gå till din bank eller mäklare för att få råd förlitar du dig på en digital tjänst som automatiskt bygger och hanterar en portfölj åt dig. Så, hur bra är dessa tjänster?

Det finns två saker värda att tänka på.

Jag skulle hävda att robo-rådgivare är lika effektiva som mänskliga rådgivare. Jag har arbetat med finansiella rådgivare tidigare och uppnått liknande resultat från både mänskliga rådgivare och robo-rådgivare. En fördel med robo-rådgivare är avgiftsstrukturen. Jag kunde uppnå lägre rådgivningsavgifter och lägre kapitalförvaltningsavgifter (d.v.s. ETF:er kontra fonder) med robo-rådgivaren.

Ett område där de flesta rådgivare kommer till korta är prestanda i förhållande till breda marknadsresultat. Enkelt uttryckt slår majoriteten av aktiva investeringsförvaltningsstrategier inte S&P 500. Det finns dussintals studier som bevisar detta gång på gång. Vår robo-rådgivare studie, om än i liten skala, gav bevis ännu en gång.

Robo-rådgivare är mottagliga för samma marknadsrisker som alla investeringsstrategier. Investeringsrisk är alltid närvarande oavsett om du använder en onlinemäklare, mänsklig rådgivare eller robo-rådgivare. Om du undrar om robo-rådgivare kan lita på dina pengar eller inte, är det korta svaret ja.

De mest populära robo-rådgivarna (som de i vår fallstudie) är SEC-registrerade och erbjuder SIPC-försäkring på investeringskonton. Personligen gillar jag också att titta på storleken på en robo-rådgivare innan jag parkerar mina pengar där. Du kan undersöka dollarvolymen för tillgångar under förvaltning såväl som det totala antalet användare.

Den här frågan är lite subjektiv. Robo-rådgivare gör vad de påstår att de gör. Detta inkluderar:

Om listan ovan är vad du letar efter är robo-rådgivare värda det. Med årliga förvaltningsavgifter så låga som 0,25 % erbjuder robo-rådgivare en kostnadseffektiv investeringsrådgivningslösning.

Som sagt, de kommer till korta på två områden:

Som nämnts upprepade gånger under denna fallstudie kunde de robo-rådgivare vi testade inte överträffa S&P 500. På samma sätt kunde de inte heller begränsa nedåtrisken. Som sagt, detta är inte unikt för robo-rådgivare. Många individuella investeringsstrategier och fonder kan inte heller slå S&P 500 (men dessa strategier kan vara otroligt populära).

Den andra nackdelen med robo-rådgivare är att de inte tillåter dig att helt anpassa din investeringsstrategi på det sätt som du skulle kunna på ett traditionellt mäklarkonto. Om du till exempel ville köpa enskilda aktier (dvs. Apple, Amazon, etc.), kunde du inte göra detta med de flesta av de robo-rådgivare vi testade. Detta är inte en deal-breaker för många investerare, men det är värt att överväga innan du öppnar ett konto.

För att avgöra om du ska använda en robo-rådgivare eller inte, fundera över var du är just nu och vart du vill åka.

Robo-rådgivare erbjuder definitivt ett bra alternativ till traditionella (mänskliga) finansiella rådgivare.

Om du värdesätter bekvämlighet framför alla andra faktorer (anpassning, prestanda, etc.), är robo-rådgivare ett bra val. If you prefer to have more control over your investments and you aim to maximize your returns, you will likely get more value out of traditional brokers (or customizable services like M1 Finance).

Once you decide that robo-advisors are a good fit for you, it’s time to pick your advisor. You can start by reviewing the data from the case study in this article. Keep in mind, we only tested one portfolio style (~60% stocks and ~40% bonds) over two years, and performance may vary.

You may also consider what other features are important to you, including:

Här är några exempel:

Do your own research and don’t hesitate to reach out to the companies to make sure they are a good fit.

8 pengarörelser du måste göra före 2018

Är du en helikopterförälder, en gräsklippare eller ännu värre:en payoff-förälder?

Enkät:55 % av amerikanska privata och offentliga organisationer faller offer för ransomware 2019

Här är hur mycket köpkraften hos social trygghet har sjunkit

Kan jag vräka en rumskamrat utan hyreskontrakt i South Carolina?