** Den 6 december 2021 meddelade Wealthsimple att man drar sig tillbaka från den brittiska investeringsmarknaden. Läs vår artikel "Wealthsimple drar tillbaka från den brittiska marknaden" för ytterligare information. **

** Den 6 december 2021 meddelade Wealthsimple att man drar sig tillbaka från den brittiska investeringsmarknaden. Läs vår artikel "Wealthsimple drar tillbaka från den brittiska marknaden" för ytterligare information. **

I denna oberoende Wealthsimple-recension analyserar jag Wealthsimple-förslaget och tittar på Wealthsimples investeringsresultat, avgifter och jämför Wealthsimple vs Wealthify*, Nutmeg och Moneyfarm*.

Som en del av denna recension besökte jag Wealthsimples centrala London-kontor för att grilla dem över deras investeringsprocess, deras förslag och deras etik. Recensionen är uppdelad i nyckeldelar och du kan hoppa till en relevant sektion med hjälp av hopplänkarna i sidofältet (eller via innehållsmenyn ovan om du tittar på detta på mobilen). Jag föreslår dock att du tar dig tid att läsa denna Wealthsimple-recension från början till slut eftersom jag gör viktiga observationer hela tiden när jag jämför tjänsten med andra robo-rådgivare i Storbritannien.

Wealthsimple är en online-investeringsförvaltare (ofta kallad en robo-rådgivare) som först lanserades i Kanada 2014 och sedan lanserades i Storbritannien i september 2017. I Storbritannien är Nutmeg det robo-rådgivningsföretag som har den största marknadsandelen . Men med undantag för Muskotnöt, har de flesta av de robo-rådgivare som nu finns tillgängliga i Storbritannien kommit från utlandet. Till exempel lanserades Moneyfarm i Storbritannien efter att ha framgångsrikt etablerat sig i Italien medan Scalable Capital kommer från Tyskland. Den brittiska marknaden har en enorm potentiell aptit för kostnadseffektiva förvaltade investeringsförslag som erbjuds av robo-rådgivningsföretag online.

Den brittiska gör-det-själv-investeringsmarknaden domineras av plattformar som Hargreaves Lansdown där investerare kan välja sina egna fonder från en rad tusentals. Däremot erbjuder robo-rådgivare ett utbud av portföljer från hyllan som hanteras av sina investeringsexperter och datoralgoritmer, vilket gör dem idealiska för investerare (särskilt nybörjare) som vill investera samtidigt som de håller kostnaderna låga men som inte har tid eller expertis för att driva sina egna portföljer. Till skillnad från om du använder en investeringsplattform som Hargreaves Lansdown och vill ha hjälp med att bestämma vilka fonder du ska investera i samt lära dig mer om investeringsmarknader så kommer 80-20 Investor att intressera dig.

Wealthsimple fortsätter trenden med framgångsrika utländska roborådgivningsföretag som lanseras i Storbritannien, men den här gången kommer det från väst, nämligen Kanada och USA. När jag tittar under huven på en robo-rådgivare tittar jag på hur hållbara deras affärsmodeller potentiellt är. Robo-rådgivningsföretag tar ut mycket låga avgifter så har otroligt små vinstmarginaler. För att så småningom gå med vinst kräver de en stor volym kunder och/eller betydande finansiärer. I en värld av förmögenhetsförvaltning online är det ett lopp mot £1 miljard AUM (tillgångar under förvaltning) eftersom detta är allmänt accepterat att vara punkten när deras affärsmodeller blir lönsamma. Wealthsimples AUM när du kombinerar USA, Kanada och Storbritannien är över 6,4 miljarder pund och har växt sin kundbas till över 1,5 miljoner kunder. Det är ingen enkel bedrift på en konkurrensutsatt marknad som USA som har dominerats av lågkostnadsplattformar som Vanguard.

Dessutom har Power Financial Group, ett av världens största finansiella företag, stöttat Wealthsimple med 100 miljoner USD i investeringar och i maj 2019 stödde Allianz X, en ledande Tysklandsbaserad global försäkringsgivare och kapitalförvaltare, Wealthsimple med ytterligare 100 miljoner USD investering. Så i det avseendet är jag lite orolig över Wealthsimple som ett företag att investera med, naturligtvis, dina investeringar är avgränsade och skyddade ändå i den osannolika händelsen att företaget skulle gå i konkurs, vilket är samma sak för alla robo-rådgivare som regleras i Storbritannien.

Wealthsimple har inget lägsta investeringsbelopp (till skillnad från de flesta av sina konkurrenter) om du vill investera i dess standardportföljer och dess låga avgiftsstrategi kommer att visa sig attraktiv för en rad investerare som vi diskuterar senare. Om du vill investera i en av dess nyare socialt ansvarsfulla investeringar (SRI) portföljer så finns det ett minsta investeringsbelopp på £5 000. De som har mindre att investera kanske vill titta på Wealthify* där du kan investera i en av dess fem etiska portföljer från så lite som £1.

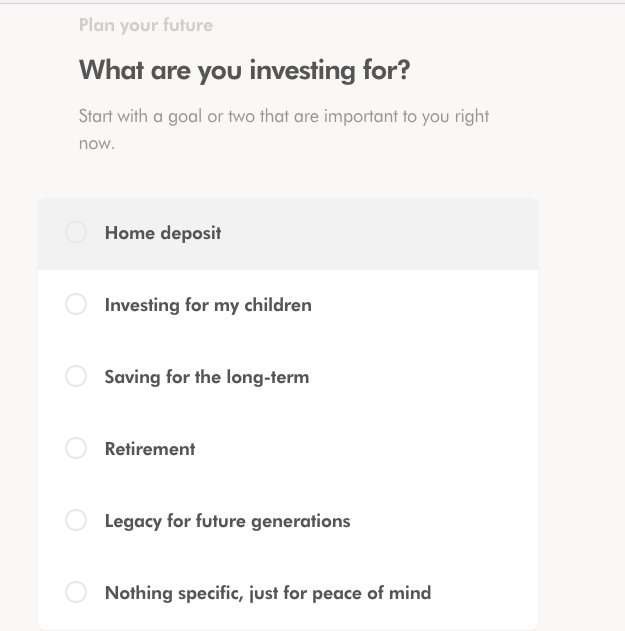

Att öppna ett Wealthsimple-konto är relativt enkelt. Först måste du registrera dig genom att ange en e-postadress och ett säkert lösenord. Du kommer sedan att ledas genom en serie skärmar, där du uppger ditt födelsedatum, adress och folkförsäkringsnummer (för att Wealthsimple ska kunna bekräfta din identitet). När du har registrerat dig kommer du att få ett flervalsformulär där du frågar varför du planerar att investera, som visas nedan (klicka för att förstora):

När du väl har valt en anledning tas du igenom ett kort flervalsformulär där du får lite grundläggande information om din investeringserfarenhet och personliga omständigheter. Detta liknar de flesta andra robo-rådgivare i Storbritannien, men det har en något mer strömlinjeformad känsla. Frågorna som ställs inkluderar de som listas nedan och är standardpriser för alla robotrådgivare:

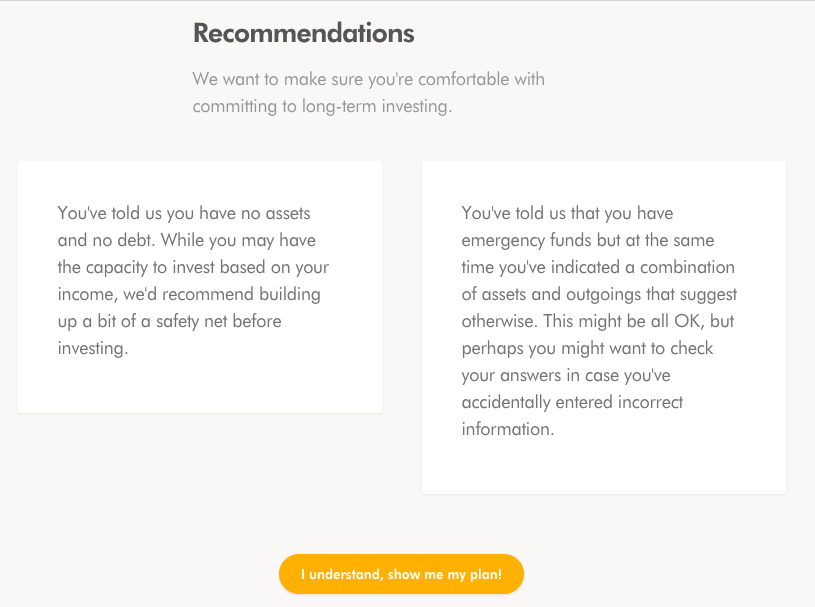

Du får sedan en rekommendationsskärm som den nedan som baseras på hur du besvarade frågeformuläret (klicka för att förstora).

Wealthsimple sårar inte bort användare om investeringar är olämpliga för dem, som tjänster som Scalable Capital och Wealthify gör. Om du till exempel inte har en nödfond kommer Wealthsimple att varna dig på rekommendationsskärmen att investeringar inte är något för dig, men det hindrar dig inte från att fortsätta. Som sagt, jag blev imponerad av att få ett e-postmeddelande från Wealthsimple inte långt efter att ha fyllt i mitt frågeformulär, som uppmanade mig att diskutera min investeringsplan och riskpoäng, så det finns helt klart ett skyddsnät på plats som vissa nybörjarinvesterare kommer att tycka är tröstande.

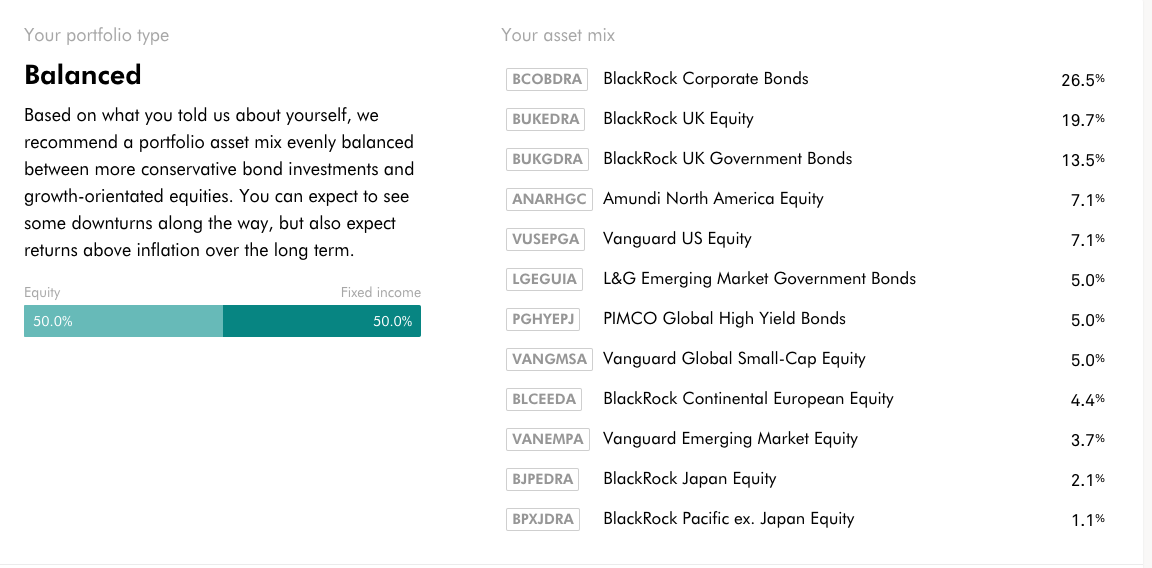

Det jag gillar med Wealthsimple-metoden är att du får en portfölj att investera i som listar exakt de fonder de rekommenderar. Inget annat robo-rådgivningsföretag gör detta, och föredrar att bara berätta för dig de specifika fonderna när du väl investerat, så jag applåderar Wealthsimples transparens. Detta kan delvis ha berott på att Wealthsimple inte kunde publicera sin investeringsresultatdata när den lanserades i Storbritannien eftersom den inte hade någon. Så genom att visa tredjepartsfonderna att de planerade att investera i det kunde åtminstone visa sin investeringsprocess. Men den goda nyheten är att Wealthsimple nu har ett tvåårigt resultat som jag analyserar senare i den här artikeln.

Nedan är den exakta portföljen av fonder som Wealthsimple rekommenderade för mig som en medelriskprofil (klicka för att förstora).

Sammantaget är portföljen väl diversifierad över tillgångar globalt och är definitivt inte USA-fokuserad, vilket är en kritik som kan riktas mot dess amerikanska jämställda Vanguard i förhållande till dess Lifestrategy-fonder. Wealthsimple använder börshandlade fonder (ETF) och lågprisfonder för att hålla kostnaderna låga. Alla investeringar hanteras sedan regelbundet och balanseras om för att säkerställa att tillgångsmixen förblir i linje med kundens mål.

Wealthsimple har 9 portföljer i sitt "icke socialt ansvarsfulla" sortiment, med 3 portföljer tillgängliga inom varje risknivå. De 3 risknivåerna är konservativa, balanserade och tillväxt. Det finns ytterligare 9 portföljer tillgängliga i dess "socialt ansvarsfulla" sortiment om du föredrar att investera etiskt. Du kan ta en titt på tillgångsmixen för varje Wealthsimple-portfölj och du kan också kolla in de fonder som Wealthsimple investerar i.

Med Wealthsimple har du möjlighet att investera i portföljen via en Wealthsimple Stocks and Shares ISA, Junior ISA (vilket är ett spännande och sällsynt alternativ bland robo-rådgivare), via en pension eller via ett allmänt handelskonto utanför vilken ISA-omslag som helst.

Om du bestämmer dig för att investera kan du övervaka och hantera ditt Wealthsimple-konto online eller via dess smartphone-app. Efter att ha en praktisk titt på appen kan jag bekräfta att den är lätt att använda (du kan till och med göra ytterligare bidrag genom den vilket är idealiskt för egenföretagare) även om den inte nödvändigtvis kommer att vinna några designpriser, men det är inte riktigt punkten. Det jag gillar är Wealthsimples engagemang för att tillhandahålla privatekonomiartiklar i sin app och online för att hjälpa kunderna att utbilda dem. Dessa kan sträcka sig från intervjuer, till spartips eller till och med ekonomisk planering och det ger användarna en anledning att interagera med sitt Wealthsimple-konto regelbundet.

Wealthsimple erbjuder de vanliga aktierna och aktierna ISA och allmänna konton som sina jämlikar, men framför allt erbjuder det också en låg kostnad för ett Junior ISA-konto. Robo-rådgivare har varit långsamma eller ovilliga att erbjuda sina tjänster via en Junior ISA på grund av de låga årliga bidragsgränserna, för närvarande £9 000 för skatteåret 2021/22. I sin kapplöpning om att förvärva tillgångar under förvaltning har de tenderat att fokusera på Aktier och Aktier (med deras årliga bidragsgräns på £20 000). De flesta tillåter också nya kunder att överföra sina befintliga ISA-portföljer också så att de kan hanteras av den nya robo-rådgivaren. Wealthsimple erbjuder nu också en pensionsprodukt som gör den till en av få robo-rådgivare i Storbritannien som gör det. De enda andra robo-rådgivningsföretagen som erbjuder pension är Wealthify, Nutmeg, Moneyfarm och evestor.

Med tanke på Wealthsimples brist på en lägsta investeringströskel lämpar sig tjänsten perfekt för dem som vill investera för sina barn via en Junior ISA eller som vill investera mindre summor initialt i en pension. Dessutom är överföringar till en Junior ISA (eller faktiskt det allmänna investeringskontot eller Aktier och Aktier ISA) enkla och kostnadsfria.

Wealthsimple är en av endast ett fåtal robo-rådgivare som erbjuder socialt ansvarsfulla investeringar (SRI). Det innebär att investera i företag som når en viss tröskel för socialt ansvar. Exempel på ETF:er som används med SRI inkluderar företag med låg koldioxidexponering, jämställdhet mellan könen i högre ledarskap och de som stödjer lokala initiativ.

Wealthsimple kommer regelbundet att hantera varje kunds portfölj genom att balansera om tillgångarna för att säkerställa att de håller sig på rätt spår för att nå sina finansiella mål. Varje kund är olika i sin investeringstidsram och -mål och har därför olika investeringar i sina portföljer, detta kallas tillgångsallokering. För att hålla investeringarna i linje med varje kunds investeringsmål måste denna tillgångsallokering övervakas regelbundet. Naturligtvis är detta ganska standard för alla robo-råd.

Wealthsimples investeringsstrategi är uppdelad i tre kategorier.

Wealthsimple har en lågkostnadsstrategi genom att ta ut 0,7 % per år. Den årliga standardavgiften sänks till 0,5 % för kunder som investerar mer än £100 000. Detta är känt som deras svarta paket som inkluderar en ekonomisk planeringssession med en av Wealthsimples expertrådgivare. Wealthsimple har också ett "generationspaket" för personer som investerar över £500 000. Avgifterna är desamma som det "svarta" paketet men du får också en dedikerad investeringsrådgivare, kassaflödesplanering och löpande portföljövervakning.

De olika paketen är en fin touch och visar att Wealthsimple är den enda robo-rådgivaren som inser att rikare kunder vill ha exklusivitet och ytterligare förmåner.

Utöver ovanstående förvaltningsavgifter tillkommer en extra avgift på cirka 0,20 % på dina investeringar som debiteras av de underliggande fonderna. Denna underliggande avgift är i nivå med muskotnöt och Moneyfarm som visas i nästa avsnitt.

Avgifterna beräknas på daglig basis med hjälp av utgående balans på din portfölj för varje dag. Avgifterna kommer att ackumuleras och tillämpas på kundens konto på månadsbasis.

Wealthsimple anser att du som investerare bör vara fri att flytta dina pengar utan påföljd och därför kommer de inte att debitera dig om du vill flytta dina pengar till en annan leverantör. Så stark är deras övertygelse om överföringsavgifter att om du vill överföra pengar till Wealthsimple kommer de att täcka avgifterna som tas ut av din gamla leverantör. För att kvalificera dig måste ditt ISA-, allmänna investerings- eller pensionskonto vara värt mer än £5 000 och erbjudandet inkluderar inga avgifter relaterade till produkten (såsom avgifter vid försäljning av tillgången).

En av huvudattraktionerna hos robo-rådgivare är de låga avgifterna som tas ut för att hantera en kunds investeringar, men dessa avgifter varierar mellan olika rådgivare.

Wealthsimple avgifter jämfört med Wealthify, Nutmeg, Moneyfarm och Scalable Capital:

| Leverantör | Startavgift | Avgiftssänkningar | Löpande avgift |

| Wealthsimple | 0,70 % | Reducerad till 0,50 % för investeringar över 100 000 GBP | 0,20 % |

| Wealthify | 0,60 % | N/A | 0,22 % |

| Muskot | 0,75 % | Reducerad till 0,35 % för investeringar över 100 000 GBP | 0,19 % |

| Moneyfarm | 0,75 % | Reducerad till 0,60 % för investeringar mellan 10 001 GBP och 50 000 GBP, 0,50 % för investeringar mellan 50 001 och 100 000 GBP och 0,35 % för investeringar över 100 000 GBP | 0,20 % |

| Skalbart kapital | 0,75 % | N/A | 0,25 % |

Så du kan se att Wealthsimple har lagt sina avgifter under de flesta av sina konkurrenter även om det finns billigare alternativ än Wealthsimple för investerare med summor över £100 000, nämligen Nutmegs anläggningstillgångarsportfölj men de är inte direkt jämförbara eftersom de inte är aktivt förvaltade.

Wealthify sänkte sina avgifter i december 2019 till ett fast arvode på 0,6 %, vilket gör det till den billigaste robo-rådgivaren om man investerar mindre än 20 000 pund. Det är också viktigt att betona att det inte finns några utträdesavgifter så om du bestämmer dig för att överföra dina pengar från Wealthsimple i framtiden kommer du inte att bli straffad.

När Wealthsimple lanserades 2017 har de en meritlista som sträcker sig tre år tillbaka i tiden. Deras balanserade portfölj (känd som risknivå 5 har en aktieexponering på 60 %) har vuxit med 30,19 % (netto efter avgifter) sedan portföljen lanserades den 6 juli 2017 (fram till 30 juni 2021). Nedan har jag jämfört Wealthsimples resultat under de senaste tre och ett halvt åren med den genomsnittliga professionellt förvaltade fonden där ute med liknande aktieinnehåll.

| Prestanda | Wealthsimple Balanced portfolio performance | Genomsnittlig förvaltad fond 40-85 % aktieutveckling |

| 1 år (12 månader till 31 juni 2021) | 15,58 % | 17,93 % |

| Sedan starten (6 juli 2017 till 1 juni 2021) | 30,19 % | 27,56 % |

Naturligtvis vad investerare verkligen vill veta är hur Wealthsimples resultat jämförs med Nutmeg, Moneyfarm och Wealthify, tre av de ledande robo-rådgivningsföretagen i Storbritannien. Tabellen nedan visar de faktiska prestandasiffrorna. Tabellen nedan jämför det faktiska resultatet för portföljerna med medelhög risk från Wealthsimple, Moneyfarm, Nutmeg och Wealthify. Siffrorna är baserade på resultatet för hela 2020.

Wealthsimple v Nutmeg v Moneyfarm v Wealthify prestandajämförelse

| Investering | % avkastning 2020 |

| Wealthsimple medium risk SRI-portfölj | 12,74 % |

| Wealthify medium risk 'confident' SRI-portfölj | 9,04 % |

| Wealthsimple medium risk portfölj | 7,12 % |

| Nutmeg medium risk SRI portfölj 5 | 6,80 % |

| Wealthify medium risk 'confident' portfölj | 4,87 % |

| Nutmeg medelrisk portfölj 5 | 4,60 % |

| Moneyfarm medium risk portfölj 4 | 2,50 % |

Intressant nog kan Wealthsimple-kunder prata med en rådgivare om de vill. Detta kan vara att ställa frågor om att skapa ett konto eller begära fullvärdig investeringsrådgivning, det senare ger Wealthsimple gratis om du investerar över £500k. Detta är en enormt underspelad del av tjänsten och jag tycker att Wealthsimple borde nämna det mer i sin marknadsföring eftersom de flesta andra robo-rådgivare inte erbjuder detta. Många brittiska konsumenter är intresserade av att investera online och många skulle välkomna flexibiliteten och komforten med att veta att det finns en människa i andra änden av telefonen

Alla tillgångar hålls säkert av en förvaringsinstitut och skyddas enligt Financial Services Compensation Scheme (FSCS) upp till en gräns på £85 000.

Wealthsimple är ett intressant tillägg till världen av robo-rådgivare och dess enkla lågkostnadsstrategi gör det definitivt värt att överväga. Om du letar efter en tjänst för att hantera dina pengar och fatta strategiska investeringsbeslut (istället för att bara ge dig en allokering av anläggningstillgångar för alltid) så är Wealthsimple en av de billigaste tjänsterna som finns. Dess portfölj och investeringsmetodik är i paritet med sina kollegor och den har presterat bättre än sina jämförbara under det senaste året, särskilt när det kommer till socialt ansvarsfulla investeringar. Jag gillar särskilt dess Junior ISA-produkt som ger tillgång till lågkostnadsinvesteringar. Dess avsaknad av lägsta investeringsbelopp gör det särskilt attraktivt för investerare som vill investera mindre belopp, tillsammans med Wealthify*. Men det är fortfarande högt prissatt även om din portfölj är värd upp till £100 000.

Alla konton kan ses på en gång via dess app, så om du har en Aktie- och Aktie-ISA och en Junior-ISA kan du se dem samtidigt. Wealthsimples tjänst är baserad på sunda etiska principer som har visat sig vara enormt framgångsrika i USA och nästan oundvikligen kommer att göra det i Storbritannien med tanke på dess ekonomiska stöd. Wealthsimple är mycket kostnadseffektivt och erbjuder möjligheten att prata med en investeringsrådgivare om du också vill. Wealthsimples förslag är idealiskt placerat för att locka både tusenåriga och äldre erfarna investerare som vill att någon ska hantera deras pengar åt dem. Det faktum att det inte finns något investeringsminimum på dess standardportföljer och att den erbjuder en junior ISA och en pensionsprodukt gör det till en bra lösning för dem som vill ta sig in i onlineinvesteringsvärlden (robo-rådgivning) innan de binder större summor.

Om en länk har en * bredvid sig betyder det att det är en ansluten länk. Om du går via länken kan Money to the Masses få en liten avgift som hjälper till att hålla Money to the Masses gratis att använda. Men som du tydligt kan se har detta inte på något sätt påverkat denna oberoende och balanserade recension av produkten. Följande länk kan användas om du inte vill hjälpa Money to the Masses - Wealthify, Moneyfarm

De 7 bästa ETF:erna för pensionsinvesterare

Interactive Investor Review – är det den bästa mäklaren för dina pengar 2022?

Investec Click &Invest Review – är det bästa stället för dina pengar?

Netwealth recension – är det det bästa sättet att investera över £50k

The Big Exchange recension – Är det den bästa etiska investeringsplattformen?

Moneybox Review – Är det den bästa investeringsappen?

Wealthify Review – är det rätt investeringsval för dig?

Nutmeg Pension recension – Är det det bästa pensionsalternativet?