Den allmänna riktlinjen om att ta ut högst 4 % av din portfölj varje år under pensioneringen har blivit föremål för brand på senare tid. Denna riktlinje var resultatet av en studie som genomfördes för nästan 30 år sedan av William Bengen, vid en tidpunkt då man trodde att 5 % var en säker uttagsfrekvens. I studien fastställde William att 5 % var för riskabelt och föreslog ändringen till 4 %.

Men är 4% fortfarande en bra tumregel, som Bengen drog slutsatsen? Jag tror att svaret är "förmodligen". Verkligheten i pension är dock lite mer komplex, så det krävs lite mer planering än att bara använda en tumregel för att säkerställa din sinnesfrid under pensioneringen. Att inte få uttagsfrekvensen korrekt innebär att få slut på pengar, och det har vi inte råd med.

Så här fungerar 4%-regeln. Om du tar din investeringsportfölj vid pensioneringen och multiplicerar den med 4 %, är det hur mycket du säkert kan ta ut varje år utan att ta slut på pengar. Regeln förutsätter också att du ger dig själv en höjning på 3 % varje år genom att långsamt öka dina uttag för att täcka inflationen.

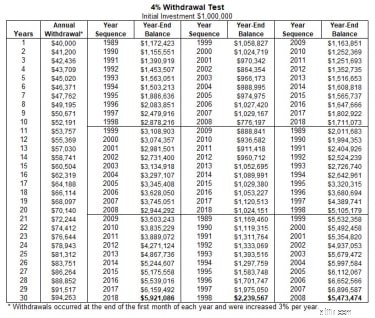

Låt oss testa regeln genom att anta att du gick i pension för 30 år sedan, den 1 januari 1989:

Du kanske minns 1989. Michael Jordan fick sin 10 000:e poäng; San Francisco 49ers vann sin tredje Super Bowl; Dustin Hoffman vann en Oscar för sin roll i filmen Rainman; George H.W. Bush blev president; det fanns prodemokratiska protester på Kinas Himmelska fridens torg; och Exxons Valdez-tanker spillde över 11 miljoner gallons olja utanför Alaskas kustlinje.

Låt oss säga att du följde 4 %-regeln och råkade ha turen att ha en investeringsportfölj på miljoner dollar 1989 (vilket skulle motsvara 2,4 miljoner dollar idag). Även om 1 miljon dollar skulle ha varit mycket 1989, testar vi inte dollarbeloppet utan snarare procentsatsen. 1 miljon dollar är bara ett enkelt runda tal att arbeta med. Vi kan tillämpa procentsatsen på vilket dollarbelopp som helst.

Så här är vår investeringsplan. Vi kommer att ta 1 miljonen och investera hälften i aktier och hälften i obligationer med hjälp av Vanguard 500 Index Fund (VFINX) och Dodge and Cox Income Fund (DODIX). Vi kommer att balansera om portföljen var sjätte månad. Under år ett antar vi att du tar ut och spenderar 40 000 USD. Under år två kommer vi att anta att du på grund av stigande priser måste ta ut 3 % mer, eller 41 200 $. Vi antar att du kommer att fortsätta att ta ut 3 % mer varje år.

Så hur gjorde du? Fick du bra råd? Det första diagrammet visar att din 1 miljon dollar hamnade på 5,9 miljoner $ även efter att ha spenderat 1,9 miljoner $ under de 30 åren från 1989–2018. Under den perioden skulle portföljen ha varit i genomsnitt 8,95 %. Så om vi hade en upprepning av de senaste 30 åren skulle vi dra slutsatsen att du faktiskt skulle kunna spendera mycket mer (så mycket som $60 000, justerat för 3 % inflation).

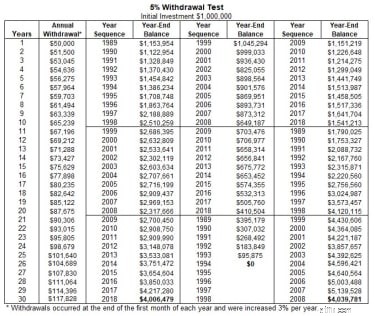

I diagrammet nedan delade jag upp de senaste 30 åren i tre decennier så att vi kan testa vår portfölj med hjälp av resultaten från att börja med ett bra eller ett dåligt decennium. Till exempel, i det första testet drar din portfölj nytta av teknikupptakten under de första 10 åren från 1989-1998, vilket verkligen hjälper på lång sikt. Observera dock att saker och ting förändras lite om vi vänder på ordningen för vart och ett av de tre decennierna och testar igen. Här är den årliga avkastningen för varje decennium:

I varje test hamnar portföljen med en stor balans. Du fick inte slut på pengar.

Klicka här för att se hela bilden.

Låt oss nu se vad som skulle ha hänt om du följt den konventionella visdomen från 1989 och tagit ut 5 % varje år, justerat för samma 3 % inflation? Du kommer att se i nästa diagram att du fortfarande skulle ha kunnat dra tillbaka ännu mer investeringar från 1989-2018. Men om vi vänder på decennierna och din prestation under det första decenniet såg ut som 1999-2008, skulle du ha fått slut på pengar.

Klicka här för att se hela bilden.

Baserat på de senaste 30 åren kunde vi dra slutsatsen att 4 % var en säker uttagsfrekvens och goda råd vid den tiden – och till och med 5 % var mestadels säkra. Naturligtvis är "mest säkert" inte ett bra sätt att planera. Författaren till den ursprungliga studien har ändrat sin slutsats nu och har ökat sin säkra uttagsfrekvens till 4,5 % när han har en mer diversifierad portfölj. Observera dock att du kan vara bekväm med en uttagsgrad närmare 5 % av din investeringsportfölj om du har mycket eget kapital i ditt hem som du inte är emot att utnyttja om dina investeringar tar slut (genom att minska, ta en omvänd inteckning etc.).

Problemet med den här typen av testning är att pensionsutgifterna inte blir exakt som skisserade, de spenderar exakt 3 % mer varje år. Ofta finns det behov av högre uttag vissa år och lägre uttag i andra för saker som att byta ut en bil eller hantera oväntade sjukvårdskostnader. 4%-regeln är ett bra ställe att börja, men jag tror att ytterligare planering behövs.

Med så många variabler föreslår jag att du uppdaterar din ekonomiska plan var sjätte månad och utforskar massor av "tänk om"-scenarier. Tänk om du till exempel lever längre, spenderar mer eller mindre under olika tidsperioder, har högre eller lägre avkastning, spenderar tid på ett äldreboende, köper bil, upplever högre eller lägre inflation etc.? Genom att kasta massor av kurvbollar på din portfölj kan du se vad ditt utbud av uttag kan vara när du jämför scenarier, i motsats till en fast uttagsprocent. Om du dessutom använder en Monte Carlo-analys med varje kurvboll du kastar mot din portfölj kommer du att få mer exakta resultat. När du granskar dina siffror kan du välja att minska uttag under vissa år och öka dem under andra.

I slutändan, efter att ha granskat många scenarier och jämfört resultaten, kommer du att kunna fastställa ett bekvämt uttagsbelopp för varje år. Att göra detta kommer att ge dig sinnesfrid, med vetskapen om att du inte kommer att få slut på pengar innan du får slut på livet – det ultimata målet med pensionsplanering.

Denna pensionsregel för gamla skolan gäller inte längre

Varför är 4 % uttagsregeln felaktig

Nyårslöfte 2019:Fixa min pensionsplan

Pensioneringsplaner för entreprenören

4 Reasons 401(k) Plans Still Make Sense

4%-regeln står inför nya problem i dag

Är college fortfarande en bra investering?

Det är en bra tid att vara pensionärssparare.