Den genomsnittliga amerikanen har bara lite över 200 000 USD sparat till pension vid 65 års ålder. Det är lite konstigt att 50 % av gifta par och 70 % av individer får 50 % eller mer av sin pensionsinkomst från socialförsäkringen.

Men det behöver inte vara du. Faktum är att du inte ens behöver vänta tills du är 65 för att gå i pension. Det är möjligt att du kan gå i pension om 10 år – som om 10 år från där du är just nu. Det spelar ingen roll om du är 25, 35 eller 45, med rätt blandning av disciplin, engagemang och finansiella strategier, det är ett mål du kan nå.

Många tusen andra har redan gjort det, vilket betyder att du också kan. Och du kan göra det även om du inte har några pengar sparade till pensionen just nu.

Så här...

Men låt oss först beröra några viktiga begrepp.

Vilka är dina siffror? Mängden inkomst du behöver varje år för att leva i pension och mängden pengar du behöver i din portfölj för att producera den inkomsten.

Låt oss säga att du bestämmer dig för att du behöver 40 000 $ per år för att leva i pension. Det är möjligt att bestämma hur mycket du måste ha sparat för att ge den inkomsten.

Det är löst känt som den säkra uttagshastigheten. Det är mest en teori, men en som har visat sig vara tillförlitlig i ett antal studier.

Det gäller att om du tar ut det inte mer än 4 % från din investeringsportfölj varje år, kommer du att ha en inkomst för livet och din portfölj kommer att förbli intakt.

Det fungerar ungefär så här:om du tjänar i genomsnitt 7 % på din portfölj när du går i pension och tar ut 4 % för levnadskostnader, kommer det att lämna 3 % i portföljen för att täcka inflationen.

Om vi tittar på inflationstakten tillbaka till 1990, varierade den mellan 1,1 % och 5,3 % per år, med ett genomsnitt på något mindre än 3 %. Under de senaste 20 åren har genomsnittet legat närmare 2%. Men eftersom förtidspensionering kommer att medföra långsiktiga planeringskonsekvenser, låt oss gå med 3 % i genomsnitt.

Att investera handlar om att spela de långsiktiga medelvärdena, och det är det som fungerar till din fördel.

Så här gör du:

Den genomsnittliga avkastningen i aktier har varit cirka 10 % per år ända tillbaka till 1928. Den varierar ganska mycket från ett år till ett annat, men det är den avkastning du kan förvänta dig under 20 eller 30 år.

Samtidigt betalar säkra investeringar, som högavkastande onlinesparkonton, för närvarande mellan 1 % och 2 % per år. Men för att vara konservativa, låt oss gå med 1,5 % för våra beräkningar.

Om du skapar en investeringsportfölj som består av 65 % aktier och 35 % i högavkastande onlinesparande, kan du uppnå en genomsnittlig årlig avkastning på 7 %.

Så här fungerar det:

65 % investerade i aktier till 10 % per år ger en avkastning på 6,5 %.

35 % investerade i högavkastande onlinesparande till 1,5 % per år ger en avkastning på 0,525.

Kombinationen av de två ger en genomsnittlig årlig avkastning på 7,025 %. Det gör att du kan ta ut 4 % varje år för levnadskostnader och behålla de återstående cirka 3 % i din portfölj för att täcka inflationen.

Varför bara ha 65 % i aktier när en högre allokering ger dig en större avkastning?

Om du planerar att förlita dig på dina investeringar för resten av ditt liv, måste du bygga in lite säkerhet i din portfölj. En allokering på 35 % i säkra tillgångar innebär att även om aktiemarknaden drabbas hårt, kommer din portfölj inte att gå ner med den.

En annan viktig punkt på denna front är att även om räntorna är låga med historiska mått just nu, kan den situationen förändras. Om räntorna skulle återgå till 5 % skulle spartilldelningen ge ett mycket större bidrag till din årliga avkastning och göra det riskfritt.

Nu när du kan se hur den säkra uttagsfrekvensen på 4 % fungerar mekaniskt, är det dags att bestämma ditt portföljnummer.

Om du behöver 40 000 $ i inkomst kan du bestämma din portföljstorlek genom att multiplicera den siffran med 25. Varför 25? Om du verkligen gillar matematik kan du dividera 40 000 USD med 4 % och du får 1 miljon USD.

Men för de av oss som inte gillar matematiska formler och siffror, är det lättare att helt enkelt multiplicera ditt inkomsttal med 25 för att få din portföljstorlek.

Om du multiplicerar $40 000 med 25 får du $1 miljon. Det är bara en enklare beräkning och den kommer snabbt till portföljbeloppet du behöver.

Jag har använt $40 000 som inkomstnummer för pensionering, men det kommer att vara olika för alla. Till exempel, om du har andra inkomstkällor som du förväntar dig att fortsätta i pension kan du behöva mindre. Men om du vill ha lite mer nöje och lyx i ditt liv, behöver du förmodligen mer.

Jag har bara använt det här numret som ett exempel. Du kan komma på ett inkomsttal som fungerar för dig. Som du kan se av mina beräkningar ovan kommer ditt portföljnummer att avgöras av ditt inkomstnummer.

Du måste känna till båda.

Till exempel, om du tror att du behöver 50 000 $ måste du bygga en portfölj på 1,25 miljoner $ (50 000 $ X 25). Om du behöver 100 000 USD i inkomst måste din portfölj nå 2,5 miljoner USD (100 000 USD X 25).

För att nå ditt mål måste du arbeta mot tre mål:

Om du planerar att gå i pension om 10 år måste du förbinda dig till alla tre. Dina pensionsinkomster och portföljnummer måste fungera som ledstjärna från och med nu. Som du lätt kan föreställa dig är det svårt att gå i pension om 10 år. Du kommer inte dit genom att ta genvägar. Du måste uppnå alla tre målen för att nå ditt mål. Det kräver ett engagemang till 100 %, men det är det enda sättet att få det att hända.

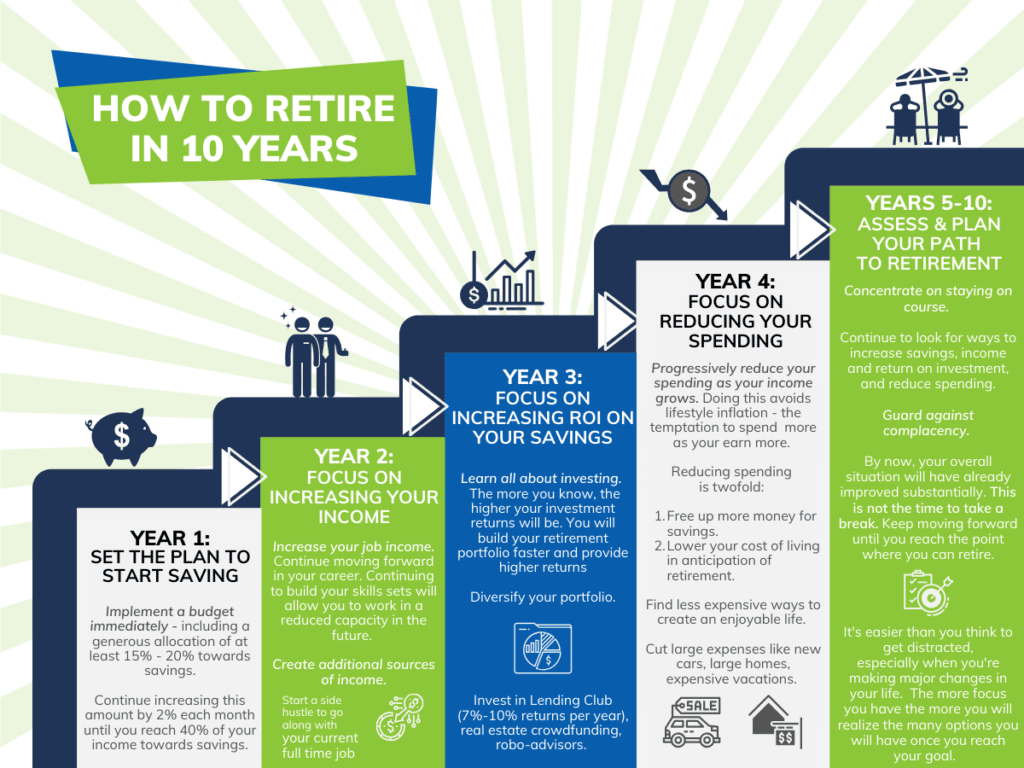

Låt oss nu titta på att skapa en tidtabell.

Den genomsnittliga personen sparar förmodligen mellan 10% och 15% av sin lön till pensionen. Men om du hoppas på att gå i pension om 10 år måste du spara mycket mer. Som 30 %, 40 %, 50 % eller ännu mer.

Det kommer att kräva mer än lite uppoffringar, och det kanske inte händer direkt. Det är därför du kan behöva satsa större delen av det första året för att få denna fas i fullt skick.

Det bästa sättet att börja är att implementera en budget omedelbart. Om du aldrig har gjort det tidigare kan du behöva få hjälp. Du kan göra det genom att välja ett budgetprogram som visar dig hur.

Din budget bör innehålla en generös allokering till besparingar. Det är möjligt att du i början av året bara kan binda dig till 15 % eller 20 %. Bli inte avskräckt – det är en utmärkt början om du aldrig har sparat tidigare.

Men när du går framåt måste du öka andelen. Du kan till exempel börja med att spara 20 % av din inkomst. Men du kan fördubbla den procentandelen genom att öka den med 2 % varje månad i 10 månader. Det kommer att få dig till 40 %, vilket kan fungera för dig.

Om det inte gör det, åta dig till fortsatta, gradvisa ökningar av besparingar, även om du måste flytta dem till år 2.

Du bör veta att alla som har engagerat sig för en hög sparnivå har funnit att det blir lättare med tiden. Det är därför det är så viktigt att börja det första året.

Det finns två sätt du kan göra detta:öka din arbetsinkomst eller skapa ytterligare inkomstkällor.

Låt oss titta på fördelarna med var och en.

Vid årskurs 3 bör du förbinda dig att lära dig allt du kan om att investera. Ju mer du vet, desto högre blir din investeringsavkastning. Det kommer inte bara att göra det möjligt för dig att bygga upp din pensionsportfölj snabbare, utan det kan också ge högre avkastning när du äntligen går i pension.

Det finns sätt du kan öka din avkastning, till stor del genom att flytta till olika investeringsplattformar.

Om du till exempel vill öka dina ränteintäkter dramatiskt, kan en placering av åtminstone en del av din obligationsportfölj i Lending Club öka dina ränteintäkter dramatiskt. Många investerare rapporterar avkastning på 7 % till 10 % per år.

Du kanske också vill allokera en del av din aktieportfölj till någon typ av fastighetsinvestering. Det kommer inte bara att ge hög avkastning, utan det kommer också att diversifiera din portfölj under år då aktier inte presterar bra. Crowdfunding-plattformar för fastigheter, som Fundrise, kan ge avkastning som liknar aktier, och ibland högre. Kolla in de många olika sätt du kan investera i fastigheter för att förbättra din avkastning på investeringen.

Om du inte har så mycket tur med att investera, eller om du inte har ett seriöst engagemang för det, titta på att investera genom en robo-rådgivare. Dessa är automatiserade investeringsplattformar online som ger full portföljförvaltning till en mycket låg avgift. Det inkluderar att bygga din portfölj, ombalansera den vid behov, återinvestera utdelningar och till och med minimera dina investeringsrelaterade skatter.

En robo-rådgivare som Betterment kan hantera din portfölj för 0,25 % per år. Det är $250 för en $100 000 portfölj, eller $2500 för en $1 miljon portfölj. Men om du vill investera med en mer personlig touch, kanske du vill överväga personligt kapital. De tar ut en högre avgift, 0,89 %, men ger också råd om finansiell planering, samt regelbunden tillgång till investeringsrådgivare.

Att minska dina utgifter är en strategi som måste implementeras under år 1. Men dessa minskningar kommer att behöva bli progressiva för varje år. Och det kommer att bli ännu viktigare när din inkomst växer, eftersom det alltid finns en frestelse att spendera mer när du tjänar mer. Den processen har till och med ett namn – livsstilsinflation. Du måste undvika det.

Syftet med att minska utgifterna är tvåfaldigt:

Båda är lika viktiga. Men den andra delen kan vara ännu mer så. Det beror på att tidig pension nästan helt säkert kräver att du ändrar livslånga utgiftsmönster.

Om du till exempel har varit van vid att bo i ett stort hem, köra en sen modellbil och ta dyra semester, kan det ta flera år att varva ner dessa mönster. Med andra ord, du måste hitta billigare sätt att skapa ett njutbart liv. Och du måste ha det väl på gång innan du slutligen går i pension. Tyvärr är pensionering och en överdådig livsstil oförenliga.

Fokusera på hur du kan minska dina utgifter. Du har förmodligen redan gissat att det handlar om mycket mer än att klippa kuponger och klippa ditt kabel-tv-abonnemang. Och i själva verket kan det kräva att du antingen minskar några mycket stora utgifter – som ditt boende och din transport – eller att du minskar eller eliminerar dussintals mindre utgifter.

Det kommer att bli tuffa val att göra. Att minska utgifterna är trots allt något som att gå på en pengadiet. Du gör klokt i att tänka på ditt slutmål – förtidspensionering – för att hjälpa dig att anamma det kortsiktiga uppoffringen.

I slutändan handlar pension om att sänka dina levnadskostnader till en punkt där du kan leva bekvämt utan att arbeta. Du kan behöva påminna dig själv om det regelbundet.

Vid det här laget går du in i andra halvan av din decennielånga förtidspensionsförberedelse. Generellt sett vill du främst koncentrera dig på att hålla kursen. Men samtidigt vill du leta efter sätt att öka besparingar, inkomster och avkastning på investeringar och minska utgifterna.

Du kanske inte behöver göra något dramatiskt i dessa områden just nu. Men du bör vara uppmärksam på alla idéer eller strategier som kan förbättra din prestation i varje. Små förbättringar i flera strategier kan påskynda dina framsteg dramatiskt. Det borde vara ditt mål vid det här laget.

Men kanske viktigast är att gardera sig mot självgodhet. Vid det här laget kommer din övergripande ekonomiska situation redan att ha förbättrats avsevärt. Det här är inte läge att ta en paus. Fortsätt att trycka framåt tills du når den punkt där du äntligen kan dra dig tillbaka.

Varför betonar jag vikten av engagemang för ditt mål för förtidspensionering? Det är lättare än du tror att bli distraherad, särskilt när du gör en stor förändring i ditt liv. Men även om förtidspension verkligen är möjlig, är det inte lätt. Du måste behålla laserstrålefokus för att nå målet om 10 år.

Det kommer att hjälpa dig att inse de många alternativ som kommer att vara öppna för dig när du har ditt mål för förtidspensionering. Fri från att behöva försörja dig har du valet att ägna din tid åt att njuta av ditt liv mer, eller utöva möjligheter som till och med kan ha potential att göra dig rik.

Det är sånt som händer när den ekonomiska stressen är borta från ditt liv. Men innan du når den punkten måste du vara helt engagerad i att komma dit.

Skatteändring är här:Så här planerar du för det

8 tecken på att din fastighetsplan kan vara värdelös

Här är vad som händer med din 401(k) efter en företagsfusion eller företagsförvärv

Undvika stormarna i din pensionsportfölj

Katastrofsäker din pensionsplan

Vill du gå i pension i harmoni? Se till att alla delar av din plan är synkroniserade

3 tips för att sänka din portföljrisk

Är något fel med din fastighetsplan? Här är 5 vanliga misstag