Det är officiellt. Enligt National Bureau of Economic Research (NBER) gick den amerikanska ekonomin officiellt in i en lågkonjunktur i februari 2020.

De dåliga nyheterna är att de mest optimistiska ekonomiska scenarierna för en V-formad återhämtning förmodligen inte kommer att ske. Experter som Harvards Kenneth Rogoff har nyligen tvivlat på den V-formade återhämtningen och sagt "Det finns för mycket bestående skador på små företag - för flygbolag, hotell, finanssektorn." Arbetstagare inom tjänstesektorn kanske inte kommer tillbaka på flera år eller ett decennium om dessa industrier inte kan återuppta sin fulla verksamhet på grund av covid, och de anställda tidigare drev ekonomisk tillväxt med sin köpkraft.

Medan tidigare lågkonjunkturer har varit hårda för yngre människor eftersom de minskar livsinkomsterna, är de i allmänhet inte lika dåliga för äldre arbetstagare. Enligt en ny rapport från New Schools Schwartz Center for Economic Policy Analysis (SCEPA). Den nuvarande lågkonjunkturen orsakad av covid-19 kan dock ha en större effekt på dem som närmar sig pension och går i pension än på den yngre generationen.

Enligt SCEPA-rapporten kommer hushåll som tjänar över $48 000 men under socialförsäkringens inkomsttak på $137 700 att drabbas hårdast "eftersom de är mottagliga för både jobbförlust och marknadsförlust." Dessa hushåll är också sårbara eftersom deras högre utgifter kan kräva att de utnyttjar pensionssparande för att komplettera sin förlorade inkomst.

Även höginkomsttagare och personer med hög nettoförmögenhet kommer att känna smärtan. Som social trygghet är inrättad får höginkomsttagare en lägre ersättningslön än medel- och låginkomsttagare. Höginkomsttagare har också vanligtvis större kostnader än låg- och medelinkomsttagare, och socialförsäkringen kommer att täcka proportionellt mindre av dessa utgifter än vad den gör för hushåll med lägre inkomster. Följaktligen är dessa pensionärer mer beroende av sina pensionssparande för att stödja sin livsstil och är också mer utsatta för nedgångar på marknaden.

Chockerande nog fann forskarna vid SCEPA att bland arbetare som tjänar mer än socialförsäkringstaket på 137 700 $ per år, har 27 % inga pensionssparande. De 73 % som har pensionssparande kommer att drabbas av en genomsnittlig minskning av dessa tillgångar med 31 procent när de når 65, vilket lämnar många av dessa hushåll utan medel för att hålla dem i 20 år. Även om de är en liten grupp av alla pensionärer, förväntas höginkomsttagare som "upplever nedåtgående rörlighet till fattigdom i pension" att fördubblas.

Covid-19-lågkonjunkturen är ett slag för äldre arbetstagare:ett högerknäpp till inkomsterna om du blir permitterad eller förlorar ditt jobb, och en vänsterkrok för dina investeringar. De goda nyheterna är att nu är ett perfekt tillfälle att köra om din pensionsplan med hänsyn till förändringar i hur mycket skuld du har, barnrelaterade utgifter och varierande inkomstkällor.

Dina inkomstbehov i pension kan ha förändrats på grund av lågkonjunkturen. Den största effekten kommer att vara på ditt sparande, antingen för att värdet på dina investeringar sjunkit eller för att du doppade i ditt boägg för att täcka förlorad inkomst på grund av arbetslöshet. Men glöm inte att stora förändringar kommer att ske i din skattebörda samtidigt som du går från att betala mer inkomstskatt till att betala mer kapitalvinstskatt.

Du kan beräkna dina utgifter vid pensionering med New Retirement retirement planner för att skydda dina pensionssparande från ytterligare marknadsturbulens, garantera inkomster vid pensionering och skapa reservplaner för att skydda dig mot osäkerhet när den nuvarande situationen utvecklas.

NewRetirement Planner låter dig tänka igenom detaljer som kan göra en enorm skillnad i din ekonomiska situation – nu och i framtiden.

Först och främst, om du tittar på ett omedelbart kontantunderskott, motstå lusten att utnyttja ditt pensionssparande. Vår artikel om de bästa – och sämsta – källorna till nödpengar och inkomster ger en omfattande lista över den relativa risk du löper genom att utnyttja dessa medel som är öronmärkta för ett senare datum.

På samma sätt undvik frestelsen att ta ett lån från socialförsäkringen eller ansöka om förmåner tidigt utan att ha tagit reda på hur det kommer att påverka dina förmåner. För mer perspektiv, lyssna på vår podcast med Mary Beth Franklin, författare till Maximizing Social Security Retirement Benefits.

Oavsett om du redan är pensionerad, på väg till pensionen eller fortfarande är mer än ett decennium bort, kan du lägga till extra inkomst i pensionen genom att odla ett sidoliv. Sedan uppkomsten av covid-19 kan deltidsjobb inte vara ett bra val, särskilt om du är i en högriskgrupp, vilket många pensionärer är. Men det finns andra sätt att tjäna pengar på i pension än att köra en Uber.

För fler idéer om sidostjam, kolla in dessa 14 verkliga och riktigt enkla sätt att öka pensionsinkomsten. Sidohustle kan kännas som att de besegrar syftet med pensionering eftersom du fortfarande arbetar. Vad mer kan du göra?

Hank Brock, en CFP på Brock and Associates, i St. George, Utah, sa till oss:"Vi har funnit att ett stort segment av pensionärer söker säkerhet. … Om du är orolig för oförutsägbarheten, då är en livsvarig livränta med inflationsskydd och makabidrag rätt väg att gå.”

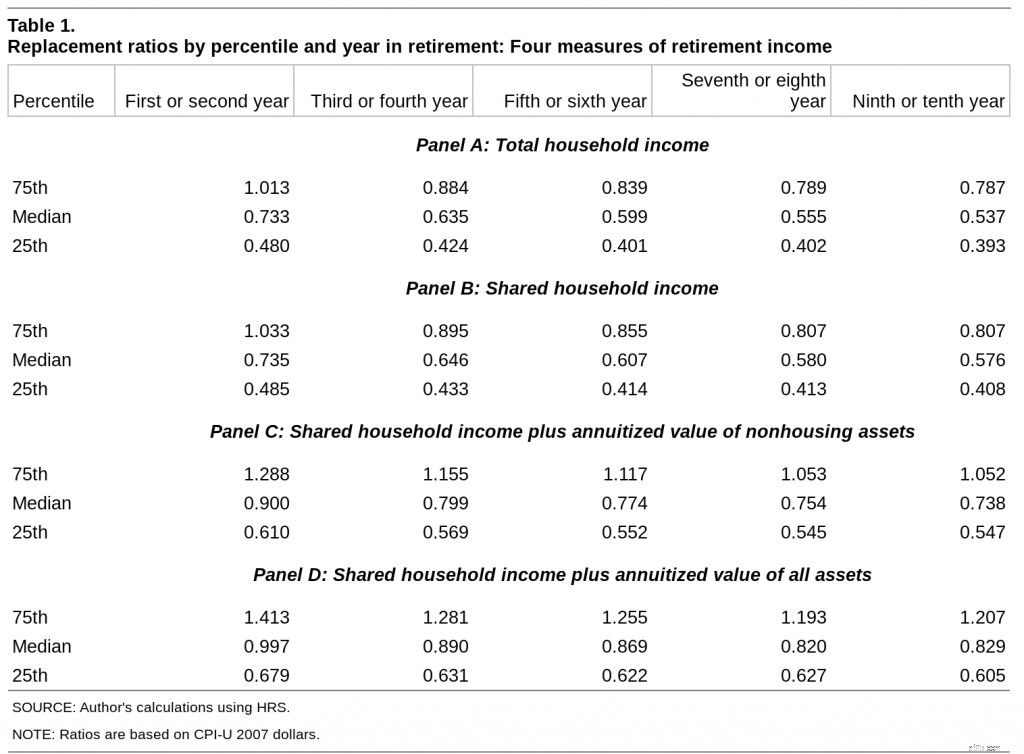

Hans råd backas upp med forskning från Social Security Administration. I en longitudinell studie som publicerades fyra år efter den stora lågkonjunkturen fann SSA att "ersättningskvoteffekten av att använda finansiella tillgångar och eget kapital för att köpa livräntor vid tidpunkten för pensioneringen" var betydande.

Panelerna A och B visar pensionsinkomstkvoterna för ensamstående och gifta par under loppet av tio år. Noterbart är att förhållandet minskar med tiden.

Panelerna C och D visar effekten på pensionsinkomstkvoterna av att flytta alla tillgångar till livräntor. Som en metod för att garantera inkomster vid pensionering har livränta tillgångar inklusive bostadstillgångar en betydande effekt.

Detta tillvägagångssätt är inte för alla, men för de mest riskvilliga erbjuder det ett skydd mot katastrofala framtidsscenarier.

Den enda konstanten är förändring. Om 2000-talet har lärt oss något så är det att världen kommer att vara en annan plats när du går i pension. Det finns ingen "silver bullet"-strategi som kommer att fungera för alla, och det åligger oss alla att vara vaksamma när det gäller att uppdatera och revidera våra planer för framtiden.

Dina spar- och pensionsplaner måste anpassas till förändringar i världen och dina omständigheter. Det nya planeringsverktyget för pension låter dig köra hypotetiska scenarier inklusive värsta fall.

Fördelen med att köra värsta scenarier är inte bara att se hur illa saker kan bli – det kan också förbereda dig mentalt för tuffa situationer. Psykologer från University of Michigan och Wellesley College beskriver fördelarna med "defensiv pessimism" i tidningen "The Positive Psychology of Negative Thinking." Genom att gå igenom värsta scenarier inokulerar defensiva pessimister sig känslomässigt från oro för nuvarande planering, vilket gör att de kan få bättre resultat än om de helt enkelt fokuserade på det bästa fallet.

Kör scenarier nu med NewRetirement Planner.

2020 kommer att bli en vattendelare för många amerikaner (och många människor runt om i världen). Att veta det är nu den bästa tiden att omvärdera var du står och hur du kommer dit du vill vara.

Förbise inte dessa 5 pensionsinkomstrisker

Du kan betala $0 i skatt på din pensionsinkomst

Pensionsinkomst definierad:Att veta vad det är hjälper dig att uppnå dina mål

En volatil marknad kan flytta tillbaka ditt pensionsdatum – men misströsta inte

6 steg för att se till att du inte överlever dina pengar

3 Pensionsskattemisstag som du inte har råd att göra

Satsa inte på din pension på Monte Carlo-modeller

Vad du inte vet kan skada din pension