Har du någonsin tittat på HGTV och undrat hur husägarna betalar för sitt ombyggnadsprojekt eller nya hem? Före- och efterbilderna är enastående och inspirerande, men hur husägaren kommer att betala för dessa projekt tas sällan upp under den timslånga showen.

Hemförbättringsprojekt är många nya husägare över hela landet i sinnet, tillsammans med prislappen för dessa uppdateringar. Den genomsnittliga kostnaden för att renovera ett hem i USA varierar från $16 886 – $64 086, beroende på vad du vill få gjort.

Oavsett om du bara applicerar ett nytt lager färg eller ser över hela ditt hus, kan hemförbättringar snabbt bli dyra. När du väl har en budget i åtanke finns det många alternativ för att finansiera ditt hemförbättringsprojekt. Att välja rätt är lätt lika viktigt som att välja själva projektet.

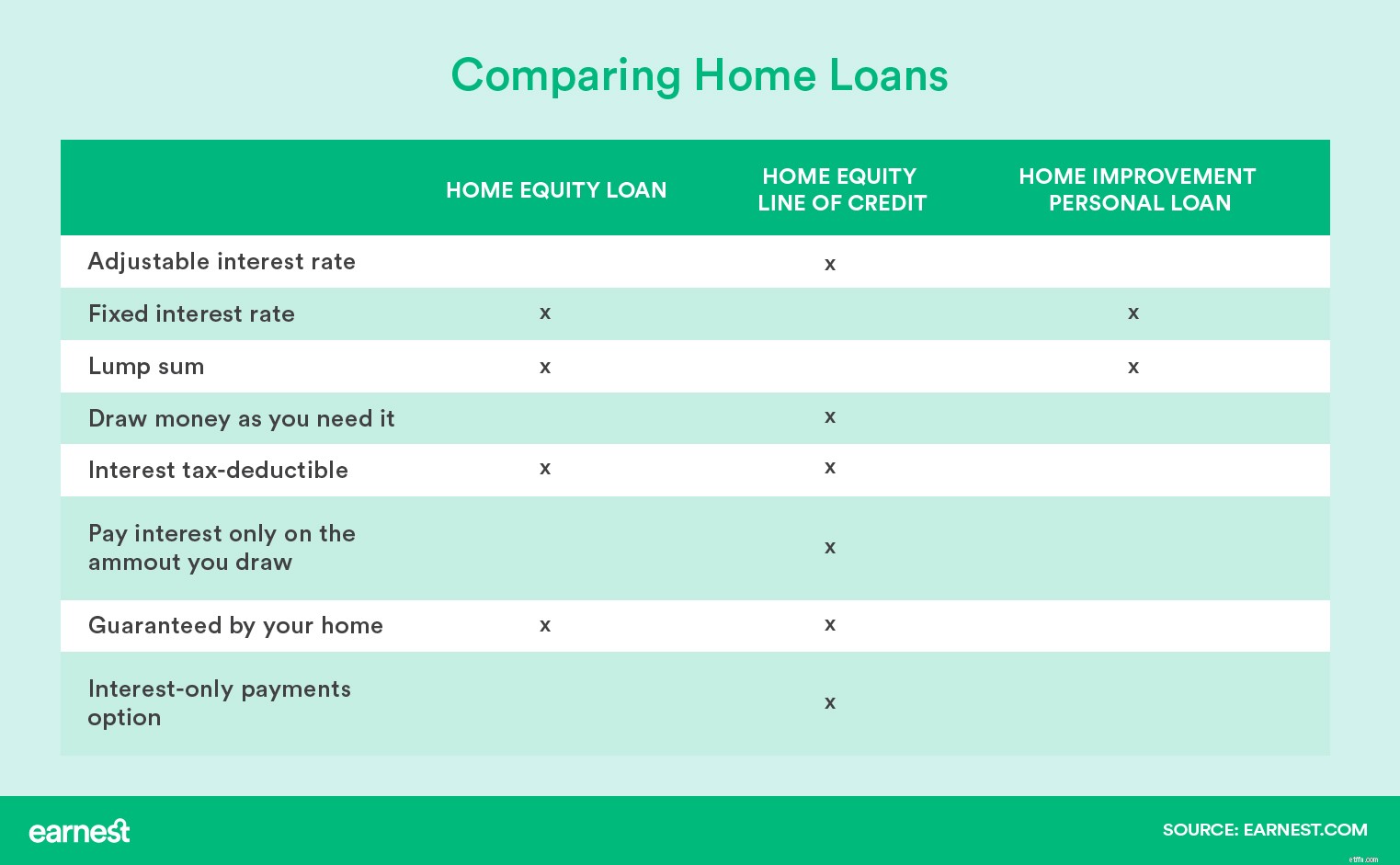

Det finns tre populära alternativ för husägare som överväger ett lån för sitt renoverings- eller hemförbättringsprojekt:

Ett bostadslån är ett klumpsummalån som utnyttjar de pengar du redan har betalat till ditt hus som en garanti till långivaren att du kommer att betala tillbaka lånet.

Det här alternativet brukar kallas ett HELOC-lån och har ofta liknande räntealternativ som ett bostadslån, men fungerar som en revolverande kredit snarare än en engångsbetalning.

Till skillnad från de två första alternativen är ett privatlån för hemförbättring ett lån utan säkerhet och det stöds inte av ditt hem eller de pengar som redan har betalats för det.

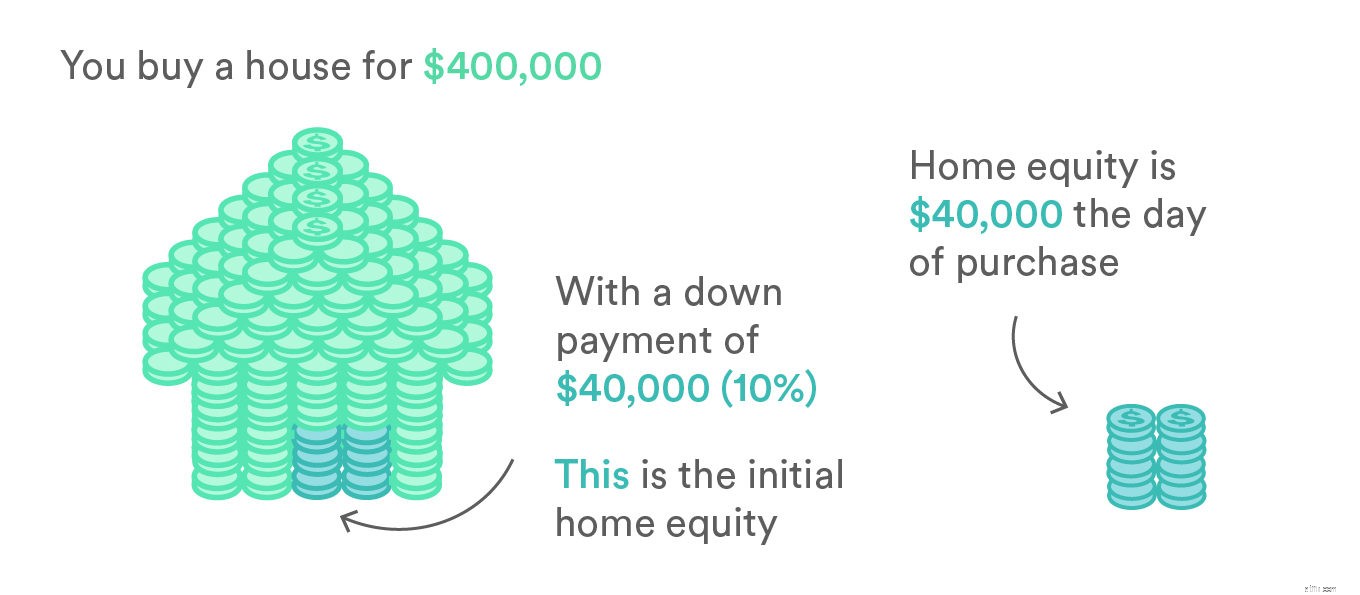

Innan du utövar något av dessa alternativ måste du beräkna ditt nuvarande huskapital. Bostadskapital är skillnaden mellan hur mycket ditt hem är värt och det utestående saldot på ditt bolån och alla andra skulder som säkras av ditt hem.

Låt oss säga att du köper ett hus för 400 000 USD med en handpenning på 40 000 USD (10 % av det totala) och tar ett lån för det återstående beloppet, 360 000 USD. Ditt eget kapital när du flyttar in är lika med din handpenning, 40 000 USD.

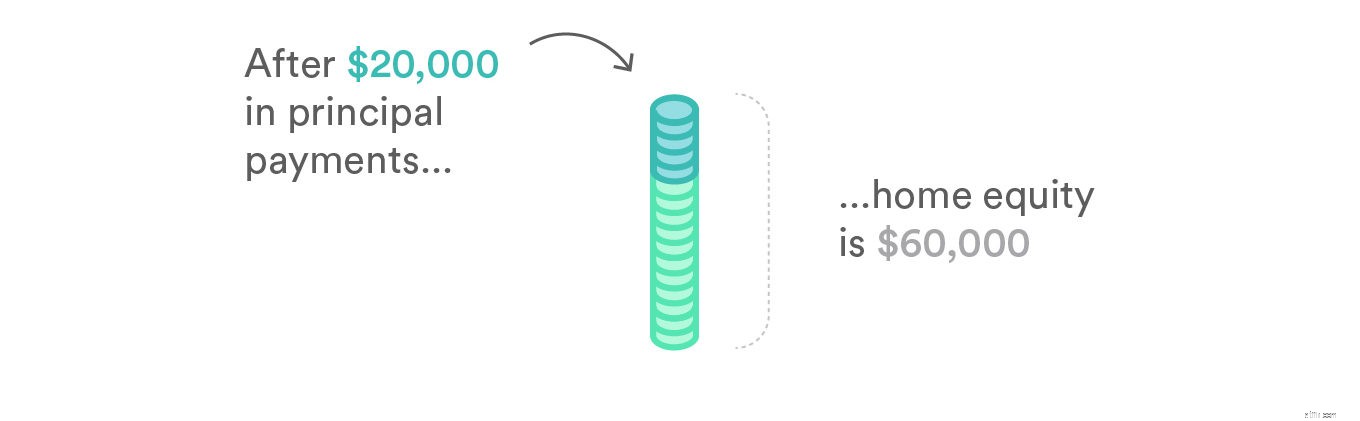

Om du betalade av 20 000 USD i kapital på ditt bolån under åren som följde, men ditt bostadsvärde inte gjorde det ändras, skulle ditt eget kapital då vara 60 000 USD. Om ditt bostadsvärde gick upp till 430 000 USD medan du gjorde dessa betalningar, skulle ditt nya bostadsvärde vara 90 000 USD – vilket är skillnaden mellan ditt förbättrade bostadsvärde och vad du fortfarande är skyldig långivaren.

Om du betalade av 20 000 USD i kapital på ditt bolån under åren som följde, men ditt bostadsvärde inte gjorde det ändras, skulle ditt eget kapital då vara 60 000 USD. Om ditt bostadsvärde gick upp till 430 000 USD medan du gjorde dessa betalningar, skulle ditt nya bostadsvärde vara 90 000 USD – vilket är skillnaden mellan ditt förbättrade bostadsvärde och vad du fortfarande är skyldig långivaren.

Ett bostadslån är ett engångslån som är säkrat med eget kapital i ditt hem. Enligt Federal Trade Commission kan husägare låna upp till 85% av sitt eget kapital för ett lån. Eftersom bostadslån är säkrade av en tillgång (ditt hus), erbjuder dessa lån vanligtvis en lägre APR jämfört med lån utan säkerhet, även om du inte har en fantastisk kredit.

Din APR kommer att vara fast och förutsägbar över tiden när du bygger en budget. Du kan till och med dra av räntebetalningarna på lånet från dina skatter i många fall. Låntagare kan kvalificera sig för större lånebelopp och en längre tidsperiod än ett privatlån kan erbjuda. Allt detta beror på att långivaren eller banken har ett skyddsnät om låntagaren inte betalar. De kan avskärma ditt hus och sälja det för att få tillbaka eventuella obetalda medel.

Bostadslån kan passa bra för låntagare som har mycket eget kapital i sin bostad och behöver göra stora och dyra förbättringar. Att använda ett bostadslån på en renovering eller uppdatering av ditt hem på ett sätt som ökar dess värde kan vara en win-win-situation. De passar bättre för projekt som redan har en total budget eftersom ett bostadslån är en engångssumma för låntagaren.

Alla husägare har inte betydande eget kapital i sin bostad. Detta är vanligare för nya husägare som bara inte har investerat så mycket i betalningar ännu eller låntagare vars bostad har sjunkit i pris. Bostadslån kommer också med stängningskostnader och avgifter som liknar dem för ditt primära bolån.

När du väljer ett bostadslån är det extremt viktigt att vara säker på att återbetalningsplanen är i din budget. Att inte göra betalningar kan leda till utestängning och förlust av ditt hem.

Ett HELOC-lån ger låntagare en kredit att dra pengar från under en längre tidsperiod, snarare än att få ett fast engångsbelopp på en gång. Så länge du håller dig under den lånegräns som bestäms av ditt hemkapital, kan du fortsätta att dra pengar, som ett kreditkort. Liksom ett bostadslån är ränta avdragsgill med HELOC. Precis som ett bostadslån kan husägare låna upp till 85 % av sitt kapital för ett HELOC-lån.

En vanlig användning för ett HELOC-lån utanför hemförbättringsutrymmet är betalningar för universitetsundervisning. Medicinska räkningar över tid är också en vanlig användning för ett HELOC-lån, eftersom låntagaren kan dra från kreditlinjen kontinuerligt över tiden.

Den andra stora skillnaden mellan ett HELOC-lån och ett bostadslån är APR-räntan. Medan ett bostadslån har en fast APR, har HELOC rörlig APR. Eftersom räntan inte är låst när du startar lånet kan den stiga och bli svårare att budgetera med över tiden. Du kan också göra räntebetalningar under dragningsperioden, vilket är tidslinjen när du drar pengar från kreditgränsen (i genomsnitt cirka 10 år). Men när dragningsperioden är slut kan du se mycket högre betalningar om du bara gör räntebetalningar under den tiden.

Liksom bostadslån är ett HELOC-lån ett starkt alternativ för större projekt som kräver mer kapitalinvesteringar. Du kommer också att behöva tillräckligt med bostadskapital att låna mot, så HELOC kanske inte passar bra för nya husägare eller de som har sett sitt hems pris sjunka avsevärt.

De flesta banker kommer inte att erbjuda HELOC på hyresfastigheter, så om du funderar på att göra uppdateringar av en investeringsfastighet du hyr för ytterligare inkomst, kanske ett HELOC-lån inte ens är ett alternativ.

Ett HELOC-lån passar bra för husägare som vill fortsätta att dra från en reserv av kontanter över tiden. Till exempel skulle en total ombyggnad av hemmet som har en lång tidslinje med ett antal betalningspunkter dra nytta av ett HELOC-lån snarare än en engångsbetalning från ett bostadslån. Till skillnad från ett bostadslån kan ett HELOC-lån innebära att lånebetalningarna anpassas över tiden, och om du bara betalar tillbaka ränta under den första dragningsperioden kan du se en betydande ökning av betalningarna.

Precis som med ett bostadslån är det extremt viktigt att göra dessa betalningar. Även om räntorna är lägre eftersom det är ett lån med säkerhet, kan underlåtenhet att göra betalningar leda till utestängning och förlust av ditt hem.

Till skillnad från ett HELOC eller bostadslån är ett privatlån för hemförbättring ett lån utan säkerhet. Du behöver inte oroa dig för att inte ha tillräckligt med bostadskapital att låna mot, men detta innebär att långivaren tar på sig ytterligare risker när du gör dessa lån. Som sådan tenderar personliga lån att vara högre än för bostadslån. Kursen kommer också att baseras på din kreditvärdighet.

Personliga lån kan användas av ett antal skäl utöver hemförbättringar, inklusive men inte begränsat till:semester/bröllopsresa, flytt/flytt, deposition, förlovning/bröllop, hemförbättring, nya jobbkostnader och karriärutveckling. Privatlån för hemförbättring betalas ofta tillbaka under en kortare period än ett bostadslån eller HELOC-lån, ofta tre till fem år.

Om ditt projekt har en kortare tidslinje eller lånebelopp är ett bostadsförbättringslån generellt sett en bättre väg att gå. Privatlån är i allmänhet inte för lånebelopp som skulle ta över sju år att betala av. Kanske har du inte pengar till hands för ett nytt färgskikt till ditt hem, som kan variera mellan $1 700 och $ 3700. Personliga lån är också snabbare att säkra, det tar bara ett par dagar för godkännande, medan bostadslån eller HELOC kan ta i genomsnitt 30 dagar. Om du har ett läckande tak som måste åtgärdas snabbt för att förhindra ytterligare skador på bostadspriset, skulle ett bostadsförbättringslån vara det snabbare alternativet för att få pengar till reparationer.