Fasta bankinlåning har varit det traditionella alternativet för indiska investerare i över tre decennier. FD-räntorna faller dock för närvarande mellan 4-5 %, mycket mindre än avkastningen som erbjuds av fonder.

Naturligtvis uppstår ett behov av ett investeringsalternativ som är lika säkert som ett FD men som ger liknande eller bättre avkastning. Ange, likvida fonder.

I den här bloggen kommer vi att ta en titt på skillnaden mellan likvida medel och hur den kan jämföras med traditionella bankfonder när det gäller avkastning, likviditet, säkerhet och tillgång på optioner.

Banker lånar ut pengar till låntagare med det kapital som individer investerar i fasta insättningar, sparkonton och återkommande insättningar. Det är därför banker betalar ränta till dig i utbyte mot att du förblir inlåst i FDs.

Likvida medel är skuldfonder som investerar i relativt säkra värdepapper som statsskuldväxlar, företagscertifikat, företagsobligationer, statsobligationer och mer. "Investera" betyder att låna ut pengar när det kommer till räntefonder.

"Investera", i samband med skuldfonder, innebär att fonden lånar ut pengar till staten, företag etc. Fonden får en ränta i utbyte vilket är den avkastning som investerare tjänar. Det är detta som gör dem säkrare än andra fonder.

Bank FD har en bindningstid på 7 dagar till 5 år. Dina pengar kommer att blockeras i FD under hela tiden och det finns straff för förtida uttag. Delvis uttag är dock tillåtna under nödsituationer. Detta är bra för öppet konservativa människor och de som inte är medvetna om bättre finansiella instrument.

Likvida fonder har däremot ingen bindningstid och är mycket likvida. Uttag av likvida medel behandlas vanligtvis på 1-3 arbetsdagar, vilket kan vara mycket användbart i nödsituationer.

Även om avkastningen på Liquid Mutual Funds inte är garanterad. Visste du? Cube ATM-funktionen låter dig ta ut pengar från din likvida fondinvestering till ditt sparkonto på mindre än 30 minuter.

Hämta Cube ATM nu

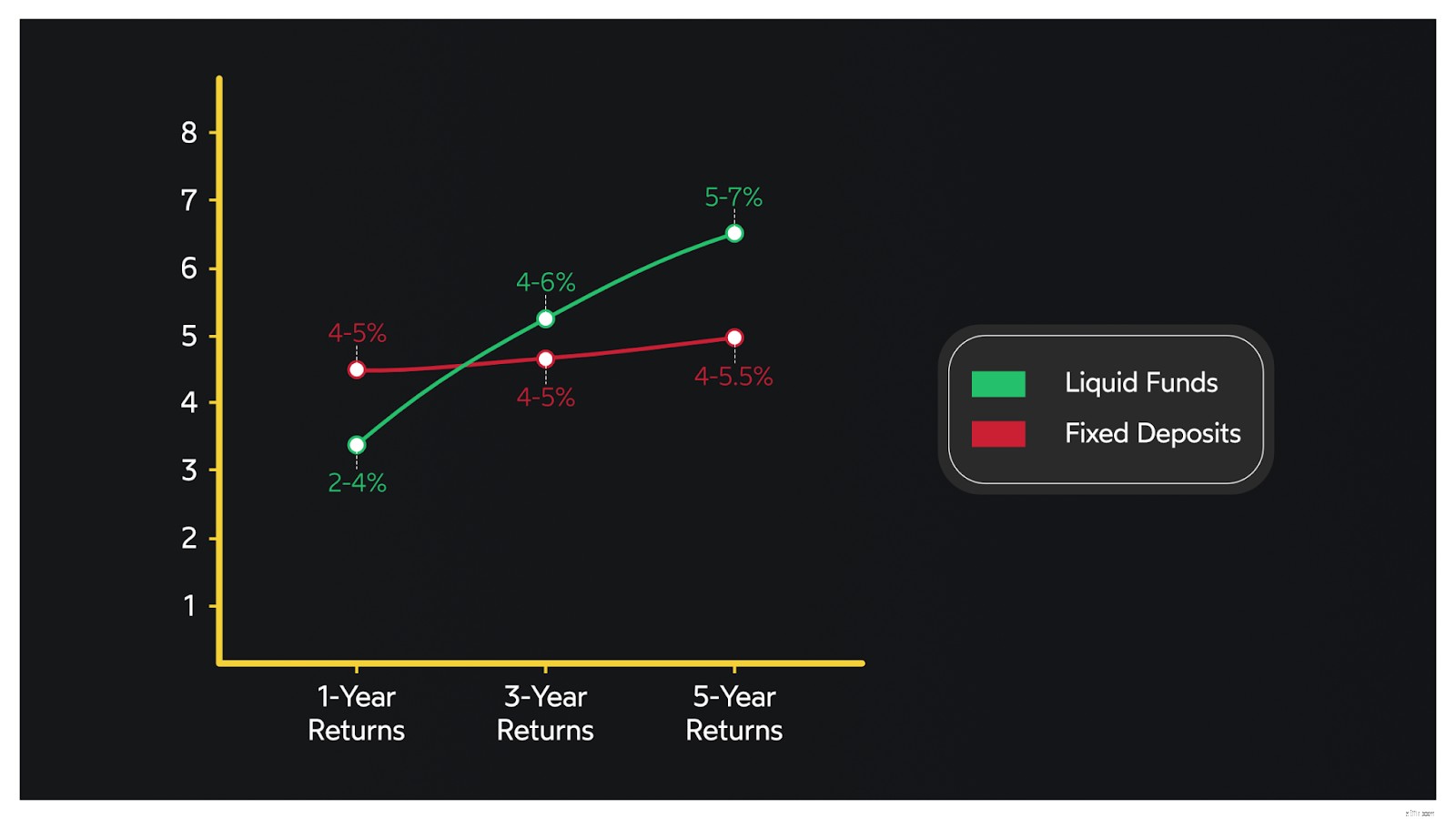

De dagar då FD-avkastningen var så hög som 13 % är förbi. För närvarande varierar räntan på bankers FD:er från 4-5 %, vilket i allmänhet är lägre än avkastningen som genereras av de bästa likvida medlen på Cube Wealth-appen.

| Investeringsalternativ | Genomsnittlig avkastning |

| Bankinsättningar med fasta insättningar | 4-5 % |

| Livida medel | 5-7 % |

Sanningen att säga är bank-FD:er ett av de säkraste investeringsalternativen som finns tillgängliga för indiska investerare. FD:er är inte kopplade till marknaden och förlorar inte i värde under instabila ekonomiska förhållanden.

Dessutom är FD-avkastning garanterad. Å andra sidan är likvida medel kända för att vara säkrare än andra fonder. Portföljen i en likvid fond förfaller inom 60-91 dagar.

Det betyder helt enkelt att den likvida fonden får tillbaka sin kapital inom 60-91 dagar samtidigt som den genererar rimlig avkastning genom den intjänade räntan.

Det är viktigt att komma ihåg att likvida medel är marknadsanknutna instrument som är mer riskfyllda än FD:er. Men här är den viktiga uppsidan, likvida medel kommer sannolikt inte att urholka din förmögenhet när de växer med marknaden.

Läs den här bloggen för att veta mer om de bästa SIP-fonderna i Indien

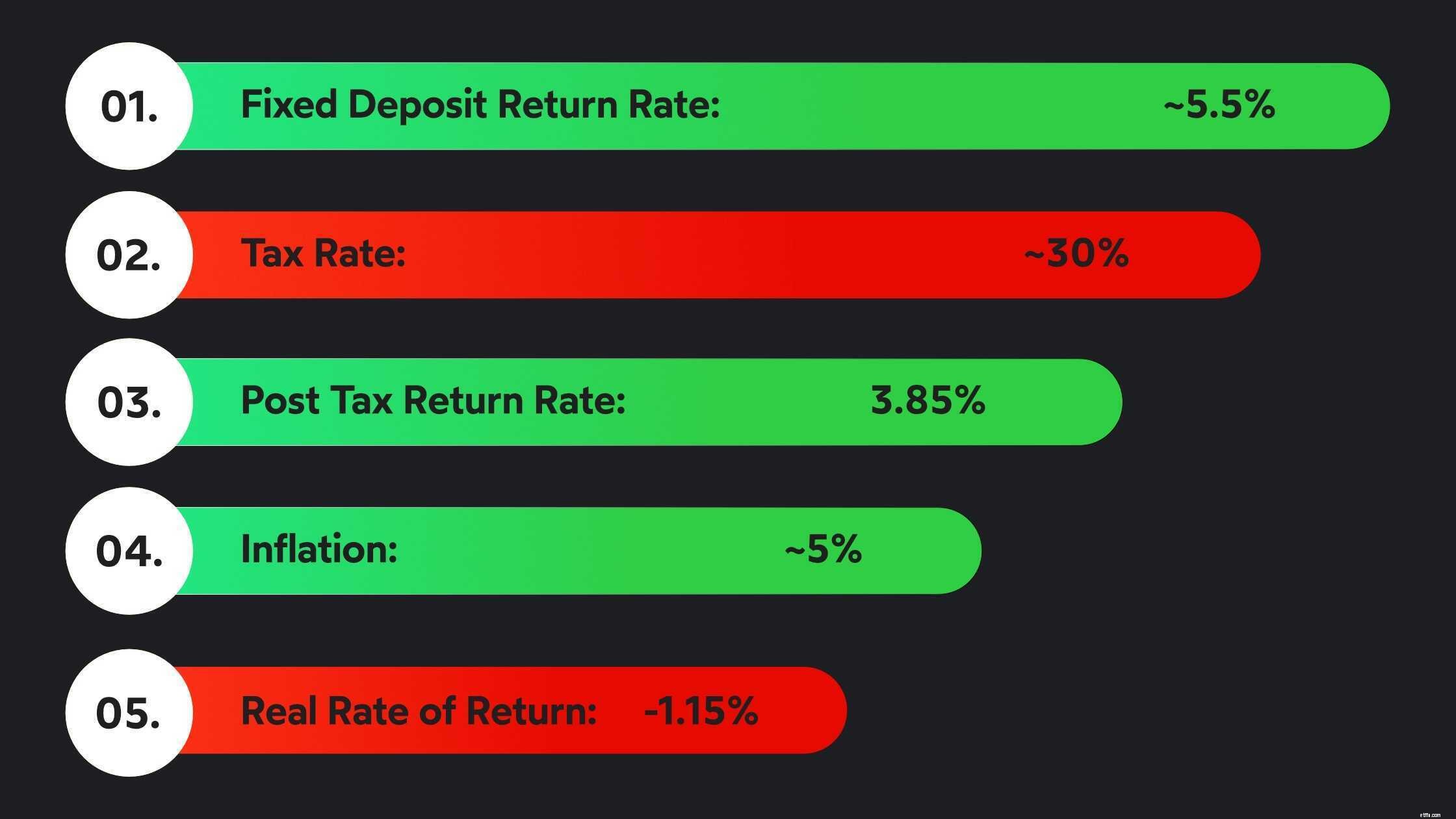

Syftet med att investera i FDs kan innefatta att generera stabil avkastning med relativt hög säkerhet och utnyttja skatteförmåner. Du måste dock utvärdera följande faktorer innan du investerar i FD:er.

Det finns ingen väg runt det - bankernas FD-avkastning har rasat sedan början av 1990-talet. FD:ers överklagande ligger dock i det faktum att de är kända för att vara säkra och kan generera 4-5 % avkastning.

Du måste utvärdera om dessa avkastningar, tillsammans med den relativa säkerheten, kan vara användbara för din portfölj för diversifiering eller som ett sätt att balansera om en aggressiv eller måttlig portfölj.

Läs den här bloggen för att veta mer om investeringsalternativ bättre än FDs

Inte alla FD:er kan hjälpa dig att spara skatt. Faktum är att nästan alla FD:er faller under detta paraply utom en - skattebesparande FD:er. Dessa FD:er kan hjälpa dig att göra anspråk på avdrag på upp till 1 50 000 INR enligt avsnitt 80C.

Här är haken - inlåsningsperioden är 5 år och den intjänade räntan (>40 000 INR) är skattepliktig. Bortsett från skatteförmåner har avkastningen som intjänats genom FD:er varit kända för att knappt slå inflationen utöver att de beskattas.

Syftet med att investera i likvida medel inkluderar i stort sett att ha tillgång till hög likviditet för kortsiktiga finansiella mål, nödsituationer eller som ett pitstop för Systematic Transfer Plans (STPs).

Historiska data tyder på att likvida fonder genererar avkastning i intervallet 5 till 7 %. De investerar i räntebärande värdepapper och deras portfölj förfaller relativt snabbt.

Det är därför likvida medel är lämpliga för kortsiktiga och nödsituationer. Det betyder dock inte att likvida medel inte är idealiska för medellång sikt. Här är en jämförelse mellan avkastningen på likvida fonder och FD:er.

Likvida medel beskattas som skuldfonder. Beskattningen ser ut så här:

| Investeringsalternativ | Kortsiktiga kapitalvinster | Långsiktiga kapitalvinster | TDS | Indexeringsförmån |

| Livida medel | Investerarens skiva | 20 % | ❌ | ✓ |

| Fasta insättningar | enligt skatteplan | ✓ | ❌ | |

Syftet med FD:er och likvida fonder är olika. Men avkastningen som genererades av FD slog knappt inflationen. Det är avvägningen - hög säkerhet med minskande avkastning och strikta bindningstider.

Omvänt är likvida medel kända för att generera bättre avkastning än FD:er över 3+ år med bättre likviditet. Likvida medel erbjuder dessutom en indexförmån där köpeskillingen justeras för att spegla inflationen.

Likvida fonder vs FDs är en tuff debatt. Men likvida medel har ett tydligt försprång framför FD:er när det gäller:

I slutändan beror vad du bör investera i på vilken portfölj du vill bygga och de mål för förmögenhetsskapande som du har i åtanke.

Även om du bestämmer dig för att likvida medel är bra för din portfölj baserat på en riskanalys frågesport eller ett samtal med en Cube Wealth Coach, slutar gåtan inte där.

Likvida fonder är en blomstrande kategori av fonder med för många systemalternativ att välja mellan. Men vänta, det finns en lösning. Cube förenklar detta för dig för att göra investeringsresan enklare.

Cubes fondrådgivare, Wealth First, hjälper dig att minska bruset genom att välja ut en handfull av de bästa likvida medlen i Indien. Så här kan du investera i dessa topppresterande likvida fonder:

1. Ladda ner Cube Wealth

2. Slutför eKYC

3. Gör riskquiz

4. Skaffa kurerade likvida medel

5. Börja investera

Redo att rulla? Kom igång nu

Se den här videon för att veta mer om handplockade fonder på Cube Wealth