Om du äger en blandning av aktier och obligationer, kan du förvänta dig att aktierna kommer att orsaka dig periodiska anfall av ångest. Men det är obligationer som har växt på sistone, och under kommande år kanske de inte lever upp till sitt rykte som ett lugnande medel för portföljen.

Efter att ha dragit nytta av sjunkande räntor i decennier, rustar sig nu obligationsinvesterare för att räntorna ska stiga under de närmaste åren när ekonomin värms upp. Den utsikten har fått obligationsräntorna att skjuta i höjden och pressat ned priserna (som rör sig i motsatt riktning). Från den 8 juli 2016, fram till slutet av året, steg avkastningen på den 10-åriga riktmärket statsobligation från mindre än 1,4 % till 2,5 % – ett fantastiskt hopp. Under den perioden sjönk amerikanska obligationer med investeringsgrad med 3,2 % på totalavkastningsbasis. Och det kan bara vara början på en lång, smärtsam period för obligationsinvesterare. "Vid nästa presidentval kommer vi att se den 10-åriga statskassan på 6 %", förutspår Jeffrey Gundlach, chef för DoubleLine Total Return Fund, medlem i Kiplinger 25.

Stigande avkastning är inte helt dåligt; du får mer inkomst när priserna ökar. Men du kan förlora pengar på vägen. Att köpa en 30-årig statsobligation, till exempel, skulle ge dig en avkastning på 3,1%. Men om marknadsräntorna skulle öka med en procentenhet, skulle obligationens pris sannolikt falla med nästan 20 %, vilket skulle ta bort mer än sex års ränteintäkter.

Så hur investerar du för inkomst i detta klimat? Börja med att spela säkert, säger Scott Schwartz, en penningförvaltare på Bleakley Financial Group, i Fairfield, NJ Eftersom långfristiga obligationer ser riskabla ut nu, rekommenderar Schwartz att byta ut dem mot obligationer med kortare löptider, vilket borde hålla sitt värde bättre om räntorna fortsätter. att stiga. "I räntebärande nu spelar alla försvar", säger han.

Även med räntorna som har ökat under de senaste månaderna, betalar inte högkvalitativa kortfristiga obligationer mycket. Men du kan komplettera din inkomst på andra sätt. Till exempel ger det genomsnittliga banklånet med rörlig ränta 4,7 % och skulle gynnas av högre kortfristiga räntor, vilket ökar lånens utbetalningar. Skräpobligationer, även om de är riskabla ur ett kreditkvalitetsperspektiv, bör klara sig relativt bra om räntorna fortsätter att stiga. De ger i genomsnitt 6,1 %.

Aktiemarknaden erbjuder också några tilltalande inkomstspel. Energirelaterade huvudkommanditbolag, som äger rörledningar, lagringsanläggningar och processanläggningar, får ett lyft av att stärka oljepriserna; dessa MLP ger i genomsnitt friska 7,1 %. Fastighetsägande fastighetsinvesteringsfonder ger i genomsnitt 4 % avkastning. Stigande räntor har pressat REITs, som tappade i genomsnitt 14 % från 1 augusti till 10 november. Men fastighetsägare kan lyfta sin inkomst genom förvärv och hyreshöjningar. Det borde hjälpa till att öka REITs intäkter – så att de kan höja utdelningarna – och hjälpa till att stödja aktierna.

Naturligtvis, ju mer avkastning du strävar efter, desto mer risk tar du. Skräpobligationer kan sjunka om ekonomin skulle försvagas, vilket pressar upp fallissemanget bland låntagare med låg kreditvärdighet. MLPs skulle falla om oljepriserna skulle dyka igen. "Att vara tålmodig och diversifierad är så viktigt på den här marknaden", säger Amy Magnotta, en penningförvaltare på Brinker Capital, i Berwyn, Pa. "Du vill inte nå enbart efter avkastning."

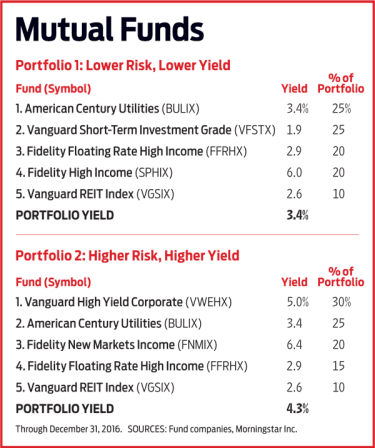

Med dessa frågor i åtanke byggde vi fyra inkomstportföljer – två som levererar en måttlig mängd kontanter (3,4 % och 3,8 %, för att vara exakt) och två som ger mer avkastning (4,3 % till nästan 6 %) och utgör större risker. Varje par innehåller en portfölj som uteslutande består av fonder och en som endast innehåller börshandlade fonder (korgar med obligationer eller aktier som följer ett marknadsindex). Du kan blanda och matcha fonder och ETF:er från varje portfölj för att skapa din egen skräddarsydda korg. Oavsett vilken väg du går, hjälper du till att sänka din risk genom att hålla fast vid ett brett diversifierat utbud av investeringar inom en mängd olika områden, av vilka några bör hålla sig flytande om andra avslår.

I våra moderata portföljer lägger vi 25 % i kortfristiga företagsobligationer. Deras främsta uppdrag är att ge stabilitet och lite inkomst. Vi lade sedan till medel för att skapa en mångsidig inkomstström från investeringar som skräpobligationer, allmännyttiga företag och banklån med rörlig ränta. I mixen finns också ETF:er som fokuserar på MLP:er, REIT:er och infrastrukturrelaterade företag (som järnvägar och tullvägsoperatörer).

Våra två höginkomstportföljer har inga kortfristiga obligationer. Snarare fokuserar de på områden som skräpobligationer och andra otraditionella inkomstkällor. ETF-paketet, till exempel, inkluderar en fond som äger REITs för hypotekslån, som lånar pengar till korta räntor för att köpa inteckningssäkrade skulder utgivna av fastighetsbolag. Det ger 10 %. MLP:er och hypotekslån REITs ingår inte i fondpaketet (eftersom lågkostnadsalternativ inte är tillgängliga), så vi letade någon annanstans för att stärka portföljens intäkter, lägga till en obligationsfond på tillväxtmarknader med en rejäl avkastning och öka andelen skräpobligationer.

Ett varningens ord:Höginkomstportföljerna kan göra stora förluster om investerare dumpar aktier och andra riskfyllda investeringar. Om du väljer endera paketet, överväg att komplettera det med stabila investeringar, såsom kortfristiga statsobligationer, någon annanstans i din portfölj.

Tänk också på att ETF:er i allmänhet tar ut lägre årliga avgifter än liknande fonder. Lägre avgifter leder till högre avkastning och mer pengar i fickan. ETF:er tenderar också att vara mer skatteeffektiva än fonder eftersom ETF:er distribuerar minimala, om några, kapitalvinster (till skillnad från aktiebaserade fonder, som vanligtvis betalar ut en större mängd kapitalvinster). Ett sätt att sänka din skatteräkning:Håll höginkomsttagare ETF:er och fonder på ett skattefördelaktigt pensionskonto, till exempel en IRA, där utdelningar kan ackumuleras skattefritt.

En sista anmärkning:Fokusera på hur mycket inkomst du behöver, inte på vad du helst skulle vilja ha. Visst, du kanske drömmer om spektakulära returer. Men om marknaderna blir fientliga kommer du att vara glad att du spelade det säkert.

Bolåneräntor och obligationer:Vad du ska se efter i juni

Taxorna stiger. Är det dags att sälja dina obligationer?

Är det dags att lösa obligationer?

5 säkra sätt att tjäna 3 %

En välsmakande paus från pandemin

Nya förmåner från våra bästa belöningskort

4 sätt att tjäna mer på din Rainy Day-fond

Ska du köpa statsobligationer direkt eller ta fondvägen