Hur vet du som investerare om din fond fungerar för dig eller inte? Detta är särskilt relevant för de aktivt förvaltade fonder där en fondförvaltare fattar investeringsbeslut om hur mycket som ska investeras och var.

Du kan utvärdera fondens resultat genom att ta reda på om din fond överträffade sitt angivna jämförelseindex eller inte.

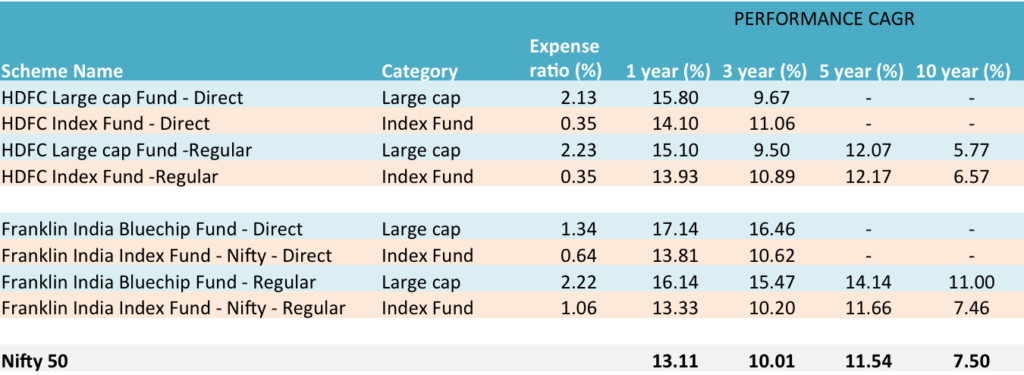

Ta till exempel , Franklin Indien Bluechip Fund. och HDFC Large Cap Fund. Riktmärket för båda är Nifty 50. En bredare fond som HDFC Equity Funds benchmark är Nifty 500.

Dessa fonder förväntas ge bättre prestanda än Nifty 50 respektive Nifty 500.

Om de inte gör det är det ingen idé att betala fondförvaltaravgiften. Du kan helt enkelt byta till lågkostnadspassiva fonder som indexfonder eller ETF:er.

Indexfonder eller ETF:er kallas passiva fonder. De härmar helt enkelt innehaven av respektive benchmark de spårar med målet att leverera en prestation så nära benchmarken som möjligt.

Om du återkommer till hur vet du om din fond har gjort ett bra jobb?

Den populära metoden är att se om fonden har slagit sitt jämförelseindex i prestanda. Om din aktiva fond har levererat en avkastning på 15 % medan indexavkastningen bara är 14 %, efter justering för alla kostnader, är det en tydlig tumme upp.

Denna jämförelse med indexet har dock en brist.

Poängen är att de flesta riktmärken som används av aktivt förvaltade fonder bara är prisbaserade. De återspeglar prisförändringen från ett tidigare datum till det som var på datumet för jämförelsen. Det inkluderar inte utdelningar, fondemissioner etc. som kan ha deklarerats av de företag som representeras av aktierna i indexet.

Kort sagt , de återspeglar endast prisändringen och fångar inte den totala avkastningen inklusive utdelningar, fondemissioner etc.

Så, vad är alternativet? Du kan välja Total Return Index värden som inkluderar utdelningar etc. Problemet är att totalavkastningsindexvärdena är svåra att hitta och i vissa fall kräver ett rejält pris.

Ett bättre och mer praktiskt sätt är att använda en passivt förvaltad indexfond eller ETF för jämförelse med den fond du har investerat i.

När det gäller Franklin India Bluechip Fund är den relevanta passiva fonden Franklin India NSE Nifty Index Fund och i fallet med HDFC Large Cap Fund skulle det vara HDFC Index Fund – Nifty Plan.

En passiv fond ger två nivåer av meningsfull jämförelse.

#1 Rent praktiskt investerar du inte direkt i ett index . Det kan du faktiskt inte. Du investerar via en indexfond eller en ETF, som gör jobbet med att investera. En indexfond eller en ETF är en bättre representant för jämförelseindexet än själva jämförelseindexet. Den står för de utgifter och andra kostnader som kan uppstå för att genomföra investeringen.

#2 Den passiva fonden, på grund av dess innehav, fångar också indexets totala avkastning . Eftersom den investerar i samma aktier drar den också nytta av eventuella utdelningar eller bonusemissioner som görs av företagen, vars aktier den innehar som investeringar.

Dessa två skäl gör en passivt förvaltad indexfond eller en ETF till ett mer praktiskt alternativ för att jämföra dina aktivt förvaltade fonder med de passivt förvaltade fonderna.

Tabellen nedan ger en jämförelse av fonderna mot deras jämförelseindex, Nifty 50 och indexfonderna.

Data från Unovest den 17 januari 2017.

Som du kan se är resultatet för Nifty 50-indexet och indexfonderna olika.

Vilka är de andra slutsatserna? Dela med oss i kommentarerna.

Ansvarsfriskrivning :Fondnamnen som nämns i detta inlägg är endast för utbildningsändamål. Se dem inte som investeringsrekommendationer.

Warren Buffett:Why Index Funds Trump Hedge Funds

De 6 bästa Vanguard-indexfonderna för 2019 och därefter

Varför indexfonder?

Primer – Aktiv vs Passiv fondförvaltning

Jämförelse av medel – Undvik dessa misstag!

Sunt förnuft och investeringar i fonder

Att välja indexfonder:Lägsta utgifter betyder inte lägsta tracking error!

Kan jag investera 50 % i indexfonder och 50 % i aktiva fonder?