"Kan jag investera i en Dynamic Bond-fond? De verkar ge bra avkastning.” frågade min vän mig.

Min väns investeringstänk börjar med avkastningen och slutar där. Det är dags att upplysa lite.

Dynamiska obligationsfonder är en unik kategori av skuldfonder, där avsikten är att tjäna pengar på flera sätt. Den primära strategin är naturligtvis att förstå och förutse ränterörelser på marknaden och positionera portföljen för att dra nytta av det.

Det inkluderar också aktiv handel med innehav för att fånga upp vinster som kan vara tillgängliga inom en mycket kort tidsperiod.

Bortsett från det investerar dessa fonder över möjligheter och tidsramar, såsom Govt. obligationer, företagsskulder, penningmarknad som täcker hela räntespektrumet på lång, medellång och kort sikt.

Allt är dock inte rosa. De har sin egen andel av volatiliteten.

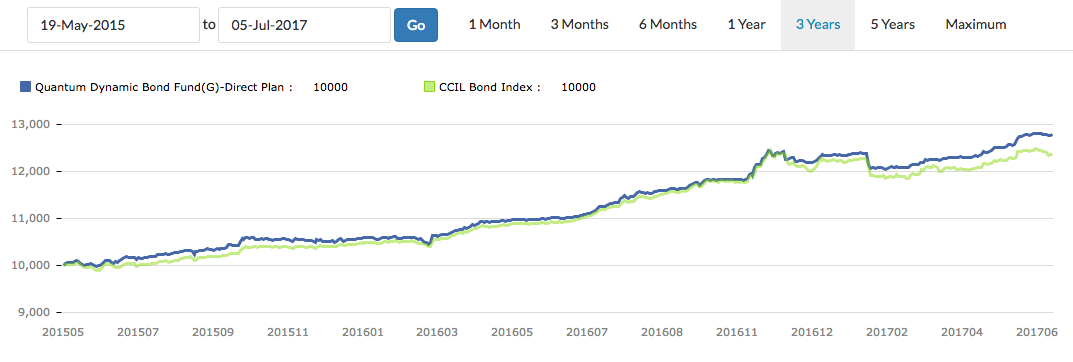

Titta på diagrammet nedan.

Ser du upp- och nedgångarna?

Som jämförelse har FD eller en likvid fond en linjär tillväxtlinje.

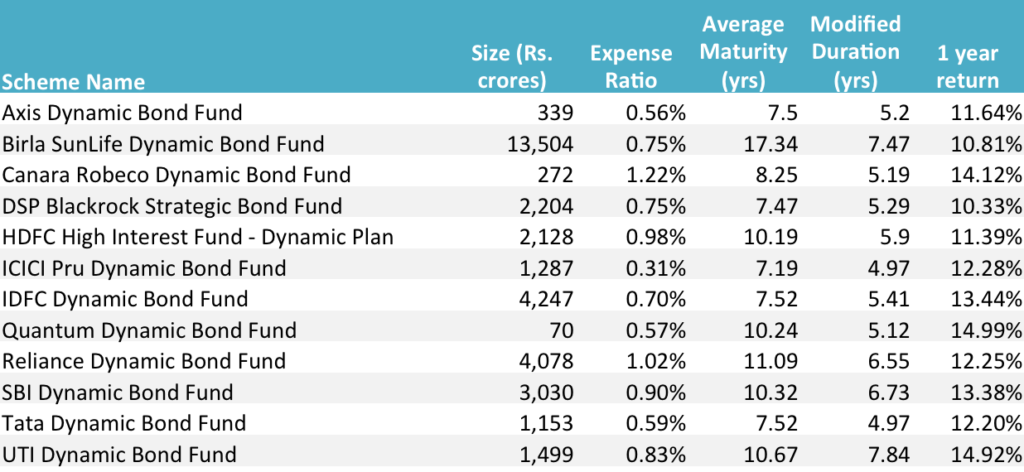

Källa :Valueresearch, Unovest, individuella faktablad, Data publicerade den 6 juli 2017.

Källa :Valueresearch, Unovest, individuella faktablad, Data publicerade den 6 juli 2017.

Listan finns i alfabetisk ordning och det finns ingen preferens för något fondsystem. Alla är direkta planer.

De flesta av investeringsmålen för dessa fonder nämner särskilt att generera inkomster och kapitalvinster (ungefär som aktiefonder gör). De nämner också uttryckligen att de åker på ränterörelser och gör kortsiktiga affärer för att dra nytta av det.

I ovanstående uppsättning fonder kan vi göra några observationer:

ja! Då bör du nog titta på den ultrakorta obligationen eller kategorin likvida fonder.

Om du fortfarande går vidare, här är några saker att tänka på:

Jag sa till min vän, "Om du vill söka en halvaktieliknande spänning i en obligationsinvestering, då är svaret förmodligen den dynamiska obligationsfonden." Annars, glöm det.

Det är bättre om du konsulterar din investeringsrådgivare och diskuterar det noggrant. Du kanske inte ens behöver utsätta dina pengar för sådan volatilitet och ändå uppnå dina mål.

Det är ett mer försiktigt steg.

Om du inte har läst en kort introduktion om skuldfonder här.

Ska du bli frestad att investera i Bitcoin?

Bör du investera i krypto?

Vatteninvestering:5 fonder du bör använda

Stängda fonder – ska du investera eller undvika?

Vad är Sovereign Gold Bond Scheme? Ska du investera?

Vad är dynamiska obligationsfonder och vem bör investera?

Ska du investera i Axis Liquid Funds?

Ska du investera i guld 2022?