Zerodhas vd:s tillkännagivande att de har ansökt om en AMC-licens har hyllats som både ett "välkomment" och "störande" drag av nätanvändare. Mäklarhuset vill fokusera på passiva fonder med eventuell inblandning av kvantmodeller rapporterar Business Standard. Redan förväntningarna från dem verkar vara "lågpris" (direkt?) indexfonder och/eller ETF:er. Även om det återstår att se hur deras AUM växer (det enda sättet för en AMC att hålla sig vid liv), är det också viktigt att fråga om indiska investerare är redo för lågprisindexfonder. Här är anledningen till att jag tror att vi är långt borta från att passiva investeringar till låga kostnader ska göra ett hack i den befintliga installationen.

Följande argument knappades in innan tillkännagivandet ovan. Den här artikeln är avsedd att belysa några fakta associerade med passiva investeringar och hur indiska investerare är långt ifrån att ta till sig dessa produkter. Det är inte en kommentar om Zerodhas framtid. Eftersom ingenting är känt om deras funktionssätt och det är lite meningsfullt att kommentera det nu.

Visste du att du för närvarande kan välja mellan en 2-stjärnig Nifty Index-fond, en 3-stjärnig Nifty Index-fond eller en 4-stjärnig Nifty-indexfond (stjärnbetyg av Value Research i februari 2020)? Detsamma gäller Sensex:man kan välja mellan 3,4 och 5 stjärniga indexfonder! Så mycket variation i avkastning från fonder med identiska portföljer!

Som du kanske har gissat är de högt rankade fonderna de med låga utgifter och "högt AUM" Läs mer : Dessa fem indexfonder slår sina index! Varför du bör undvika dem!

Om du gräver i AMFI AUM-data hittar du överraskande data som The regular plan av UTI Nifty Next 50 Index Fund står för 47 % av dess AUM (sista kvartalet 2019). Varför i hela friden skulle en investerare som vill spåra ett index välja den vanliga planen där provisioner påverkar avkastningen? Detta är det sorgliga läget i Indien.

Naturligtvis är det inte sant för varje indexfond (UTI Nifty Index ordinarie plan står för 21% av AUM, sista kvartalet 2019), men distributörer spelar en nyckelroll särskilt i NFO-stadiet där ett stort initialt inflöde är nödvändigt för att motivera lanseringen (som kommer med betydande marknadsföringskostnader – betalda tweets, artiklar, videor etc.)

ETF-universumet är ännu värre. Utan någon vanlig plan och inga provisioner har de flesta ETF:er en handfull crores med en enorm avvikelse mellan pris och NAV. Läs mer:

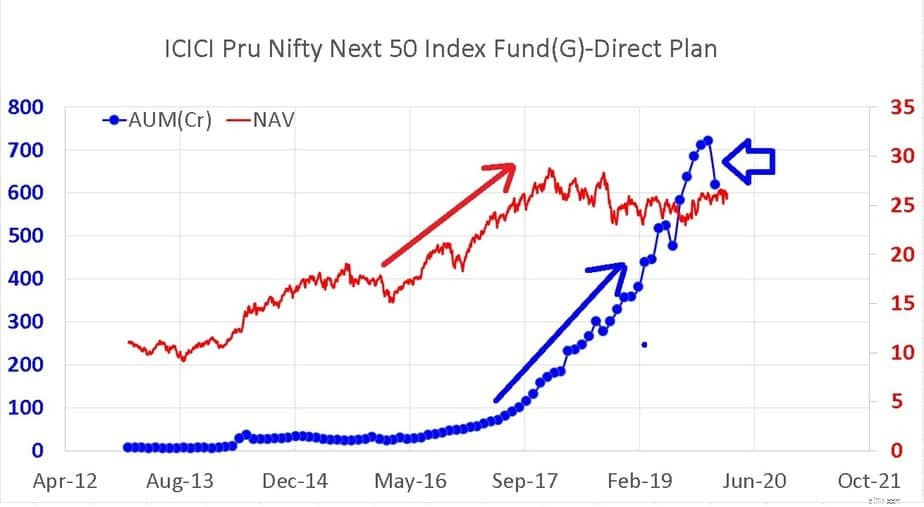

Den utvalda bilden ovan har återskapats för bekvämlighets skull. Den visar AUM-tillväxten (blå) och NAV-rörelsen för ICICI Nifty Next 50 Direct Plan. Lägg märke till att AUM zoomade upp månader efter NAV flyttade upp. Sedan avtog AUM när NAV har varit under vattnet i mer än två år (mindre än dess Max i januari 2018) och i januari 2020 registrerade ett kraftigt fall.

Labbet mellan AUM och NAV är även känt som beteendegapet . Eller varför investerarnas avkastning inte är densamma (lägre) än instrumentets avkastning. AUM zoomade när fonden fick 5-stjärnigt betyg av Value Research. Den är nu 2-stjärnig (roligt nog är den vanliga planen 3-stjärnig). De flesta investerare tenderar att lägga pengar efter att de har sett en bra prestation och dra sig ur när de ser en dålig prestation (när de borde göra motsatsen åtminstone för långsiktiga mål).

Med andra ord är tidigare resultat och jämförbara resultat de viktigaste drivkrafterna för AUM. Indexinvesteringar kan aldrig ta fart såvida inte och tills investerare ser aktiva fonder underprestera konsekvent vid en tillfällig blick (senaste 1,3,5 avkastning). För tillfället måste man gräva djupare, titta på rullande avkastning för att känna igen aktiva fonder som kämpade redan innan SEBI-kategoriseringsreglerna. Läs mer:(1) Endast fem Large Cap-fonder har bekvämt slagit Nifty 100! (2) Detta kommer att förändra ditt sätt att investera:Rapporten S&P Index Versus Active Funds

Om du går över till Value Research och sorterar fonder med stora bolag i form av minskad avkastning under det senaste året, skulle du upptäcka att den första indexfonden ligger på 25:e plats av 58 (räknat både vanliga och direkta planer)! Det betyder att 24 aktiva fonder har reagerat bra på skillnaden mellan den övre halvan av Nifty/Sensex och resten av marknaden.

Detta betyder inte att aktiva investeringar är "tillbaka med en smäll", men det skulle verkligen verka så för den tillfällige observatören och de flesta investerare är inget mer än så. Allt det här snacket om att SEBI ökar universum med stora bolag bortom topp 100 hjälper inte heller.

Lägg märke till att mer och mer chatt i sociala medier om indexinvesteringar inträffade vid en tidpunkt då endast ett fåtal aktier av Nifty och Sensex flyttade upp medan resten av marknaden försvann. Läs mer: Avkastningsskillnad mellan Nifty 50 och Nifty 50 Equal-weight index på en rekordnivå!

Det är osannolikt att ett ökat intresse för passiv investering när det går bra håller länge. Om index AUM växer rimligt under långa perioder utan avkastning, kan vi ta den indiska passiva investeraren på allvar.

De flesta fondinvesterare tror också på metoden "masala mix". De köper lite av allt som är gott. Om amerikanska aktier går bra, köp en matarfond. Om Nifty Next 50 går bra, skaffa det, om Nifty/Sensex gör det bra, skaffa det, men sälj inte befintliga innehav! De flesta fondportföljer har fler fonder än siffrorna i dess XIRR. Så det är irrelevant om sådana portföljer innehåller "viss exponering" mot indexfonder eller inte.

För närvarande finns det inga bevis som tyder på att passiv investering kommer att göra skillnad inom en snar framtid förutom några tweets här och där. Det är dåraktigt (social media bias?) att extrapolera det till hela fondmarknaden, särskilt Millenials som älskar sina småbolagsfonder (så länge de ser vinst).

När det gäller Zerodha finns det gott om plats för en annan spelare att få en del av AUM utan att trampa på någon. Det är för tidigt att anta att de skulle vara framgångsrika (eller misslyckade) än mindre trumfa de stora perukerna. Alla "stora AMCs" har banker för att trycka pengar i struparna på lata kunder. Undrar om Zerodha borde ha ansökt om banklicens först!