Varje aktiefondförsäljare säger, "det bästa sättet att bygga upp välstånd är via SIP i en aktiefond på lång sikt". Men var är beviset för att en långsiktig aktiefond SIP skulle fungera? I den här artikeln analyserar vi 40+ år av Sensex och 106 år av S&P 500 för att kontrollera om det finns någon sanning i detta påstående.

För att hävda om en långsiktig SIP i aktier "fungerar" eller inte, måste vi först definiera "långsiktigt" och riktmärket för resultatet. Vi ska definiera "långsiktigt" som tio år och 15 år (två durationer), och vi ska ha en framgångsrik långsiktig aktie-SIP som en avkastning som ligger långt över konsumentprisinflationen (KPI). Alla datakällor som används i denna studie är länkade nedan.

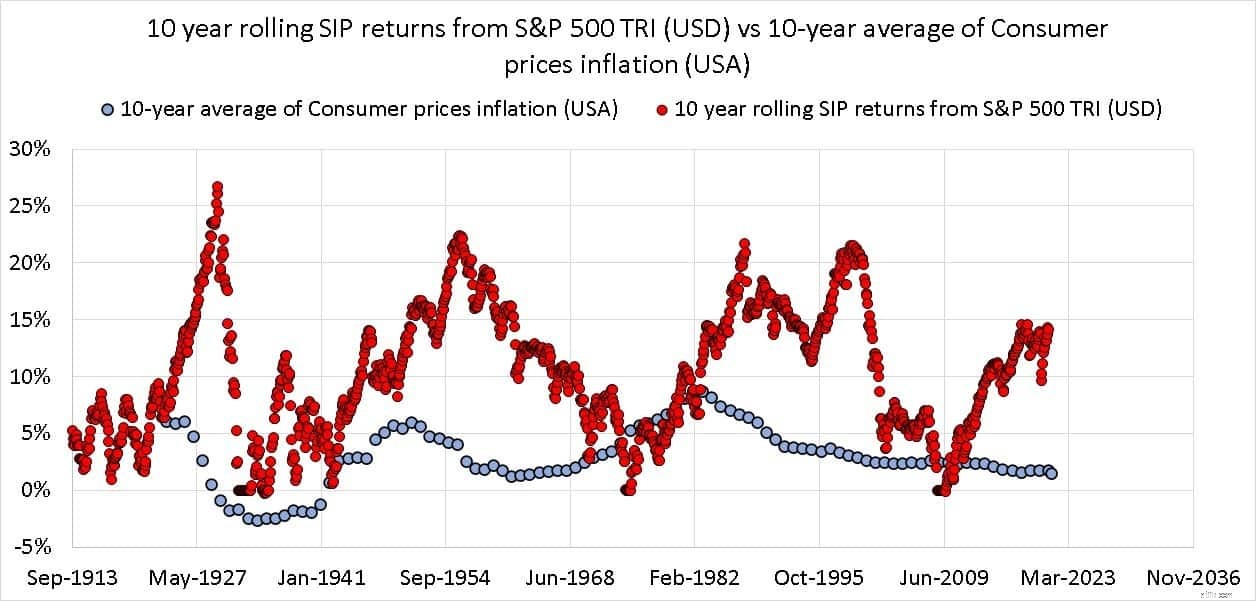

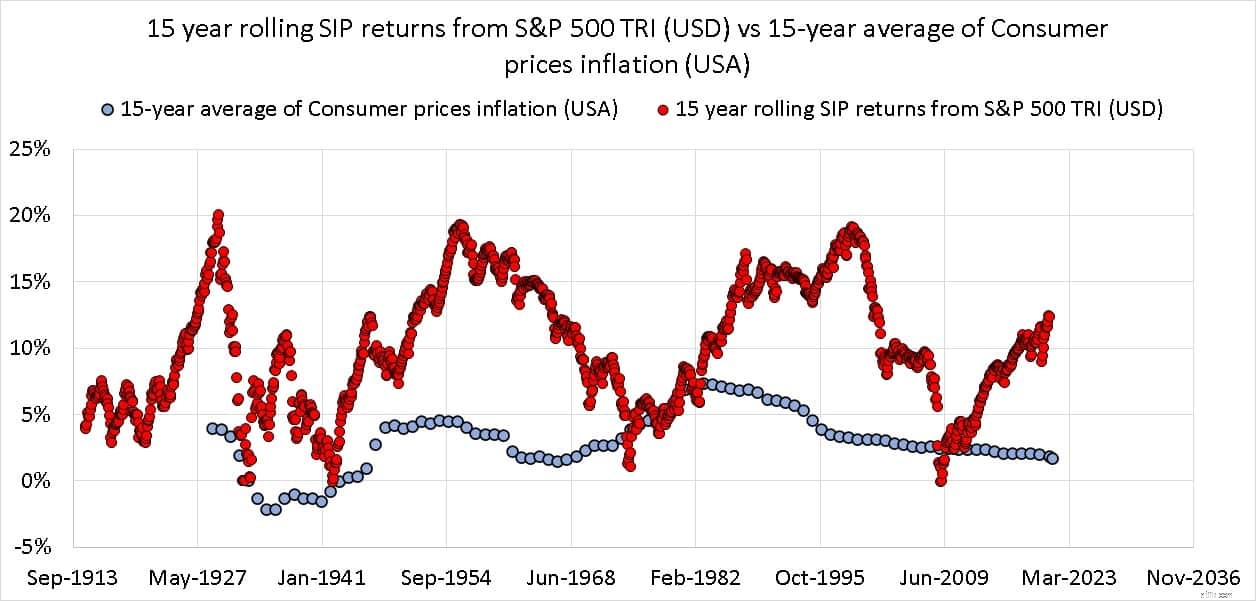

Den 10-åriga och 15-åriga rullande SIP-avkastningen för S&P 500 TRI och motsvarande 10-åriga och 15-åriga KPI-genomsnitt visas nedan. Allt i USD (valuta är inte relevant här eftersom vi överväger en bosatt i USA)

15-års rullande SIP-avkastning från S&P 500 TRI (USD) kontra ett 15-årigt genomsnitt av konsumentprisinflation (USA) Även om den årliga amerikanska inflationen är cirka 5 %, har SIP klarat sig ganska bra. Den har inte kunnat slå inflationen varje gång, men det är fullt förståeligt. Lägg märke till hur mycket avkastningen har fluktuerat och deras cykliska beteende. Avkastningen över 10 och 15 år har till och med varit 0 %!

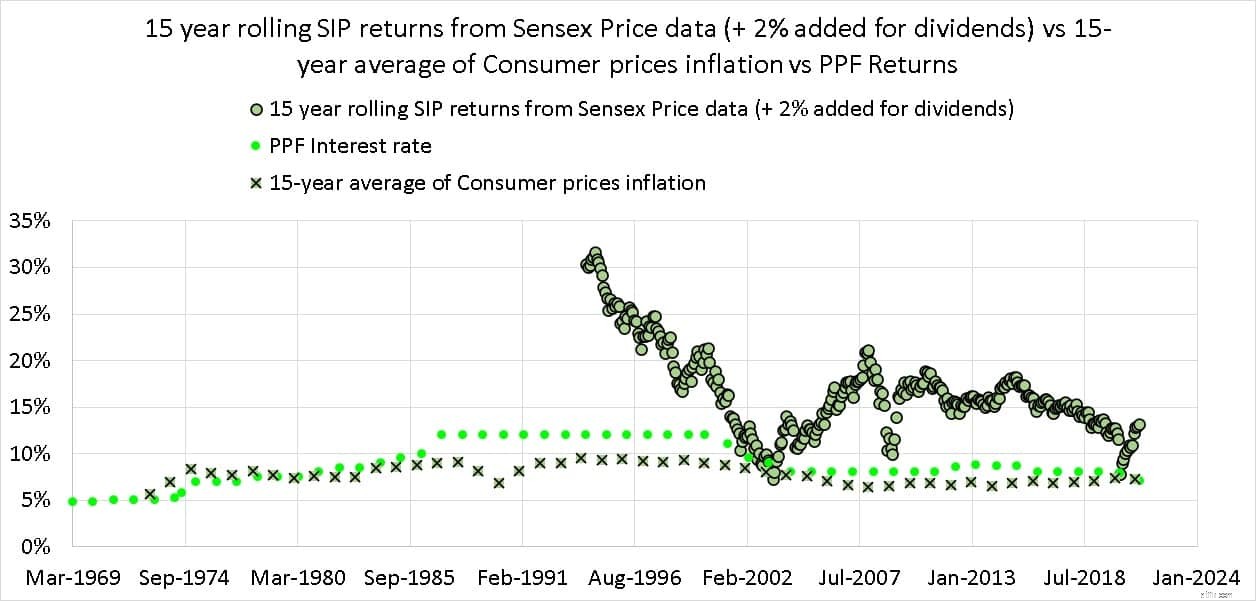

Vi har Sensex-prisdata från 1979 men TRI-data endast från 1999. Därför använder vi prisavkastningen och lägger till ett (generöst) 2% bidrag till avkastningen från utdelningar. PPF återvänder, och 15-årsgenomsnittet av KPI-inflationen visas också.

Lägg märke till att PPF-räntan ofta har varit högre än det långsiktiga KPI-genomsnittet, särskilt på 90-talet när den indiska regeringen var på randen av konkurs. Om vi jämför vår personliga inflationstakt skulle den vara nära PPF-räntan än KPI!

15Y SIP har bekvämt slagit KPI och PPF, återigen inte alltid, men detta är helt acceptabelt. Lägg märke till att den cykliska naturen inte är helt uppenbar på grund av den korta historien. Även utbudet av möjliga returer är ganska omfattande.

Läsaren bör inse skillnaden mellan en investering i en tillgångsklass som lyckas och en investerare som lyckas . Vi syftar inte på beteendefrågor.

Antag att den 10-åriga genomsnittliga KPI är, säg, 3 % (priser i USD). Om avkastningen från en 10-årig SIP i S&P 500 (alias dollar-kostnadsgenomsnitt) är 4 % (i USD, före skatt), har tillgången "vunnit". Det vill säga tillgångsklassen fick en positiv real avkastning.

Frågan är, vann investeraren som har fått denna 4-procentiga avkastning under tio år också?

Vi kommer att behöva dra ut "det beror på"-kortet för detta. Det finns flera överväganden.

Detta är anledningen till att en tillgångsklass som lyckas inte är detsamma som en investerare som lyckas. En säljare kommer aldrig att berätta detta för dig. De kommer bara att markera "beteendegapet ” – skillnaden mellan vad aktiemarknaden ger och vad investeraren får på grund av att inte investera systematiskt, panikförsäljning etc.

Det vi såg ovan kan kallas "förväntningsgapet ” – vad vi förväntade oss och planerade för och vad vi fick trots regelbundna investeringar. Om kan minska förväntningsgapet från dag ett, kan vi samtidigt minska beteendegapet. Varför? Det bästa sättet att minska panik och känslomässiga beslut är att ha en solid plan på plats.

En säljare kan inte sälja utan löftet om "hög avkastning". Om vi köper utan ordentlig planering och uppskattar risker, kommer ett förväntningsgap att utlösa ytterligare dåliga beslut.

Det viktigaste är att även om aktier är rätt tillgångsklass för att bekämpa inflationen, finns det inga garantier för framgång. Om du blint investerar varje månad, lämnar du dina investeringars öde åt turen. Utan tvekan förtjänar dina pengar bättre behandling, även om du inte gör det!

Spridningen av möjlig avkastning är för mycket för att förvänta sig något bekvämt och leva i hopp. Det räcker inte att systematiskt investera; Det är viktigt att systematiskt hantera risker på ett målbaserat sätt.

När vi började fråga, "fungerar långsiktiga aktie-SIP-investeringar? "vi har en tvåstegsprocess att täcka. Slår tillgångsklassen inflationen oftare än inte över tio år eller 15 år? Svaret är ja'. Detta gör aktiekapital till det rätta valet för genomsnittlig dollarkostnad eller SIP-investering (detta innebär att investera med ett bekvämt intervall och inte månadsvis).

Vi såg dock att 10- eller 15-åriga år av systematiska investeringar inte leder till någon trevlig och bekväm avkastning. Avkastningen kan svänga vilt, och där vi har en tillräckligt lång marknadshistorik är avkastningen vågig/cyklisk (upp följt av nedgångar). Det betyder att om investeraren gör misstaget att förvänta sig en hög avkastning och/eller har hög exponering i portföljen, så fungerar inte långsiktig SIP-investering i aktier!

Så valet av tillgångsslag (eget kapital) är korrekt, men att välja rätt tillgångsallokering som kan hantera sekvenser av avkastningsrisk återstår. Om detta inte görs på rätt sätt kan en inflationsslående avkastning ändå visa sig vara en besvikelse.

Vad är långtidsvårdsförsäkring och hur fungerar det?

Fungerar en korttidsvårdsförsäkring för långsiktig planering?

Vad är hybrid långtidsvårdsförsäkring och hur fungerar det?

Vad är SIP-investering:Hur fungerar det?

Faktorinvestering – hur fungerar det? (Betyder, insikter och mer)

Investering i kaffeburk:Fungerar detta tillvägagångssätt?

Vad är cigarrfimpinvestering? Och hur fungerar det?

Tio års SIP Avkastningen för Most Equity Mfs är nu mindre än 10 %