Om du utvinner eller satsar kryptovaluta får du inkomst som behöver ska rapporteras på dina skatter.

När du väl säljer eller handlar med den kryptovalutan blir det mer komplicerat. Du måste hålla reda på det verkliga marknadsvärdet på dina tillgångar när du tar emot dem och när du byter bort dem.

Kryptoutvinning och insatsskatter kan vara svåra att navigera – så låt oss gå igenom hela rapporteringsprocessen. I den här artikeln kommer vi att täcka hur du korrekt kan rapportera gruv- och insatsinkomster, spara pengar på din skatteräkning och följa IRS riktlinjer.

Innan vi går vidare, låt oss ta en stund för att bryta ner skillnaden mellan gruvdrift och insatsbelöningar.

Om du utvinner eller satsar kryptovaluta är du föremål för två olika skattehändelser:

Inkomst från gruvdrift och staking beskattas som vanlig inkomst baserat på det verkliga marknadsvärdet på dina tokens den dagen du fick dem.

Till exempel, om du lyckades bryta 0,25 ETH den 15 juli 2021, kommer du att betala inkomstskatt baserat på priset på Ethereum i dollartermer på det datumet. Detsamma gäller krypto som erhålls från insatsbelöningar.

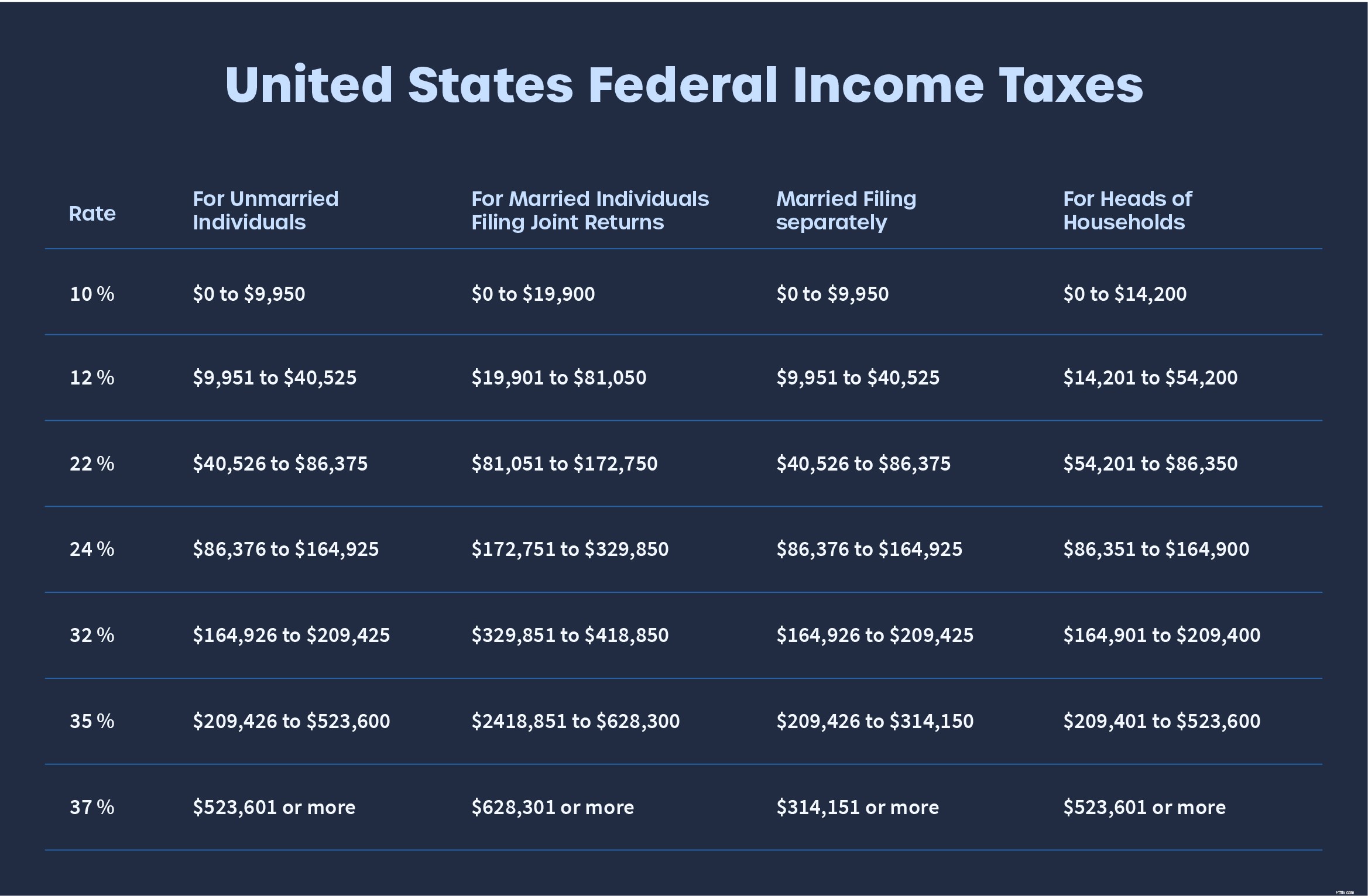

Skattesatsen du betalar på din gruv-/insatsinkomst beror på din inkomstnivå. Här är en uppdelning av federala inkomstskatter under skatteåret 2021-2022.

Du kan bli föremål för ytterligare statlig inkomstskatt beroende på var du bor.

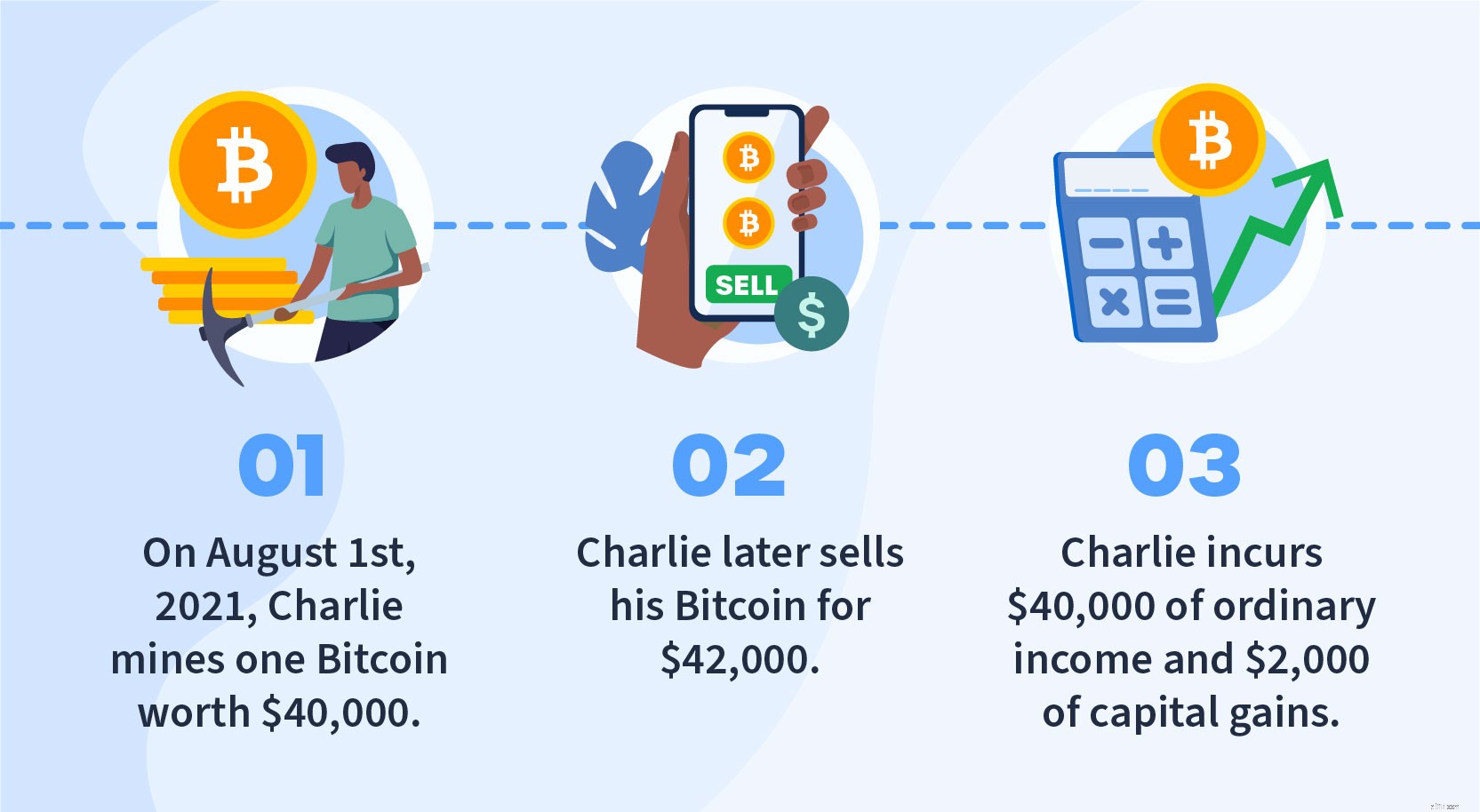

Kapitalvinster eller kapitalförluster uppstår vid en avyttringshändelse. Exempel på avyttringshändelser inkluderar handel med din kryptovaluta mot fiat, handel med din kryptovaluta mot andra kryptovalutor och handel med din kryptovaluta mot varor och tjänster.

I det här fallet beror hur mycket du får i kapitalvinster eller kapitalförluster på hur mycket priset på dina tokens har fluktuerat sedan du ursprungligen bröt dem.

Här är en enkel formel som hjälper dig att beräkna dina kapitalvinster eller förluster:

Kapitalvinster/förluster =verkligt marknadsvärde vid försäljning – kostnadsbas

Ja och nej.

Efter att ha tjänat en belöning för gruvdrift eller insats och erkänd inkomst som är förknippad med den, blir din kostnadsbas för den utvunna kryptovalutan den inkomst du erkände. När du gör dig av tillgången är du endast få kapitalvinster baserat på det belopp som tillgången har fluktuerat i pris sedan du fick den.

Låt oss visa upp ett exempel för att bättre illustrera hur detta fungerar.

Proffstips:

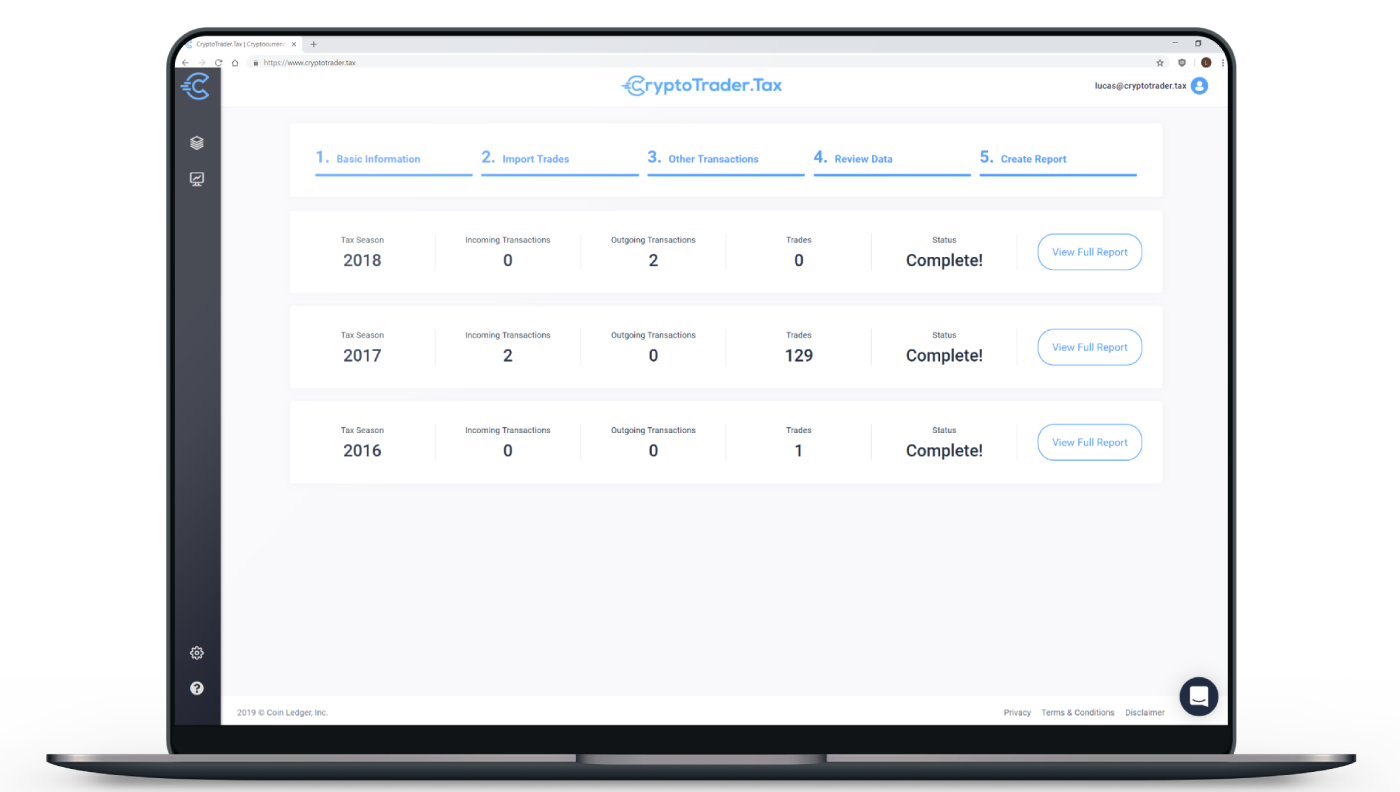

Du kan använda cryptocurrency skatteprogram som CryptoTrader.Tax för att automatiskt beräkna det verkliga marknadsvärdet för all din utvunna/insatta kryptovaluta baserat på datum och tidpunkt då de togs emot. Anslut bara din plånbok och låt programvaran göra jobbet!

Om du bryter kryptovaluta som en hobby , kommer du att inkludera värdet av mynten som tjänats in som "övrig inkomst" på rad 21 i Formulär 1040 schema 1 . Din möjlighet att dra av eventuella utgifter i samband med gruvdriften är begränsad – utgifterna är specificerade avdrag som omfattas av 2 %-regeln.

Å andra sidan, om du driver din gruvdrift som en affärsenhet kommer du att rapportera inkomsten på Schema C . I det här scenariot kan du dra av dina utgifter i samband med ditt företag helt (om du kan bevisa dem). Nettovinsten från verksamheten är föremål för inkomstskatt.

Är du osäker på om din verksamhet ska betraktas som ett företag eller en hobby? Se följande artikel från IRS som förklarar de två här .

Om du bryter kryptovaluta genom en affärsenhet kan du skriva av dina utgifter förknippade med verksamheten. Dessa avdrag är inte tillgänglig för hobbygruvarbetare.

Här är några av de utgifter som gruvföretag kan dra av.

Brytning av kryptovaluta kan leda till höga elräkningar. Lyckligtvis kan gruvföretag dra av dessa kostnader som kostnader.

För att dra av elkostnader från din skattesedel är det viktigt att registrera mängden el som används uteslutande för gruvdrift. Om du använder ett hemmakontor eller annan fastighet som använder el för ändamål som inte är relaterade till gruvdrift, bör du överväga att använda en separat elmätare för att mäta användningen.

I de flesta fall kan kostnaden för din gruvutrustning skrivas av som ett avdrag genom § 179 . Om kostnaden för din gruvutrustning överstiger 2,6 miljoner USD kan du kanske dra av kostnaden för din utrustning årligen genom avskrivning .

Om du har gjort några reparationer av din gruvutrustning, kommer du sannolikt att kunna kräva avdrag för detta i dina skattedeklarationer. Se till att hålla ett register över kostnaderna för dessa reparationer i händelse av en IRS-revision.

Om du hyr ut utrymme för att driva en brytning av kryptovaluta, kommer du sannolikt att kunna dra av denna kostnad som en affärskostnad.

Om du bryter kryptovaluta på ett hemmakontor, kommer du sannolikt att kunna göra anspråk på ett avdrag baserat på hur mycket av ditt hem som exklusivt ägnas åt din gruvdrift.

I händelse av en IRS-revision bör du behålla dokumentation som bevisar att ditt hem används för gruvdrift.

Låt oss ta en stund för att sammanfatta vad vi har diskuterat och svara på några vanliga frågor om kryptomining och staking.

Ja. Att inte betala skatt på Bitcoin-brytning är straffbart med böter på upp till $250 000 och eventuell fängelse.

Du bör konsultera IRS riktlinjer och en skattespecialist för att avgöra vilken kategori din gruvverksamhet skulle falla under.

Ja. Coinbase skickar ett 1099-MISC-formulär om du har tjänat mer än $600 i insatsbelöningar. Detta formulär är utformat för att göra det enkelt att rapportera diverse inkomster till IRS.

Ja . Medan IRS inte har släppt specifika riktlinjer för insats via Ethereum 2.0 , har insatsbelöningar historiskt sett betraktats som vanlig inkomst som är föremål för inkomstskatt.

Att försöka hålla reda på all data som kommer med gruvdrift och handel med kryptovaluta kan snabbt bli en tidskrävande uppgift.

CryptoTrader.Tax används av tusentals gruvarbetare i kryptovaluta för att spåra deras inkomster från gruvdrift och insats. En fullständig inkomstrapport kan exporteras av alla användare som specificerar inkomst associerad från kryptoaktivitet. Dessutom kommer CryptoTrader.Tax automatiskt att bygga ut ditt formulär 8949 för dina kapitalvinster och förlusttransaktioner.

Du kan ta den här genererade rapporten och ge den till din skatteexpert att arkivera eller helt enkelt ladda upp den till skatteregistreringsprogram som TurboTax eller Tax Act .

För en steg-för-steg-genomgång av hur du överför dina kryptovaluta-utvinnings- eller insatstransaktioner till CryptoTrader.Tax, kolla in videon nedan.

Det här inlägget är endast i informationssyfte och ska inte tolkas som skatte- eller investeringsråd. Tala med din egen skatteexpert, CPA eller skattejurist om hur du ska hantera beskattning av digitala valutor.

Annuiteter:"Dåliga", "Bra" och "Misförstådda"

Avskrivning och amortering på resultaträkningen

Räntor och kostnader på inkomsträkningen

De största misstagen som görs på kryptoskatter

Stater med den största (och minsta) skattebördan

Vad är skillnaden mellan kryptoutlåning och insats?

No-nonsense guiden för att investera i kryptovaluta

Kryptoguide:Hur man köper kryptovaluta i Storbritannien