Alla aktieaffärer är inte enkla köp eller sälj. Det finns flera strategier du kan använda för att öka dina vinster, även om de också ökar din risk att ådra dig förluster. Bland dessa strategier är att sälja short.

Vanligtvis säljer investerare short för att säkra sina portföljer mot potentiella förluster från andra aktier de äger. Men spekulanter kan sälja short i väntan på att få en vinst från ett stort fall i en akties pris.

Innehåll 1. Hur det går att sälja kort 1.1. Vilka är riskerna? 1.2. Short squeeze 2. Köpa teckningsoptioner 3. Vem är långivaren?Medan de flesta investerare köper aktier som de tror kommer att öka i värde, investerar andra när de tror att en akties pris kommer att sjunka, kanske avsevärt. Det de gör beskrivs som kortförsäljning .

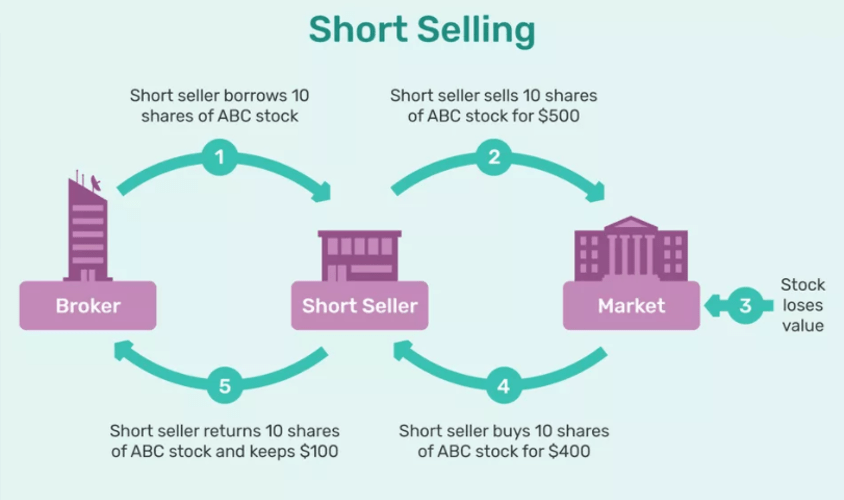

För att sälja kort lånar du aktier du inte t äga från ditt mäklarföretag och ge en säljorder. Behållningen hålls i deposition tills aktierna återlämnas. Sedan väntar du på att aktiekursen ska sjunka. Om det gör det köper du aktierna till det lägre priset, lämnar tillbaka dem till företaget (plus ränta och provision) och ditt konto krediteras med mellanskillnaden.

Du kan till exempel sälja korta 100 aktier av aktie prissatt till $10 per aktie. Om priset sjunker köper du 100 aktier för 7,50 USD per aktie, lämnar tillbaka dem och behåller skillnaden på 2,50 USD per aktie – minus avgifter och provision.

Att köpa tillbaka aktierna kallas att täcka den korta positionen . I det här fallet, eftersom du sålde dem för mer än du betalade för att ersätta dem, gjorde du en nettovinst.

Risken med att sälja short är att kursen på aktien går upp — inte ner — eller att prisfallet tar lång tid. Tidpunkten är viktig eftersom du betalar din mäklarränta på de aktier du lånat. Ju längre processen pågår, desto mer betalar du och desto mer urholkar räntekostnaden din potentiella vinst.

En ökning av aktiens värde är en ännu större risk. Om kursen går upp istället för ner, kommer du att förr eller senare tvingas betala mer för att täcka din korta position än du tjänade på att sälja aktien. Faktum är att du kan ha en stor förlust.

Ibland hamnar kortsäljare i en kläm. Det händer när en aktie som har varit kraftigt kortsluten börjar stiga. Svampen bland blankare för att täcka sina positioner resulterar i tunga köp, vilket driver priset ännu högre.

Se hur jag kan hjälpa dig att få dina pengar att fungera för dig

Hanterade investeringskonton – lås upp kraften i professionell tillgångsförvaltning. Låt mig tjäna pengar till dig medan du njuter av ditt liv.

Marknadsundersökningar för aktie och terminer – använd min tekniska och fundamentala analys för att plocka upp swing-affärer med bästa risk/avkastningsförhållande.

Skicka förfråganPrecis som en blankning är en warrant ett sätt att satsa på det framtida priset på en aktie – även om det definitivt är mindre riskabelt att köpa en warrant. Warranter garanterar, mot en mindre avgift, möjligheten att köpa en aktie till ett fast pris under en viss tidsperiod. Investerare köper warranter om de tror att en akties pris går upp.

Till exempel kan du betala 1 USD per aktie för rätten att köpa en aktie för 10 USD inom fem år. Om priset går upp till S 14 och du utnyttjar, eller använder, din warrant, sparar du $3 på varje aktie du köper. Du kan sedan sälja aktierna till ett högre pris för att göra en vinst ($14 – ($10 + $1) =$3), eller $300 på 100 aktier.

Företag säljer warranter om de planerar att samla in pengar genom att ge ut nya aktier eller sälja aktier som de har i reserv. Efter att en warrant har utfärdats kan den noteras och handlas som andra investeringar. En wt efter en aktietabellpost betyder att noteringen gäller en warrant, inte själva aktien. Om aktiens marknadspris ligger under det fastställda priset när warranten löper ut är warranten värdelös. Men eftersom warranter är ganska billiga och har en relativt lång livslängd, handlas de aktivt.

MISSLYCKAS ATT LEVERERA

SEC:s förordning SHO begränsar naken blankning eller blankning utan bekräftad tillgång till de aktier som kortas. Bland annat kan naken shorting störa avvecklingsprocessen, öka mäklararvoden och undergräva värdet på aktien som är olagligt kortsluten.

Bortförsäljning ökar ofta när marknaden blomstrar. Kortsäljare tror att en korrigering eller nedgång i marknadspriserna måste komma, särskilt om den totala ekonomin inte verkar växa lika snabbt som aktievärdena stiger. Men blankning anses också vara ett hausseartat tecken, eller en prediktor för ökad handel, eftersom korta positioner måste täckas.

Du kanske undrar var mäklare hittar aktierna att låna ut till sina kunder som vill gå short. Även om de kan utnyttja sitt företags lager av aktier, är det mer sannolikt att de lånar från andra investerares marginalkonton eller från aktier på institutionella konton, som fondportföljer eller pensionsfonder.

Motsatsen till att sälja kort är att gå långt på en aktie. Detta innebär att du köper aktier för att hålla i din portfölj tills du är redo att sälja, antingen för att realisera en vinst eller för att förhindra ytterligare förluster. Samma idé uttrycks ibland som lång eller lång position.

I ett relaterat språkbruk, när du köper optioner på aktier eller andra investeringsprodukter, är du den långa och en investerare som säljer optioner är den korta. I optionshandel, till skillnad från aktiehandel, måste antalet longs vara lika med antalet shorts.

Det finns en viss brist på transparens, i den meningen att de faktiska aktieägarna kanske aldrig är medvetna om att deras aktier har lånats ut. Å ena sidan är det egentligen inget problem. Deras ägande är inte i riskzonen eftersom mäklare som agerar på kortförsäljningsorder håller intäkterna från försäljningen i spärrad för långivarens räkning tills aktierna återlämnas.

Men även om aktierna är säkra, finns det en potentiell nackdel med att vara en långivare som kan överraska dig. Eventuell utdelning som betalas på dina aktier under tiden de är utlånade beskattas med din vanliga federala skattesats snarare än den lägre långsiktiga kapitalvinstsatsen som gäller för kvalificerad utdelning. Du kanske inte heller kan rösta i företagsfrågor med andra aktieägare i företaget om den rösten sker när dina aktier är utlånade.

Dessa regler har fått vissa investerare att begränsa sin användning av marginalkonton om de inte köper mycket marginaler eller blankar. Eller så kan de vara noga med att bara sätta in aktier som inte ger utdelning för att uppfylla det minimum som krävs för att kunna handla via marginalkontot.

Vad är blankningsaktier? Mening och exempel av Inna Rosputnia

Vad är en säljoption? Exempel och hur man handlar med dem under 2019

16 aktier Warren Buffett köper och säljer

21 aktier Warren Buffett säljer (och 1 han köper)

18 aktier Warren Buffett säljer (och 6 han köper)

10 aktier Warren Buffett köper (och 11 han säljer)

13 aktier Warren Buffett säljer (och 5 han köper)

10 aktier Warren Buffett säljer (och 4 han köper)

Vad är terminer och optioner