Det är välkänt att aktiemarknadens avkastning är klumpig:det kommer att regna avkastningen i stort sätt följt av år av frustration. I den här artikeln undersöker vi den årliga och månatliga avkastningen för Sensex från april 1979 och visar att årsavkastningen efter 41 år beror på bara några bra år/månader.

Alla returer som nämns i denna artikel är prisreturer. Under de senaste 41 åren skulle utdelningsintäkterna vara betydande och cirka 2 % till 2,5 % över prisavkastningen. Frånvaron av totalavkastning kommer dock inte att späda ut det centrala resultatet på något sätt.

Den 3 april 1979 var Sensex-priset 124,15 (detta är genom en tillbakaräkning, den faktiska handeln började först 1986). Den 1 april 2020, efter 41 år, stängde Sensex-priset på 28265,31. Detta motsvarar en årlig avkastning (CAGR) på 14,16 %. Inkludera utdelningar och avkastningen skulle vara långt över 16%. Den 1 oktober 2020 är avkastningen 14,84 % före utdelningar.

Vi kan dekonstruera avkastningen från april 1979 till april 2020 med hjälp av årliga avkastningar. Till exempel är avkastningen från april 1979 till april 1980 3,5 %. Avkastningen från april 1980 till april 1981 är 35,25 % och så. Den fullständiga listan över sådan retur ges nedan. Den aktuella artikeln är en förlängning av denna tidigare studie som gjordes i juni 2013:Understanding the Nature of Stock Market Returns

Datum Årlig avkastning

1980-04-01 3,50 %

1981-04-01 35,25 %

1982-04-01 27,12 %

1983-04-02 -3,76 %

03 -04-1984 16,06%

1985-04-01 42,39%

1986-04-01 59,57%

1987-04-01 -8,95%

04-04-198 22,21 %

1989-04-03 82,26 %

1990-02-04 8,16 %

1991-04-01 52,45 %

1992-04-02 267,61 %

1993-04-02 -47,32 %

1994-04-04 63,57 %

1995-03-04 -12,28 %

1996-04-02 2,81 %

1997-04-01 0,51 %

1998-04-01 15,83 %

01 -04-1999 -7,14%

03-04-2000 37,07%

02-04-2001 -29,42%

01-04-2002 -1,85%

01-04- 2003 -11,98 %

2004-04-01 86,33 %

2005-04-01 15,05 %

2006-04-03 75,08 %

2007-04-02 7,70 %

2008-04-01 25,46 %

2009-04-01 -36,63 %

2010-04-01 78,68 %

2011-04-01 9,77 %

2012-04-02 -10,00 %

2013-04-01 7,93 %

2014-04-01 18,99 %

01 -04-2015 25,90%

01-04-2016 -10,58%

03-04-2017 18,36%

2018-04-02 11,18%

01-04-1609 %

2020-04-01 -27,29 %

De fem bästa årliga avkastningarna är

Av dessa var 82,3 %, 63,6 %, 86,3 % och 78,7 % "återvinningar". De föregående perioderna har haft betydande förluster. Om en investerare hade sprungit från marknaden efter dessa förluster, skulle de ha missat dessa "stora avkastningar".

För att uppskatta hur mycket dessa avkastningar påverkar den 41-åriga CAGR på 14,16 %, låt oss ställa in varje avkastning till noll. Naturligtvis är detta onaturligt och omöjligt. Detta görs för att bara fastställa en enkel punkt:(i avsaknad av en bluff!) om vi vill ha regnbågen måste vi stå ut med regnet.

Ta bort vinsten från Harshad Mehta-bluffen – 267,6% och CAGR skulle sjunka från 14,16% till 10,6%. Detta är minst sagt desillusionerande. Alla dessa vinster vi drömmer om genom att titta på tidigare resultat härrör till stor del från en bluff.

Ta bort de två översta avkastningarna, 41Y (pris) CAGR blir 8,92%. Ta bort de tre översta och det är 7,34%; Således står tre stora uppsteg av vilka den största var bedrägliga för mer än hälften av den CAGR vi beräknar idag och drömmer om. Ta bort de fem översta dragen, 41Y CAGR är 3,15 %

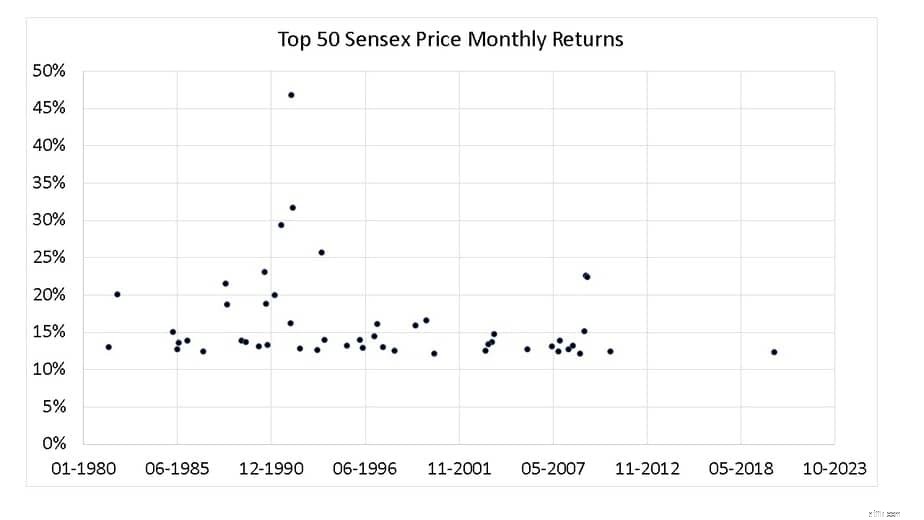

Låt oss nu titta på de 50 bästa månatliga avkastningarna. Lägg märke till det relativa vakuumet under det senaste decenniet.

Vad betyder dessa resultat? Dessa resultat är verkligen störande men det är marknadens natur (bluff ingår). Stor avkastning antingen föregår eller efterträder stora förluster. De som har den stora avkastningen "på lång sikt" kommer att behöva hålla sig kvar i toppen, möta både förlusterna och vinsterna.

Den totala avkastningen beror på ett eller två stora uppsteg. När detta inträffar måste investeraren inte bara investeras utan också investeras stort. Efter det bör de balansera om sina portföljer för att låsa vinsterna i säkra tillgångar. Om de överlåter det investerade värdet till aktiemarknadens nåd, kan slutresultatet mycket väl bli en besvikelse:Tioåriga Nifty SIP-avkastning har minskat med nästan 50 %

Att stanna kvar och investera på marknaden är avgörande för vinster men stanna kvar då blir det ett fall av "caramba! tillbaka till ruta ett!". Detta är den enkla hemligheten bakom aktieinvesteringar.

Fonder som blomstrar från att bekämpa klimatförändringar

Din ultimata guide till de dyra men varaktiga föremålen för babyn, plus de bästa fynden för babyn som vi bara var tvungna att dela med oss av .

Utdelningsinvestering:3578,37 % avkastning under 20 år.

Dagens fråga:Vad har den [geometriska] genomsnittliga avkastningen för aktiemarknaden varit under de senaste 50 åren?

Aktiva fonder kämpar för att slå Nifty 50 de senaste sju åren!

Vilken avkastning kan jag förvänta mig av en Nifty 50 SIP under de kommande 10 åren?

Varför POEMS har varit min främsta mäklare under de senaste 14 åren

Bör jag förvänta mig lägre avkastning från eget kapital i framtiden?