Investeringsvärlden är full av analytiker, finansiella rådgivare och investerarvänner som vill berätta vad du ska göra med dina pengar.

För det mesta är deras råd välmenande.

Du kanske till och med håller med dem – när du minns hur du såg samma råd på CNBC, läste The Economist eller har hört 20 av dina vänner förespråka samma kloka investeringsstrategier.

Jag tycker om att berätta för läsarna av mina artiklar att kritiskt tänka igenom och bearbeta det de har läst eller hört...

…för att även de mest välrenommerade råden eller forskningen kan lura dig.

I den här artikeln vill jag lyfta fram några av fallgroparna i några av de vanligaste investeringsråden som finns. Genom att göra det hoppas jag att du kommer att börja ställa fler frågor om det rådet är lämpligt för dig – och fatta bättre välgrundade beslut.

Obs – detta är inte ett inlägg om investeringsmyter som "avslöjar"...

Dessa råd kan snarare vara legitima, men de kanske bara kräver att du tänker djupare om det kommer att fungera specifikt för dig.

Låt oss komma till det.

Visst, Warren Buffett sa en gång att en 90%/10% Vanguard S&P 500 indexfond och finansiell allokering skulle göra nedskärningen för de flesta investerare.

Det visar sig att på lång sikt misslyckades de flesta aktiva investerare att slå marknaden – och därför har ETF:er blivit ett logiskt val.

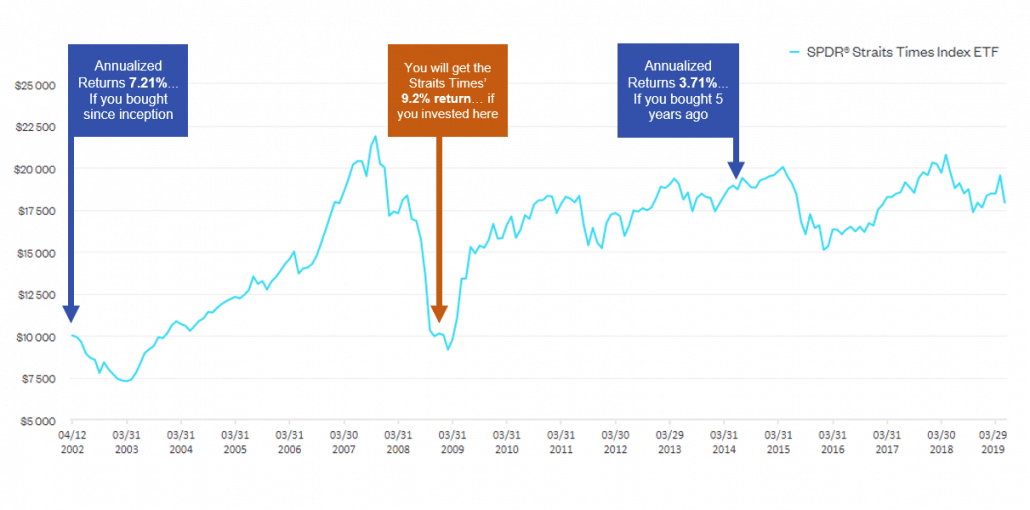

Straits Times rapporterade tidigare i år att STI ETF uppnått ett genomsnitt på 9,2 % per år under de senaste 10 åren.

Det är en självklarhet, rätt?

Det är waaayyyy högre än 1 % på fasta insättningar eller de 4–5 % som har det på ditt CPF-specialkonto.

Förlåt, men du kanske blir besviken.

För det första är avkastningen du får från att investera i marknads-ETF kommer fortfarande att vara beroende av priset du angett.

Ta en titt på mitt diagram nedan.

För det andra, även om du "heng heng ” hade modet att köpa i botten av den globala finanskrisen 2009, den årliga avkastningen på 9,2 % är bara möjlig om du hade återinvesterat ALL utdelning tillbaka till ETF:n.

Således skulle detta utfall vara ganska osannolikt – med tanke på det faktum att vi singaporeaner gillar att ta emot våra utdelningar i kalla hårda pengar och inte "fler ETF-enheter"...

Även om du gjorde månatliga dollarkostnadsgenomsnitt (DCA) och köpte små bitar av ETF ($1000 per månad), skulle du ha haft en genomsnittlig $2,49 kostnad .

Om man antar att detta har gjorts under de senaste 10 åren (eftersom det är så långt mina data kan sträcka sig! Tyvärr!), skulle du bara få en årlig avkastning på 3,16 % (exklusive utdelningar) och runt 6,66 % per år (inklusive utdelningar, förutsatt att en genomsnittlig direktavkastning på 3,5 %).

Tyvärr – inte i närheten av de 9,2 % du kan förvänta dig!

Om du tycker att en ETF på US S&P 500 är bättre, visar den här kalkylatorn från Moneychimp också något annat!

Detta för mig till min sista punkt – friktioner .

Du skulle ha sett mig skriva om friktioner i min tidigare artikel. Friktioner är saker som mäklararvoden, spårningsfel, kostnadskvoter, glidning (dina beställningar blir fyllda över det pris du vill köpa till på grund av illikviditet), eller till och med att helt enkelt misslyckas med att köpa på konsekventa tider om du DCA-ing.

Alla dessa friktioner kan läggas ihop (särskilt om du är DCA-ing) och förvärras över tiden – vilket mycket väl skulle kunna tära på din genomsnittliga avkastning.

Takeaway: Missförstå mig inte. ETF:er är fortfarande ett mycket försiktigt och sunt sätt att investera och slå inflationen. Men innan du förväntar dig att det ska ge enastående avkastning, överväg dessa frågor först och hantera dina förväntningar!

Det här är något liknande #1, förutom att jag vill prata om denna punkt på egen hand.

Som jag nämnde tidigare är mycket av ordet på gatan att de flesta (amerikanska) portföljer inte slår S&P 500-index.

Men varför jämföra dig med S&P 500? Eller Straits Times Index för den delen?

Det finns något som kallas riktmärkesfelet – som många investerare faller offer för.

Det är när du bygger en portfölj och aktivt jämför den med resultatet för S&P 500...

… även om din portfölj till stor del kan bestå av undervärderade aktier, eller teknikaktier eller småbolagsaktier.

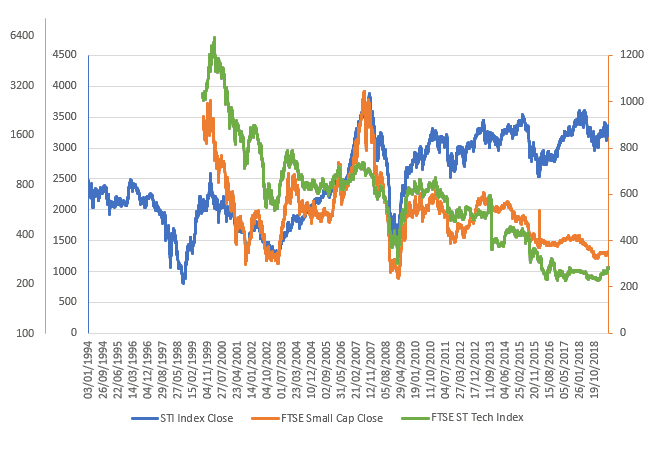

Om du känner behov av att jämföra bör du välja ett lämpligt riktmärke som innehåller liknande risk- och avkastningsegenskaper som din egen portfölj.

Till exempel skulle du jämföra en portfölj koncentrerad på tekniska aktier med NASDAQs sammansatta index, och inte S&P 500.

Du skulle jämföra din småbolagsportfölj i Singapore med FTSE ST Small Cap Index... istället för Straits Times Index.

Och du skulle jämföra din undervärderade asiatiska aktieportfölj med FTSE Value-Stocks ASEAN-index... istället för Straits Times Index eller Hang Seng Index.

I idealfallet (enligt min åsikt) bör investerare inte ens använda ett riktmärke.

Det får investerare att känna sig pressade att prestera bättre och får dem att göra riskfyllda satsningar som skulle vara långt utanför deras komfortzon.

Att jaga avkastning är bara en del av ekvationen. Du måste också se till att du kan hantera nedåtriskerna.

Om du skulle matcha marknaden kan neddragningen (maximal prisnedgång) gå 40 % och till och med 50 % under vad du ursprungligen köpte för.

Teoretiskt sett, om du lyckas få högre avkastning än marknaden, skulle du ha en mycket större nedgång.

Har du råd att ta den typen av risk? Var ärlig!

Slutligen, en annan anledning till varför du inte bör jämföra med ett index är helt enkelt...

…du har väldigt lite gemensamt med ett index!

Folket på Real Investment Advice lade upp ett riktigt intressant inlägg om detta.

Här är skillnaden mellan dig och ett index:

Takeaway: Jämför inte med ett riktmärke om möjligt. Om du verkligen måste, välj en lämplig – och inte bara borsta över den med S&P 500 eller STI.

Detta är ett bra råd för investerare som inte vill göra sin egen individuella aktieanalys.

För aktieväljare med koncentrerad portfölj ger Warren Buffett några enkla råd,

Det finns också det här som kallas "förvärvning ” – som myntades av den kända fondförvaltaren Peter Lynch.

Det är när du diversifierar för mycket eller "diversifierar för diversifieringens skull" som du förlorar den marginella fördelen av att minska din totala risk när fler aktier läggs till i portföljen.

De flesta investerare diversifierar inte sina aktier effektivt. Det "konventionella" sättet som de flesta rådgivare eller medinvesterare skulle be dig att diversifiera är:

Detta är ett mycket bra råd... teoretiskt sett.

Detta är ett mycket bra råd... teoretiskt sett. Men saker och ting fungerar ofta inte som du förväntar dig.

Real Investment Advice visar i en annan artikel där studier fann "diversifieringens misslyckande under finanskrisen 2008" …

…eftersom både aktier och obligationer sjönk i priser.

Teoretiskt sett var det meningen att obligationspriserna skulle stiga – på grund av det omvända förhållandet till aktier.

De föreslog att chocker mot räntor och inflation kan göra korrelationerna mellan dessa tillgångsklasser positiva – och att investerare som trodde att de var väl diversifierade blev "förvånade" när deras portföljer påverkades kraftigt av nedgången på marknaden.

Intressant nog noterade de också att investerare i allt högre grad sökte "nya eller specialiserade källor till diversifiering".

Detta är också en av anledningarna till att faktorinvesteringar har ökat i popularitet under de senaste åren – på grund av de förmodade nyupptäckta diversifieringsfördelarna över flera "faktorer", jämfört med de traditionella sätten.

Samma råd som jag kommer att ge dig – hantera dina förväntningar.

Takeaway: Diversifiering är en sund investeringsstrategi – utan tvekan. Men lägg inte alla dina ägg i den korgen (ordlek)... Se till att du vet vad du gör!

Och enligt mig – en koncentrerad portfölj är nog vägen till om man vill ha marknadsslående avkastning. Men det är bara om (och bara om) du har en bra tolerans för risk (dvs. ung investerare) och återigen vet vad du gör!

Om du gillar den här artikeln och vill ha fler av dessa "tänkande på högre nivå"-artiklar, se till att dela den med knapparna nedan!

Förbise inte dessa 5 pensionsinkomstrisker

Sunt förnuft och investeringar i fonder

Vanliga myter om att investera i SIP

Undvik dessa 5 vanliga misstag när du investerar i SIPs

10 vanliga misstag när man investerar i fonder

7 vanligaste aktieinvesteringsmyterna

Låt dig inte luras:SIP är INTE systematisk investering!

Gör inte dessa misstag när du investerar i fonder!