Som i skrivande stund pågår avnoteringserbjudandet fortfarande. Syftet med detta skrivande är inte menat som en uppmuntran för någon att investera. Det är ett pedagogiskt stycke. All investering kommer med risker.

San Teh begärde ett handelsstopp den 3 september 2019.

Två dagar senare meddelade de att Kao-familjen som kontrollerar San Teh har för avsikt att lägga ett erbjudande på $0,28 till resten av aktieägarna och privatisera företaget.

Hur vet du om detta är ett rimligt pris?

Det enklaste sättet är att fastställa företagets bokförda värde (inte alla företag kan dock värderas på detta sätt ). Med nästan 0,50 USD bokfört värde per aktie låter ett erbjudande på 0,28 USD som en stöld för familjen Kao.

Du kan klaga på att det är orättvist. Men om du överväger den här frågan kommer du att inse att det är just för att aktierna måste handlas till ett lågt pris för att majoritetsaktieägaren ska överväga ett återköp.

Vem vill köpa aktier när de är dyra?

Som sådan görs de flesta avnoteringar till billigare värderingar. SGX har också de senaste åren upplevt ett större antal avnoteringar – och eftersom vi vet att avnoteringar sker när aktier är billiga, borde det signalera till dig att det fortfarande finns billiga bolag inom Singapore för privata investerare att fokusera på.

Jag köpte den här aktien för 0,21 USD den 14 juli 2017 med min CPF och jag skulle acceptera erbjudandet på 0,28 USD för en vinst på 35 % (inklusive utdelningar).

Låt oss gå igenom varför vi köpte den.

Jag hade några investerarbara CPF-fonder för att köpa aktier tillbaka 2017. Jag ville få mina pengar att arbeta hårdare för mig och jag tror att jag skulle kunna göra bättre avkastning med mina egna aktier än 2,5 %-andelen i CPF.>

Jag kunde bara köpa CPF-godkända aktier listade i SGX. Du kan hänvisa till den här listan, eller så skulle din mäklarplattform ange dem åt dig.

Jag tittade igenom listan över undervärderade aktier med hjälp av CNAV-strategin och San Teh handlades för $0,21 jämfört med ett CNAV2-värde på $0,43.

Det bokförda värdet per aktie var $0,57. Det skulle vara en potentiell vinst på 171 % om jag kan köpa för 0,21 USD och sälja för 0,57 USD. Så här uppskattar jag om belöningen är värd risken och jag vill vanligtvis ha en minimal potentiell vinst på 100%. San Teh passade på.

Jag vet inte vad som skulle få aktiekursen att hoppa eller om det någonsin skulle nå bokfört värde. Det är en satsning på att vilken katalysator som helst kan utlösa detta och jag var villig att vänta tre år på att denna händelse skulle hända. Om inget händer skulle jag sälja den efter tre år. Jag vet att detta gör att många investerare känner sig obekväma.

Vi längtar efter visshet och utan den får vi oss att känna oss dumma att göra det. Men precis som det inte finns någon osäkerhet i livet, finns det ingen säkerhet i investeringsvärlden.

Även om du köper en "bra affär" kan dåliga saker hända och göra att du förlorar pengar.

Som investerare måste vi ha den ödmjukhet som vi inte känner till och inte kan kontrollera framtiden. Att bara acceptera detta skulle göra oss mindre känslomässigt påverkade av våra investeringar.

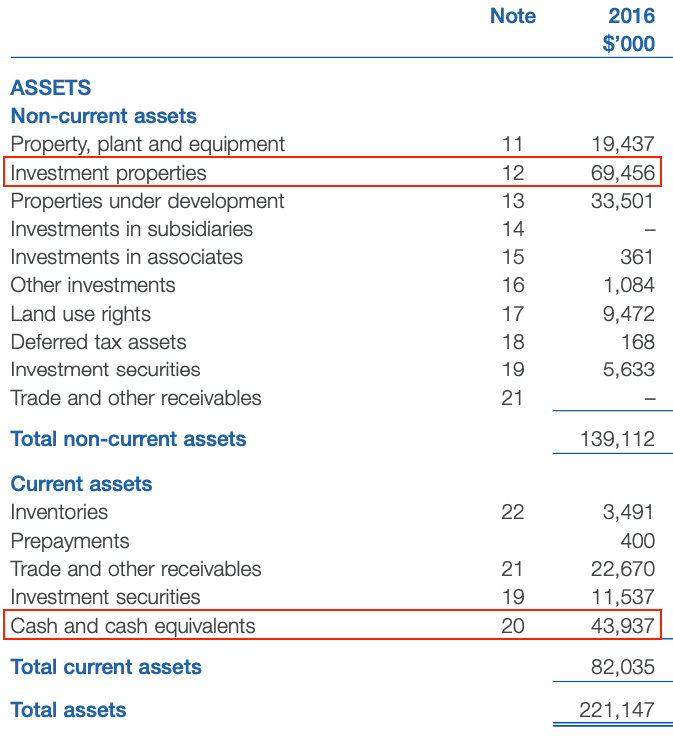

Det är inte så fluffigt som du tror om du tittar på tillgångarna som San Teh hade i balansräkningen för 2016 (data som jag använde för att investera).

De två översta tillgångarna var Investeringsfastigheter (fastighet som hyrs ut för inkomst) och Kontanter .

Dessa anses vara goda tillgångar då de behåller värdet väl. Deras totala skulder var bara 17 miljoner USD . Mängden kontanter kan lätt betala av dem vilket betyder att San Teh är ett "ekonomiskt fritt" företag!

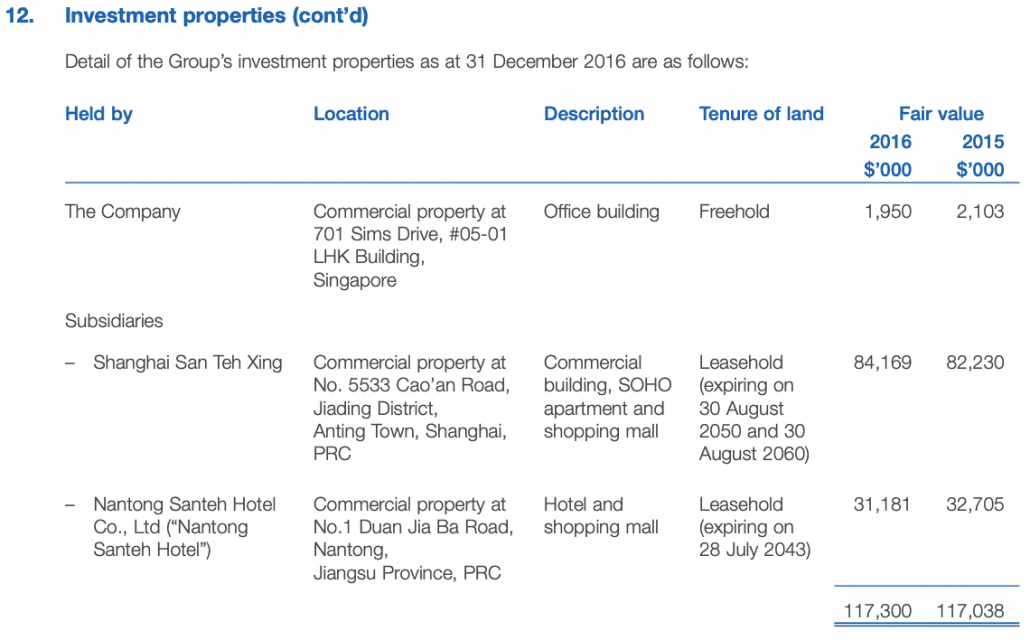

Jag noterade också att de citerade sina investeringsfastigheter till självkostnadspris. Värdet på 69 miljoner USD baserades på kostnad efter avskrivningar. Om du tittar på not 12 ser du nedan att värdet av dessa investeringsfastigheter faktiskt var värt 117 miljoner dollar 2016, nästan dubbelt så mycket som det noterade värdet i balansräkningen!

Den mest uppskattade tillgången är den kommersiella fastigheten i Shanghai som ensam var värd 84 miljoner USD:

Detta betyder att bokfört värde per aktie bör till och med vara högre på cirka 0,70 USD om vi tar marknadsvärdet på dessa fastigheter.

Jag tror att detta var en bra satsning eftersom mina investeringsdollar skulle backas upp av verkliga materiella tillgångar i ekonomin. San Teh gick med förlust 2016 men kassaflödet var positivt.

Företagsvärdet bör inte urholkas mycket även om verksamheten fortsätter att försämras.

Faktum är att det kanske inte är en dålig sak eftersom ledningen kan tvingas sälja fastigheterna och inse det verkliga värdet av tillgångarna, vilket får marknaden att bli intresserad av San Teh-aktier.

Låt oss vara tydliga. Jag tycker inte att detta är ett rimligt pris för aktieägarna. Byggnaderna noterades till anskaffningsvärde vilket innebär att det rimliga priset för varje aktie borde ha varit 0,70 USD.

Men livet är inte rättvist.

Vi gör plats för 100 % vinster så att i händelse av att det misslyckas får vi fortfarande en viss mängd vinster som kompenserar för vår tid att investera i aktien.

I det här fallet skulle den totala avkastningen vara 38 % under två år, eller cirka 19 % per år eftersom vi alla vet nu att ledningen beslutade att ta det privat till ett mycket bra pris av $0,28.

Som jag nämnde tidigare skulle jag lämna in mina aktier och acceptera Erbjudandet.

Så hejdå San Teh. Jag kommer att använda intäkterna för att köpa nästa aktie.

Vi har skrivit mycket om hur vi hittar, köper och riktar in oss på undervärderade aktier för 100 % vinstmål. Om du vill gå igenom det i första hand med mig, live, kan du registrera dig för en plats här i vår introduktionsklass.

Om du föredrar att läsa den kan du hitta fler av våra fallstudier här, här, här och här. Våra senaste artiklar hittar du här.

Vad är en tjänstebil värd i inkomst?

Här är vad som händer med din 401(k) efter en företagsfusion eller företagsförvärv

Enterprise Value vs. Equity Value/Market Cap:Vad är skillnaden?

Vad är företagsvärdet för ett företag?

Avnotering av aktier – det här är vad du behöver veta!

[Fallstudie] Hur vi gjorde 48 % avkastning på Hisense hushållsapparater [Och vår tillväxtstrategi förklaras]

Undervärderat byggföretag med enorm potentiell avkastning

Hur man går i pension med 2 miljoner USD [Fallstudie]