[Ansvarsfriskrivning; Det här inlägget representerar min åsikt och är inte ekonomiskt råd. Varning Emptor!!]

Det är svårt att avgöra om man ska investera i ett företag bara för att det är undervärderat.

Vilken tom, kuk eller Harry som helst kan komma fram till ett företag som är undervärderat och det finns många sätt att göra det på. Det är i bästa fall primär 5-matematik.

Det svåra är att bestämma sig vad man ska göra när man väl har ett företag som är undervärderat.

Investerar du eller inte? Hur fattar du beslutet?

När jag bestämmer mig tittar jag vanligtvis på det omvänt. Först letar jag efter insiderköp, sedan försöker jag se om företaget verkligen är undervärderat.

Insideraffärer är en stor del av hur jag hittar investeringsidéer. Insiders vet mer än du. Period. Att följa dem är nästan alltid en bra idé. Men hur urskiljer du bra och dåliga insiderköpsignaler? (för ja, det finns bra och dåliga insidersignaler att tyda).

Ett utdrag ur boken Quantitative Value förklarar det bra.

""Förutom att genomföra återköp kan företagsledningar uttrycka sin syn på under- eller övervärderingen av sina aktier genom sin egen handel. Handelsverksamheten för "insiders" (företagstjänstemän, direktörer och stora aktieägare) har tilldragit sig intresset från både akademiker och praktiker i över 40 år. För våra syften är insiderhandel lagligt köp eller försäljning av företagsinsiders. Det är väl etablerat genom många studier att insiders är bättre informerade och tjänar marknadsslående avkastning (du kan komma åt studien här). Den konventionella visdomen är att insiders har tillgång till privat information om framtidsutsikterna för aktier som utomstående inte har."

Gray, Wesley R.. Kvantitativt värde (Wiley Finance) . Wiley. Kindle Edition.

Vi vet att de empiriska bevisen stöder insiderhandel (rättsliga är märkbara ) som en signal om att aktien kommer att prestera bättre.

Här är gåtan även bland insiderhandel – även insiders kan ha fel.

Så även i världen där vi har en lista över billiga aktier och en lista över insiderköp, är vi tvungna att utvärdera den bästa vägen framåt.

Om du har ... säg ... 100 000 $, kan du rimligtvis köpa hela korgen med aktier som är billiga och som nyligen har köpts av insiders och du kommer förmodligen att tjäna lite pengar på det sättet. (Jag rekommenderar att du använder Piotroski F-Score för detta tillvägagångssätt eftersom det fångar bestånd som nyligen har förbättrats ). [Ansvarsfriskrivning; inte finansiell rådgivning]

Men om du är som jag som tjänsteman vill du fokusera din energi på de bästa investeringsmöjligheterna som finns.

Hur gör vi detta?

Det finns fyra viktiga insiderköpkomponenter att överväga.

Jag sa tidigare att insiders kan vara människor. Insiders kan också ha fel.

Men när VD:n, finanschefen och alla direktörer hoppar in, har de sällan alla fel samtidigt. Det är mer troligt än att de inte alla ser samma förbannade sak.

Kan alla ha fel? Säker.

Är chanserna för det mycket stora? Jag tror inte det och jag är villig att ta satsningen om du är på motsatt sida av det varje jäkla gång, allt annat lika.

Detta är särskilt fallet om du har granskat företagets ledningspraxis och deras tidigare resultat (dvs. vidtar de aktieägartillväxande åtgärder eller aktieägarutspädande åtgärder? späder de på aktieägare i onödan? är de skurkar?> )

I nästan alla fall är jag mest intresserad av kluster av insiderköp. Det får mig att sätta mig upp och lägga märke till det. Nästa sak att fråga dig själv är hur mycket de köper i förhållande till sin lön?

Disponibel inkomst är en riktig sak. De flesta chefer och VD:ar är tjänstemän. Det betyder att de har utgifter att betala, saker att underhålla och det allmänna livet att leva.

Hur mycket de använder för att köpa aktier i företag de jobbar på bör alltså vara en indikator på hur stort förtroende eller hausse de har för företaget. Men hur mycket är bra och hur mycket är dåligt?

Här är ett exempel.

Carlos Slim från PBF Energy spenderade nyligen omkring 35 miljoner dollar köper aktier i PBF Energy.

Under de flesta omständigheter verkar detta vara en galet stark signal att följa efter och köpa aktier.

Men är det verkligen så?

Hur mycket pengar har Carlos Slim för disponibel inkomst? Carlos Slim är en mexikansk affärsmagnat. Killen rankades som den rikaste personen i världen 2010-2013. Hur ska du se 35 miljoner dollar som spenderats av en miljardär?

Positivt? Eller en droppe i hinken bredvid hans massiva och mycket relativa rikedom?

När jag tittar på insiderköp vill jag bekräfta chefens lön. Jag vill veta att han lagt en stor del av sin egen disponibla inkomst i företaget. Jag känner inga betänkligheter att ringa upp, mejla eller ens komma till det lokala kontoret och be om att få bekräftat saker.

Det är min gud pengar som står på spel och det är inte som att pengar växer på träd.

Om en chef lägger 90 % av sin disponibla inkomst i företaget efter år av noll insiderköp, vill jag veta varför så mycket jag kan inom juridiska gränser.

Att mäta den disponibla inkomsten för en chef som nyligen köpte aktier är ännu viktigare när man tittar på företag som är mindre i skala. Små företag betalar vanligtvis inte feta löner (löner finns i årsredovisningen btw ). Microcaps (under 300 miljoner dollar) företag betalar inte anständiga löner för det mesta. Hur mycket betalar chefen 5 000 USD i månaden för att köpa aktier?

En miljardär släpper 35 miljoner dollar för att köpa aktier kontra en kille vars totala årsinkomst är 60 000 dollar och tappar 1 miljon dollar för att köpa aktier skickar två väldigt olika signaler. Lär dig att skilja dem åt. (efter att ha sagt det så tycker jag inte att Carlos Slims signal är svag. Han är en miljardärsmagnat. Och han ringer förmodligen rätt med tanke på vad jag vet om IMO2020 och dess effekter på VLSFO-priserna. När du kan förvandla skräp till en skatt genom förfining är det vanligtvis en vinnande spelplan. Frågan är bara hur mycket och hur länge .)

Insiderköp kan vara vanliga saker. Det kan vara en del av deras 401k-plan (om han är bosatt i USA). Det kan vara en del av deras egna årliga genomsnittliga dollarkostnad eftersom de tror på företaget.

Det du måste se upp med är icke-vanliga köp.

Vad fan pratar jag om?

Låt oss arbeta med ett exempel här.

Låt oss säga att en VD har varit i företaget de senaste 25 åren. Han har köpt aktier för 10 000 dollar varje år under de senaste 25 åren. I år hoppar det beloppet till $20 000. Det är en positiv signal, men inte en jättestor.

Tänk om han köpte aktier för 1 miljon dollar i år? Det är stort.

Hur går det ihop med vad han får betalt?

Om jag kan mäta det mot hans disponibla inkomst under de senaste tio åren och göra en mätare kan jag få ännu mer nyanserad förståelse för om han spenderade en bra summa pengar (till honom) på aktieköp.

Om killen tjänar 10 miljoner dollar om året och bara köper 1 miljon dollar i år, är han förmodligen hausse men inte särskilt starkt hausseartad.

Kom ihåg att insiderköp är relativt till disponibel inkomst och regelbundenhet.

Kapten på fartyget sjunker med fartyget.

Så säger folk.

Lärden här är hur mycket av företagen äger insiders?

Detta är ett mått som vi använder när det kommer till Dr Wealths Intelligent Investor Immersive-program. Hur långt i båten är ledningen med gemensamma aktieägare?

Jag är av uppfattningen att ledningen för offentliga företag är skum för det mesta. Du måste vara otillfredsställande till en viss grad för att kunna komma till den nivån.

Även om du inte håller med om den psykologiska vetenskapen om det, bryr chefer sig om sin rikedom först. Inte din. Om de äger ett helt gäng av det jävla företaget är det osannolikt att de vill spränga det. Deras egen relativa rikedom ingår trots allt i den.

Återigen är relativ rikedom viktig. Om jag äger 50% av företaget men det utgör endast 1% av min totala förmögenhet, kan jag sägas vara i samma båt som du?

Helvete nej. Var noga med att mäta den relativa smärtan av ägande av insideraktier. Detta kräver en mer metodisk mängd forskning. Vilken bil kör mgmt? Vad är deras relativa förmögenhet? Var bor de? Vad har de gjort tidigare? Vilka roller har de haft tidigare? Vad kan du gissa från deras vanor?

Pengar har en doft om du stoppar näsan i. Posh clubs, Mercedes Benz, Lambo, Yachts. Dessa berättar om relativ rikedom. Om rikedomen är dold kommer du att ha det svårare men du kan alltid gissa med tanke på tidigare löner och yrken. Använd en generös rabatt/bonus så kan du se var de är och gissa hur relativa deras aktier är till deras förmögenhet.

Vill du ha ett exempel? Ok. Titta på Hyflux.

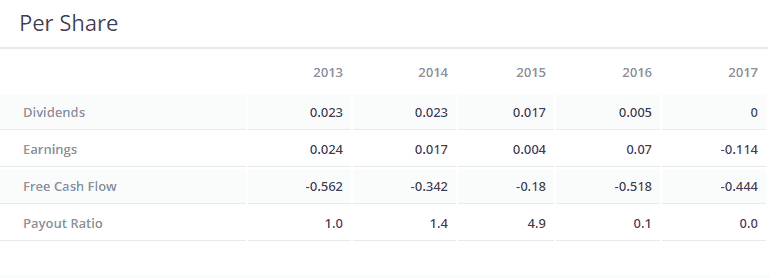

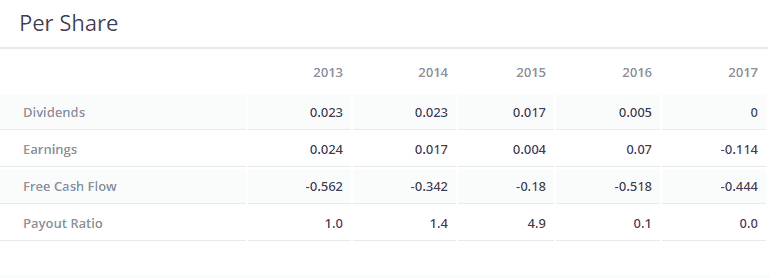

Resultatet sjönk över hela linjen från 2013 till 2017. Stadiga nedgångar. Utdelningen sjönk inte lika mycket.

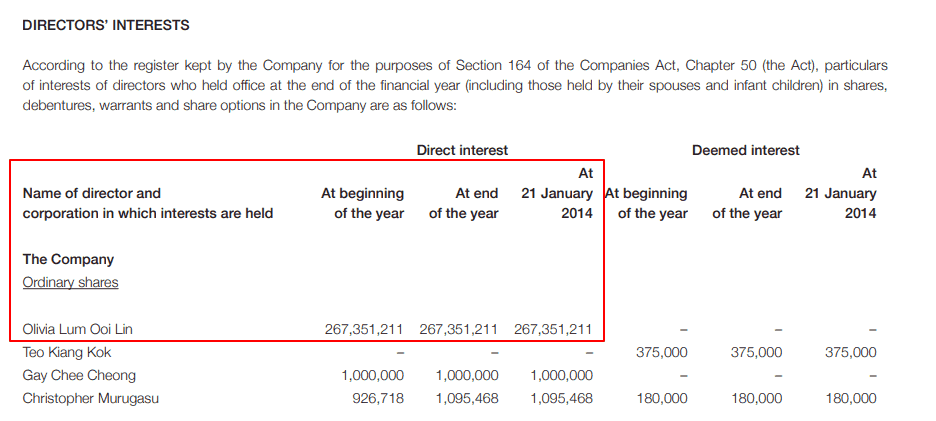

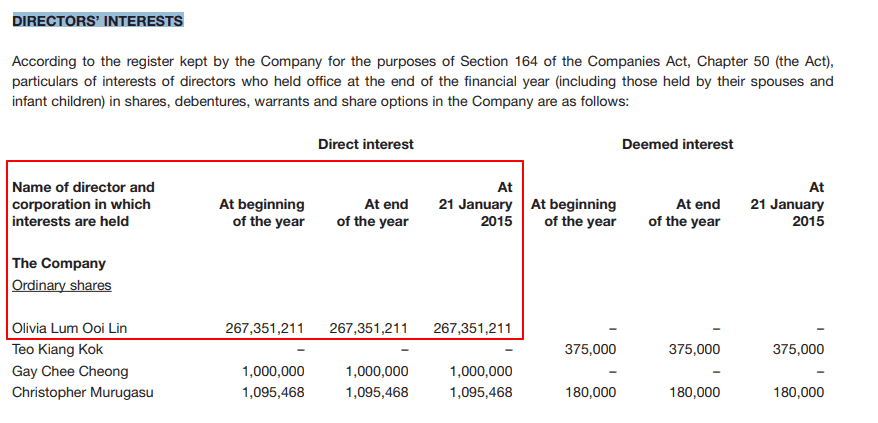

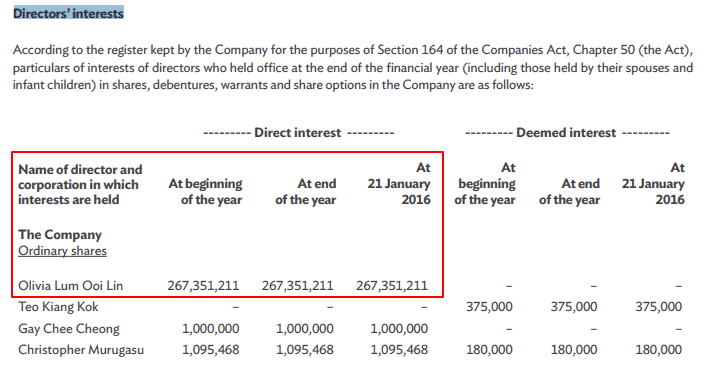

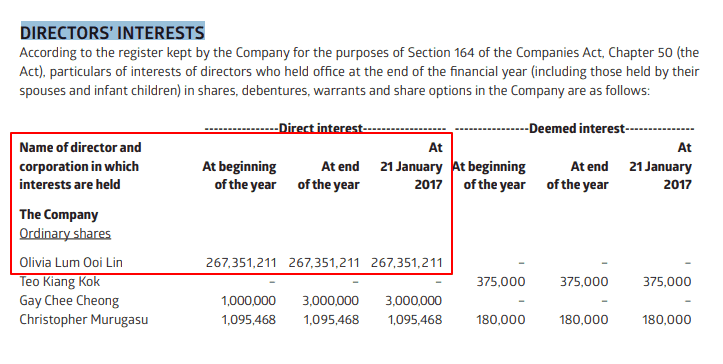

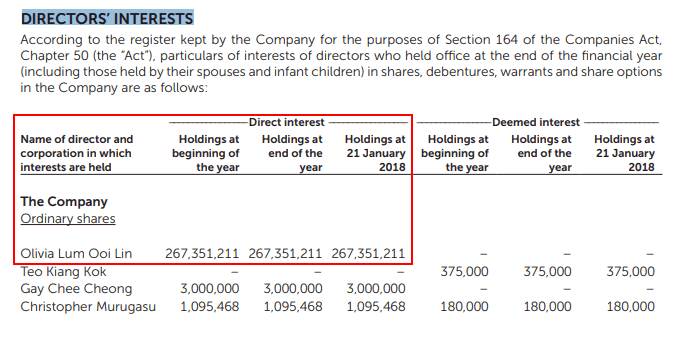

Sedan 2013 till 2017 hade Olivia Lums totala aktier 267 351 211 aktier. Här är skärmdumparna från företagets årsredovisningar.

Utdelning per aktie för 2013 var 6 149 077,853 USD. Samma belopp betalades ut 2014.

Det är 12 miljoner dollar på 2 år.

Hon fick betalt 4 544 970 587 $ 2015 och ytterligare 1 336 756 055 $ 2016. Allt medan intäkterna kraschade och det fria kassaflödet blev blodigt negativt. Hennes lön varierade mellan $750 000 - $1 000 000.

Vad säger det dig om utdelningarna?

Är hennes lön hennes lön? Eller är utdelningarna hennes riktiga lön?

Tror du att hon är på din sida? Tror du på hennes berättelse? Från fattig till rik?

Ge mig en paus. Titta på siffrorna och använd ditt huvud.

Hon fick ungefär 12 gånger sin lön på två år via utdelningar som är skattefria . Om jag räknar ihop hennes mottagna utdelningar, fick hon 17 miljoner dollar eller ungefär. Det är 17 gånger hennes lön på cirka fyra år. Om jag räknar med skatter blir det värre.

Glöm inte när företaget börsintroducerade, hon fick ett gäng betalt också.

Åh, och nämnde jag att utdelningar inte beskattas i Singapore?

Helvete, om jag var VD skulle jag också föredra utdelningar.

Vilket bättre sätt att få ersättning som VD för ett publikt företag? Höj min lön? Nej tack. Ge mig aktier.

Och ge mig utdelningens gåva.

Vem är på den vinnande sidan? Du? Eller henne? Är hennes smärta i förhållande till din? Allt in, lön och utdelning, tog hon hem ungefär 21 miljoner dollar mer eller mindre mellan 2013-2017. Vill du ha exakta siffror, anlita en revisor. Vad betalade du för aktierna? Hur mycket av din förmögenhet förlorade du på denna investering? De flesta tappade 90 %. Hur är det relativt för dig?

Det hela är jävligt relativt. Med allt detta sagt, är Olivia Lum en total skurk? Jag vet inte.

Jag kommer att säga så mycket.

Hon gjorde stora åtaganden för sitt företag i en tid då det inte var någonting. Hon samlade in pengar genom att sälja sin lägenhet med vinst, betalade av sitt billån och flyttade in i en hyrd HDB-lägenhet för att starta företaget. Allt är ett gott tecken på en VD som är engagerad i det jävla företaget.

Jag respekterar det.

Men dynamiken förändras när ett företag blir börsnoterat. Saker och ting förändras när du går från privat till offentlig.

Sluta fastna i historien.

Använd ditt huvud!!

När du investerar, se till att du är på samma sida och se till att deras smärta är relativ till din. Du kan inte bedöma kompetens med så mycket precision (mer om det nästa gång) men du kan verkligen bedöma smärta!

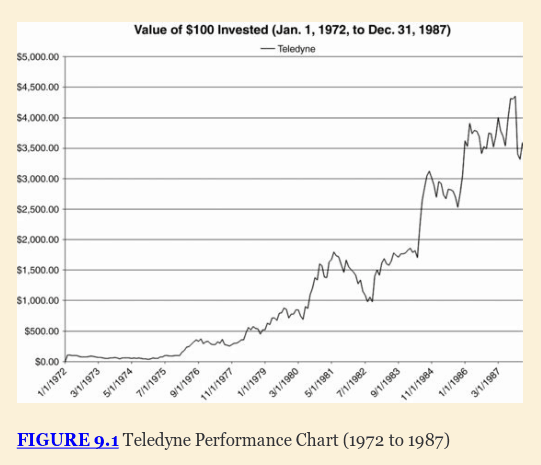

När relativvärderingar blir dyra kan och bör företag förmodligen med rätta sälja aktier för att finansiera expansioner och förvärv. Jag lämnar dig historien om Teledyne för att förstå hur kraftfullt detta är för offentliga företag och hur mycket fördelar det kan ge aktieägarna.

10 000 $ investerade 1972 skulle ha växt till 650 000 $ 1987. Tänk på att ha den typen av livsförändrande rikedom för dig själv för en minut och du kommer att förstå varför jag skrev den här artikeln.

Vill du investera i något? Kör igenom denna övning. Ta reda på var insiders köper i kluster, i förhållande till disponibel inkomst, i förhållande till smärta, i förhållande till insiderägande. Prata med dem. Ställ frågor till dem. Ring eller mejla. Det är dina jäkla pengar. Ta reda på vad som händer.

Du kommer inte, och kan inte räkna ut allt från balansräkningen (även om du säkert kan räkna ut en bra affär ). Istället för att titta på deras historia, titta på deras handlingar och använd den för att ta reda på vart du ska gå.

Fråga frågor. Använd ditt huvud. Om aktien inte klarar detta test, dumpa den. Hitta en annan. Målet är att utreda verksamheten och dess ledning. Inte bli kär i dem. Använd ett system. Håll dina fördomar på avstånd.

Jag önskar er alla en god jakt 2020 och de kommande åren.

Anteckningar :Jag ger Alvin Chow och Dr Wealth de grunder jag har lärt mig. Jag kan med god nåd säga att om det inte var för min anställning hos dem, så skulle jag förmodligen fortfarande vara lika besviken och lika suddig på börsen som jag var 2007. När jag räknar mina välsignelser räknar jag med att kunna arbeta på Dr Wealth två gånger.

Jag kan inte rekommendera tillräckligt mycket att du går kursen om du är villig att betala och korta vägen för inlärningskurvan för hur man värderar och ser på företag. När det gäller det tabubelagda ämnet betalda investeringskurser finns det en intressant dynamik som jag har lagt märke till – människor är mycket villiga att spendera tusentals dollar på en utbildning så att de kan arbeta för någon annan men inte spendera tusentals dollar på en utbildning för att befria sig själva.

Mänsklig irrationalitet när den är som bäst.

Det här är kanske den sorgligaste delen av våra liv, att systemet vi har byggt kräver att vi är omänskliga när det gäller våra pengar så att vi kan bli mer mänskliga när det gäller våra friheter. Påminnelse – var inte mänsklig när det kommer till dina pengar. Var mekanisk. Var robotisk. Var disciplinerad.

Du kan registrera dig för en plats för att förhandsgranska lärdomarna här.

Du kan hitta vår telegramkanal här för att hålla dig uppdaterad om våra artiklar. Du hittar vår Ask Dr Wealth-grupp här.

Det bästa sättet att investera pengar

Hitta det bästa sparkontot

De 10 bästa apparna för investeringsspårning

Bli en bättre investerare Del II:Varför investera i små företag?

Hur man hittar de bästa terminerna att handla

Hur man hittar den bästa dagshandelsplattformen

Den bästa investeringen att köpa – eller är guld överhypad?

De bästa lågriskinvesteringarna vi kan hitta