I mitt förra inlägg talade jag om den första psykologiska komponenten för långsiktig framgång.

Den andra psykologiska komponenten i en bra investeringsstrategi är att för var fjärde bra investeringsperiod bör det bara finnas en dålig investeringsperiod.

Idén är inspirerad av The Power of Bad av John Tierney och Roy Baumeister .

Bokens centrala tes är att allt negativt med en upplevelse generellt sett kommer att tjära den totala upplevelsen så illa att ett betydande antal positiva inte kommer att kunna balansera ut den.

Detta utspelar sig väldigt mycket i moderna äktenskap.

Psykologer som observerar gifta par fann att de äktenskap som tenderar att hålla har 4 trevliga interaktioner till 1 dålig interaktion. Följaktligen tenderar äktenskap som har mindre än två trevliga interaktioner till en dålig interaktion att resultera i skilsmässa.

Vi kan använda denna "4 bra till 1 dålig" tumregel för att utforma en investeringsstrategi för nybörjare. En investeringsrookie måste kunna upprätthålla en investeringsportfölj tillräckligt länge för att dra nytta av sammansatt ränta. Om det överdrivet stressar honom/henne, kommer investeraren att gå över till något annat i livet, något som att lägga mer kraft på sina dagliga jobb och sluta investera helt. Det hjälper inte att den mänskliga naturen är utformad för att stängas av så mycket av negativitet än att attraheras av positiva resultat.

Kom ihåg att vi vill ha en initial strategi för att ge en överlägsen prestation på medellång sikt samtidigt som studenten kan utveckla avancerade färdigheter för att utvecklas till en erfaren privatinvesterare. Så för nybörjare är överlägsna investeringsresultat viktigt men inte det enda målet med strategidesign.

Den lokala aktiemarknaden, är en vilda vilda västern gräns för detaljhandeln investerare. För att skapa en placeringsbar uppsättning aktier tar vi vanligtvis bort alla REITs, Kina-räknare och småaktier under 50 miljoner USD i börsvärde, detta kollapsar en uppsättning aktier från 700 räknare till bara 300+ räknare.

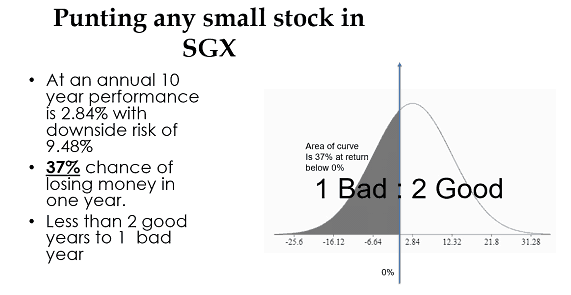

Om vi testar perioden för de senaste 10 åren som slutar 31 december 2019, har vi en avkastning på 2,84 % och en semivarians på 9,48 %.

Ordna sannolikhetsfördelningarna i en funktion innebär det en 37% chans att förlora pengar på ett år, nästan 1 dåligt år för vartannat bra år. Även om denna strategi så småningom kan bli framgångsrik, men kan ha så mycket volatilitet, är den nästan besläktad med ett dåligt äktenskap.

Att köpa Singapore blue chips är nästa fristad för privata investerare. Om du köper Singapores mest ikoniska företag spelar du det säkert och lutar i princip din portfölj mot ett större börsvärde.

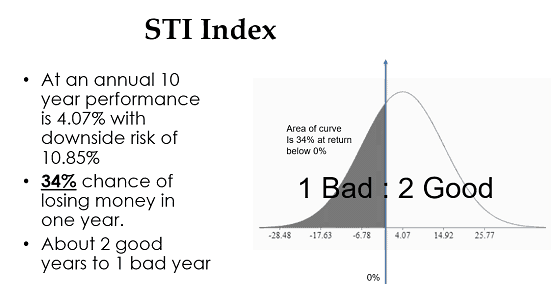

Att köpa STI ETF ger dig 4,07 % med en semi-varians på ungefär 10,85 %.

Chanserna att få ett negativt år krymper till 34%. Fortfarande inte för bra – 1 dåligt år till 2 bra år.

Effekterna av denna modell märks tydligt av ETF-innehavare i detaljhandeln under åren. Det är inte ovanligt att höra ETF-köpare klaga på hur svårt det är att tjäna pengar på STI ETF nu för tiden även om PE-kvoten på Singapore-marknaden är ganska låg jämfört med andra marknader.

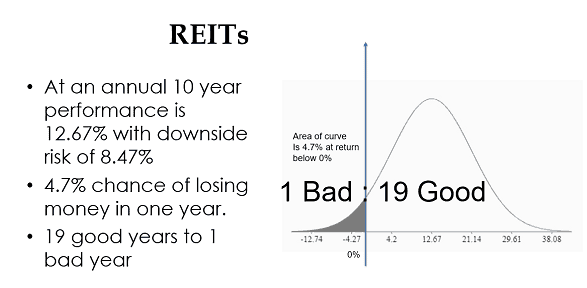

Vad händer om en investerare är rik nog att köpa varje REIT på marknaden under de senaste 10 åren? Prestandan förbättras dramatiskt. Du kan tjäna 12,67 % till en lägre nedåtrisk på 8,47 %.

REITs har grundkomponenterna för en bra investering för nybörjare. Detta skapar 19 bra år över ett dåligt år, troligen tack vare en regelbunden ström av utdelningar för REIT-innehavaren.

Svaret är nej.

Eftersom det finns 40+ REITs som handlas över SGX, måste en startportfölj välja en delmängd av REIT som kan överträffa även mot en lika viktad REIT-portfölj.

Det finns också ett annat problem – REITS har varit stora investeringar alldeles för länge och nu finns det oro för om denna överprestation kommer att förbli konsekvent. Om REIT-nejsägare har rätt, kan avkastningen framåt normaliseras till aktieavkastning.

Slutligen är REITs också mer känsliga för stigande räntor än andra aktier. Avkastning och semivarians kan förändras i en tid av stigande räntor.

En nybörjarportfölj kan innehålla REITs som sin kärna, men att introducera säkra blue-chips och affärstruster för att sänka volatiliteten ytterligare och balansera ut viss ränterisk är avgörande för att skapa en hållbar portfölj för en nybörjarinvesterare.

Den goda nyheten är att med 19 bra år till 1 dåligt år finns det gott om utrymme för att offra psykologisk komfort för långsiktiga vinster och för att skydda sig mot stigande inflation.

Nyfiken på hur vi skapar en utdelningsportfölj som är tänkt att påskynda dig mot pension? Följ med mig här.

Är en Bitcoin ETF en bra investering?

Är college fortfarande en bra investering?

Bra äktenskap, dålig kredit

3 enkla steg för att starta en utdelningsportfölj

2 smutsbilliga investeringsfonder för utdelningsinvesterare

Warren Buffett investeringsstrategier, filosofi och portfölj

Real Estate Investment Trust (REIT)

Är Cardano en bra investering?