I varje förhandsvisning som jag har gjort under de senaste tre veckorna har deltagarna alltid motsagt sig själva.

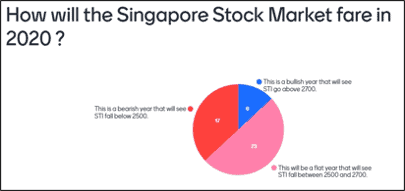

När jag frågade publiken var de tror att STI kommer att vara i slutet av 2020, får jag alltid en konsekvent baisseartad bild, som visas nedan:

Hälften skulle tro att marknaderna kommer att vara oförändrade. Av den återstående hälften tror en majoritet att indexet kommer att falla under 2500, vilket genomgående är en baisseartad läsning av marknadssentimentet.

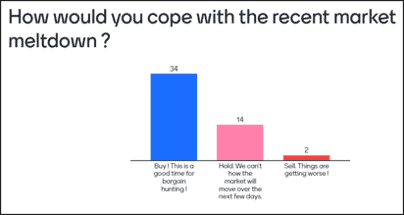

Men en annan bild framträder när jag frågar samma publik vilka åtgärder de tänker vidta på aktiemarknaden:

Samma deltagare tror att även om de förväntar sig att börserna kommer att vara nere i slutet av året, så tänker de köpa fler aktier för sin portfölj.

Så investeringspopulationen verkar vara baisse i teorin men hausse i praktiken.

Hur kan vi förklara denna motsägelse?

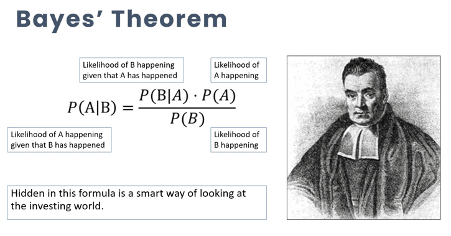

Som det visar sig kan några av formlerna vi plockade upp i matematikklasser på A-nivå kasta mycket ljus och visa oss hur vi ska tänka på aktiemarknaderna. Den 18 e Century kom pastor Thomas Bayes med Bayes Theorem, som har en fascinerande tillämpning på investerarvärlden bortom de prov som ställs under matematiklektioner på A-nivå.

Formeln är följande:

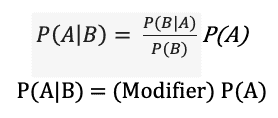

Formeln ser svårbegriplig ut, men vid ytterligare manipulation hittar du följande:

Dold i denna formel är hemligheten bakom hur investerare bör tänka på aktiemarknaden:

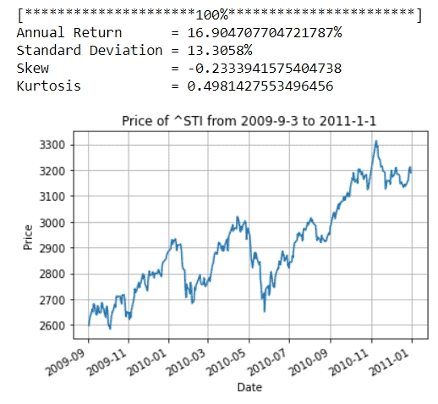

En positiv syn framträder när vi ser att marknaderna studsade tillbaka den 3 september 2009, efter den stora lågkonjunkturen fram till dess första topp den 1 januari 2011. Vid en återhämtning på marknaden är STI-avkastningen ganska fantastisk och ger en årlig avkastning på 16,9 % med en låg standardavvikelse på 113,3 %.

Dessa återspeglar min hausseartadhet för aktiemarknaderna. Covid-19-kraschen har varit otäck men är situationen lika illa som den är i mars 2020?

Just nu:

Om du införlivar all denna information i din baisseartade syn kommer du att komma till samma slutsats som mina förhandsvisningsdeltagare – fyndjakten måste äga rum nu innan det blir för sent.

Jag kommer att genomföra ett webbseminarium om många koncept, inklusive Bayes Theorem. Detta webbseminarium är gratis och visar vad som lärs ut till utexaminerade från mitt ERM-program. Registrera dig här:https://drwealth.com/ermintro/

Varför pandemin verkar bra för aktiemarknaden

Psykologin för aktiemarknaden och investeringsbeslut

Börsen idag:Marknaden återhämtar sig, men många privatinvesterare är upprörda

Träffa aktiemarknadens nya investerare

Varför finns aktiemarknader? Varför är de så viktiga?

Varför är vi kvantamentella investerare?

Är terminsmarknaderna effektiva?

Varför tappade marknaden 500 poäng?