Är det här ett bra tillfälle att investera? Är marknaderna för billiga eller dyra?

Låt oss titta på historiska data för att få ett perspektiv.

I det här inlägget, låt oss titta på Nifty PE-nivåer och se om detta ger lite information om potentiella/framtida Nifty-avkastningar.

Jag har övervägt fristående P/E för Nifty 50 som rapporterats på NSE:s webbplats. Du kan ladda ner hela data från denna webbplats. Observera att många Nifty 50-företag har dotterbolag men intäkterna från sådana dotterbolag betraktas inte i fristående siffror. P/E baserat på konsoliderade vinster skulle ha varit en bättre indikator men NSE publicerar inte konsoliderade P/E. Därför måste vi lita på fristående P/E.

Dessa data är för Nifty 50. Det finns många andra index och du kan göra en liknande övning för sådana index också. På liknande sätt rapporterar NSE även andra förhållanden som pris-till-bok (P/BV) och direktavkastning, och du kan göra en liknande övning för dessa förhållanden också.

Jag valde P/E-talet eftersom detta är det som de flesta av oss relaterar till. Du får inte basera dina investeringsbeslut enbart på P/E of Nifty. Om du är intresserad av en specifik aktie (och inte i en diversifierad fond eller en indexfond), måste du gräva djupare. Du kan inte bara lita på marknadens P/E eller ens aktiens P/E för att fatta investeringsbeslutet. Intäkterna kan vara vilseledande och är också lättare att fuska. Intäkterna kan vara kontantlösa. Till exempel kan försäljningen gå upp tillsammans med ett mycket högre hopp i kundfordringar. Därför, med aktier, måste du helt klart se bortom pris-vinster. För marknadsindexen hoppas jag att genomsnitten kommer att ta hand om problemen med ett fåtal aktier i indexet. Således är P/E för marknadsindex mer tillförlitligt för diversifierade investeringar (inte för aktiespecifika investeringar).

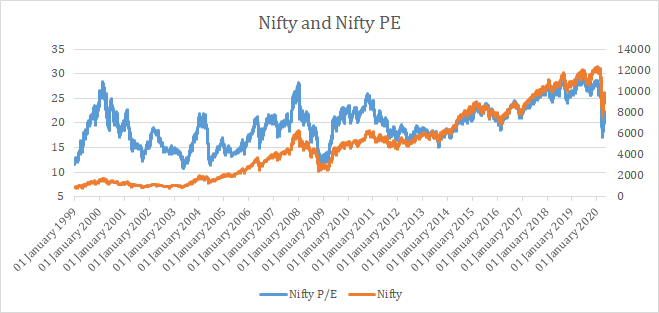

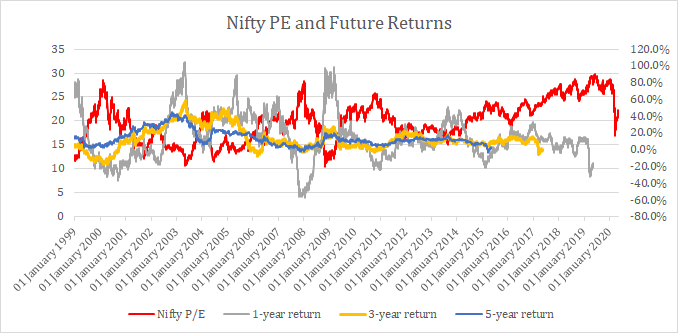

Jag plottar Nifty P/E- och Nifty 50-nivån (prisindex) för varje dag sedan 1 januari 1999. Detta ger totalt 5317 datapunkter.

Vi kan redan se höga Nifty PE följs av fall i Nifty-nivåerna.

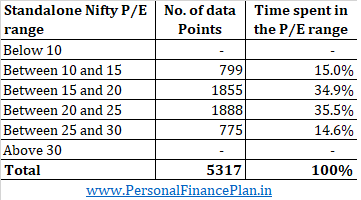

Låt oss sedan se hur mycket tid Nifty spenderar i olika P/E-intervall.

Som väntat tillbringar (har tillbringat) Nifty mest tid i mellanintervallen och bara cirka 30 % tid när P/E-nivåerna är under 15 eller över 25.

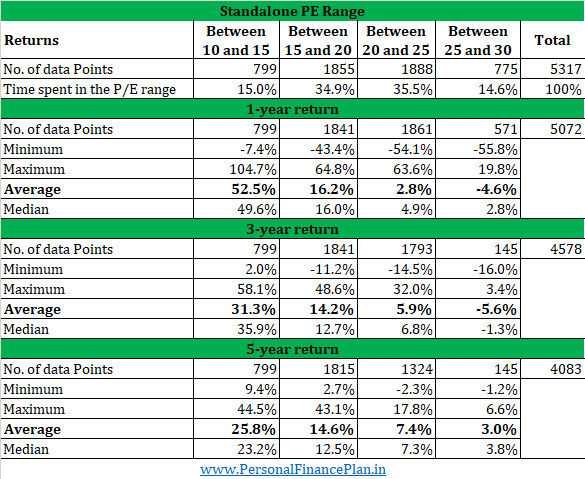

Därefter tittar vi på 1-, 3- och 5-årsgenomsnittet framtid returer från för var och en av handelsdagarna (från och med 1 januari 1999 ) och sammanställ data för olika investeringshorisonter för olika P/E-intervall. De visade avkastningarna är årliga . Det kommer att finnas ett större antal datapunkter för 1-årsavkastning än 5-årsavkastning eftersom Nifty-nivåer efter april 2015 inte skulle ha fyllt 5 år.

Observera att denna information är för framtida returer dvs för 30 januari 2010 (och PE-nivån den dagen) beräknar vi avkastningen från 30 januari 2010 till 29 januari 2011 (1-års avkastning), 29 januari 2013 (3-års avkastning) och januari 29, 2015 (5 års avkastning).

Du kan se medel- och medianavkastningen (framtida) falla när vi rör oss från vänster till höger (Lägre PE till Högre PE) för alla tidsfönster. Även om maximala och lägsta avkastning inte är lika meningsfulla, faller de också när du flyttar från vänster till höger. Således har det varit givande att investera i Nifty-indexet när PE är lågt fram till nu.

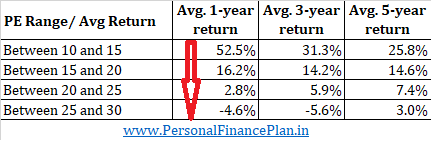

I grafen nedan kopierar jag bara data från tabellen ovan för genomsnittlig avkastning (axlar ändras). Du kan se att den genomsnittliga avkastningen faller när du går från topp till botten.

Förresten, den genomsnittliga PE sedan januari 1999 är 19,95.

När du går igenom ovanstående tabeller är några saker tydliga.

När marknaderna är dyra kan du förvänta dig att den framtida avkastningen blir låg.

På liknande sätt, när marknaderna är billiga, kan du förvänta dig en hög framtida avkastning.

I följande diagram plottar jag Nifty PE-nivåerna och Nifty framtida avkastning (1 år, 3 år och 5 år) för varje handelsdag sedan januari 1999.

Som du kan se, när Nifty PE (i rött) är hög, är den framtida avkastningen låg och vice versa.

Kom ihåg att ingenting är garanterat (du kan bara förvänta dig).

Historien upprepas inte, men den rimmar . Detta är ett citat som ofta tillskrivs Mark Twain. När det gäller marknader är det mycket vettigt.

När marknaderna är dyra kommer de så småningom att hitta en anledning att falla. Ett varningens ord, innan strömmen vänder kan aktierna (marknaderna) bli ännu dyrare.

Å andra sidan, när marknaderna är billiga, kommer de så småningom att hitta en anledning att stiga.

Orsaken kommer att vara olika varje gång och det kommer att ta olika lång tid, men det kommer att hända. Antagandet är att vi talar om ett land med god social, juridisk och politisk dynamik, annars finns det inget golv på nedsidan.

Du kan använda den här informationen för att göra mindre justeringar av din måltillgångsallokering.

Låt oss till exempel säga att du arbetar med ett flexibelt intervall på 40-50 % aktieallokering. När P/E är högt (säg över 25) kanske du vill ligga i den nedre delen av detta intervall. Alternativt, när P/E är lågt (säg runt 15 eller lägre), kan din aktietilldelning vara i den högre delen av allokeringen.

Ett öga på PE-nivåer kan också hjälpa till att undvika allvarliga misstag. Att ha 80 % aktietilldelning när Nifty PE är över 25 är helt klart inte klokt om historien är något att gå efter.

Jag talar om små justeringar och inte binära beslut. Enligt min åsikt kommer binära beslut om tillgångsallokering sannolikt att vara kontraproduktiva på lång sikt. Med binärt beslut menar jag att lämna aktier när P/E är högt och en anmärkningsvärt hög allokering till aktier när P/E är lågt.

John Maynard Keynes sa en gång, "Marknader kan förbli irrationella längre än du kan förbli solvent .” Således kan marknaderna förbli dyra eller billiga under långa perioder. Faktum är att billigt kan bli billigare och dyrt kan bli dyrare (Detta händer väldigt ofta med enskilda aktier). Om du fattar beslut om binär tillgångsallokering kan detta testa ditt tålamod. Även om du inte är belånad kan detta äventyra din investeringsdisciplin. Att vänta vid sidan av (eftersom du tror att marknader är dyra) medan alla andra tjänar pengar är inte lätt. Detta kan spela ett spratt med ditt sinne, även om du är väldigt smart.

Du kanske också vill titta på dessa uppgifter på ett sätt. När marknaden ligger över 25 PE är den genomsnittliga 5-årsavkastningen endast ca 3% p.a. Max 5-årsavkastning är 7% p.a. Även om det inte finns någon garanti för att detta kommer att upprepas, indikerar uppgifterna fortfarande att risk-belöningen inte är till förmån för aktieinvesteringar på höga PE-nivåer. Låt oss säga om den 10-åriga regeringen. Obligationsavkastningen vid tillfället är cirka 6-7 % p.a., är denna risk med aktieinvestering verkligen värt det? Jag tror inte det. Därför kanske du vill gå långsamt med aktier.

Förresten, du kan också använda glidande medelvärden för taktisk tillgångsallokering eller andra förhållanden för att göra en liknande bedömning. Det är dock lättare att göra ändringar i din portfölj om vi baserar den på sådant som vi relaterar till. Om du aldrig har studerat teknisk analys och inte tror på det, kommer du inte att vara bekväm med att göra ändringar i portföljen på basis av glidande medelvärden. P/E är ett förhållande som de flesta förhåller sig till och vi kan se ovan att det fungerar.

Den nuvarande Nifty PE (12 maj 2020) är 21.21.

Vad tänker du göra med din portfölj?

Vad betyder proportionellt?

Vad innebär det att hyra ut i andra hand?

Vad innebär det att bli av med bank?

Vad är framtida värde?

Vad avslöjar My Business Credit Profile om My Business?

Vad är framtida alternativ?

Vad betyder en försvagad rupie mot dollar?

Vad är Nifty 50? Grunderna i smart betydelse förklaras!