Ränteterminer är terminskontrakt där skuldförbindelser (t.ex. obligationer och eurodollar) fungerar som det underliggande instrumentet eller råvaran.

Skuldebrev, såsom amerikanska statsobligationer och obligationer, säljs av en emittent som ett sätt att samla in pengar. Emittenten av skulden är en låntagare . Köparen (innehavaren) av ett skuldebrev är en långivare och förväntar sig att få ränta och få kapitalbeloppet tillbaka när skuldsäkerheten förfaller.

Emittenten av skuldebrev gör vanligtvis räntebetalningar till fasta dollar till innehavare av sin skuld vid specificerade tidpunkter tills skuldinstrumentet förfaller. Skuldemittenter inkluderar den federala regeringen, kommunala myndigheter och företag.

Innehåll 1. Marknadsvärde och nominellt värde 2. Avkastningskurvor 2.1. Sammanfattning av avkastningskurvan 2.2. Andra pris-avkastningsöverväganden 3. Ränteterminskontrakt 3.1. Kortfristiga skuldförbindelser 3.2. Långfristiga skuldförbindelser 3.2.1. T-obligationsterminer 3.2.2. T-note-terminer 4. Intermaturity spreadar

Köparen av ett US Treasury-värdepapper, i praktiken , lånar ut pengar till den amerikanska regeringen. Köparen får halvårsräntebetalningar från staten. När växeln, inte eller obligationen förfaller, får innehavaren det nominella värdet ($1 000) tillbaka från den amerikanska regeringen som återbetalning av kapitalbeloppet. Ränteterminskontrakt använder amerikanska statsobligationer (obligationer, statsskuldväxlar och sedlar) som det underliggande instrumentet eller råvaran.

Köparen av ett skuldebrev kan behålla det tills det förfaller eller kan sälja det när som helst före förfallodagen. Marknadspriset på obligationer som handlas på kontantmarknaden kan vara till, över eller under nominellt värde. Den bestäms av många faktorer, varav den viktigaste är förhållandet mellan obligationens angivna ränta, dess kupongränta, till aktuella räntor. Obligationspriser och räntor är omvänt relaterade. En förändring av räntorna gör att obligationspriserna rör sig i motsatt riktning. Således, om räntorna faller, stiger obligationspriserna; stiger räntorna faller obligationspriserna. Marknadsvärdet på alla obligationer är föremål för ränterisk.

Statsskuldväxlar, sedlar och obligationer stöds av den amerikanska regeringens fulla tro och kredit, som har befogenhet att höja skatter och skapa pengar. T-obligationer är mycket likvida och kan lätt konverteras till kontanter. Marknadspriset på statspapper ändras tillsammans med övergripande ränteförändringar (det vill säga de är räntekänsliga).

Se hur jag kan hjälpa dig att få dina pengar att fungera för dig

Hanterade investeringskonton – lås upp kraften i professionell tillgångsförvaltning. Låt mig tjäna pengar till dig medan du njuter av ditt liv.

Marknadsundersökningar för aktie och terminer – använd min tekniska och fundamentala analys för att plocka upp swing-affärer med bästa risk/avkastningsförhållande.

Skicka förfråganDe flesta obligationer betalar en fast ränta var sjätte månad. I en fallande räntemiljö kommer tidigare emitterade obligationer som betalar mer än rådande räntor att stiga i pris. För att hålla det enkelt betalar en fem år gammal statsobligation på 10 000 USD med en kupongränta på 10 % 1 000 USD i ränta varje år fram till förfall. Om räntorna sjunker och nya T-obligationer betalar 6 %, får köpare av de nyutgivna obligationerna endast 600 USD i årlig ränta, medan 10-procentsobligationen fortfarande betalar 1 000 USD per år.

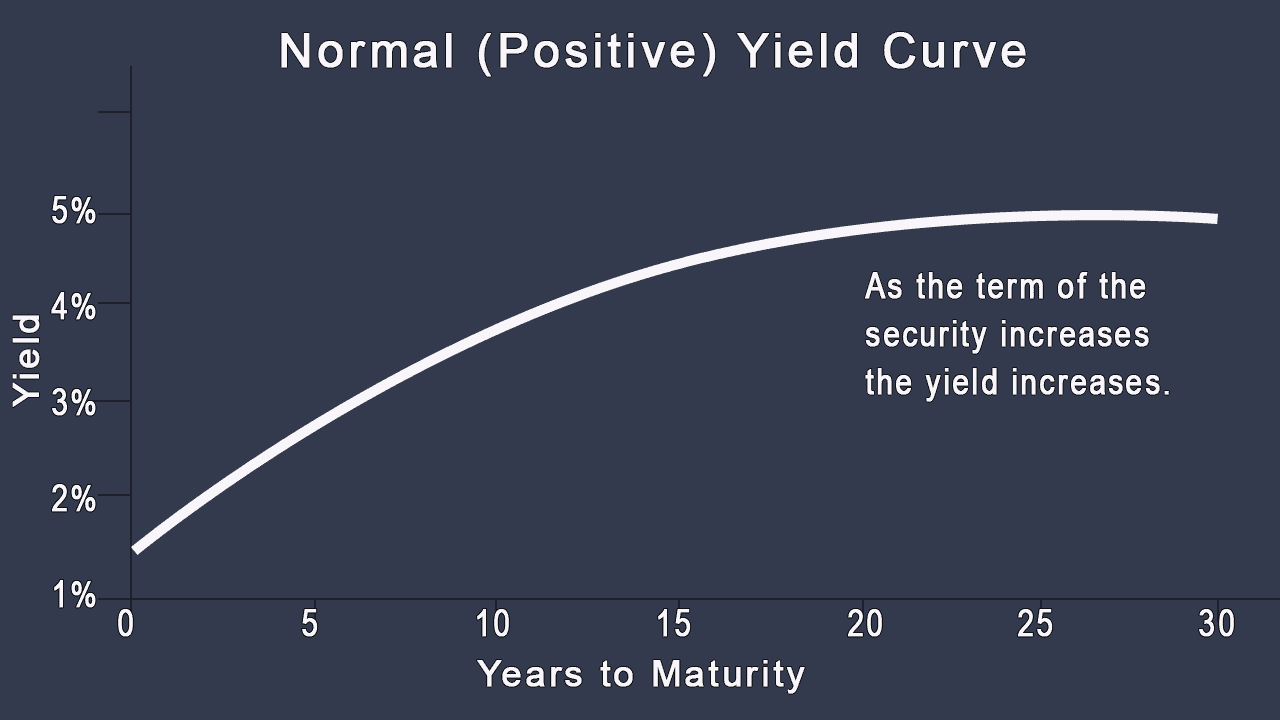

Normal (positiv) avkastningskurva

Räntekurvan illustrerar sambandet mellan obligationsräntor och löptider. Lägre avkastning för kortfristiga skulder och högre avkastning för långfristiga skulder är typiska, och kurvan de producerar när den avbildas på en graf är en normal (positiv) avkastningskurva. Den har en uppåtgående, eller positiv, lutning. Den normala avkastningskurvan, som visas i figuren ovan, illustrerar sambandet mellan avkastningen för amerikanska statsskuldpapper, från ettåriga statsskuldväxlar på 1 % till 30-åriga statsobligationer på 5 %.

Som jag nämnde har den normala avkastningskurvan en lutning uppåt. Detta är normalt på grund av risken:ju kortare löptid, desto mindre volatil (därav säkrare); ju längre löptid, desto mer volatil (därav mer riskfylld). Allmänheten kommer normalt att kräva en högre avkastning från mer riskfyllda investeringar.

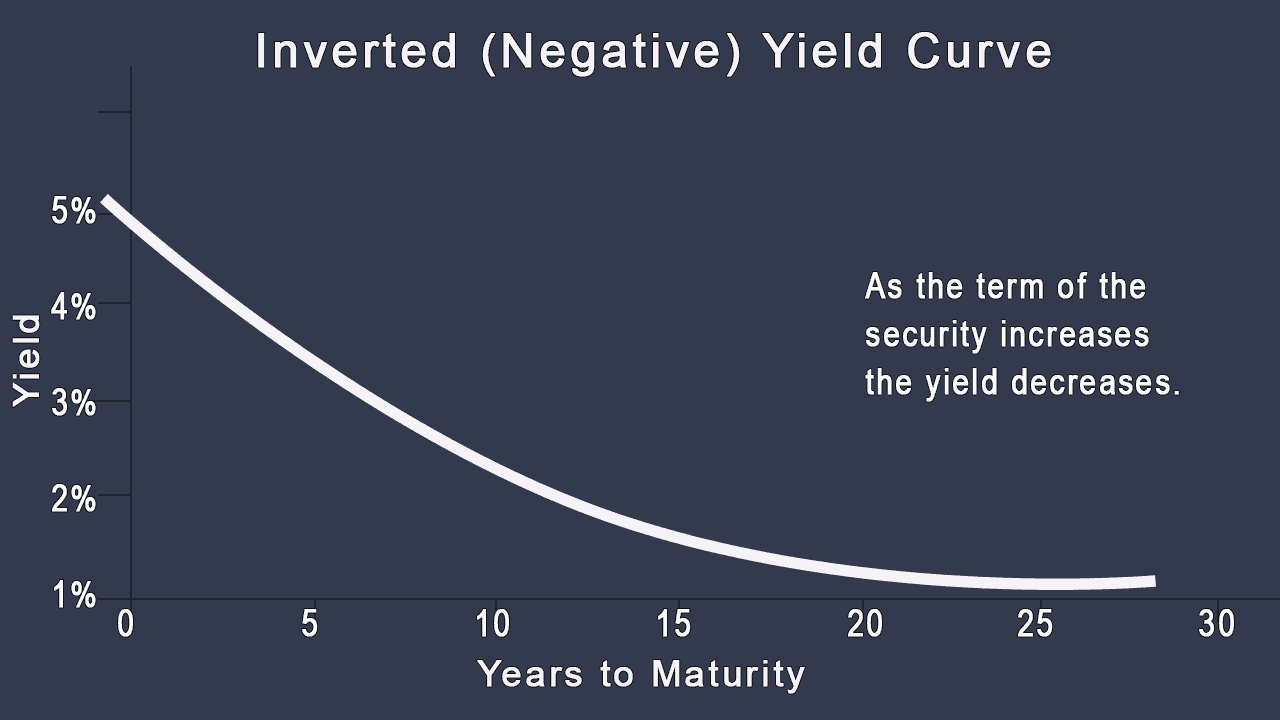

Inverterad (negativ) avkastningskurva

En inverterad avkastningskurva indikerar att kortfristiga räntebärande värdepapper ger högre avkastning än långfristiga räntebärande värdepapper. I den inverterade avkastningskurvan som visas i figuren är avkastningen på ettåriga statsskuldväxlar 5 % och räntan på 20-åriga statsobligationer är 1 %. Eftersom avkastningen på kortfristiga skulder är högre än på långfristiga skulder, är avkastningskurvan inverterad. Det vill säga det normala förhållandet mellan avkastning och löptid är omvänt. En inverterad avkastningskurva har en nedåtgående eller negativ lutning. Den inverterade avkastningskurvan är vanligtvis ett tillfälligt fenomen och uppstår när tillgången på pengar är knapp.

Positiv . Långa räntor högre än korta räntor

Negativ . Långa räntor mindre än korta räntor

Platt . Långa räntor och korta räntor ungefär samma

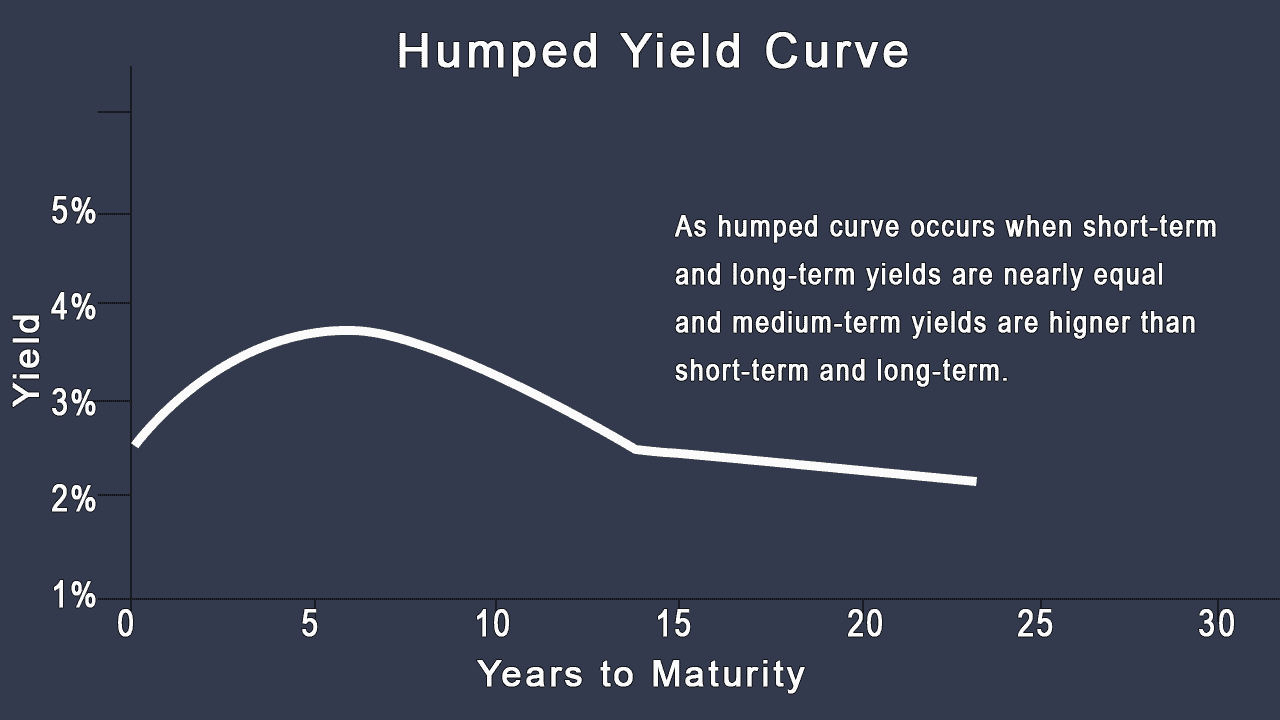

Humpad . Räntorna på kort och lång sikt är nästan lika, och räntorna på medellång sikt är högre.

Räntorna på räntebärande värdepapper med liknande löptider tenderar att flytta ihop sig. Därför tenderar räntorna (och följaktligen priserna) på statsskuldväxlar, CD-skivor och inlåning i eurodollar – som alla är kortfristiga skuldförbindelser – att röra sig i samma riktning och i samma hastighet. På samma sätt tenderar avkastningen på långfristiga T-obligationer och T-lån att förändras samtidigt.

avkastningskurvan kan ändra sin lutning och krökning, så även om både lång- och kortsiktigt reagerar på liknande influenser, kan de reagera med varierande intensitet.

Volatila kortsiktiga avkastningar . Korta räntor är mer volatila än långa räntor. Räntorna på nya tremånaders statsskuldväxlar varierar från vecka till vecka, beroende på ekonomiska förväntningar. Omvänt reagerar 20-åriga obligationsräntor mindre på dagliga händelser eftersom kortsiktiga händelser betyder lite i förhållande till obligationens 20-åriga livslängd.

Volatila långsiktiga priser . Priserna på långa obligationer är mer volatila än priserna på korta obligationer. Ränteförändringar har liten effekt på priset på korta växlar eftersom de förfaller (och betalar tillbaka kapital) snabbt. På grund av den långa tidsramen och den efterföljande risken för köpkraften för obligationsinkomsten och kapitalbeloppet på grund av inflation, har långfristiga värdepapper en större ränterisk.

Terminskontrakten för kort- och långfristiga skulder har många likheter.

Framtidskontrakt på kortfristiga skuldförbindelser inkluderar statsskuldväxlar och eurodollarterminer, båda: