När människor pratar om handel på marknaden med hjälp av robotar hänvisar de ofta till konceptet "algoritmisk handel". Klassiska algoritmer baseras på pris, tid och volym. De specificerar när man ska köpa och sälja och kan inkludera diagramanalys, volatilitet, prisarbitrage eller pristrend. Investeringsbanker och stora hedgefonder spenderar miljontals dollar årligen på att utveckla handelsalgoritmer. För att skapa är matematiker, fysiker, ingenjörer med avancerade examina inblandade – sådana människor kallas kvanter.

Quant beskriver algoritmer för en affär med hjälp av sannolikhetsteori. De beräknar sannolikheten att det framtida priset kommer att stiga eller falla inom ett visst intervall baserat på analysen av den tidigare prisrörelsen. Kvanter skapar bara en algoritm – de programmerar reglerna för de önskade parametrarna för aktiekursen, tidpunkten för orderutförande och dess volym. Själva transaktionen utförs av ett automatiserat system, som brukar kallas en robot. Algohandlare kan kontrollera robotens arbete, eller så kanske de inte.

Det finns en hel del överlappning mellan termerna "Quant" och "Algorithmic trader". Quants handlar specifikt om Quantitative Finance som är ett område inom tillämpad matematik. Vi kommer inte att dyka in i detaljerna, men du kan kolla denna Wiki-sida för en anständig förklaring:Mathematical finance – Wikipedia. Man kan säga att dess ursprung kommer från den gamla Black Scholes Options prissättningsformel. Kvantitativ finansiering är mycket användbar för att bestämma risk.

En Algoritmisk Trader är någon som har ett mycket tydligt definierat handelssystem baserat på explicita regler. Vi skulle kalla någon för en handlare om de ägnade mer av sin tid åt att skaffa aktuell marknadsdata och hantera en uppsättning algoritmer. Slå på eller av dem eller justera deras triggers och gränser som svar på aktuell marknadsdata eller andra drivkrafter.

Om det är dags att automatisera handeln

Anta att du efter din erfarenhet på aktiemarknaden (eller till och med med kryptovalutor) skulle vilja gå längre eftersom du bestämde dig för att "manuell kontroll" inte längre är effektiv och du bör automatisera dina smarta idéer och göra arbetet till något mer tekniskt.

Just i detta ögonblick uppstår en fråga, nämligen:vilka är de tillgängliga lösningarna för att generera och backtesta handelsidéer.

Automatisering av även enkla handelsstrategier (momentumhandel, trendföljning, etc.) börjar alltid med det viktigaste steget för att skapa en handelsrobot. Du börjar med att bilda en hypotes och algoritmisera den.

Utvecklingen av en handelsalgoritm bör börja med en sökning efter ett prissättningsmönster som gör att vi kan få en positiv vinstförväntning under handeln. Mönstret kan vara en konsekvens av en tidigare utvecklad prishypotes eller hittat av en slump.

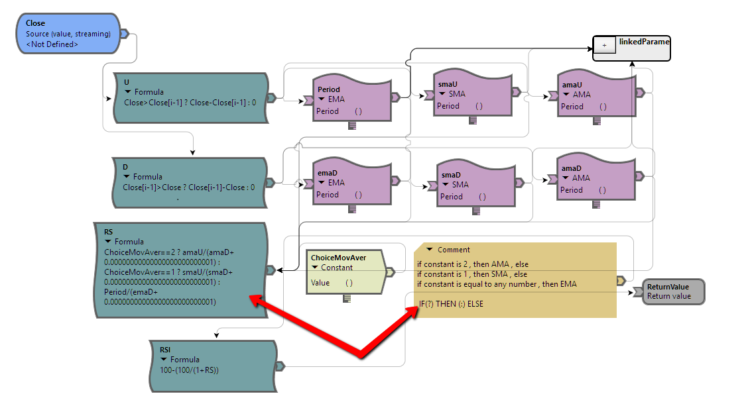

För handlare som inte har programmeringskunskaper finns det speciella lösningar på marknaden för att skapa en algoritm genom dra-och-släpp-gränssnitt. Till exempel, med hjälp av TSLab, kan robotens logik implementeras och ändras med hjälp av ett bibliotek med indikatorer och funktioner.

Nästa steg är manuell testning. Du formulerar in-/utträdesvillkor och undersöker hur de fungerar på diagrammen från tidigare sessioner. Det är tillrådligt att överväga så många dagar som möjligt, inklusive perioder med olika volatilitet. Vissa handelsprogram låter användare testa sin handelshypotes med marknadsdata i realtid, vilket är mycket viktigt – du kan inte lita till 100 % på historiska data eftersom marknaden förändras varje dag.

Du kan till exempel helt enkelt skapa ett virtuellt börskonto på MarketWatch för att testa handelsscenariot "i farten" med aktuella börsdata men för virtuella transaktioner med virtuella kontanter.

Historisk eller realtidstestning?

Att testa strategier på historiska data är en av de grundläggande punkterna. Hypotestestning ger dig en probabilistisk bedömning av hur vår strategi kommer att bete sig i framtiden när du bestämmer dig för att lansera den för handel på ett riktigt konto.

Så vi kom fram till en strategi, utförde testning och optimering av parametrar, om det var nödvändigt. Vi kontrollerade stabiliteten hos resultaten som erhållits genom ett framåttest och till exempel genom probabilistisk modellering med Monte Carlo-metoden och är redo att lansera vår strategi för handel i realtid.

Hur mycket kommer resultaten som erhålls under testprocessen att sammanfalla med vad vi kommer att få i framtiden i verklig handel? Det beror vanligtvis på följande faktorer:

Om med den ökade erfarenheten av att utveckla handelsstrategier kan de två första faktorerna elimineras helt, så beror den tredje inte helt på oss och är "i händerna" av marknaden. Du kan dock fortfarande lita på din hypotes om den har testats ordentligt både med historiska data och realtidsdata.

Användningen av komplexa algoritmer är vanligt bland institutionella investerare som investeringsbanker, pensionsfonder och hedgefonder på grund av den stora volymen aktier som de handlar på daglig basis. Detta gör att de kan få bästa möjliga pris till lägsta kostnad och utan att nämnvärt påverka aktiens värde.

Resultat från TRADEs 2020 Algorithmic Trading Survey visade att hedgefonder mycket sannolikt kommer att använda algoritmisk handel för att minska marknadspåverkan. Om man antar att hedgefonder har enorma summor under förvaltning, spelar korrekt bakåt- och framåttestning av handelsstrategier en avgörande roll där.

Dessutom, enligt både internationella och amerikanska redovisningsstandarder, finns det ett krav på att testa säkringseffektiviteten på både en prospektiv och retrospektiv basis. Detta innebär att varje fond bör genomföra en ordentlig revision för att visa den korrekta utvärderingen av sin handelshypotes så att den är förväntad och har varit mycket effektiv.

MetaQuotes Corporation, mjukvaruutvecklaren av handelsplattformar för mäklare och börser över hela världen, har decennier av erfarenhet av att köra backtesting för hypoteser om kundhandel. Förra året lanserade företaget en specifik version av sin kända handelsplattform, exakt inriktad på hedgefonder.

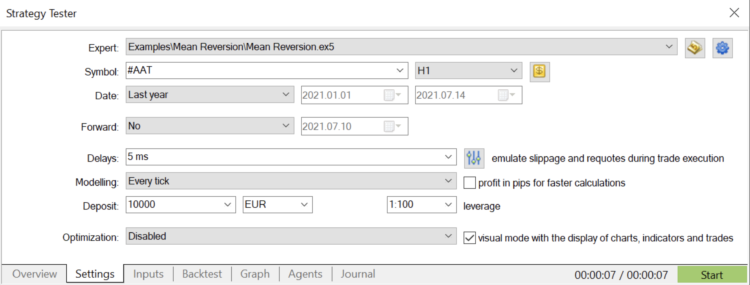

Med den nya MetaTrader 5-hedgefondversionen kan fondförvaltare testa sin handelsstrategi med initiala parametrar på historik eller verklig marknadsdata under den inledande testperioden. Efter det, under optimering, körs handelsstrategin flera gånger med olika uppsättningar av parametrar, vilket gör det möjligt att välja den lämpligaste kombinationen därav.

Visuell testning gör det möjligt att spåra strategioperationerna i realtid:

En viktig anmärkning

För att skapa en framgångsrik algohandelslösning måste du hämta din mäklares data och göra dina backtests på den data som du faktiskt ska arbeta med. Detta är oerhört viktigt, för i slutet kommer ditt system att handla vad det ser. Du bör tänka på att arbete med olika data kan ge dig otillförlitliga resultat, en mycket farlig situation för ditt konto. Om du arbetar med instrument som faktiskt handlas på börser kommer uppgifterna förmodligen att vara desamma, men om du behöver andra typer som Forex kan det vara ganska annorlunda, så var försiktig.

Få rätt data, designa din strategi, gör ditt backtest och sedan realtidssimuleringar för att utvärdera inte bara din algo utan dess exekveringar. Sammanfattningsvis:skynda dig inte. Lycka till med din hypotes!

Hur man förstår aktiemarknaden

Hur man bestämmer det rimliga marknadshyresvärdet för ditt hem

Hur socialförsäkringens inkomsttest kan påverka din pension

Börsens öppettider:Vilken tid är börsen öppen idag?

Hur man använder volymhandel på aktiemarknaden

Hur investerar du dina första 1 000 Rs på aktiemarknaden?

Handel med hausseartade återföringar:Hur man köper terminer på marknadens botten

Aktiemarknadens öppettider:Vilken tid öppnar marknaderna för handel?