Inkomststyrda återbetalningsplaner för studielån, som började med Income-Contingent Payment (ICR) 1993, kan göra månatlig återbetalning betydligt mer överkomlig för många låntagare genom att begränsa studielånsbetalningarna till högst en viss procent av inkomsten. Men när man överväger någon av de fem inkomstdrivna återbetalningsplanerna (IDR) är det viktigt att inte bara tänka på hur låntagare kan hantera de månatliga återbetalningskostnaderna utan också på låntagarens långsiktiga inkomstbana. Eftersom betalningar baseras på inkomst, kanske de som förväntar sig höga framtida inkomster inte drar nytta av att använda en IDR-plan; eftersom betalningarna ökar proportionellt med inkomstnivåerna (och beroende på räntan/räntorna på de lån som betalas av), kan låntagaren ha det bättre att behålla lägre månatliga betalningar än att betala av lånet snabbt med högre betalningar. Vilket gör beslutet att välja en IDR-plan potentiellt komplicerat, särskilt eftersom många återbetalningsplaner för federala studielån inte bara begränsar månatliga betalningar i förhållande till inkomst utan också faktiskt kan utlösa efterskänkning av lånesaldo efter ett visst antal år.

Följaktligen är den första handlingslinjen för låntagare som tar itu med studielåneskulder och dess potentiella återbetalningsstrategier att identifiera det specifika målet:att betala av hela lånet/lånen så snabbt som möjligt och minimera räntekostnaden längs vägen, eller för att söka efterlåtelse av lån och minimera totala betalningar längs vägen (för att maximera beloppet efterskänkt i slutet av förlåtelseperioden). När målet är klart kan planerare utforska de återbetalningsalternativ som finns.

För dem som söker vägen för efterlåtelse av lån är IDR-planer som begränsar nuvarande betalningsförpliktelser ofta att föredra, eftersom även om de leder till att lånen amorteras negativt (eftersom räntorna på studielånen avsevärt kan överstiga den erforderliga betalningen om en låntagare har en relativt låg inkomst) maximerar du helt enkelt förlåtelsen i slutändan. Å andra sidan är skuldefterlåtelse kanske inte bäst; om låntagaren stannar på den IDR-planen hela vägen genom förlåtelse (vanligtvis 20 eller 25 år), kan de eftergivna beloppen behandlas som inkomst i skattesyfte (vilket för vissa låntagare faktiskt skulle kunna göra den totala kostnaden mycket högre än vad de skulle ha betalat om de faktiskt hade betalat ner sitt lånesaldo till $0!).

I slutändan är nyckelpoängen att återbetalningsstrategier bör väljas noggrant, eftersom viljan att hantera hushållens kassaflöde ofta innebär att minimera betalningar som maximerar förlåtelse, men inkomstskattekonsekvenserna av förlåtelse och stigande återbetalningsförpliktelser när inkomsten växer kan ibland resultera i högre total upplåning kostnad än att bara betala av lånet så snabbt som möjligt!

Ryan Frailich är CFP, grundare av Deliberate Finances, en ekonomisk planeringsmetod som endast är avgiftsbelagd och som är specialiserad på att arbeta med par i 30-årsåldern, såväl som pedagoger och ideella arbetare. Innan han blev planerare var Ryan själv lärare och arbetade sedan för att utveckla en charterskola som chef för Talent &Human Resources. Med tanke på deras ålder och yrken är studielån en prioritet för majoriteten av hans kunder, så han har spenderat många timmar på att försöka hitta rätt sätt att ge kunderna information om deras studielånsalternativ. Du kan hitta honom på Twitter, maila honom på ryan@deliberatefinances.com eller på i princip vilken New Orleans-festival som helst med utsökt mat och dryck.

Den federala regeringen har tillhandahållit utbildningsbaserade lån i årtionden under en mängd olika program, som i allmänhet skiljer sig åt beroende på när lånet togs, vem som tog lånet och syftet med lånet. Medan Federal Family Education Loan (FFEL)-programmet var den vanligaste källan för lån fram till 2010, har Healthcare &Education Reconciliation Act sedan fasat ut det programmet. Alla federala statliga lån idag tillhandahålls genom William D. Fords federala direktlånsprogram, ofta kallat "direkta lån".

Traditionellt, när en låntagare med direkt- och/eller FFEL-lån lämnar skolan, finns det vanligtvis en 6-månaders amorteringsperiod då inga lån ska betalas ut. Efter den 6-månaders amorteringsperioden placeras låntagare på en 10-årig standardåterbetalningsplan, för vilken månatliga betalningar baseras på den utestående skulden amorterad över 120 månader till tillämpliga räntor.

Många låntagare har dock inte råd med de betalningar som fastställts av tidslinjen för 10-årig standardåterbetalning. Med tanke på att särskilt i samband med studielån är det svårt att på annat sätt avgöra vad en "rimlig" (eller genomförbar) återbetalningsskyldighet kommer att vara när lånet (och betalningsförpliktelserna) uppstår innan låntagaren slutar skolan och får reda på vilket jobb han eller hon har. kommer att få (och vilken inkomst de kommer att tjäna) i första hand. Med tanke på denna osäkerhet införde regeringen planer för inkomstdriven återbetalning (IDR) som ett annat alternativ för att underlätta hanterbara återbetalningsvillkor.

Inkomstdrivna återbetalningsplaner (IDR) har alla samma utgångspunkt:snarare än att bara fastställa återbetalningsskyldigheten för ett lån baserat på räntan och en given amorteringsperiod, beräknas återbetalningsskyldigheten istället som en procentandel av låntagarens diskretionära inkomst ( generellt baserat på justerad bruttoinkomst och federala fattigdomsriktlinjer).

Följaktligen, studielån Låntagare som följer IDR-planer måste lämna in pappersarbete för att bekräfta sin inkomst (och familjestorlek) varje år, och deras månatliga lånebetalningar justeras därefter baserat på deras inkomstnivåer. Vilket inte bara hjälper till att se till att själva studielånets betalningsförpliktelser förblir "genomförbara" för hushållet utan också gör det möjligt för dem som annars skulle kunna misslyckas med sina lån att behålla sina lån i god status och bevara sina kreditvärden.

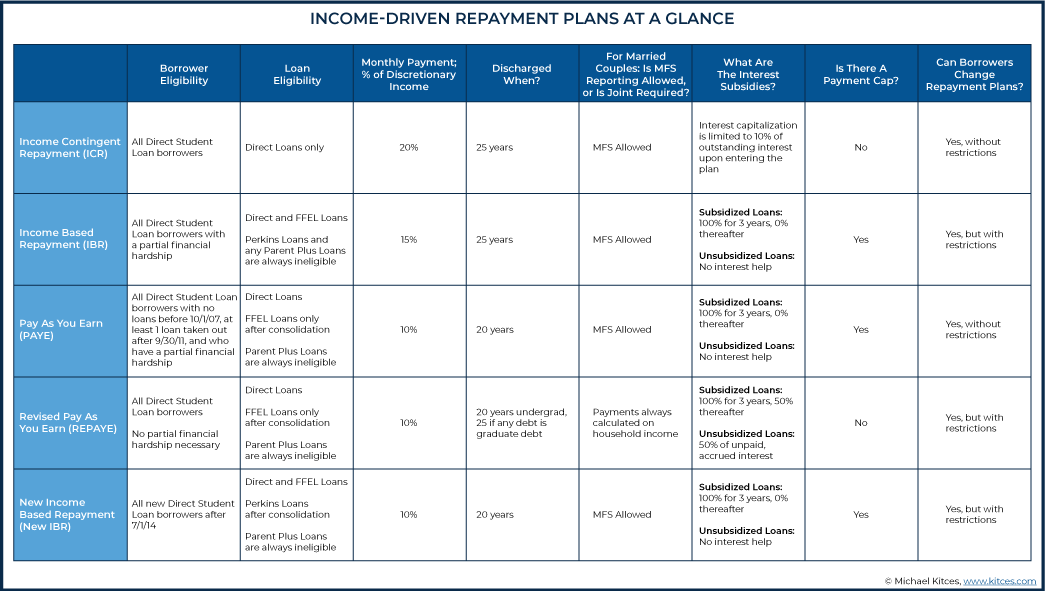

I praktiken varierar dock de individuella reglerna för olika IDR-planer avsevärt, och att välja den bästa IDR-planen kan vara en utmaning eftersom var och en av återbetalningsplanerna varierar över åtta olika nyckelkriterier:

Låt oss titta på varje IDR-plansalternativ och deras regler för vart och ett av de tidigare nämnda kriterierna.

ICR-planen (Income-Contingent Payment) uppstod 1993 som en av de första IDR-planerna. Särskilt eftersom andra IDR-planer har blivit mer generösa för låntagare sedan denna plan först kom, är ICR nästan aldrig den avbetalningsplan som valts idag.

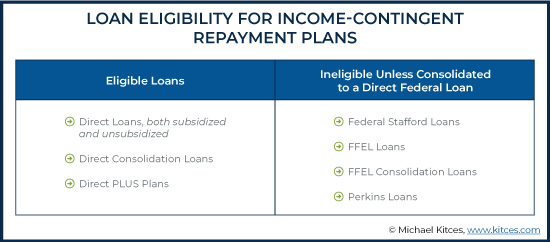

Till exempel kräver ICR det högsta månatliga IDR-lånebeloppet, rymmer den lägsta nivån av räntekapitalisering över återbetalningsplaner och tillåter endast återbetalning av direktlån (medan Federal Stafford-lån, FFEL-lån, FFEL-konsolideringslån och Perkins-lån inte är kvalificerade lånetyper för ICR, de kan kvalificera sig om de konsolideras till ett direkt federalt lån).

Lyckligtvis, eftersom ICR inte har några begränsningar för att ändra plan, är det relativt enkelt för låntagare att välja mer förmånliga återbetalningsplaner (även om en låntagare ändrar återbetalningsplan, aktiveras eventuella utestående obetalda räntor).

Med det sagt, även om ICR är den minst generösa planen som finns tillgänglig för närvarande, kan fler personer kvalificera sig för denna plan jämfört med andra IDR-planer eftersom det inte finns några inkomstkrav för ICR.

Det årliga betalningsbeloppet för ICR bestäms genom att beräkna 20 % av låntagarens diskretionära inkomst (som, endast för ICR, definieras som justerad bruttoinkomst minus 100 % av den federala fattigdomsgränsen för låntagarens familjestorlek).

Även om det tekniskt sett finns en annan beräkning som kan användas, som bygger betalningsbeloppet på ett 12-årigt fast lån justerat för låntagarens inkomst, är beloppet med denna metod alltid större än det första alternativet ovan, så i praktiken är denna beräkning aldrig använd.

Återbetalningsbeloppen enligt ICR är dock inte statiska, och när inkomsten ökar, så gör ICR månatliga betalningar, med nej tak för hur mycket de kan öka. Därför är ICR kanske inte det bästa alternativet för låntagare som förväntar sig att deras inkomster kommer att öka dramatiskt under deras låns löptid.

Även om ICR-planer ursprungligen inte tillät gifta låntagare att rapportera sin inkomst enbart, separat från resten av sitt hushåll, har planen ändrats sedan för att tillåta användning av inkomster som rapporterats med MFS-skatteregistreringsstatus.

Efter 25 år av betalningar i ICR-planen kommer utestående lånesaldon att efterskänkas. Den eftergiften anses vara skattepliktig inkomst för det eftergivna beloppet (inklusive både återstående kapital och eventuell ränta som har uppkommit på lånet).

ICR-planen erbjuder ingen räntesubventionering utöver att aktivera upp till 10 % av eventuell obetald ränta på lån vid första inträdet i planen (vilket läggs till det huvudsakliga lånesaldot).

Inkomstbaserade återbetalningsplaner (IBR) etablerades 2007 som en behovsbaserad återbetalningsplan, vilket för första gången införde ett krav på partiell ekonomisk svårighet. Låntagare kunde först börja använda IBR-planer i juli 2009.

Enligt webbplatsen studentloans.gov definieras "partiell ekonomisk svårighet" enligt följande:

Noterbart är att IBR-planer inte definierar en "partiell ekonomisk svårighet" som något annat än att ha betalningar så höga att en låntagare skulle behöva och dra nytta av en procentuell begränsning av inkomsten i första hand.

Dessutom, eftersom IBR:s "ekonomiska svårigheter" för kvalificering definieras som betalningar som endast överstiger 15 % av den diskretionära inkomsten (för IBR och alla återbetalningsplaner förutom ICR är diskretionär inkomst skillnaden mellan AGI och 150 % av den tillämpliga federala fattigdomsgränsen ), jämfört med ICR-planen som begränsar betalningar till 20 % av diskretionär inkomst, skulle alla som är berättigade till ICR och den nyare IBR-planen vanligtvis välja en IBR-plan.

Som nämnts tidigare måste låntagare som använder IBR-planer ha en partiell ekonomisk svårighet. Två användbara verktyg för att fastställa kvalifikationer och återbetalningsbelopp finns här:

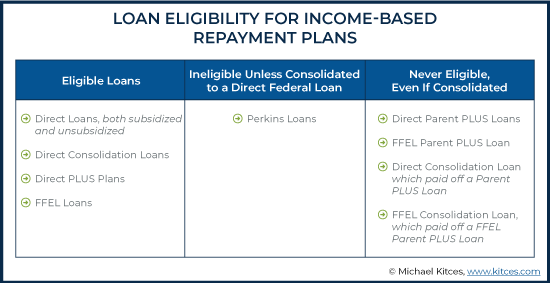

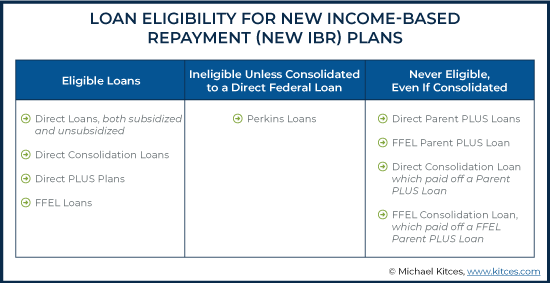

Både subventionerade och osubventionerade direktlån, direkta konsolideringslån, direkta PLUS-planer och FFEL-lån är berättigade till IBR-planen. Perkins-lån kan vara berättigade om de konsolideras till ett direktlån, medan alla moderlån PLUS aldrig är berättigade, även om de konsolideras till ett direktlån (vilket innebär att direkta konsolideringslån och FFEL-konsolideringslån som användes för att betala av ett förälder PLUS Lånet skulle inte vara berättigat till IBR-planer).

Formeln för årliga IBR-betalningsbelopp är mycket lik den för ICR-betalningar, förutom att den är baserad på endast 15 % av låntagarens diskretionära inkomst och den använder 150 % av fattigdomsgränsen (istället för 100 % för ICR) för att beräkna den diskretionära inkomstnivån.

Dessutom kan betalningar på IBR-planer inte vara större än vad en låntagare skulle ha betalat för att gå in i en 10-årig standardplan när de gick in i IBR. Detta begränsar risken för att någon ska få sin inkomst att öka dramatiskt i framtiden, bara för att se deras framtida betalningsballong större också.

IBR-planer tillåter också låntagare att rapportera sin inkomst separat från andra hushållsinkomster, vilket innebär att de kan gynna gifta låntagare att ansöka om MFS-status för att få sin procentuella inkomsttröskel tillämpad på en lägre bas av bara en makes inkomst.

Utestående lån enligt IBR efterskänks efter 25 års betalningar. Som med alla andra IDR-planer anses förlåtelsebelopp som skattepliktig inkomst.

När det gäller räntesubventionering täcker Department of Education (DOE) all obetald, upplupen ränta under de första 3 åren på subventionerade lån. För osubventionerade lån och subventionerade lån utöver de första 3 åren subventioneras inte ränta.

Låntagare som bestämmer sig för att byta ut en IBR-plan till en annan återbetalningsplan måste vara uppmärksam på vissa restriktioner. De skulle nämligen behöva ingå en 10-årig standardåterbetalningsplan under minst 1 månad eller göra minst en reducerad anståndsbetalning (där en låntagare kan sätta sitt lån i "överseende"-status, vilket effektivt minskar lånebetalningsbeloppet tillfälligt, och sedan göra en betalning under anstånd innan han byter till sin nya IDR-plan). Den reducerade anståndsbetalningen kan förhandlas fram med låneservicen och kan potentiellt vara mycket låg. Dessutom, när en låntagare ändrar återbetalningsplaner aktiveras eventuella utestående, obetalda räntor.

Pay As You Earn (PAYE) blev tillgängligt för berättigade låntagare i oktober 2012, med avsikten att erbjuda lite lättnad till nya låntagare som står inför skyhöga collegekostnader (även om det inte gjordes tillgängligt för många tidigare låntagare).

Liksom IBR-planen kräver PAYE också att låntagare har en partiell ekonomisk svårighet (återigen definierad som studielånsbetalningar som överstiger specificerade procentuella inkomsttrösklar). Dessutom får låntagare inte ha något utestående saldo för studielån den 1 oktober 2007 och minst ett federalt studielån som betalades ut efter den 1 oktober 2011 (dvs de måste ha blivit studielåntagare på senare tid).

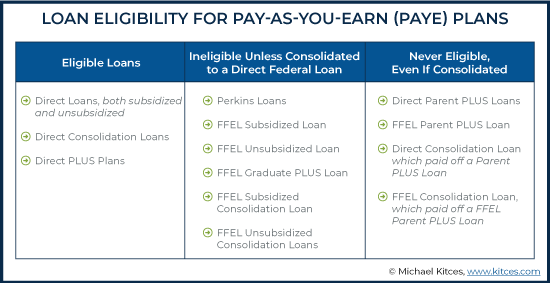

PAYE återbetalningsplaner kommer att rymma både subventionerade och osubventionerade direktlån, direkta konsolideringslån och direkta PLUS-planer. Även om Perkins-lån och alla FFEL-lån inte är berättigade, kan de kvalificera sig om de konsolideras till ett direkt federalt lån. Utöver FFEL-förälder PLUS-lån, är direkta förälder-PLUS-lån och direkta konsolideringslån som betalat av ett förälder-PLUS-lån heller aldrig berättigade till PAYE-planer.

Årliga PAYE-betalningsbelopp är lika med 10 % av låntagarens diskretionära inkomst, vilket är lägre än både ICR (vid 20 % av diskretionär inkomst) och IBR (vid 15 % av diskretionär inkomst). I likhet med IBR-betalningar kan PAYE-planens betalningsbelopp inte vara större än vad en låntagare skulle ha betalat för att gå in i en 10-årig standardplan när de gick in i PAYE. Detta begränsar återigen risken för att någon ska få sin inkomst att öka dramatiskt bara för att också se sin nödvändiga betalningsballong högre.

Liksom ICR och IBR tillåts PAYE-låntagare att rapportera inkomst separat med MFS-filstatus.

För PAYE efterskänks utestående lån efter 20 års betalningar, i motsats till den längre 25-åriga förlåtelseperioden för både ICR- och IBR-planer. Det totala beloppet av förlåtelse kommer att betraktas som skattepliktig inkomst.

Räntesubventioner är desamma som för låntagare som använder IBR – för subventionerade lån täcker Department of Education (DOE) all obetald, upplupen ränta under de första 3 åren. För osubventionerade lån (och subventionerade lån utöver de första 3 åren) subventioneras inte ränta.

Låntagare kan enkelt byta till andra federala återbetalningsplaner eftersom det inte finns några begränsningar för att göra det (som att byta ut ICR-planer), och det finns inte heller något krav på att gå in på 10-års standardplanen under någon tidsperiod. Men när en låntagare ändrar återbetalningsplaner aktiveras eventuella utestående, obetalda räntor.

Den reviderade Pay As You Earn (REPAYE)-planen blev tillgänglig för låntagare i december 2015 och utökade listan över berättigade låntagare som kunde dra nytta av de generösa villkoren för PAYE (åtminstone i jämförelse med ICR- och IBR-planer, som både har högre betalningsbelopp och längre förlåtelseperioder än PAYE).

REPAYE har dock några betydande nackdelar jämfört med PAYE. I synnerhet är REPAYE den enda återbetalningsplanen som inte tillåter gifta låntagare att rapportera sin individuella inkomst separat från hushållsinkomsten. Även om en låntagare anger sina skatter med MFS-status, kommer betalningarna att baseras på hushållets totala inkomst. Detta gör REPAYE mycket mindre attraktivt för låntagare med makar som tjänar betydligt mer än dem.

Till skillnad från PAYE-planen, som endast är tillgänglig för "nyare" studielåntagare (de med utbetalning sedan 2011), är REPAYE tillgängligt för alla Federala studielåntagare, oavsett när de tog sina lån eller om de har en partiell ekonomisk svårighet. Detta innebär att låntagare som inte är berättigade till PAYE-planen eftersom de har lån före 2011 fortfarande kan välja att byta till REPAYE-återbetalningsplanen.

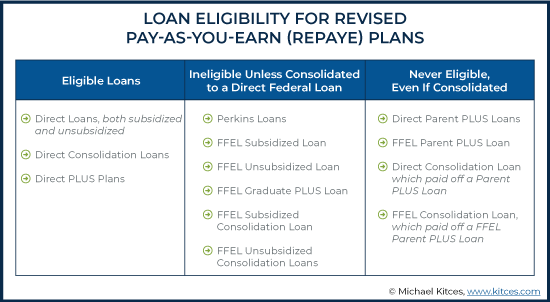

Lån som är berättigade (och inte kvalificerade) för PAYE är identiska som de för REPAYE.

ÅTERBETALNING betalningsbelopp är samma som PAYE belopp (10 % av låntagarens diskretionära inkomst). Men till skillnad från PAYE finns det inga tak för hur mycket betalningarna kan ökas, så betalningarna kan växa långt utöver vad de skulle vara begränsat för låntagare på andra återbetalningsplaner. Detta gör ÅTERBETALNING till en risk för låntagare som har avsevärt högre framtida intjäningsförmåga (och därmed ser sina framtida betalningsåtaganden stiga med deras framtida inkomst, vilket begränsar deras förmåga att bära ett saldo som ska förlåtas i framtiden om så önskas).

För REPAYE-planer efterskänks utestående lån efter 20 års betalningar (som PAYE) om alla lån är grundutbildningslån. Men om det finns några examenslån är förlåtelseperioden 25 år (som IBR och ICR). Dessa efterskänkningsbelopp betraktas som skattepliktig inkomst.

Räntesubventioner för REPAYE-planer är utökade och mer generösa än de under andra återbetalningsplaner. För direktlån som är subventionerade fortsätter utbildningsdepartementet att täcka 100 % av den obetalda, upplupna räntan under de första 3 åren efter att ha ingått en ÅTERBETALNINGsplan. Även om detta också är fallet för PAYE- och IBR-planer (både de ursprungliga och nya IBR-planerna), är det unika med REPAYE att utbildningsdepartementet efter tre år fortsätter att subventionera 50 % av den obetalda låneräntan, medan andra planer ( förutom ICR, som inte subventionerar räntor efter planens inträde) erbjuder ingen subventionering av ränta efter tre år. Dessutom kommer REPAYE-planer att subventionera 50 % av den obetalda, upplupna räntan för direktlån som är osubventionerade, i motsats till andra planer som inte ger någon räntehjälp för osubventionerade lån.

Dessutom är det inte så enkelt att byta från REPAYE till en annan återbetalningsplan som att byta från PAYE (som inte har några begränsningar). Låntagare som byter från REPAYE möter samma restriktioner som de som byter från IBR; de måste nämligen ingå en 10-årig standardplan i minst 1 månad eller göra minst en reducerad anståndsbetalning. Återigen, det reducerade beloppet för anståndsbetalning kan förhandlas fram med lånetjänstemannen och kan potentiellt vara mycket lågt.

I alla fall, närhelst en låntagare ändrar återbetalningsplan, aktiveras eventuella utestående, obetalda räntor.

Den nya IBR-planen antogs som en del av 2010 års Health Care &Education Reconciliation Act och blev tillgänglig 2014. Den kombinerar några av de mest generösa aspekterna av var och en av de tidigare tillgängliga planerna genom att sänka den erforderliga betalningen, vilket förkortar tidslinjen till förlåtelse , och tillåter användning av MFS skatteregistreringsstatus.

Men även om det är den mest låntagarvänliga planen är det väldigt få som är berättigade till det ännu, eftersom det endast är berättigad till nyligen studerande låntagare och kan inte bytas till för dem med äldre studielån. Nya IBR-planer är begränsade till låntagare som inte hade ett lånesaldo den 1 juli 2014, men erbjuder återbetalning av samma lån som den gamla IBR-planen.

Nya IBR-betalningar skiljer sig från gamla IBR-betalningar genom att de kräver en lägre andel av inkomsten som ska betalas; Medan den gamla IBR-planen är baserad på 15 % av låntagarens diskretionära inkomst, är nya IBR-betalningsbelopp endast 10 % av låntagarens diskretionära inkomst (samma som PAYE och REPAYE betalningsbelopp). Liksom de gamla IBR-planerna kan nya IBR-planer inte vara större än vad en låntagare skulle ha betalat för att gå in i en 10-årig standardplan när de gick in i planen, vilket begränsar risken för att återbetalningsbeloppen dramatiskt ökar med ökande inkomstnivåer.

För nya IBR-planer efterskänks utestående lån efter 20 års betalningar, vilket är färre än de 25 år som krävs av den gamla IBR. Den efterlåtelsen anses vara skattepliktig inkomst.

När det gäller räntesubventioner förblir de desamma som för den ursprungliga IBR-planen. Utbildningsdepartementet kommer att täcka alla obetalda, upplupna räntor under de första 3 åren för subventionerade lån. För osubventionerade lån, samt subventionerade lån utöver de första 3 åren, finns ingen räntehjälp.

För låntagare som vill byta ut från New IBR måste de ingå en 10-årig standardplan under minst 1 månad eller göra minst en reducerad anståndsbetalning, som kan förhandlas fram med låneförmedlaren (och kan potentiellt vara mycket låg). Eventuell utestående, obetald ränta vid byte av plan kommer att aktiveras.

Med tanke på alla variationer i regler mellan IDR-planer kan obligatoriska minimibetalningar variera avsevärt beroende på situationen.

Låt oss titta på ett exempel.

Corey advokaten

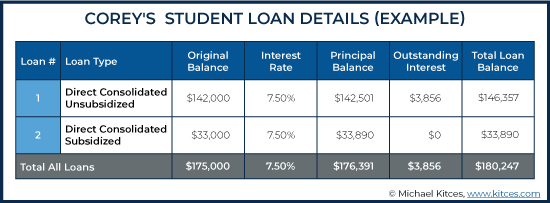

Corey är en ung advokat med ett aktuellt studentlånssaldo bestående av 176 391 USD i kapital + 3 856 USD ränta =180 247 USD med en årlig ränta på 7,5 %.

Efter examen hade Corey inte råd med de erforderliga betalningarna enligt 10-års standardplanen och bytte till en REPAYE-plan. När han gjorde det aktiverades hans utestående låneränta och lades till hans kapitalbelopp.

Corey misstänker att REPAYE kanske inte är den bästa planen för honom, och söker hjälp från sin finansiella rådgivare för att avgöra vad hans bästa tillvägagångssätt skulle vara för att hantera sina återbetalningar av lån mest effektivt.

Corey tjänar en årslön på $120 000. Efter hans 401(k) bidrag och andra löneavdrag är hans AGI $105 000. Baserat på staten där Corey bor är 150 % av hans fattigdomsgräns (för en familjestorlek på 1) $18 735, vilket innebär att hans diskretionära inkomst är $105 000 - $18 735 =$86 265.

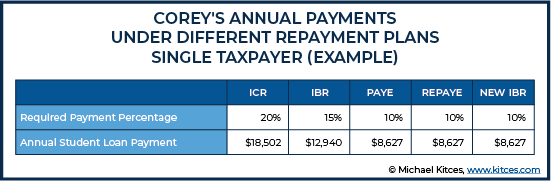

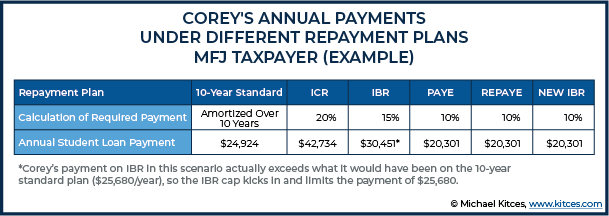

Enligt Coreys ursprungliga 10-åriga standardåterbetalningsplan var Corey skyldig att göra årliga betalningar på 24 924 USD. Enligt IDR-planerna skulle hans månatliga betalningar dock vara betydligt lägre, med förlåtelse för det utestående saldot efter 20-25 år.

Tabellen nedan visar Coreys årliga betalningar för var och en av IDR-planerna:

Utbudet av betalningar som är tillgängliga för Cory över planerna är betydande, mer än 8 600 USD bara under det första året (mellan 17 253 USD för ICR och 8 627 USD för PAYE, REPAYE och de nya IBR-planerna), förutsatt att han är berättigad till alla alternativ, vilket kanske inte alltid är fallet. När planerna blir mer aktuella blir de också mer generösa med lägre betalningsförpliktelser.

Corey har indikerat att han planerar att gifta sig och adoptera ett barn under nästa år och att hans snart blivande make för närvarande har en AGI på $130 000. Med den större inkomsten och större familjestorleken uppdateras hans alternativ enligt följande, förutsatt att familjen kommer att dela in sina skatter gemensamt:

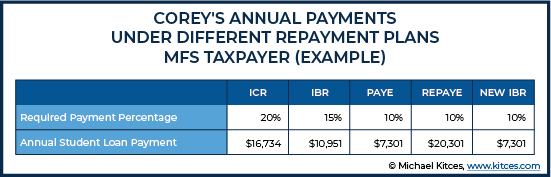

Medan klyftan mellan IBR och de andra alternativen börjar växa, kan användningen av MFS som skatteregistreringsstatus minska hans betalningar för några av planerna ytterligare. Om Corey skulle använda en MFS-status skulle hans alternativ vara följande:

Här ser vi var oförmågan att använda MFS med REPAYE kan vara skadlig för någon som är på väg att gifta sig, eftersom att stanna på REPAYE skulle kräva att gemensamma inkomster används för att beräkna diskretionär inkomst, vilket resulterar i en avsevärt högre betalningsskyldighet.

Även om alternativet New IBR är mycket tilltalande, upptäcker hans rådgivare efter att ha kontrollerat Coreys låneregister att vissa av hans lån har sitt ursprung före 2014, vilket utesluter honom från berättigande eftersom låntagare som använder New IBR kanske inte har några lånesaldon före juli 2014.

Således kommer betalningar på IDR-planer för Corey initialt att variera från $7 301 (under PAYE-fil MFS) till $42 734 (med ICR-fil MFJ) i årliga betalningar. Även om detta skulle vara det förväntade intervallet för åtminstone de första åren av återbetalningsplanen, kan livshändelser som hänför sig till familjens storlek, skatteregistreringsstatus och inkomstnivåer dyka upp som kan påverka Coreys återbetalningsbelopp för studielån.

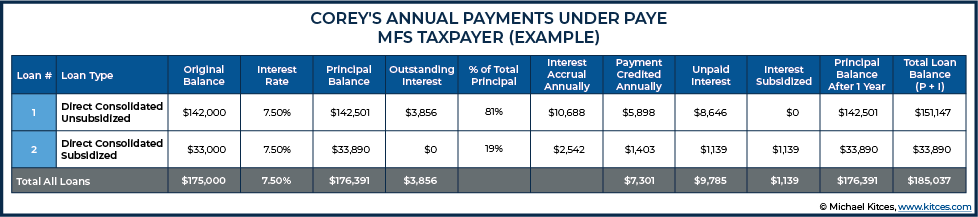

Vid första anblicken verkar det klart att Corey borde använda PAYE och lämna in MFS nästa år eftersom det skulle ge lägsta möjliga månadsbetalning. Men det kan ha en betydande baksida eftersom ränteuppgången blir större varje år än de betalningar som krävs om han skulle välja PAYE. Vilket utspelar sig i vad som kallas "negativ amortering", där kapital- och räntebalansen amorteras högre eftersom den överskjutande obetalda räntan tillfaller och förvärras.

Enligt normala regler för studielån delas erforderliga betalningar upp och tillämpas på lån i proportion till det totala skuldbeloppet. Så i det här fallet kommer den erforderliga betalningen på 7 301 USD årligen att tillämpas 81 % på det osubventionerade lånet och 19 % på det subventionerade lånet.

Om Corey väljer att använda PAYE och MFS som skattestatus, kommer han att se hans mindre, subventionerade studielånskapital vara stabil under år 1-3 på grund av PAYE-räntesubventionen, men det större, osubventionerade lånesaldot kommer att ha växt, och hans betalningar på $7 301 i år kommer att ha resulterat i ett saldo på $4 790 större än för ett år sedan. Utöver de tre första åren är räntesubventionen förlorad, och han kommer att se sitt saldo växa för båda lånen.

Om hans framtida inkomsttillväxt är låg kan denna plan vara vettig, eftersom den skulle hålla hans månatliga betalningar låga. Genom att använda antaganden om 3% inkomsttillväxt och federal fattigdomsnivåtillväxt, och att stanna på denna exakta plan i 20 år, är den totala kapitalbeloppet + ränta vid förlåtelse $315 395. Om vi tillämpar en effektiv skattesats på 30 %, kommer han att ådra sig knappt 95 000 USD i skatt. Om vi lägger till 95 000 USD i skatter till de 196 000 USD i betalningar han gjorde under 20 år, får vi en total lånekostnad på 290 786 USD.

Coreys finansiella rådgivare jämför dessa siffror med att privat refinansiera skulden för att få en bättre ränta. Om Corey godkänns för ett 15-årigt lån till en ränta på 5 %, skulle hans månatliga betalningar vara 1 425 USD med en total lånekostnad på 256 568 USD. Med hjälp av sin rådgivare bestämmer Corey att det månatliga betalningsbeloppet under detta refinansierade lån bekvämt kan betalas bland andra mål och väljer att fortsätta med det 15-åriga alternativet för privat refinansiering. Enligt denna plan kommer Corey att betala av skulden tidigare (15 år, jämfört med 20 år under PAYE-anmälan tills förlåtelse) och kommer att betala mindre i totala kostnader längs vägen. Dessutom kan han eliminera osäkerheten (och ångesten) för att se ett ständigt växande lånesaldo, och faktiskt se framsteg till 0 USD göras på vägen.

Negativ amortering är inte nödvändigtvis en dealbreaker. It goes back to whether the intention is to pay off the loan in full, or, to go for some form of forgiveness. In reality, for those who do plan to aim for forgiveness, it actually makes sense for the borrower to do everything they can to minimize AGI, not only resulting in lower student loan payments but also having a higher balance forgiven. This can make sense both for Public Service Loan Forgiveness (PSLF), where the balance is forgiven after 120 payments (10 years) and is not taxable and also for a borrower going towards the 20- or 25-year forgiveness available under one of the IDR plans.

I regularly see people who make $50,000 - $70,000 per year with loan balances over $100,000. For a resident physician, who will see their income dramatically rise, an IDR plan (usually PAYE or REPAYE) makes sense to make payments manageable while in residency, even if it means a small amount of negative amortization on their loans. Their ability to repay the loans once they have their full doctor salary means that going for long-term forgiveness rarely makes sense, but the IDR plan can help them manage cash flow during the tight income years as a resident for a relatively modest cost (of negatively amortized interest).

Many borrowers with early-career income levels similar to a resident may not have the same expectations for substantial long-term earnings growth in their future. For these individuals, pursuing long-term forgiveness using an IDR plan may be a more advantageous option. In other words, negative amortization isn’t just used to incur a small amount of interest to be repaid in the future when income rises, but a potentially larger amount of negatively amortizing interest that will ultimately be forgiven altogether.

Låt oss titta på ett annat exempel.

Shannon the Acupuncturist

Shannon is a 28-year-old who runs her own acupuncture business. Other important details about her situation include:

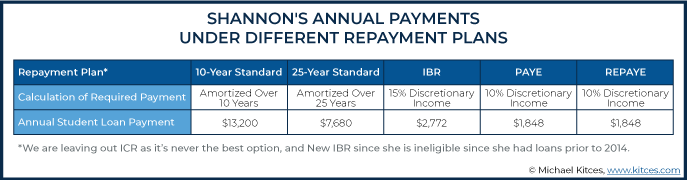

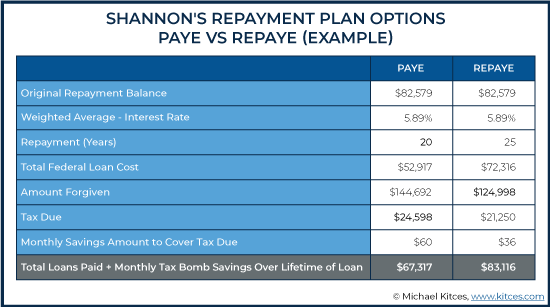

Here are her repayment options:

The 10-Year Standard plan would require her to pay $13,200 annually (over $1,100/month), which is clearly not feasible. She could instead choose to repay with a 25-Year Standard Repayment plan, but Shannon would end up paying nearly $192,000 over that time and the $640 monthly payment would also be infeasible unless she stopped contributing to retirement accounts.

Since she is eligible for PAYE and REPAYE, neither IBR nor ICR makes sense, as each has higher required payments. So, she will decide between PAYE or REPAYE, each of which requires her to pay 10% of her Discretionary Income, or $154 per month at her current income level.

The interest subsidies on REPAYE are better, as while both PAYE and REPAYE will subsidize 100% of Shannon's unpaid interest on her loan during the first three years of the plan, REPAYE will continue to subsidize 50% of unpaid interest afterward whereas PAYE will not subsidize interest after three years. Thus, the growth of Shannon’s balance due to an increasing interest balance will be limited with REPAYE.

Using PAYE, however, will result in loan forgiveness in 20 years instead of in 25 years under REPAYE.

Either way, the so-called ‘tax bomb’ must also be accounted for, since the forgiven loan balance will be treated as taxable income received in the year the loan is forgiven. Borrowers pursuing any IDR plan should plan to cover that tax, and in this case, Shannon can do so with relatively small monthly contributions to a taxable account.

To sum it all up, to repay her loans in full on a 25-Year Standard Repayment plan, Shannon likely would have to pay $640 per month, at a total repayment cost of $192,000.

On REPAYE, she would start with payments of $154/month based on her Discretionary Income and, factoring for inflation, top out in 25 years at $343/month. She would owe a total repayment amount of $72,316 in loan costs + $21,250 in taxes =$93,566.

If she chooses PAYE, she would have starting payments of $154/month (also rising to $295 with AGI growth over 20 years), with a total repayment amount of $52,917 in student loan costs + $24,598 in taxes =$77,515. She would also finish in 20 years (versus 25 years on REPAYE).

Assuming all goes as planned, PAYE appears to be the better choice, as even though REPAYE provides more favorable interest subsidies, Shannon’s ability to have the loan forgiven 5 years earlier produces the superior result.

But what if her situation changes, as life does tend to happen that way?

If Shannon got married, and her spouse made substantially more than her, she may have to use MFS to keep her payments lower, and thus lose out on any income tax benefits available filing as MFJ.

Shannon also runs the risk of having to repay a higher balance in the future if she switches careers; in this situation, using PAYE for the 20-year forgiveness benefit would no longer make sense. Say she takes a new job resulting in AGI of $110,000 annually, and she takes that job 5 years into being on the PAYE plan.

Instead of repaying the original balance she had at the outset of opting into the PAYE plan, she would need to pay back an even higher balance due to growth during the years on PAYE, when payments were smaller than interest accrual resulting in negative amortization. As her salary rises, her payments would also rise so substantially (up to $747 here), that her total repayment cost to stay on PAYE for 15 additional years would actually be more than it would be to simply pay the loan off.

If she decides to reverse course and pay off the loan balance instead of waiting for forgiveness, she might instead benefit from a private refinance if she can get a lower interest rate, since that now once again becomes a factor in total repayment costs.

In the end, IDR plans have only been recently introduced, and as such, there is very little historical precedent regarding their efficacy for relieving student loan debt, particularly with respect to the income tax ramifications of student loan debt forgiveness. As in practice, ICR has rarely been used for loan forgiveness (difficult as the percentage-of-income payment thresholds were typically high enough to cause the loan to be repaid before forgiveness anyway), and the other IDR plans have all been rolled out in the past decade.

Accordingly, we won’t see a critical mass of borrowers reaching the end of a 20- or 25-year forgiveness period until around 2032 (PAYE) and 2034 (IBR). And will then have to contend for the first time, en masse, with the tax consequences of such forgiveness. Though forgiven loan amounts are taxable income at the Federal level, it is notable that Minnesota has passed a law excluding the forgiven amount from state taxes.

Similar to other areas of financial planning, it’s prudent to plan under the assumption that current law will remain the same, but also to be cognizant that future legislation may change the impact of taxable forgiveness. By planning for taxation of forgiven student loan debt, advisors can help their clients prepare to pay off a potential tax bomb; if the laws do change to eliminate the ‘tax bomb’, clients will have excess savings in a taxable account to use or invest as they please.

IDR plans are complex but offer many potential benefits to borrowers with Federal student loans. Thus, it is critical for advisors to understand the various rules around each plan to recognize when they might be useful for their clients carrying student debt. The benefits vary significantly, and depending on a borrower’s situation, IDR plans may not even make sense in the first place. But for some, using these plans will offer substantial savings over their lifetimes. Despite the uncertainty surrounding these repayment plans, they remain a crucial tool for planners to consider when assessing both a client’s current-day loan payments and the total cost of their student loan debt over a lifetime.