När du tänker på din portföljs tillgångsallokering finns det en relaterad idé – ombalansering – som går hand i hand med den. Ombalansering innebär i huvudsak att sälja vissa tillgångar i din portfölj och köpa andra för att behålla din måltillgångsallokering.

Med tiden kommer förändringar på marknaden sannolikt att få din portfölj att glida bort från den tillgångsallokering du vill ha. Vissa tillgångar kan prestera bra och bli en större del av din portfölj, medan andra kan gå dåligt och krympa som en procentandel av dina investeringar.

När en portfölj glider bort från sin måltillgångsallokering kan den bli mer riskfylld eller omvänt mer konservativ med lägre potentiella vinster. Genom att ombalansera kan du få din portfölj tillbaka i linje med din risktolerans och övergripande investeringsstrategi.

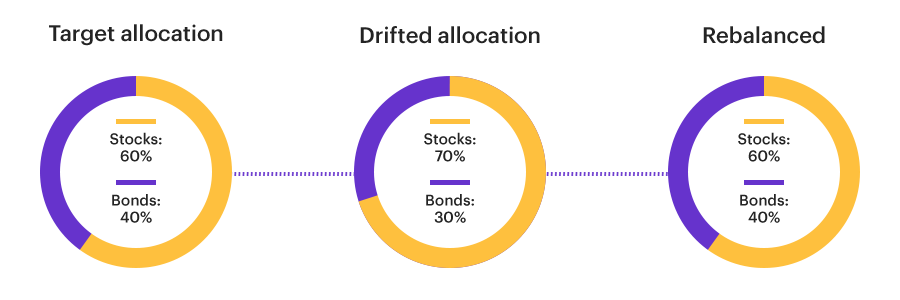

Grundidén är enkel. Låt oss säga att du börjar med en tillgångsallokering på 60 % aktier och 40 % obligationer. Föreställ dig att marknadsvärdet på dina aktier med tiden växer, men dina obligationer gör det inte, och du slutar med 70 % av ditt portföljvärde i aktier och endast 30 % i obligationer. För att återbalansera skulle du sälja några av aktierna och köpa fler obligationer – tillräckligt med båda för att få tillbaka procentsatserna till 60/40.

Naturligtvis är din tillgångsallokering förmodligen mer detaljerad än bara aktier kontra obligationer. Låt oss säga att inom ditt aktieinnehav kräver din tillgångsallokering vissa procentandelar av aktier med stora bolag, medelstora bolag och tillväxtmarknader. Ombalansering bör också korrigera avvikelser från dina mål inom dessa underkategorier.

Vissa portföljer balanseras om enligt en regelbunden tidtabell – kvartalsvis och årlig ombalansering är vanliga scheman.

Med den här metoden balanseras portföljen om när den driver bortom vissa förutbestämda gränser – till exempel om en tillgångsklass ändras med 10 % eller mer i förhållande till dess målallokering.

Det finns ytterligare en viktig punkt att komma ihåg:varje gång ombalansering görs kan det generera skattepliktiga kapitalvinster.

I slutändan är ombalansering en av de mest kritiska delarna av att hantera en portfölj, och det är nyckeln till att hålla dina investeringar i linje med dina långsiktiga mål.

E*TRADE Core Portfolios, vår automatiserade investeringshanteringslösning, ger en bra illustration av hur en ombalanseringsplan kan fungera. Utöver den halvårsvisa ombalanseringen kontrolleras ett Core Portfolios-konto varje dag och kommer att balanseras om om någon tillgångsklass har glidit 10 % över eller under sin målallokering. Det här är ett exempel på både kalenderbaserad och automatisk triggerbaserad ombalansering. 1

Läs mer arrow_forwardTa reda på hur diversifierad du är jämfört med exempelportföljer. Verktyget Portfolio Analyzer delar upp din portfölj efter sektor, stil, geografi och mer.

Kom igång arrow_forward11 platser i världen där du har råd att gå i pension med stil

Vilka Nifty, Nifty Next 50, Sensex indexfonder har lägst tracking error?

Är Royal Dutch Shell-aktier nu för billiga för att ignorera?

University of Arizona använder blockchain för att överföra och lagra data.

Vad är skillnaden mellan en garantihandling och en efterlevandehandling?