Med uppfinningen av smarttelefonen och framväxten av appbaserade tjänster har finansteknikföretag – mer kända som fintechs – stört traditionell bankverksamhet och erbjudit attraktiva funktioner till nya kunder som inte är bundna till traditionella banker. Dessa utmanarbanker (eller neobanker, som de ibland kallas) erbjuder högre räntor, snabbare tillgång till lönecheckar, utgiftsdata i realtid och, för det mesta, täckning av Federal Deposit Insurance Corp. – allt samtidigt som de tar låga avgifter (eller nej) avgifter och vara mobilcentrerad.

Konsumenterna lägger märke till det, särskilt eftersom covid-19 försvårade bankverksamhet på ett fysiskt kontor. I en undersökning i december från konsultföretaget McKinsey &Co., sa 36 % av de tillfrågade som funderade på att öppna ett fintech-konto att dessa konton var lättare att använda än ett traditionellt bankkonto. Fintechs tenderar att rikta sig till yngre konsumenter, som kanske inte har en lojal bankrelation, och annan demografi som företagen tror inte är väl betjänad av traditionella banker.

Till exempel riktar utmanarbanken First Boulevard sig direkt till svarta konsumenter med ett konto som kommer att erbjuda 15 % kontant tillbaka på köp från svartägda företag som deltar i dess belöningsnätverk, såväl som automatiska besparingar via en inköpsavrundningsfunktion och tidigt tillgång till avlöningsdag. Det tillkommer inga övertrasserings- eller kontounderhållsavgifter, och det krävs inte heller något minsta saldo. Greenwood Bank, som riktar sig till svarta och latinamerikanska konsumenter, har liknande erbjudanden. För närvarande kräver båda fintechs att du står på en väntelista innan du får tillgång. Daylight riktar sig till människor i lesbiska, homosexuella, queer- och transpersoner och låter kunderna välja namnet de vill ha på sitt betalkort och ha tillgång till en tilldelad finansiell coach. Daylight tar inga månadsavgifter.

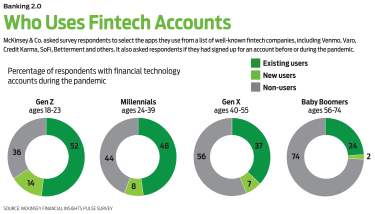

Men även om den konventionella visdomen är att nästan alla fintech-användare är medlemmar av Generation Z eller millennials, är äldre kunder också med på action. Enligt McKinsey-undersökningen har 26 % av babyboomers och 44 % av Gen Xers någon typ av fintech-konto.

Innan du bestämmer dig för att lämna din traditionella bank för något mer hippt eller elegant, se om funktionerna hos en utmanarbank du är intresserad av uppfyller dina behov.

Traditionella banker kan inte fungera utan en bankcharter. Enligt en stadga går banker med på federal tillsyn för att hålla konton säkra, försäkrade och tillgängliga. Fintechs arbetar för närvarande inte under sådana regler, mest för att det är dyrt att hålla jämna steg med ständigt föränderliga regler och fördröjer deras förmåga att lansera en ny produkt på marknaden.

För att komma runt regleringsfrågan "hyr" fintechs en banks efterlevnads- eller regleringsfunktion. I gengäld får banken tillgång till fintechs teknologi, vilket hjälper banken att bli mer digitalt fokuserad utan att behöva köpa ett teknikföretag eller bygga en egen app eller onlinegränssnitt. Därifrån tillåts fintech acceptera insättningar, och medel hålls hos den FDIC-försäkrade banken.

"Det är inte stora banker som JP Morgan eller Citibank som deltar i dessa partnerskap, utan mindre, regionala banker som kanske inte har pengar att spendera för att direkt konkurrera med fintechs eller ännu större banker", säger Drew Pascarella, grundare av Cornell's FinTech Intensivt akademiskt program. Till exempel tillkännagav MapleMark Bank i Dallas-området nyligen ett nytt partnerskap med Raisin, en tysk fintech specialiserad på insättningsbevis. Som Raisins första amerikanska bankpartner har MapleMark gett Raisin tillgång till den amerikanska marknaden. Med Raisins teknologi kan banken erbjuda tre olika CD-alternativ, inklusive en CD-stege, till sina kunder samtidigt som de marknadsför sina erbjudanden till nya kunder.

Vissa fintechs har ansökt om och fått sina egna bankcharter. Den första att göra det var Varo Money, som lanserades 2017. Den fick myndighetsgodkännande i juli 2020 för att återlanseras som Varo Bank, varefter den bjöd in tidigare Varo Money-kunder att öppna konton hos Varo Bank och flytta sina pengar.

SoFi, som var banbrytande för refinansiering av studielån och nu erbjuder ett räntebärande checkkonto och andra produkter, hoppas kunna göra detsamma. Företaget fick ett preliminärt godkännande från tillsynsmyndigheter i oktober men arbetar nu på att köpa en gemenskapsbank för att säkra en charter.

Fintechs kan också välja att göra det ensamma. Nackdelen är att om en fintech inte samarbetar med en bank, täcks kontot inte av FDIC-försäkring. För närvarande fungerar vissa fintechs som specialiserar sig på kryptovaluta på detta sätt, säger Ken Tumin, grundare av DepositAccounts.com, en webbplats för jämförelse av inlåningskonton. BlockFi, till exempel, erbjuder ett räntebärande kryptovalutakonto där du kan tjäna upp till 7,5 %, beroende på vilken typ av kryptovaluta som sätts in.

Den största fördelen fintechs erbjuder är deras utbud av gratis eller mestadels gratis funktioner - vanligtvis utan övertrasseringsavgifter. (Stora finansinstitut tar i genomsnitt lite över 33 USD när du övertrasserar ditt konto. År 2020 tjänade bankerna uppskattningsvis 31,3 miljarder USD i övertrasseringsintäkter.) För att attrahera kunder, fintechs inklusive Chime, Varo Bank, Current, Dave och en massa av andra marknadsför sin policy utan övertrassering, och vissa låter dig komma åt din lön i förväg.

Å andra sidan har kundservice låg prioritet. Om du har en fråga eller ett klagomål måste du vanligtvis kommunicera via e-post eller livechatt på en webbplats. Du kanske aldrig kan prata med en människa i telefon. (För en titt på hur Chimes policyer förvandlades till ett svart öga för kundtjänst, se nedan.)

Ett annat bekymmer:Gratis kan inte vara för evigt. Potentialen för fintechs att lägga till övertrasseringsavgifter på vägen ger konsumentförespråkarna en paus. Dessutom, när dessa företag börjar erbjuda mer sofistikerade produktsortiment kommer kostnaderna så småningom att stiga.

"Just nu väljer dessa fintechs att äta kostnaden för dessa funktioner för att få kunder", säger Eric Solis, VD för MovoCash, ett finansiellt teknikföretag som erbjuder on-demand mobilbanktjänster och andra tjänster i en app. "Men avgiftskrypningen kommer. Kostnaderna är botten av isberget som konsumenterna inte ser, och du kan bara äta den kostnaden så länge, säger han.

Användare av sparinsättningsappen Digit upplever redan detta avgiftskryp. Digit initierade en månadsavgift på 2,99 USD 2017. Den skjuts upp till 5 USD, och från och med i höst kommer avgiften att vara 9,99 USD i månaden. Det är då Digit kommer att lansera nya funktioner, inklusive ett checkkonto som heter Digit Direct, som använder artificiell intelligens för att hjälpa kunder att budgetera, spara och investera. Kunderna kommer också att ha tillgång till 55 000 avgiftsfria uttagsautomater. Aktuella Digit-användare som uppgraderar till Direct kommer att fortsätta att betala månadsavgiften på 5 USD i sex månader innan avgiften på 9,99 USD börjar. De som inte vill använda den nya bankfunktionen kan välja att inte uppgradera och fortsätta använda 5 USD per månad. månadsversion av appen. (Nya kunder som är intresserade av Direct måste ansluta sig till dess väntelista.)

Tillsammans med avgiftskrypning, kan vissa fintechs slänga sina höga avkastningar, eller så kanske du måste hoppa genom ringar för att få dem. T-Mobile-kunder som registrerar sig för T-Mobile Money, ett checkkonto som tillhandahålls av BankMobile, kan tjäna upp till 4 % på saldon upp till 3 000 USD (1 % på högre saldon). Men för att få de första 4 % måste du vara registrerad i en kvalificerad trådlös plan, registrera dig för förmåner med ditt T-Mobile ID och göra 10 kvalificerande köp med ditt T-Mobile Money-bankkort varje månad.

Ett fåtal fintechs har ingått partnerskap med sweep-kontotjänster som en ingång till det amerikanska banksystemet. Med den här inställningen fungerar fintech med ett nätverk av banker istället för en, och "sopar" insättningar till flera FDIC-försäkrade banker. Det här arrangemanget är dock mer invecklat och det innebär fler risker för konsumenterna eftersom de inte blir medvetna om vilken bank som har deras insättningar och kan ha problem med att komma åt deras pengar, säger Tumin.

Det var vad som hände med Beam Financials kunder förra året. Istället för att ta emot överföringar från sina Beam-konton inom det utlovade fönstret på tre till fem dagar, väntade vissa kunder i veckor eller månader. Kundtjänstförfrågningar som gjordes via mobilappen blev obesvarade. Och eftersom Beam samarbetade med ett sweep-nätverk visste kunderna inte vilken bank som hade deras pengar. Som svar på dessa klagomål och andra stämde Federal Trade Commission Beam. I mars 2021 gjorde företaget en uppgörelse med Federal Trade Commission om att återbetala kunderna alla medel, inklusive räntor, och Beam kan inte längre acceptera insättningar.

Om du bara letar efter en bättre avkastning på dina besparingar, ta en titt på internetbanker. Gå till www.depositaccounts.com och välj "Personliga sparkonton" under navigeringsfliken Sparkonton.

När amerikaner fick stimulanspengar, arbetslöshetscheckar och skatteåterbetalningar, körde Chime en aggressiv marknadsföringskampanj som bjöd in nya kunder att registrera sig för konton. Men när pengarna rullade in började Chime stänga några konton. När kunder med frysta medel skickade e-post till Chime för att fråga varför, fick de svar som noterade att insättningarna hade flaggats som "ovanlig aktivitet", enligt en rapport från ProPublica, en ideell undersökande publikation.

Chime begärde att dessa kunder skulle skicka in legitimation och bevis på att stimulanskontrollerna och arbetslöshetskontrollerna var legitima. Ändå fick vissa kunder vänta månader för att få tillgång till sina pengar, rapporterar ProPublica. (Vid presstillfället hade Chime ännu inte svarat på vår begäran om kommentar.) Chime noterade (som rapporterats av ProPublica) att företaget, tillsammans med sina partnerbanker Bancorp och Stride, var medvetna om ökad bedrägeriaktivitet som sporrades av de olika stimulanspaketen och att kontona stängdes av som en del av dess bedrägeriförebyggande metoder.

"Många människor där ute försöker skaffa ett amerikanskt bankkonto av fel anledningar, så det finns giltiga skäl för att granska konton och granska betalningar", säger Adam Rust, senior politisk rådgivare vid National Community Reinvestment Coalition, ett nationellt medlemskap grupp som förespråkar rättvisa i utlåning, bostäder och förmögenhetsbyggande. "Men det låter som om Chime annonserade för denna stimulansanvändning, så det väcker verkligen frågor om dess förberedelse."

Situationen visar på behovet av att fråga en neobank hur den kommer att lösa eventuella problem som uppstår. Kommer problem endast att hanteras via chatbot eller e-post? Och vet du exakt var dina pengar finns? Står ditt namn till exempel på ett konto hos en partnerbank? Med en traditionell bank kan du vanligtvis nå en kundtjänstrepresentant via telefon eller besöka en filial och avbryta eventuella mellanhänder. Oavsett om du skapar ett konto hos en neobank eller håller fast vid en traditionell institution, rapportera eventuella problem du har till institutionen såväl som Consumer Financial Protection Bureau (gå till www.consumerfinance.gov/complaint).

Om du är bekväm med helt digital bankverksamhet kan fintech vara ett attraktivt alternativ till en traditionell bank. "Sparare kan lockas till några av de högavkastande konton som erbjuds av fintechs", säger Adam Rust, senior politisk rådgivare vid National Community Reinvestment Coalition, en nationell medlemsgrupp som kämpar för rättvisa i utlåning, bostäder och förmögenhetsbyggnad. "Räntorna var ibland över 2 % så sent som för ett år sedan och är fortfarande över vad som är tillgängligt på en typisk bank," tillägger han.

Varo Bank erbjuder ett sparkonto som tjänar upp 3%. För att få hela kursen måste du få en månatlig summa på 1 000 USD i direkta insättningar till antingen sparkontot eller Varo Bank-kontot. Varken din check eller ditt sparkontos saldo kan sjunka under $0 för månaden, och ditt sparkonto kan inte överstiga ett dagligt saldo på $5 000 för någon dag i månaden. För att ansöka, ladda ner Varo Bank-appen från Apple App Store eller Google Play Store.

Utöver att tillhandahålla VantageScores, kreditövervakning och skatteförberedande tjänster, Credit Karma kommer också in i fintech-spelet. Företaget erbjuder nu ett utgifts- och sparkonto under Credit Karma Money. Utgiftskontot är gratis att öppna och det finns inget minsta saldo att upprätthålla. Om du ställer in en direkt insättning på utgiftskontot kan du komma åt din lönecheck upp till två dagar tidigare. Dessutom finns det inga övertrasseringsavgifter och användare kan komma åt mer än 55 000 uttagsautomater. Bonus:Credit Karma kan ersätta dig för ett köp tack vare dess Instant Karma-program. Sparkontot tjänar 0,17 %.

Om du är mer orolig för att samla in belöningar kan du använda det kostnadsfria grundläggande checkkontot från Current är värt en titt. Kontot har inga övertrasseringsavgifter, ingen månatlig underhållsavgift och inget krav på lägsta saldo. Det erbjuder också mobil checkinsättning och tillgång till 55 000 gratis uttagsautomater. För att tjäna belöningspoäng aktiverar du erbjudanden från deltagande återförsäljare i appen. Nuvarande användare som vill ha tillgång till tidig lön kan uppgradera till ett premiumkonto för 4,99 USD i månaden.

Fintech tar sig också an de specifika behoven hos spelningsarbetare. Lili , till exempel, erbjuder ett checkkonto med skatteplaneringsverktyg (utöver att de inte tar ut några övertrasseringsavgifter och att det inte krävs något minsta saldo). Spelarbetare kan spåra och sortera utgifter i kategorier "liv" och "arbete" för att generera en utgiftsrapport när det är dags att höja skatten till Uncle Sam. Appen låter dig också automatiskt spara en del av varje gigbetalning i en skattespann.