Till att börja med bör du veta lite om mig (jag är Bach från AdeptDebt där jag skriver om nygiftsekonomi) och varför jag väljer att skriva ett gästinlägg om studielån. Jo, jag har ungefär tre gånger riksgenomsnittet i studielån och är fast besluten att betala tillbaka minsta möjliga summa så snart som möjligt!

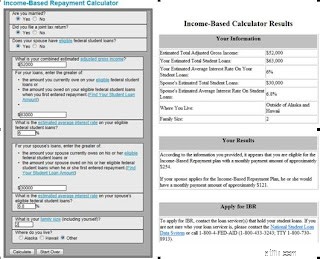

Hur fick jag 76 000 USD i lån? Jag är inte advokat eller läkare. Då skulle lånen vara okej? Jag gjorde egentligen inget för dumt, jag använde inte lån för att köpa en bil eller gå på vårlov. Mina föräldrar tjänade helt enkelt för mycket pengar för att jag skulle få några bidrag, och inte tillräckligt för att betala för min utbildning. Jag fick några stipendier i undergraden och en partiell undervisning/avgiftsbefrielse i gymnasieskolan och arbetade 30 timmar i veckan men det räckte inte alls för att täcka kostnaderna. Jag gick på en flaggskeppsskola för en relativt värdelös (nåja, det fick mig till gymnasiet) samhällsvetenskaplig examen, och sedan vidare till en utomstatlig ($) statlig skola för en yrkesexamen inom området. Jag jobbar nu. Grad skolan var ett bra beslut, och jag ångrar inte valet alls, men kombinationen av mina utbildningsval har lämnat mig med cirka 76 000 dollar i studielåneskulder, 63 000 dollar i federala och 13 000 dollar i privata lån (studera utomlands i Afrika) . Detta är ett stort beslut. Att välja denna plan framför andra studielånsalternativ är riskabelt. Jag kan inte sluta arbeta för att vara hemma med bebisar, till exempel, eftersom jag inte kommer att fylla tio års anställning. Att förlora mitt jobb eller byta till ett jobb inom den privata sektorn kommer också att göra att jag byter till antingen en enorm månatlig betalning eller 25 år på IBR-planen (vilket skulle suga). Dessutom, om vår AGI enligt kalkylatorn är över 110 000 $, har vi inte tillräckligt med skulder för att kvalificera oss för IBR. Jag tror att vi kommer att träffa det här någon gång (förhoppningsvis) innan de 7 åren jag har kvar är över, men det finns sätt att komma runt detta också. Scenarier: Om vi tjänar för mycket pengar (över 110 000 dollar ungefär om jag antar mina studielån och min mans tillsammans, men mer om vi har barn för att utöka vår familjestorlek), räknas fortfarande den offentliga tjänstemannen tio år, men jag måste gå till standarden, eller $700+ månadsbetalning tills jag fyller tio år. Men... Det är ganska lätt att sänka din AGI drastiskt genom att lägga pengar på andra produktiva strömmar. Det finns mycket information på webben om detta, men i princip kan du maxa din 401k/401b/TSP-plan (cirka $15 000 per person) och lägga pengar på saker som en flexibel utgiftsplan för att sänka din AGI. Du får också dra av $2 000 i studielånsränta varje år, vilket sänker din AGI. Allt som kallas för avdrag över gränsen kommer att sänka din AGI. Andra saker att tänka på: Min man är tillbaka i skolan och jobbar på en lärarexamen. Det betyder att vi fortfarande betalar det totala beloppet baserat på vår gemensamma inkomst, även om hans $30 000 i lån för närvarande är uppskjutet. Han tar fortfarande lån och kommer sannolikt att hamna på runt 40 000 $ totalt. Om sju år när jag lyckas slå tio års amortering som offentlig tjänsteman och mina lån är efterskänkta har han fortfarande sex år kvar på sig. Vid den tidpunkten kommer han inte att kvalificera sig för IBR utan min skuld, men kan byta till den vanliga planen och fortfarande göra tjänstemannens förlåtelse själv. Om du fortfarande går i skolan och rimligen kan förvänta dig att bli en offentlig tjänsteman, kan en del personer faktiskt uppmuntras att ta extra lån för att kvalificera dig för IBR . Särskilt eftersom i förhållande till inkomsten kommer betalningen att vara densamma oavsett om de är skyldiga $50 000 eller $500 000 och skillnaden mellan vad de betalar under tio år och vad som lånades kan bankas. Detta är naturligtvis en chansning och inte hur systemet ska fungera, men bör nämnas som en oavsiktlig konsekvens av IBR och förlåtelseprogrammet. När vår inkomst ökar kommer vi att betala mer varje månad. Men om vi i genomsnitt 400 USD per månad i betalningar under tio år för min ursprungliga skuld på 63 000 USD, kommer vi att göra 48 000 USD i totala betalningar, vilket är mycket mer hanterbart. Är detta etiskt? Jag tror det. Jag tog inte lånen utan att förvänta mig att betala tillbaka dem, och jag måste ha en examen för att utföra mitt jobb, den offentliga sektorn behöver bra människor, och jag betalar fortfarande en stor del av det jag tjänar tillbaka till regeringen. Jag håller inte med om tanken på att det ska finnas en räddningsaktion för studielån (något som har sparkats runt på sistone i media) eftersom studielån är hanterbara om man håller koll på dem och arbetar med systemet. Bör universiteten begränsas i hur mycket de kan ta ut? Förmodligen. Men detta kommer inte att förändras så länge som gränserna för federala studielån fortsätter att stiga och privata lån finns tillgängliga på hemska priser och i otroliga mängder . Högskolorna kommer att ta ut vad de kan få från marknaden, oavsett om det är rätt eller fel. Det viktiga är att alla som funderar på studielån och betalar studielån är så informerade som möjligt och utnyttjar alla möjligheter som finns.

Detta är ett stort beslut. Att välja denna plan framför andra studielånsalternativ är riskabelt. Jag kan inte sluta arbeta för att vara hemma med bebisar, till exempel, eftersom jag inte kommer att fylla tio års anställning. Att förlora mitt jobb eller byta till ett jobb inom den privata sektorn kommer också att göra att jag byter till antingen en enorm månatlig betalning eller 25 år på IBR-planen (vilket skulle suga). Dessutom, om vår AGI enligt kalkylatorn är över 110 000 $, har vi inte tillräckligt med skulder för att kvalificera oss för IBR. Jag tror att vi kommer att träffa det här någon gång (förhoppningsvis) innan de 7 åren jag har kvar är över, men det finns sätt att komma runt detta också. Scenarier: Om vi tjänar för mycket pengar (över 110 000 dollar ungefär om jag antar mina studielån och min mans tillsammans, men mer om vi har barn för att utöka vår familjestorlek), räknas fortfarande den offentliga tjänstemannen tio år, men jag måste gå till standarden, eller $700+ månadsbetalning tills jag fyller tio år. Men... Det är ganska lätt att sänka din AGI drastiskt genom att lägga pengar på andra produktiva strömmar. Det finns mycket information på webben om detta, men i princip kan du maxa din 401k/401b/TSP-plan (cirka $15 000 per person) och lägga pengar på saker som en flexibel utgiftsplan för att sänka din AGI. Du får också dra av $2 000 i studielånsränta varje år, vilket sänker din AGI. Allt som kallas för avdrag över gränsen kommer att sänka din AGI. Andra saker att tänka på: Min man är tillbaka i skolan och jobbar på en lärarexamen. Det betyder att vi fortfarande betalar det totala beloppet baserat på vår gemensamma inkomst, även om hans $30 000 i lån för närvarande är uppskjutet. Han tar fortfarande lån och kommer sannolikt att hamna på runt 40 000 $ totalt. Om sju år när jag lyckas slå tio års amortering som offentlig tjänsteman och mina lån är efterskänkta har han fortfarande sex år kvar på sig. Vid den tidpunkten kommer han inte att kvalificera sig för IBR utan min skuld, men kan byta till den vanliga planen och fortfarande göra tjänstemannens förlåtelse själv. Om du fortfarande går i skolan och rimligen kan förvänta dig att bli en offentlig tjänsteman, kan en del personer faktiskt uppmuntras att ta extra lån för att kvalificera dig för IBR . Särskilt eftersom i förhållande till inkomsten kommer betalningen att vara densamma oavsett om de är skyldiga $50 000 eller $500 000 och skillnaden mellan vad de betalar under tio år och vad som lånades kan bankas. Detta är naturligtvis en chansning och inte hur systemet ska fungera, men bör nämnas som en oavsiktlig konsekvens av IBR och förlåtelseprogrammet. När vår inkomst ökar kommer vi att betala mer varje månad. Men om vi i genomsnitt 400 USD per månad i betalningar under tio år för min ursprungliga skuld på 63 000 USD, kommer vi att göra 48 000 USD i totala betalningar, vilket är mycket mer hanterbart. Är detta etiskt? Jag tror det. Jag tog inte lånen utan att förvänta mig att betala tillbaka dem, och jag måste ha en examen för att utföra mitt jobb, den offentliga sektorn behöver bra människor, och jag betalar fortfarande en stor del av det jag tjänar tillbaka till regeringen. Jag håller inte med om tanken på att det ska finnas en räddningsaktion för studielån (något som har sparkats runt på sistone i media) eftersom studielån är hanterbara om man håller koll på dem och arbetar med systemet. Bör universiteten begränsas i hur mycket de kan ta ut? Förmodligen. Men detta kommer inte att förändras så länge som gränserna för federala studielån fortsätter att stiga och privata lån finns tillgängliga på hemska priser och i otroliga mängder . Högskolorna kommer att ta ut vad de kan få från marknaden, oavsett om det är rätt eller fel. Det viktiga är att alla som funderar på studielån och betalar studielån är så informerade som möjligt och utnyttjar alla möjligheter som finns.