Hej! Idag har jag en bra artikel från JT. JT har en fantastisk historia om hur han var nere på sina sista dollar som bodde på ett vandrarhem, för att nå sitt pensionsnummer bara lite över ett decennium senare. Om du letar efter en annan bra pensionsartikel rekommenderar jag också How This 28 Year Old Retired With $2,25 Million. Nedan är hans artikel om hur man går i pension i 30-årsåldern . Njut!

Har du någonsin sett en vuxen man ful gråta? Våra ansikten kryper upp sig som en sammanpressad svamp och vrider vattnet ur ögonen. Våra axlar skakar okontrollerat. Vi gurglar ut ett ljud som är en korsning mellan en skrattande hyena och ett grymtande. Vi är inte snygga.

Har du någonsin sett en vuxen man ful gråta? Våra ansikten kryper upp sig som en sammanpressad svamp och vrider vattnet ur ögonen. Våra axlar skakar okontrollerat. Vi gurglar ut ett ljud som är en korsning mellan en skrattande hyena och ett grymtande. Vi är inte snygga.

Det var 2000. Jag grät fult på sängen på det spanska Harlem vandrarhemmet där jag bodde, ner till mina sista dollar. Månader tidigare tog jag examen, sålde min bil och körde från Los Angeles till New York City med solig västkustoptimism. Sedan efter månader av avslag från jobb efter jobb efter jobb blåste verkligheten in som en snöstorm på östkusten.

De säger, "New York City:Om du kan ta dig hit kan du ta dig var som helst." För de av oss som har försökt kan det kännas mer som:"Eftersom jag inte kan ta mig hit kan jag inte klara mig någonstans .”

Jag grät inte för att jag misslyckades. Jag grät fult för att jag trodde att jag var ett misslyckande .

Och ändå, lite över ett decennium senare, fick jag mitt pensionsnummer. Så vad hände mellan sorgens tårar och glädjetårarna? Jag ska berätta exakt vad jag gjorde för att nå mitt pensionsnummer när jag var 30.

Relaterade artiklar om hur man går i pension i 30-årsåldern:

Låt mig först definiera vad jag menar med pensionsnummer. Det är inte bara att sitta under ett paraply på en avlägsen strand och smutta på fruktiga cocktails (även om det skulle vara trevligt!). Det är helt enkelt punkten där om du skulle sluta arbeta, kan du fortfarande täcka dina grundläggande behov. I grund och botten? Det är när det är ett val att gå till jobbet.

Du kanske får reda på, som jag gjorde, att du faktiskt vill fortsätta arbeta. Det bästa med att nå ditt pensionsnummer är inte pengar, det är byrå. Det är möjligheten att spendera din tid på det sätt du väljer – såvida du inte har små som jag gör som väcker dig klockan 06:00 varje morgon!

Låter det ganska bra? Här är mina 6 steg för att ta reda på ditt pensionsnummer och hur du når det. Jag kommer att lägga mer tid på de två första eftersom de är grunden för de återstående fyra stegen. Matematiken kan verka lite skrämmande till en början, men om du skriver ner den på papper kommer du att upptäcka att det inte är så illa. Som du kommer att se behöver du inte vara ett matematik- eller pengargeni för att gå i pension i förtid!

Budget till en balansräkning:

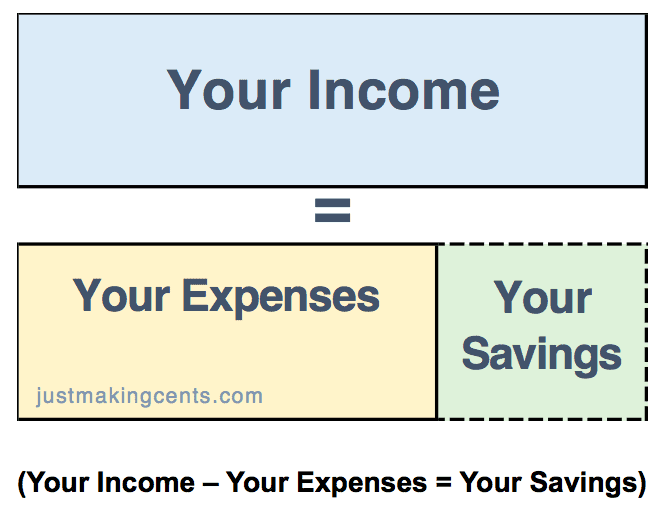

När många av oss tänker på vår ekonomi fokuserar vi på det som kallas "resultaträkningen". Som ett resultat är de budgetar du ser oftast bara en resultaträkning, så här:

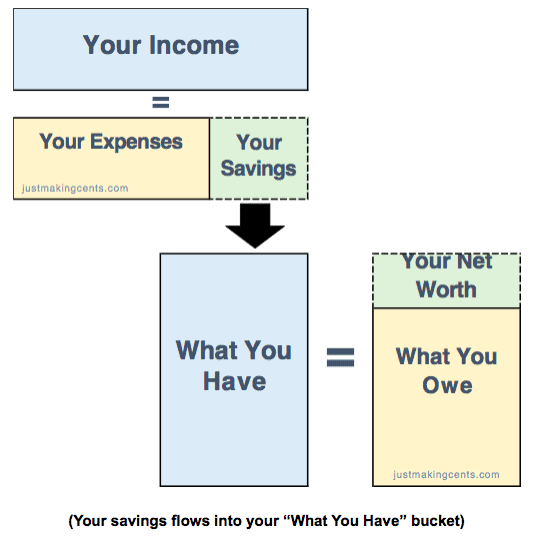

Att förstå ditt sparbelopp är en bra utgångspunkt, men det är där de flesta stannar. Använd det istället som utgångspunkt. Sparbeloppet från din resultaträkning är till för att göra din "balansräkning", vilket bara är ett fint sätt att förstå vad du har och vad du är skyldig. Det kommer att ta lite tid att samla ihop dina uttalanden, men det är inte svårare att göra än din resultaträkning.

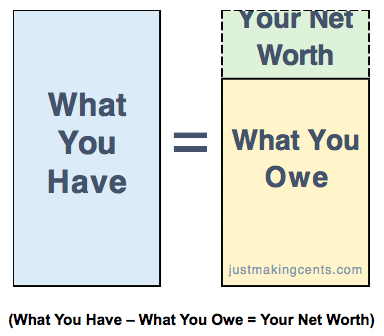

Din balansräkning är i princip:

Ditt sparbelopp flödar till din "Vad du har"-spann eftersom det sparandet nu är vad som kallas en "tillgång". Tänk på det som när du äter cashewnötter och har flera kvar i din skål. Du skulle gå och lägga de återstående cashewnötterna tillbaka i bulkbehållaren. De cashewnötterna gick bara från rester till framtida mellanmål.

Lägg sedan till saldot på ditt investeringskonto i din "Vad du har". Inkludera inte din bil, hus, smycken eller andra fysiska saker om du inte faktiskt planerar att sälja dem inom ett år. Du försöker lista ut allt ditt "vad du har" som kan användas för att finansiera dina levnadskostnader, och sist jag kollade var det inte så mättande att bita i din ratt.

"Vad du är skyldig" är dina kreditkort, studielån, bolån och det lån du tog av din farbror. Den tekniska termen för dessa är "skulder". Så när du väl organiserar din information har du i princip din balansräkning. Du kommer att se i nästa steg varför det är så viktigt att ha ett bra grepp om både din resultaträkning och din balansräkning.

En studie av finansplaneraren William Bengen fann att om du tar ut 4 % per år skulle dina pengar räcka i minst 30 år om du hade en 50/50-portfölj av aktier och obligationer. Andra har funnit att för det mesta (även om du har en 60/40 aktie-/obligationsportfölj), skulle du faktiskt få mer än när du började.

Bengen nådde denna 4%-sats genom att testa tillbaka uttagsfrekvensen som skulle ha fungerat även under den stora depressionen, i princip med historiens värsta scenario.

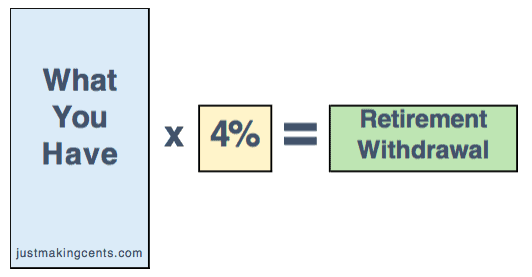

Uttagsfrekvensen på 4 % är en användbar guide för att veta hur mycket du ska ta ut, men inte särskilt användbart för att låta dig veta hur mycket du bör ha att ta ut från. För att hitta det måste du konvertera det till ett mål. Vi börjar med uttagsekvationen på 4 %:

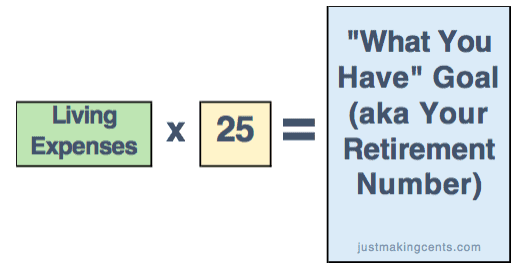

Men det är inget mål. Det är i princip där du är idag om du skulle försöka gå i förtidspension. För att konvertera det till ett mål måste du göra lite matematisk jujitsu med ekvationen ovan (inte oroa dig, jag gjorde det åt dig!). Det är samma ekvation, men jag har blandat det i en mixer för att göra det mer användbart:

Om du tittar noga, har jag precis vänt ekvationen "pensionsuttag". Jag ändrade "pensionsuttag" till "levnadskostnader" och inverterade 4% för att göra det till 25. Genom att göra detta kan du nå ditt "pensionsnummer".

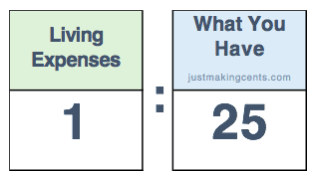

Du kanske tycker att 25 gånger dina utgifter är en stor, skrämmande siffra. Det kan verka oåtkomligt. Men jag är glad att visa dig hur det kan fungera till din fördel. För att göra det, vänd "25 gånger" till förhållandet:

När du ser på det som ett förhållande kan du se kraften i att minska dina utgifter. För varje $1 du drar av dig av årliga utgifter behöver du $25 mindre i din "Vad du har"-hink för att få ditt pensionsnummer. För att illustrera hur kraftfullt detta är, låt oss titta på ett exempel:Säg att du spenderar 35 000 USD per år men rakade av 4 000 USD i utgifter. Ta en titt på vad som händer:

Om du lägger dina pengar på aktiemarknaden kan du få den historiska 7% årliga avkastningen. Ditt konto kan bli större. Men det kan också bli mindre . Men om du minskar utgifterna kommer du garanterat att få 2 500 % avkastning! ($4 000 besparingar x 2 500 % =$100 000 effekt på ditt pensionsnummer)

Är inte matematik kul?

Du kommer att märka att jag bara har fokuserat på "Vad du har", så varför ville jag att du skulle känna till hela din balansräkning? Det är lite cirkulärt, men jag tror att du kommer att få det när du tänker på hur resultaträkningen och balansräkningen talar med varandra:

Att minska dina dyra "Vad du är skyldig" (som kreditkort) poster på din balansräkning leder till...

Lägre kostnader på din resultaträkning, vilket leder till...

Högre besparingar på din resultaträkning, vilket leder till...

Öka ditt "vad du har" på din balansräkning, vilket leder till...

Få ditt pensionsnummer tidigare!

Så ignorera inte ditt "What You Owe"-nummer. Ju tidigare du blir av med dina höga räntor som kreditkort, desto snabbare kan du nå ditt mål.

Okej, så hur ska vi tillämpa detta på våra faktiska liv?

(Önskar du att du visste hur man gör detta när du var yngre? Skulle du vilja lära ditt barn det? Jag ska visa dig hur du lär dina barn om pengar kan vara roligt, snabbt och enkelt börjar här . Ladda ner den GRATIS guiden för att hjälpa ditt barn att starta sitt första företag och du får också tillgång till en GRATIS kurs om hur du får din ekonomi i form inför förtidspensionering!)

Jag vet – du är chockad!

Även om det är grundläggande, låt oss ta en stund och fundera igenom konsekvenserna av vad detta innebär. Det betyder att om du menar allvar med att gå i pension tidigt, så jobbar du inte för passion. Du jobbar för pengarna. Om Goldman Sachs erbjuder dig ett jobb men du verkligen hellre vill blåsa glas, ta Goldman-jobbet, häng med så länge du kan, gå sedan i pension i förtid och spendera resten av ditt liv med att glasblåsa. Till jorden nu så att du kan njuta av frukten av din skörd senare.

När det gäller mig, jag envisades och så småningom befann jag mig på en hedgefond som tillät mig att stanna i New York City. Men de flesta av oss har inte möjlighet att omedelbart få ett sexsiffrigt jobb. Vad händer då?

Sidomys.

Michelle har 65 sätt att tjäna extra pengar. Det borde finnas minst en som kittlar dig. Kom ihåg att du försöker öka din inkomst så att du kan öka ditt sparande så att du kan öka ditt "vad du har."

För att jag skulle kunna förlänga min landningsbana tills jag kunde få ett heltidsjobb arbetade jag som försäljningsassistent på Banana Republic. När jag äntligen fick ett heltidsjobb, till mina vänners förbryllande, behöll jag mitt jobb som säljare och förvandlade det till ett sidojobb. (Föreställ dig hur upprörd min chef på finansföretaget där jag arbetade kände sig när hon stötte på mig på Banana Republic!). Min balansräkning tackade mig, eftersom den hjälpte mig att snabbt betala av mina "What You Owe", inklusive studieskulder.

Ändra din standardfråga från "Vad har jag råd med?" till "Vad tål jag?" Ofta, när vi får en uppgradering i lön, tror vi alltför ofta automatiskt att vi behöver en uppgradering av livsstilen. Varför använda detta antagande som standard?

Låt oss säga att du precis har fått en kampanj som ger dig 5 000 USD mer per år. Du är trött på att be din rumskamrat städa upp disken. Din bil är bra, men grundläggande. Du tänker på hur hårt du har jobbat och hur du förtjänar din egen plats och en ny bil.

Vi har alla känt att vi har dragit på oss att spendera mer. Men som vi har sett i steg 2 är möjligheten att minimera dina utgifter det mest kraftfulla du kan göra för att nå ditt pensionsnummer.

Även om jag gjorde sexfigurer, bodde jag med rumskamrater i icke-primära områden på Manhattan tills jag gifte mig. Jag har aldrig haft en dörrvakt. Jag tog knappt taxi. Jag stannade inne och lagade mat de flesta nätter. Inom några år betalade jag av 15 000 USD i skolskulder och började bygga upp mitt nettovärde.

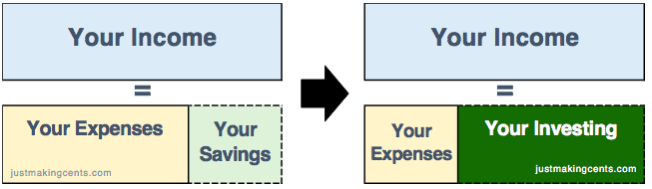

Spara är inte detsamma som att investera. Att spara är handlingen att lägga undan pengar för en regnig dag. Att investera är att sätta pengar i arbete. Faktum är att om du helt enkelt sparar utan att investera, så förlorar du pengar på grund av inflation.

När du har sparat tillräckligt för 3 till 6 månaders levnadskostnader, investera resten. S&P 500 har historiskt sett en avkastning på 7 % per år, efter inflation. Samtidigt har den genomsnittliga årliga löneökningen varit cirka 3 %. Denna skillnad är enorm! Det betyder att vid en viss tidpunkt kommer dina investeringar faktiskt att börja ge mer än vad du sparar per år. Sedan, med tillräckligt med tid, kommer det faktiskt att börja tjäna mer än hela din årslön!

I grund och botten försöker du flytta din ekonomi från bilden till vänster till bilden till höger.

Nu kan det sista steget vara knepigt, men smörjer vägen till ditt mål.

Detta är den svåraste delen men har också störst potential att få dig till ditt mål för förtidspensionering. Ett enklare sätt att göra detta är att hitta en arbetsgivare som också har en plats där du vill vara. För östkusten handlar det antingen om att flytta från Manhattan till en stadsdel som Queens eller att flytta till en annan stad som Philadelphia eller Stamford. På västkusten är det som att flytta från San Francisco till Portland. (Eller, för det ultimata draget, bo i en husbil och se hela landet som Michelle!)

För några år sedan flyttade jag till Philadelphia samtidigt som jag behöll min lön i New York City. På så sätt minskade jag min bostadskostnad avsevärt med tusentals dollar...varje månad . Med den enda flytten, eftersom jag minskade min största utgift, kunde min fru stanna hemma med våra 3 barn. Med andra ord tillät det min fru att gå i pension (även om hennes arbete som SAHM är mycket mer utmanande än mitt!). Samtidigt kunde jag fortfarande accelerera vår pensionstidslinje med decennier!

Så, om att minska dina utgifter är det mest kraftfulla du kan göra för att nå ditt pensionsnummer, är att minska dina bostadskostnader det mest kraftfulla du kan göra för att nå ditt utgiftsminskningsmål.

Låt oss sätta ihop alla sex stegen.

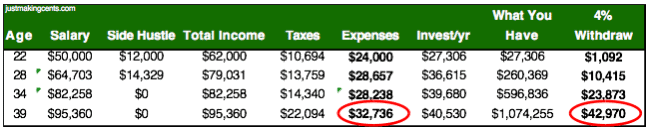

Du kommer att se att det kan göras utan att göra sex siffror. Låt oss säga att du tjänar 50 000 USD på college och har en sidostja som ger dig 12 000 USD extra per år (jag baserade detta på de 20-25 timmar i veckan jag arbetade på Banana Republic samtidigt som jag behöll mitt heltidsjobb). Dessutom bor du med en rumskamrat och packar lunch de flesta dagar i veckan och äter bara ibland ute på middag.

Vid 34 års ålder flyttar du till en del av staden med lägre kostnader, vilket minskar dina levnadskostnader med 15 % jämfört med föregående år (ja, det är möjligt – jag sparade mer än så här att flytta från Manhattan till Philadelphia) .

Som du kan se, när du är 39, kan du ta ut nästan $43 000 per år. Så om du var den här personen och slutade ditt jobb vid 39, skulle du ha tillräckligt för att täcka levnadskostnader och skatter tills socialförsäkringen träder in.

Som du kan se är det möjligt även om du inte har en hög lön. Så den verkliga frågan är inte "kan du?" men "gör du?" Har du en önskan att överföra matematiken till din faktiska livsstil? Anstränger du dig för att skapa vanor för att upprätthålla denna nivå av investeringar i nästan 2 decennier även när livet kastar dig kurviga bollar (vilket kommer att hända)? Avsätter du tid och energi för att starta ett sidojas även när dina vänner ska ut och ha kul utan dig? Säger du "nej" till bogserbåten att spendera mer och den önskan att visa världen hur framgångsrik du är med kläderna du bär eller bilen du kör?

Om du gör det, är det enda mellan dig och att uppnå det målet ... du.

För flera år sedan hade jag en annan stund när jag satt ner. Den här gången tittade jag på min balansräkning och insåg att jag hade överträffat mitt pensionsnummer. Det var inget späck den här gången, bara en lugn lätthet. Jag kände mig befriad. Från och med då var varje dag jag gick till jobbet för att det var mitt val.

Det roliga? Jag insåg att jag ville fortsätta jobba eftersom jag fortfarande hade roligt. Tills vidare. Min 67-åriga chef gick precis i pension. Istället för den glädje och spänning du skulle ha förväntat dig, hade han mycket rädsla för hur han skulle fylla resten av sina dagar. Vill du ha detta öde? Du arbetar så hårt så länge att när du har ekonomisk frihet är du antingen för gammal eller för insatt i din rutin för att uppleva allt du brukade vilja göra.

För någon som arbetar mot ett enda syfte så länge är det faktiskt utmanande att inte ha ett stort mål längre. Och tiden att ta reda på vad mer du ska göra är medan du fortfarande är anställd. Det är därför jag startade Just Making Cents så att jag fortfarande kunde ha syfte och projekt som jag själv hade valt, och för att få större inverkan på människors liv.

Och det är då livet blir riktigt roligt.

Författarens biografi:JT brinner för att se pengar annorlunda, efter att ha tillbringat över 15 år på Wall Street. Han skriver om pengar ur trons perspektiv och som pappa till 3 spunky barn.

Är du intresserad av att lära dig hur man går i förtidspension? Varför eller varför inte?