I denna oberoende Scalable Capital översyn jag kommer att titta på hur Scalable Capital investerar pengar och skapa portföljer tillsammans med en genomgång av Scalable Capitals prestanda och dess kostnader.

Ungefär som Moneyfarm, en av deras främsta konkurrenter, Scalable Capital ursprungligen lanserades i Europa. Scalable Capital startade i Tyskland 2016 och nu påstår sig vara Europas snabbast växande digital rikedom manager, investerar över 1,3 £ miljarder tillgångar för cirka 50.000 kunder (miljoner £ 440 kommer som ett resultat av ett samarbete med den tyska banken ING-Diba maj 2018 ). Scalable Capital är en av ett växande antal Robo-rådgivare som börjar få fotfäste på den brittiska marknaden. Robo-råd är termen myntades av de finansiella media för att beskriva investeringsobjekt som är uteslutande på nätet och som vanligtvis använder algoritmer för att investera dina pengar i börshandlade fonder (ETF). Börshandlade fonder är de billigaste och mest flytande form av investeringar i marknadsindex såsom FTSE 100. Robo-rådgivare som Scalable Capital ger en balanserad portfölj för investerare med hjälp av ETF:er och sedan göra investeringsbeslut för deras räkning. Scalable Capital använder sin egen proprietär programvara för att uppnå sina låga hands-off strategi för att investera.

I vår granskning förra året hur mycket pengar som förvaltas av Scalable Capital endast uppgick till cirka en femtedel av de största robo-rådgivare i Storbritannien vid den tiden, muskot. Det har gjort betydande framsteg sedan, delvis tack vare en lukrativ samarbete med en tysk bank och nu sitter precis bakom ledande pack. Den största skillnaden mellan den lik av muskot och Moneyfarm vs Scalable Capital är att Scalable Capital har en minsta investeringsbelopp på £ 10,000. Som ett resultat, har Scalable Capitals genomsnittliga klienten över £ 26 tusen investerat med den medan Muskotnöt genomsnittliga klient har ungefär £ 20 tusen.

Den största utmaningen robo-rådgivningsföretag säkrar företagens stöd och skaffa kunder med stora summor pengar för att investera. Scalable Capital verkar vara lyckas på båda dessa fronter, vilket är goda nyheter för potentiella kunder.

Scalable Capital har en minsta investeringsbelopp på £ 10.000 och investerar dina pengar i en portfölj av ETF:er över ett brett spektrum av tillgångar. Liksom alla robo-råd propositioner allt görs på nätet. Efter att ge din e-postadress du har möjlighet att starta processen för att erhålla en föreslagen investeringsportfölj. Den goda nyheten är att du kan se exakt Scalable Capital portfölj som den skulle föreslå för dig utan att behöva ge något mer än din e-postadress. Om du vill investera pengar i portföljen så har du möjlighet att göra det senare.

Oavsett om du planerar att använda Scalable Capital eller inte föreslår jag att du registrerar dig med hjälp av din e-postadress för att se portföljen skulle föreslå för dig. Nedan har jag gå igenom hur Scalable Capital fungerar och min erfarenhet av att använda den. När du har valt att 'komma igång' du måste lämna din e-postadress för att börja använda Scalable Capitals portfölj builder verktyg. Vanligtvis många robo-rådgivningsföretag kommer sedan fokusera på att bedöma din inställning att riskera att använda externa eller anständighetsrisk frågeformulär innan tyder på en portfölj. Skalbar Capitals processen tar detta ett steg längre. Ja det är den obligatoriska riskbaserade flervalsfrågor, men det har också en rad frågor som fokuserar på dina personliga förhållanden. Till exempel frågar det hur många månader till ett värde av löner du har sparat upp. Den kompletta listan över frågor är ber dig:

Detta tillvägagångssätt är i huvudsak en förenklad version av en factfind. Om du skulle anlita en finansiell rådgivare de är skyldiga enligt gällande reglering för att genomföra en fullständig factfind process. Detta är en enkät / intervju där de ber dig en rad hårda fakta (hur mycket du tjänar) och mjuka fakta (vad är dina mål) för att göra en lämplig rekommendation. När jag först granskas Scalable Capital tillbaka i 2017 detta tillvägagångssätt var roman i robo-råd värld. Men ett antal av sina konkurrenter nu genomföra en liknande factfinding motion, likt Scalable Capitals.

Jag beslöt att se om jag kunde skärmen mig ur Scalable Capitals investeringsprocess (dvs inte tillåtas att investera) baserat på nuvarande förordningen. Jag är glad att kunna säga att enkäten inte bara betalar läpparnas bekännelse till begreppet lämplighet som jag lyckades faktiskt sållas ut genom deras 'factfind' vilket framgår av bilden nedan (klicka för att förstora). Investera är bara lämplig om du har en kontant buffert i besparingar för att stödja dig i nödsituationer dvs i händelse av att du blev överflödig. När jag medvetet svarade att jag hade inga kontanter buffert systemet informerat mig om att investera var inte lämpar sig för mig. Det är en fjäder i hatten för Scalable Capital enligt min åsikt som många andra robo-råd företag kommer inte aktivt skärm ut kunder. Naturligtvis finns det inget som hindrar dig att gå tillbaka och ändra ditt svar att segla denna överensstämmelse vägspärr. Vilket naturligtvis jag gjorde.

När du har gått igenom enkäten du sedan presenteras med ett förslag till Scalable Capital portfölj som jag täcker mer i detalj i avsnittet Vad är 'Scalable Capitals investeringsstrategi' nedan. Hela processen tar lite längre än andra robo-råd företagens motsvarande frågeformulär men det är delvis på grund av sin robusthet och kunder ska trösta från detta faktum i stället för att skjutas upp av den.

I synnerhet under registreringsprocessen Scalable Capital frågar om graden av förlust, på papper, som skulle göra dig obekväm. Det är viktigt att människor inte bara fokuserar på det belopp som de skulle kunna göra, men också det belopp som de skulle förlora. Detta är en fjäder i Scalable Capitals cap som, förutom evestor, jag har inte sett andra online kapitalförvaltare visar detta så effektivt till potentiella kunder. Poängen är att investera är inte för alla och om marknaden kraschar du behöver för att vara bekväm att din portfölj kan falla i värde. Scalable Capital sätter din förmåga till förlust i sitt sammanhang mot värsta tänkbara scenarier för en mängd olika tillgångar sedan år 2000.

Ovannämnda ansökan online process kan också fyllas via en iOS-app. Den skalbara Capital app kan också användas för att övervaka resultatet för din portfölj i realtid.

Scalable Capital kan du investera via en Börs ISA, en SIPP (Själv investerat personlig pension) eller utanför en ISA via ett allmänt Placeringskonto:

Scalable Capital ISA

Att investera i en Scalable kapitalstocken och aktier ISA tillåter investeringar i en skräddarsydd ETF portfölj där eventuella kapitalvinster och inkomster är skattefria.

Scalable General Investment konto

Fungerar på samma sätt som ISA men utan skattefria förmåner.

Scalable Capital SIPP

Den skalbara Capital SIPP investeras och förvaltas av Scalable Capital som en investering partner AJ Bell Investcentre. Insättningar är föremål för den årliga SIPP gränsen (£ 40.000 för beskattningsåret 2019/20) samt livstidsbidrag (för närvarande 1.030.000 £)

Kärnan i Scalable Capitals investeringsstrategi är teknikbaserade riskhanteringen syftar till att förbättra den riskjusterade avkastningen. Skillnad Moneyfarm och muskot mindre vikt verkar vara placerade på kvalitativa faktorer (humana investerings utskott) med mer tro placeras i deras interna kvantitativ process.

Scalable Capital erbjuder en passiv investeringsstrategi att investera i börshandlade fonder (ETF) som investerar i olika tillgångsklasser. Den justerar sedan dess portföljer om riskmodell algoritmen prognoser en ökning av nedåtrisk. En sak som jag gillar är skalbar Capitals användning av VaR (value at risk). Jag tror att detta är ett enormt underutnyttjade statistiskt mått på investeringar och försök att kvantifiera det värsta scenariot. Det är värt mig snabbt förklara vad VaR är. VaR är ett statistiskt mått på den sannolika nedgången i värdet på din portfölj under en tidsperiod. Om du tog alla historiska avkastning på en investering över ett år och ritas dem på ett diagram du skulle hitta de skulle gruppen kring ett genomsnitt med några avlägsna extrema resultat. Så till exempel, medan den genomsnittliga årliga avkastningen för att investera i aktier är mellan 5-7% per år. Naturligtvis kommer det att finnas några år där du kan göra 20% eller förlora 20% ännu statist de extrema utfall är sällsynta. VaR försöker kvantifiera det (och sätta dessa extrema resultat i sitt sammanhang) med att berätta att det finns en chans 95% (till exempel) som din förlust under ett visst år inte kommer att överstiga 20%.

Så det är uppfriskande att se att Scalable Capital använder VaR att producera 23 olika riskklasser. Kunder effektivt välja en baserat på den maximala portfölj förlust de är beredda att acceptera. Denna risknivå uttrycks med hjälp av 'Value at Risk' (VaR), så en kund väljer en VaR på 12% skulle ha en chans 95% av högst en förlust med 12% under ett visst år. Klient portföljer skapas sedan genom att välja en kombination av ETF, som representerar olika tillgångsslag och regioner, som avser att maximera avkastningen under bibehållande risknivåer att klienten är bekväm med.

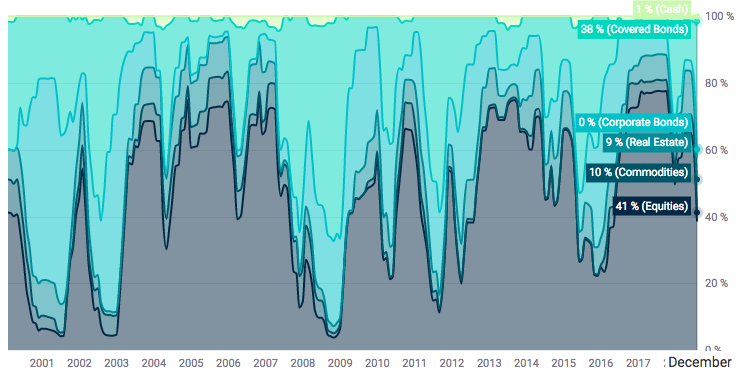

Scalable Capital ger den mest fullständig förklaring av hur deras investeringsprocess fungerar på sin webbplats. Det förklarar hur man använder 'Dynamic Risk Management' för att bibehålla risknivån i din portfölj för att maximera avkastningen på både stigande och fallande marknader. Dessutom visar det hur en portfölj tillgångsmixen skulle ha förändrats under åren sedan IT-bubblan, 19 år sedan, vilket gör för intressant läsning.

Scalable Capitals riskhanteringsmodell drivs på veckobasis. Om dess modell förutspår en högre potentiell förlust än kunden har angett då en justering av sin portfölj kommer att göras på samma dag. Scalable Capital anser att det är lättare att förutsäga risk, med hjälp av evidensbaserade historiska data, än att förutsäga framtida marknadsrörelser och därför använder riskhanteringen som drivkraft för sin portföljförvaltning. Med andra ord med fokus på risk kan du förhoppningsvis undvika perioder med dålig prestanda för en given tillgång samtidigt maximera avkastningen för de risker du tar.

Bilden nedan (klicka för större) visar hur din portfölj skulle jämföra med andra tillgångar i form av risk om mig du kunde tolerera ett VaR på 18%. Diagrammet till höger visar framtiden projicerade avkastning med den svarta linjen är den mest sannolika utfallet (men inte garanteras) medan blått är resultatet av ett bra resultat och röd ett dåligt resultat.

Du får också se en bildrepresentation av hur den föreslagna portföljens tillgångs blanda liksom hur tillgångsallokering har varierat över tiden (klicka på bilden nedan för att förstora den). Du kan också använda en glidande bar för att minska din VaR och se hur det påverkar portföljsammansättning.

Scalable Capital har bara varit i drift i Storbritannien för drygt tre år och därför eventuella prestandadata bör ses med det förbehållet i åtanke. Diagrammet nedan visar sina prestandasiffror för ett antal av sina portföljer sedan lanseringen i juni 2016 (Klicka på bilden för att förstora den).

Att kunna dra någon form av jämförelse med andra robo-rådgivare Scalable Capitals låga, medelstora och högrisk portföljer kan klassificeras enligt nedan:

Av någon anledning Scalable Capital beslutat att lansera sina portföljer endera sidan av Brexit röst. Det kan ha funnits skäl utanför dess kontroll eftersom det visar en viss brist på förutseende. Om man tittar på diagrammet ovan riskportföljer högre lanserades på 20 jun 2016 (3 bara tre dagar före Brexit röst). Som ett resultat av omröstningen att lämna EU värdet av pundet rasade 10-15% vilket innebar att alla utländska tillgångar Du höll (oavsett vad de var) var plötsligt värda 10-15% mer när deras värde konverterades tillbaka till sterling . Det förklarar den plötsliga stegring i prestanda vid lanseringen av högrisk portföljer. Tyvärr det har lite att göra med stor ledning och mer att göra med politik eftersom det är samma mönster ses av någon globalt diversifierad fond ute. Oturligt nog för Scalable Capital, eftersom lägre riskportföljen lanserades strax efter Brexit röst (kanske det var att vara försiktig) de inte njuta av denna valuta uppsving. Det kommer att bli svårt för Scalable Capital att behöva ständigt förklara differentialframöver, även om den gör ett ganska bra jobb med den på sin webbplats. Poängen är att det var något olyckligt timing.

Så istället har jag planat spelfältet nedan där jag tittar på prestanda för 2018 mot sina viktigaste konkurrenter (2019 siffror har ännu inte släppts).

| Scalable Capital prestanda | Moneyfarm prestanda | |

| Lågrisk portföljer | -3,8% till -1,0% | -1,0% till 0,1% |

| Medelrisk portföljer | -6,6% till -3,9% | -5,5% till -2,2 %% |

| Högrisk portföljer | -6,7% | -7,9% till -7,0% |

| Scalable Capital prestanda | Nutmeg prestanda | |

| Låg risk portfölj | -3,8% till -1,0% | -2,6% till -0,5% |

| Medelrisk portföljer | -6,6% till -3,9% | -7,1% till -5,9% |

| Hög risk portfölj | -6,7% | -9,9% till -9,8% |

Moneyfarm ger återigen de starkaste och mest konsekventa avkastning på låg till medelhög risk området (som den gjorde när vi jämförde dem tillbaka 2017). Naturligtvis är detta en begränsad dataområde men det belyser skillnaden i synsätt. Scalable Capital är osannolikt att vara presterande eftersom den har ett starkt fokus på riskhantering. Giltigheten av sin strategi kommer endast sannolikt att testas (och potentiellt motiveras) på en marknad sell-off. Även om resultatet av sin lågriskportfölj är en stor besvikelse. När vi senast granskas Scalable Capital 2017, noterade vi att investerare prioriterar riskhanteringen över avkastning kan acceptera att Scalable Capital inte fånga alla uppsidan 2017 (som 2017 var i stort sett en marknad som belönas risktagande) Detta ringer fortfarande sant med Scalable Capital producerar jämförelsevis bättre resultat med sina högre risk portföljer i vad som var en extremt volatil år för marknaden.

Scalable Capital tar ut en avgift på 0,75% per år på den totala investerade beloppet, tagen från investeringar på månadsbasis. Dessutom finns det en ETF laddningsmedelvärdes på 0,16% per år. Detta sätter den på mellanprisområde i robo-rådgivare marknaden. Scalable Capital har inte en differentierad avgiftsstruktur som är ovanligt (dvs det inte blir billigare ju fler tillgångar som du håller med det). Muskot och Moneyfarm tar också en avgift på 0,75% per år på sin helt hanterad tjänst, men det sjunker till 0,35% för tillgångar över £ 100,000, så att både muskot och Moneyfarm billigare.

Dessutom har Scalable Capital en investering på £ 10 tusen minimum för att öppna ett konto, som jämför till £ 500 med muskot eller £ 5000 med Moneyfarm.

Scalable Capital är medlem i Financial Services Compensation Scheme (FSCS) med tillgångar på upp till £ 85.000 skyddas enligt detta system.

Scalable Capital erbjuder nu rådgivning och det första samtalet är gratis. En av deras rådgivare kommer att tala till dig för att diskutera dina mål och låta dig veta hur deras tjänst skulle passa dig. Om samtals leder till ytterligare korrespondens, följt av en detaljerad rekommendation och efterföljande lämplighet rapport; tjänsten kommer att kosta £ 200 inklusive moms.

Recensioner från Trustpilot.

Scalable Capitals fokus på att kontrollera risk som förklaras i detalj på sin webbplats, gör det till en intressant proposition och definitivt värt att överväga. För nervy investerare oroliga aktiemarknadens sårbarhet för en korrigering kan Scalable Capital erbjuda ett alternativ till andra välkända robo-råd propositioner. Investerare skulle verkligen dra nytta av att registrera och se ett exempel Scalable Capital portfölj och eventuella framtida avkastning. Satsningen på risk och lämplighet är uppfriskande men investerarna nöjda med att ta investeringsrisker kan fortfarande ser till lik av muskot och Moneyfarm. Även de båda förslagen är billigare (min detaljerade Moneyfarm översyn och Nutmeg översyn utforska både produkter i mer detalj). Kombinera det med den höga minsta investering som Scalable Capital kräver (£ 10,000 kontra bara £ 500 för Nutmeg eller £ 5000 för Moneyfarm) då en del potentiella kunder kommer att avskräckas. Där jag tror Scalable Capital kan komma till sin rätt är om vi ser en ihållande marknads utförsäljningen men beviset kommer att vara i pudding.