Skattesäsongen närmar sig. Det här är ett bra tillfälle att tänka på dina framtida planer och hur du kan positionera dig för att minska dina skatteutgifter. Pensionsskatter kan vara överraskande.

Här är 24 tips för att behålla mer av dina pengar.

Den genomsnittliga amerikanen betalar cirka 10 500 dollar per år i total inkomstskatt - federala, statliga och lokala. Naturligtvis betalar många hushåll mycket mer och vissa människor betalar ingenting alls – beroende på din inkomstnivå.

Tio tusen dollar är en stor del — cirka 14 % — av den genomsnittliga budgeten. Så, om du tänker på det, kan skatter vara en större hävstång i din budget än avkastning på investeringar, sänka utgifter eller vänta på att ansöka om social trygghet för en större förmånskontroll.

Som sådan är det värt att oroa sig för din skatteräkning vid pensionering. Skatterna ÄR dock lägre för personer som är äldre.

Skatterna sjunker när du blir äldre främst för att de flesta pensionärer har lägre skattepliktiga inkomster. Och det finns mycket som pensionärer kan göra för att manipulera sin inkomst för att optimera för skatter.

Även om skatter i allmänhet faller i pension, kan de fortfarande vara en betydande budgetfaktor.

Darrow Kirkpatrick från Can I Retire Yet har gjort några riktigt intressanta analyser och kommit till slutsatsen att det ofta kan vara otroligt viktigt att göra ett bra jobb med att förutsäga skatter som en del av din detaljerade pensionsplan.

Han säger, "Om du gör ett stort misstag [om skatter], kan du kasta bort dina pensionsberäkningar med en betydande faktor. Min artikel "One Retirement Number" visade att för ett typiskt pensionärspar varierade den effektiva skattesatsen dramatiskt – mellan noll och 23,8 % – och det fanns INGET enkelt enstaka nummer du kunde välja för att ge rätt svar under en hel pensionering!

Andra uppskattningar tyder på att för varje fel på 1 % i effektiv skattesats införs ett fel på 8 % i ditt slutliga sparsaldo.

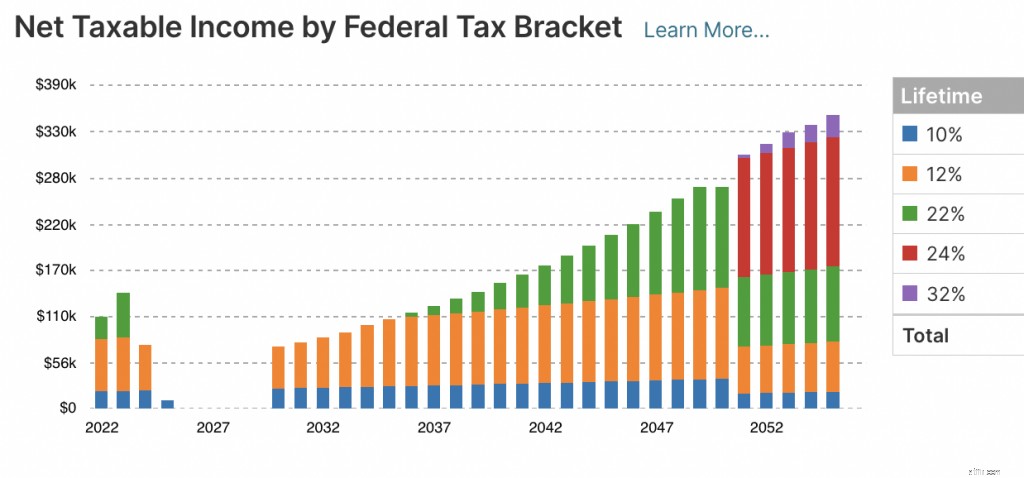

Det är viktigt att du kan förutse din skatt för de kommande 20 eller 30 åren. Även om det inte är perfekt, försöker NewRetirement Planner åtminstone att beräkna en trovärdig uppskattning av vad du kommer att betala i skatt varje år, och den uppdateras och underhålls ständigt.

Detta sofistikerade system:

För en fullständig lista över de aktuella skattereglerna i systemet, som uppdateras regelbundet, besök sidan Antaganden efter att du har loggat in.

Prenumeranter på NewRetirements PlannerPlus kan se 8 detaljerade diagram som visar dina årliga beräknade uppskattningar för:

När du arbetar, tas inkomstskatter ofta från din lönecheck. Det är en nästan osynlig kostnad.

Men när du är pensionerad är skatter något som du mer aktivt betalar, vilket gör räkningens sting mer irriterande och uppenbart.

När du går i pension kan du behöva uppskatta din skatteklass. Att både över- och underskatta kan orsaka problem, så det kan vara en bra idé att ta hjälp av en finansiell rådgivare eller revisor vid uppskattning. Att uppskatta din konsol bör åtminstone ge dig en uppfattning om dina beräknade utgifter.

Lägg först ihop din pensionsinkomst och bestäm vid vilken ålder du kommer att börja få utdelningar från dina olika pensionssparande fordon. Kom ihåg att inte alla dina pensionskällor kommer att beskattas på samma sätt. Till exempel kan en del av din pensionsinkomst beskattas med en lägre skattesats tills du börjar få högre utdelningar, eller så kanske en del av din inkomst inte är skattepliktig alls.

Det är också viktigt att känna till din skatteklass för att uppskatta hur mycket du kommer att betala i kapitalvinstskatt vid försäljning av investeringar som omfattas av skatten.

För att beräkna dina beräknade skattebetalningar kan du använda kalkylbladet med Form 1040 ES. Beräknade skattebetalningar ska betalas varje år den 15 april, 15 juni, 15 september och 15 januari följande år.

OBS: NewRetirement Planner automatiserar skatteuppskattningar och prognoser. Skapa ett konto nu och läs mer om dina pensionsskatter.

Om du har turen att gå i pension i förtid bör du vara försiktig med att ta ut pengar från dina pensionskonton. Traditionella pensionssparande fordon som 401(k)s och IRA:er tillämpar en straffavgift på 10 % för alla uttag som gjorts före 59.5.

Det finns dock några sätt att komma runt reglerna. Du kanske vill lära dig mer om 72(t) och regeln om 55 – sätt att göra strafffria uttag från dina pensionskonton INNAN du fyller 59,5.

Vid denna tidpunkt i ditt liv kommer du sannolikt att ha flera olika kontotyper, som kan inkludera ett mäklarkonto, ett traditionellt skatteuppskjutet konto som ett individuellt pensionskonto (IRA) eller en 401(k) och en Roth IRA i som du kan ta ut skattefritt, förklarar Pamela Kornblatt, VD för Tax Strategist, LTD, baserad i New York City.

"Konventionell visdom säger att du bör börja med att dra på de skattepliktiga tillgångarna och sedan flytta bredvid de skatteuppskjutna fordonen, spara Roth, som är skattefri, till sist," säger Kornblatt. "Men det kanske inte nödvändigtvis är fördelaktigt att strikt följa denna ordning, och det är faktiskt idealiskt att behålla tillgångar på varje typ av konto för att kunna utnyttja dem under hela din livstid."

Det är en bra idé att se till att du har tillgångar i var och en av de tre typerna av konton, förklarar Kornblatt. "Detta ger extra flexibilitet för att både hjälpa till att sänka din totala skattebörda och även sprida skatter över tiden så att du inte behöver betala ut alla på en gång", säger hon.

Du kan se hur uttag från olika konton beskattas i Tax Insights-diagrammet i NewRetirement Planner.

Processen att försöka ta reda på var man ska ta pengar ifrån för att minimera effekterna av skatter är ganska komplicerad, speciellt när du slänger in socialförsäkringsskatter och inkomster från andra källor, i vissa situationer. Du kanske behöver en expert på ämnet, påpekar Kornblatt.

"Varje person har en unik skattesituation och en rådgivare kan anpassa ett tillvägagångssätt för att säkerställa att du har tillräckligt med pengar att leva på på ett så skatteeffektivt sätt som möjligt", säger hon.

NewRetirement erbjuder konsultationer med en Certified Financial Planner ®. Du kommer att samarbeta med en rådgivare om din nya pensionsplan med deras djupa expertis. Boka ett upptäcktsmöte idag.

De flesta lämnar in sina skatter genom att använda formulär 1040 eller 10-40-SR, ett valfritt alternativ för 65 år och äldre. För de flesta pensionärer kommer detta att vara detsamma efter att du går i pension. Den största skillnaden är att du bifogar blankett SSA-1099 för att rapportera socialförsäkringsförmåner. Och om du har pension använder du blankett 1099-R.

Du kommer också att behöva redovisa arbetsinkomst, livräntor och sparuttag.

När du arbetar dras skatter vanligtvis från varje lönecheck. Dessa uttag hjälper till att säkerställa att du inte är skyldig för mycket eller för lite i april.

Du kan begära liknande avdrag för din pension, socialförsäkring, livränta och andra pensionsinkomstkällor med hjälp av blanketterna W-4, W-4P och W-4V.

Men om du inte gör automatiska källskatter på skattepliktig inkomst kommer du förmodligen att behöva göra kvartalsvisa skattebetalningar.

IRS har en mycket detaljerad publikation som beskriver skatteinnehållning och beräknad skatt. Eller använd Form 1040-ES för att uppskatta dina betalningar.

Arbetsstraff för social trygghet är tekniskt sett inte en skatt, utan betraktas ofta som en.

Att arbeta så länge som möjligt är ett beprövat sätt att ge dig en tryggare pension. Men det finns tydliga konsekvenser för att samla in social trygghet och arbeta samtidigt.

NewRetirement Planner beräknar automatiskt arbetsstraff om du planerar att börja socialförsäkringen före full pensionsålder. Du kan lära dig mer från Social Security Administration, "Hur arbete påverkar dina förmåner."

Många pensionärer startar egna företag. Om det här är du, visste du att du kan dra av premierna du betalar för Medicare Part B och Part D plus kostnaderna för kompletterande Medicare eller Medicare Advantage?

Om du ännu inte är pensionär har du säkerligen inkomst av arbete. Redan pensionerad? Du kan ha skattepliktig inkomst från uttag, passiva investeringar med mera.

Oavsett din pensionsstatus innebär pensionsskatteplanering ofta att du håller din beskattningsbara inkomst under vissa trösklar. För att göra detta kan du ta "avdrag". Avdrag är ett sätt att förvandla skattepliktig inkomst till icke-skattepliktig inkomst.

Här är några sätt att göra din pensionsinkomst skattefri:

Så länge som din inkomst ligger under en viss tröskel kommer alla pengar du lägger i en 401k, 403b eller IRA (en traditionell IRA, inte en Roth IRA) inte att beskattas.

Ikappbidrag är IRS:s sätt att göra det lättare för sparare från 50 år och uppåt att spara tillräckligt med pensionssparande.

Du vet förmodligen redan att det finns en gräns för hur mycket du får spara på skatteförmånliga pensionskonton som IRA och 401(k)s. Tja, när du når 50 års ålder har du rätt att göra ytterligare "ikapp"-bidrag utöver de årliga bidragsgränserna.

Att finansiera sjukvård är dyrt. Du kan dock göra dina utgifter lite mer effektiva genom att använda en HSA. Pengar du lägger i en HSA är avdragsgilla upp till 3 650 USD för individer och 7 300 USD för familjer 2022 – plus ytterligare 1 000 USD om du är över 55. Förutom att besparingarna inte är skattepliktiga är utdelningar från HSA också skattefria när de är vana vid betala medicinska kostnader.

Om du specificerar dina avdrag är räntan du betalar på vissa skulder – bolån, studielån med mera – avdragsgill.

Liksom skulder kan statliga och lokala skatter dras av om du specificerar.

Välgörenhetsbidrag på upp till 50 % av din justerade bruttoinkomst är också avdragsgilla om du specificerar och ger till en kvalificerad välgörenhetsorganisation.

OBS: För användare av den kostnadsfria pensionsplaneraren modelleras inkomstskatter med hjälp av en blandad statlig och federal skattesats. För PlannerPlus-prenumeranter är inkomstskattemodellen mer exakt, detaljerad och transparent. Du kan:

Skapa ett konto eller logga in idag för en detaljerad och pålitlig bild av din pensionsekonomi – nu och långt in i framtiden.

Socialförsäkringsförmåner beskattas endast om din inkomst överstiger en viss tröskel.

Inkomst för federala skatter definieras som hälften av dina socialförsäkringsförmåner, plus alla andra skattepliktiga inkomster och vissa icke-skattepliktiga inkomster inklusive kommunala obligationsräntor.

Du måste också känna till din delstats regler för beskattning av socialförsäkringsförmåner om du bor i en av de 13 delstater som gör det (Colorado, Connecticut, Kansas, Minnesota, Missouri, Montana, Nebraska, New Mexico, North Dakota, Rhode Island, Utah, Vermont och West Virginia).

Låt NewRetirement visa dig din beräknade skattebörda för detta år och för alltid.

Eftersom tröskeln för avdrag för medicinska utgifter och donationer till välgörenhet är högre, kanske du vill överväga att kombinera dessa utgifter i vissa år och bara göra anspråk på dem vartannat eller vart tredje år.

Till exempel:

Genom att gruppera så många sjukvårdskostnader som möjligt under ett enda år kan du maximera avdraget du får för dessa utgifter. År 2022 kan du bara dra av utgifter som överstiger 7,5 % av din 2021 års justerade bruttoinkomst.

Om du redan har haft några betydande sjukvårdskostnader för året, se om du kan flytta sjukvårdskostnader som du normalt tar nästa år till slutet av detta. Om du till exempel har ett tandläkarbesök i januari, flytta det till mitten av december istället.

Om du nyligen köpt en långtidsvårdsförsäkring kan du kanske dra av premierna. Ju äldre du är, desto mer kan du dra av. År 2022 varierar avdragen från 450 USD för personer under 40 år till 5 640 USD om du är över 70 år.

Istället för att ge årliga välgörenhetsgåvor, ge 2, 3 eller till och med 5 års donationer under ett enda år och ta sedan några år ledigt.

Om du fokuserar alla dina donationer på ett enda år ökar värdet av avdragen utöver tröskelvärdet för ett enstaka år, och tar sedan det större standardavdraget under "hoppa"-åren.

En Donor-Advised Fund (DAF) kan vara ett alternativ om du paketerar välgörenhetsutgifter. Per Fidelity, "En DAF kan tillåta skatteavdragsgilla bidrag av kontanter eller uppskattade tillgångar under ett givet år, men kontrollerar sedan tidpunkten för utdelningarna till välgörenhet under kommande år." Detta är förmodligen en strategi som du kommer att vilja diskutera med en finansiell rådgivare.

Om du planerar att få ett engångsbelopp från en pension eller annan källa, kan du stå inför en stor skattehuvudvärk. Företaget som betalar ut din förmån måste – enligt lag – hålla inne 20 % av pengarna för skatt. (Du kan förmodligen få tillbaka skatten, men det är komplicerat och klumpsumman kan utlösa alla slags irritationsmoment och den mycket verkliga möjligheten till straff.)

Du kanske kan undvika problemet om du ber din arbetsgivare att sätta in din pension direkt i en rollover IRA. Checken kan inte göras till dig, den måste överföras direkt till IRA-kontot.

En Medicare-tilläggsskatt kommer att tillämpas på det lägsta av nettoinvesteringsinkomst eller överskottet av modifierad justerad bruttoinkomst över 200 000 USD för ensamstående skattebetalare och 250 000 USD för gifta par som ansöker gemensamt.

Så det kan vara värt att hålla dina inkomstnivåer under dessa trösklar.

OBS:NewRetirement Planner tar hänsyn till dessa extra kostnader, när så är tillämpligt.

När du slutligen lämnar arbetskraften för gott, kan du börja lita på dina besparingar för din inkomst. Beroende på vilken typ av spar- eller investeringskonto du har kan dina skatteplikter variera.

En omvänd rollover – att överföra pengar från en IRA till ditt företags 401k- eller 403b-program – är en intressant skattestrategi om du:

Läs mer om andra sätt att minska effekten av obligatoriska minimidistributioner.

Det kan vara lite av en lek att ta reda på hur man sparar mest pengar på skatter när det gäller IRA, 401ks och Roth IRA.

Det finns flera strategiska beslut att fatta:

Du har alternativ för att spara dina pengar. Du kan undvika skatt i förväg och spara i en traditionell IRA eller 401k, betala skatt när du tar ut pengar (när du kanske är i en lägre skatteklass). Eller så kan du betala skatt nu, men undvik att betala skatt på dina vinster om du sparar på ett Roth-konto.

Om du har sparande på ett traditionellt pensionskonto kanske du strategiskt vill konvertera en del av dessa pengar till ett Roth-konto.

En Roth-konvertering är när du tar pengar från din traditionella IRA eller 401k och konverterar dem till ett Roth-konto. Nackdelen är att du måste betala skatt på pengarna du konverterar. De goda nyheterna? All framtida tillväxt på Roth-kontot kan tas ut skattefritt.

Att veta när man ska göra en konvertering kan vara förvirrande. Du måste beräkna nuvarande och framtida skatteklasser, avkastning, uttagsbehov och mer...

Utforska fem omständigheter där en Roth-konvertering kan vara en bra idé.

Eller prova Roth Conversion Explorer . Utforskaren är en del av NewRetirements PlannerPlus. Verktyget hjälper till att eliminera gissningar om och när du ska göra konverteringar. Utforskaren kommer att använda din plan och köra tusentals scenarier för att identifiera personliga strategier för att konvertera dina pensionspengar.

Enligt IRS är en obligatorisk minimiutdelning det lägsta belopp du måste ta ut från dina skatteförmånliga sparkonton varje år.

Du måste i allmänhet börja ta uttag från ditt IRA-, SEP IRA-, SIMPLE IRA- eller annat pensionskonto när du fyller 72 år (såvida du inte fyllde 70 1/2 år 2019 eller tidigare. I så fall började uttag vid 70 1/2 .). Roth IRA kräver inte uttag förrän efter ägarens död.

Du måste också göra lägsta uttag från dina 401k före 72 års ålder (såvida du inte fyllde 70 1/2 år 2019 eller tidigare) eller när du går i pension.

Om du inte gör dessa uttag kommer IRS att bedöma en ganska stor straffavgift på 50 % av det belopp som skulle ha tagits ut.

IRS har mer information om Required Minimum Distributions (RMDs).

NewRetirement Planner gör automatiskt dessa uttag i din plan och påminner dig när det är dags för dig att göra det i verkligheten.

Det mesta av visdomen som delas ovan är mest relevant för federala skatter. Men statliga skatter kan ta en stor bit av ditt pensionsboägg också.

Om du funderar på att flytta för att gå i pension kan du lika gärna titta på stater som har de mest förmånliga skattesatserna för pensionärer. Dessa 10 platser är de bästa staterna att gå i pension i för skatter.

NewRetirement Planner uppskattar dina statliga skatter baserat på var du bor - nu och i framtiden.

Federala fastighetsskatter är egentligen bara ett bekymmer för de mycket rika. Fastighetsskatter slår inte in förrän din egendom är värd mer än 11 miljoner dollar (dubbelt så mycket för gifta par).

Däremot kan statliga fastighetsskatter vara oroande, beroende på var du bor. Läs mer om fastighetsskatt.

Om du säljer investeringar som inte är undangömt på ett skattefördelaktigt pensionskonto, måste du betala kapitalvinstskatt på vinsten du gjort från dessa investeringar. Men om du sålde några investeringar med förlust under samma år kan du radera dessa vinster för skatteändamål och undvika att betala relaterade skatter.

Detta tillvägagångssätt är känt som skatteförlustavverkning.

Skatteborttagning gör att du kan bli av med dina förlorade investeringar samtidigt som du tjänar lite på transaktionen. Faktum är att om du har fler förluster än vinster kan du använda de extra förlusterna för att radera upp till $3 000 av övrigt skattepliktig inkomst (inklusive utdelningar från dina traditionella IRA).

Skatter kan vara en börda, men de är bara en av hundratals utgifter som vi alla brottas med.

Att ha en väldokumenterad övergripande pensionsplan är förmodligen viktigare för ditt övergripande ekonomiska välbefinnande än detaljerna i skatter. NewRetirement Retirement Planner låter dig planera för pensionering från nu till för alltid. Du kan ställa in olika inkomstnivåer, olika utgiftsnivåer, utforska hur du använder hemkapital för att finansiera pension och så mycket mer.

Denna pensionsplanerare är lätt att använda och ger dig kontroll över hundratals olika spakar så att du kan upptäcka en pensionsplan som passar din önskade livsstil och dina medel.

Ska du skjuta upp dina skatter till pensionering?

Pensioneringsplanering för egenföretagare:5 alternativ för att sänka skatter och maximera sparandet

Så här går du i pension i förtid – tips för att investera och spara dina pengar

Pensionsplanering vid Midlife:6 tips för en säker framtid

7 tips för att planera din drömpension utomlands

10 tips för att hantera pengar i pension

Skatter och pension:5 planeringstips

Hur man sparar till pension i 40- och 50-årsåldern