Den verkliga risken förknippad med aktiemarknader är inte ett stort fall. Det resulterar ofta i en stark uppåtgående rörelse förr än senare. Den verkliga risken ligger i förlorad tid när marknaden inte leder någonstans. Över 10 år, 15 eller 25 år skulle man kunna göra enorma absoluta vinster men dålig årlig avkastning om vi träffar en utvidgad sidledes marknad.

En sidledes marknad är en där indexet varken rör sig upp eller ner för mycket. Naturligtvis kan man prata om en bullrun eller björnrun eller sidledsmarknad bara genom att titta i backspegeln, men det är så det är med våra avkastningar också.

Efter att Harshad Mehta-bluffen bröt, gick Sensex ingenstans på 10 år. Det var vårt eget förlorade decennium eftersom regeringen var i konkurs (därav EPF, PPF gav 12 %) och ekonomin precis började öppna sig.

Tänk på det här bisarra exemplet:En man köper en enhet Sensex (låt oss anta att indexinvesteringar var möjliga då) bara dagar innan Harshad Mehta-bluffen bröt den 30 mars 1992 med indexet på 4091,43 (pilarna nedan). Under de kommande 25 åren behöll han sin orubbliga tro på Equity och höll fast vid sin investering, oavsett vad. Slutligen, den 24 mars 2017 med index på 29421,40 (619 % ökning), kontrollerar han den årliga avkastningen han har fått. Vad skulle resultatet av denna beräkning bli? Detta är före utdelningar. Lägg till 1,5 % till 2 % till avkastningen på grund av utdelningar.

Det är 8% avkastning före utdelning! Är den tillräckliga belöningen för "tålamod" och "disciplin"? Naturligtvis, när jag ger det här exemplet, klagar investerare och särskilt säljare, "det här är körsbärsplockning. Den genomsnittliga avkastningen är mycket bättre”.

"Glöm aldrig den sex fot långa mannen som drunknade när han korsade bäcken som var fem fot djup i genomsnitt. Det räcker inte... för att överleva i genomsnitt. Vi måste överleva de dåliga dagarna.” — Howard Marks.

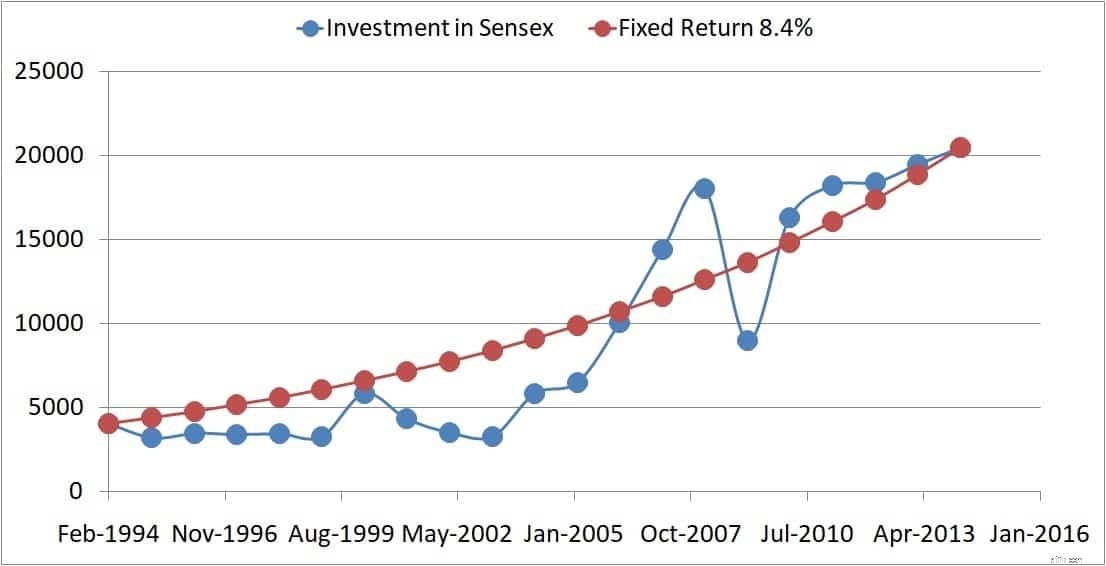

Vår ekonomiska plan måste förberedas för det värsta scenariot. Låt oss överväga ytterligare två exempel. Sensex stängde på 4084 den 22 februari 1994 och var 20464 den 17 februari 2014. Återigen, om du bara tittar på den informationen verkar det fantastiskt – en ökning med 400 % men den årliga avkastningen är bara 8 % (exkl. utdelningar men det betyder inte så mycket, se nedan).

Anledningen till den dåliga avkastningen trots enorma absoluta vinster är "tid" eller "dålig timing" eller "timing luck". Medan den årliga avkastningsberäkningen antog en jämn ökning när de bruna prickarna nedanför, i den verkliga världen, kan vår investeringstillväxt försenas av en dålig sekvens av avkastning.

Observera hur sidomarknaden på 90-talet påverkade tillväxten avsevärt, mycket mer än kraschen 2008. Ett nyare exempel med utdelning skulle hjälpa.

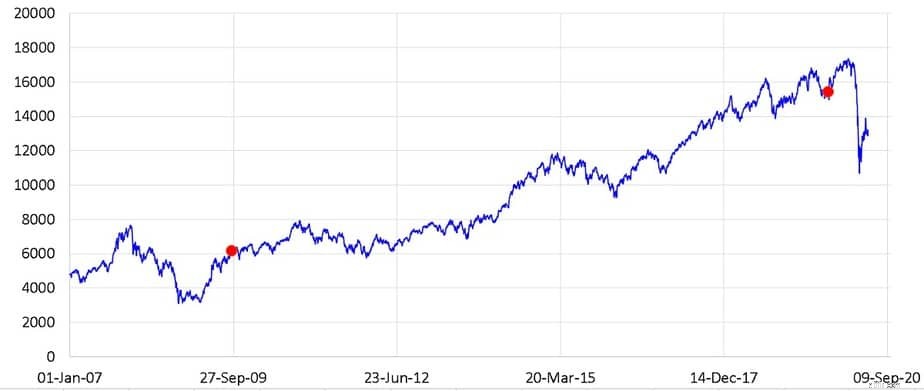

Detta har också valts i körsbär:efter återhämtningen 2008 och före kraschen 2020. Nifty TRI flyttades från 6168 den 18 september 2009 till 15412 den 15 september 2019, 150 % vinst men bara 9,6 % årlig avkastning. Datumen är markerade med röda prickar nedan.

Det är ungefär 4+ år för marknaden att gå upp av de totalt 10 åren och någon månad gick förlorad under hösten och återhämtningen efter det, vilket ledde till dålig avkastning (den här gången inklusive utdelningar).

Detta är hela 10-åriga rullande avkastningsdiagram med årlig och absolut avkastning. Absolut avkastning tar inte hänsyn till tid och så även efter kraschen 2020 då XIRR var 5-6 %, var vinsten 75-80 %!