Om du har investeringar på den kinesiska marknaden har den senaste försäljningen sannolikt gjort ett antal på din portfölj. Denna försäljning kommer efter en rad åtgärder från det kinesiska kommunistpartiet (KKP) när de skärper reglerna för kinesiska företag.

Vilka exakt är dessa händelser som ledde till denna panikförsäljning? Är försäljningen motiverad eller är detta en möjlighet för oss att köpa? Låt oss ta en titt på det!

Allt detta började med Didis börsintroduktion (IPO), som var en av de största börsintroduktionerna som nådde den amerikanska marknaden i år.

Cyberspace Administration of China (CAC) inledde en utredning om Didi bara dagar efter börsintroduktionen, med hänvisning till oro för att användarnas data inte hanteras fel. Under denna tid beordrades Didi att tas bort från appbutiker medan utredningar pågick. Medan Didi stod i centrum i det senaste tillslaget, var det inte det enda offret. CAC började undersöka andra företag samtidigt, några företag inkluderar Full Truck Alliance Co. och Kanzhun Ltd . Båda noterades nyligen i USA på grund av datasäkerhetsproblem.

För att avsluta den händelserika veckan började nyhetskanaler ta upp rykten om KKP:s avsikt att stänga kryphålet i VIE-strukturen .

Alla dessa nyheter ingav rädsla hos investerare, vilket resulterade i den nuvarande försäljningen.

Låt oss ta en närmare titt på denna utveckling.

CAC grundades 2014 av president Xi JinPing, som upprätthåller onlinecensur och främjar Pekings policy för "internetsuveränitet". Dagar efter Didis massiva börsnotering inledde CAC en utredning om Didi angående oron för deras insamling och användning av personuppgifter.

Den beordrades också att ta bort sin app från den kinesiska appbutiken och förbjöds att registrera nya kunder.

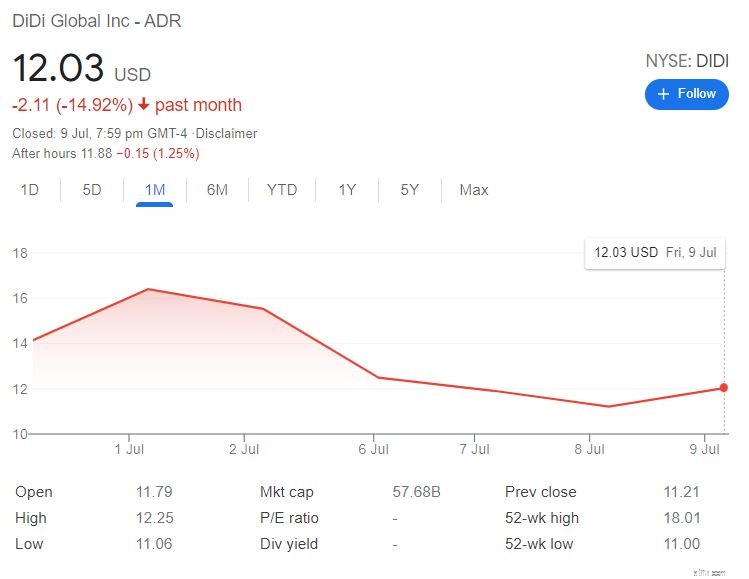

Detta tillkännagivande kom som en fullständig överraskning för investerare och utlöste en försäljning. Didis aktie föll med mer än 20 % efter att informationen kom fram .

Frågan är nu, har Didi brutit mot någon användning av personuppgifter?

Enligt specifika rapporter fick Didi varningar före börsintroduktionen. CAC avslöjade dock inte de problem den hade upptäckt med Didis datasäkerhetsåtgärder, vilket gjorde detta drag misstänkt.

Vi vet inte den sanna avsikten. Men jag tror att en av anledningarna skulle vara att de kinesiska tillsynsmyndigheterna blir allt mer bekymrade över att kinesisk data hamnar i främmande händer .

Didi har mer än 377 miljoner användare i Kina . Den har de adresser som dessa användare ofta använder, deras telefonkontakter och till och med ljudinspelningar av bilturer (Ja, turer spelas in efter en serie passagerarmord under 2018).

Medan Didi tog rampljuset, har CAC också påbörjat undersökningar av två andra företag , Full Truck Alliance Co, en plattform för ansökning av lastbilar, och Kanzhun Ltd, en onlineuthyrningstjänst, av datasäkerhetsskäl.

Båda dessa företag noterades nyligen , vilket är intressant. Är det en ren tillfällighet? Jag har svårt att tro det.

Efter tillkännagivandet föll aktiekurserna för Full Truck Alliance Co. och Kanzhun Ltd 6,6 procent respektive 16 procent.

Utöver det har rykten om en kinesisk tillsynsmyndighet som granskar VIE-strukturen dykt upp bara några dagar efter tillslaget mot Didi och andra företag.

För dem som inte känner till akronymen är en Variable Interest Entity (VIE) en typ av juridisk person som tillåter investerare att dra nytta av ett företags ekonomiska verksamhet utan att egentligen äga det.

Denna struktur skapades för att komma runt den kinesiska regeringens restriktioner för utländska investering i känsliga branscher, vilket gör det möjligt för kinesiska företag att förvärva medel utan att begära tillstånd från myndigheterna.

Före de senaste ryktena hade den kinesiska regeringen aldrig blandat sig. Många kinesiska teknikjättar, inklusive Alibaba och Tencent, listades med denna struktur.

Men med rädslan för att känslig information ska gå till främmande länder, den kinesiska säkerhetskommissionen (CSRC) hittar nu sätt att täppa till detta kryphål . Framöver kan företag som vill lista utomlands via VIE-strukturen behöva erhålla godkännande från relevanta myndigheter .

Å andra sidan kommer företag som redan har noterats via VIE-strukturen att behöva erhålla ytterligare godkännande om de skulle behöva ytterligare finansiering från marknaden.

Enligt Dealogic statistik gick 36 kinesiska företag till börs på den amerikanska marknaden under första halvåret 2021, samma belopp som under hela året 2020. Detta beslut kommer utan tvekan att göra notering utomlands mindre tilltalande än tidigare, och vi kan se en minskning i kinesiska listor utomlands.

Dessa reglerande ansträngningar är en del av den kinesiska regeringens pågående ansträngning för att få kinesiska företag på "rätt" spår. I negativ bemärkelse kan vi kalla det tvång; i positiv bemärkelse kan vi kalla det nudging.

På kort sikt kan vi förvänta oss att kinesiska företag avbryter alla idéer om en utländsk börsnotering.

Tre företag hade faktiskt dragit sig ur nyligen. Nämligen Keep (en populär träningsapp i Kina) , LinkDoc Technology (en kinesisk leverantör av medicinska datalösningar) och Ximalaya (Kinas största poddsändningsplattform) . För att gå ett steg längre har Ximalaya också uttalat sin avsikt att lista på Hong Kong istället.

Din gissning är lika bra som min. Det finns många anledningar, från dataskydd till att berätta för de kinesiska företagen vem som är ansvarig.

För mig är den kinesiska regeringens aktiviteter för att slå ner på teknikföretag inte annorlunda än de västerländska regeringarna som kämpar mot stora teknikföretags antimonopolistiska beteenden. Tja, förutom att den kinesiska regeringen är mycket mer effektiv, med tanke på den makt den har.

Framöver tror jag att regleringen kommer att skärpas, och företag som Alibaba och Tencent skulle sannolikt inte ha så mycket frihet som de brukade.

Jag tror dock att detta är den bästa vägen framåt för länderna innan dessa företag blir för stora för att kunna kontrolleras, som i fallet med många stora västerländska företag.

Jag tror inte att den kinesiska regeringen är där ute för att döda deras egenodlade varumärke. Även om vinstmarginalen kan påverkas något, skulle sund konkurrens göra det möjligt för dessa företag att fortsätta förnya och konkurrera globalt.

Med det tror jag fortfarande att marknaden överreagerar, och vi bör inte tappa hoppet om kinesiska aktier.

Behöver du mer säkerhet?

Tja, här är några anledningar till varför jag hade tittat in i Kina från början.

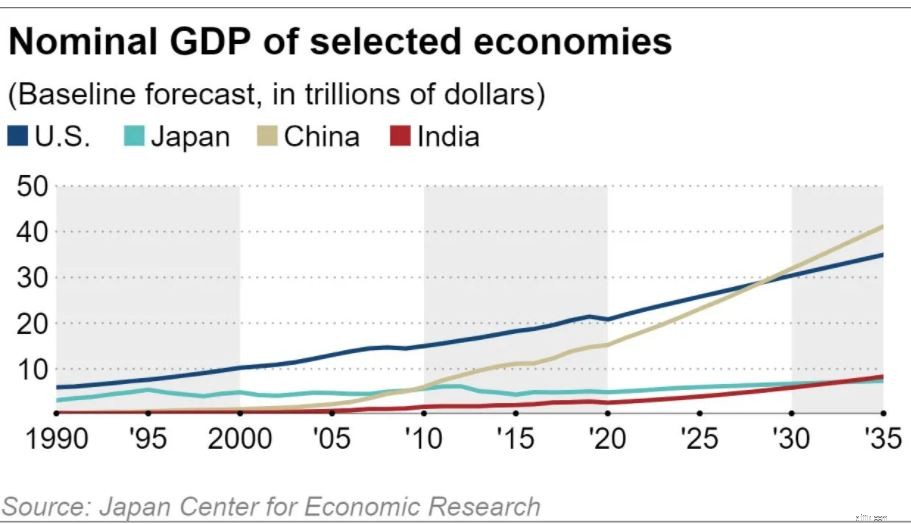

För det första, Kina har en enorm ekonomi som växer väldigt snabbt . En studie från Japan Center for Economic Research visar att Kinas bruttonationalprodukt snart skulle överträffa USA:s 2028 eller 2029. (Tja, det kan till och med vara tidigare)

Kinas befolkning på 1,5 miljarder människor är fem gånger så stor som USA , som har en befolkning på 330 miljoner.

Ekonomisk 101:Med fler människor kommer det utan tvekan att finnas fler ekonomiska aktiviteter i Kina som kommer att hjälpa företag att växa.

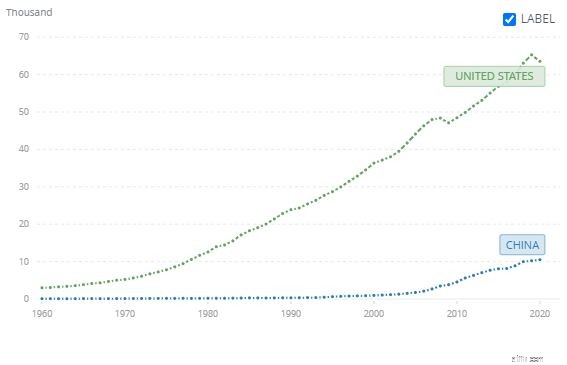

Dessutom uppskattas Kinas BNP per capita till cirka 11 000 USD 2020, mycket lägre än USA:s 63 200 USD . Detta innebär att det fortfarande finns mycket utrymme för hushållens inkomster att öka . När Kinas ekonomi utvecklas kommer stigande disponibla inkomster att öka konsumtionen, vilket stärker landets ekonomi.

Slutligen skulle jag vilja ta upp Kinas tekniska framsteg och innovation.

De flesta är vana vid att avfärda kinesisk teknologi som en kopia av västerländsk teknologi. Tidvattnet vänder dock. Inom flera sektorer har Kina redan passerat USA.

Med nästan 58 990 patentansökningar inlämnade till World Intellectual Property Organization förra året överträffade den till och med USA, som lämnade in 57 840 och kom in som det land med flest ansökningar. Patentägande ses vanligtvis som ett tecken på ett lands ekonomiska styrka och tekniska kunnande. Om det finns en sak att ta ifrån den här statistiken så är det att det kommer att finnas gott om möjligheter för dem som vill investera i Kina.

Detta kan ta formen av tekniska framsteg som 5G, Blockchain, Internet of Things och självkörande bilar.

För en fullständig bild av varför Kina är attraktivt, ta en titt på den här guiden skapad av teamet.

Om du inte har tid att undersöka enskilda företag är en börshandlad fond det bekvämaste alternativet. Genom att köpa en ETF kan du snabbt diversifiera din Kina-portfölj samtidigt som du minskar chansen att investera i ett bedrägligt företag.

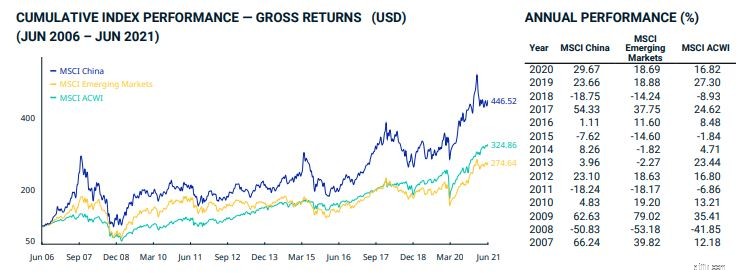

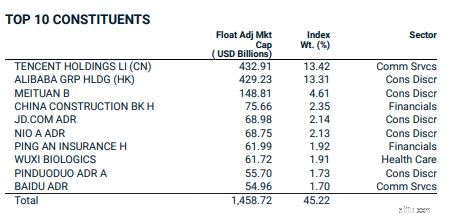

Om du letar efter en ETF som fokuserar på teknikföretag kan du överväga MSCI China ETF.

MSCI China ETF innehåller en blandning av medelstora till stora aktier i Kina A-aktier, H-aktier, B-aktier, Red chips, P-marker och utländska noteringar (t.ex. ADR). Totalt har det 736 aktier i sitt innehav, vilket täcker 85 % av hela Kinas aktier.

Här är föreställningarna från 2006 till nu. Du kan se dess årliga resultat har överträffat MSCI Emerging Market och MSCI ACWI. När det gäller årsavkastning, gav MSCI China ETF i genomsnitt 7,93 % årligen under de senaste 10 åren.

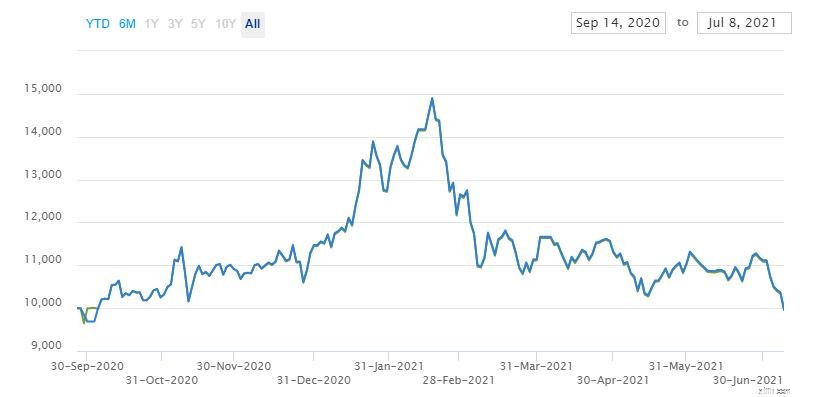

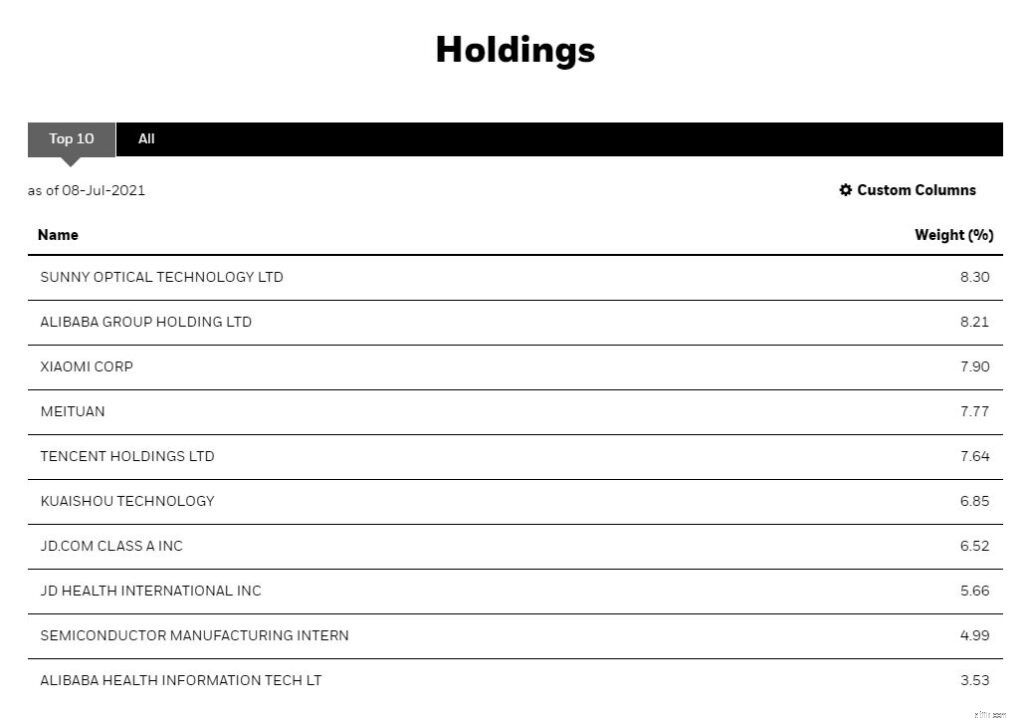

Ett annat alternativ för exponering mot kinesiska teknikföretag är iShares Hang Seng Tech ETF. ETF:erna består av 30 Hongkong-noterade företag inom tekniksektorn eller med teknikaktiverade företag. Som sådan, om du är hausse på kinesiska teknikföretag, skulle detta vara aktien att välja.

Eftersom ETF nyligen lanserades finns det inte mycket data att analysera för Hang Seng Tech ETF.

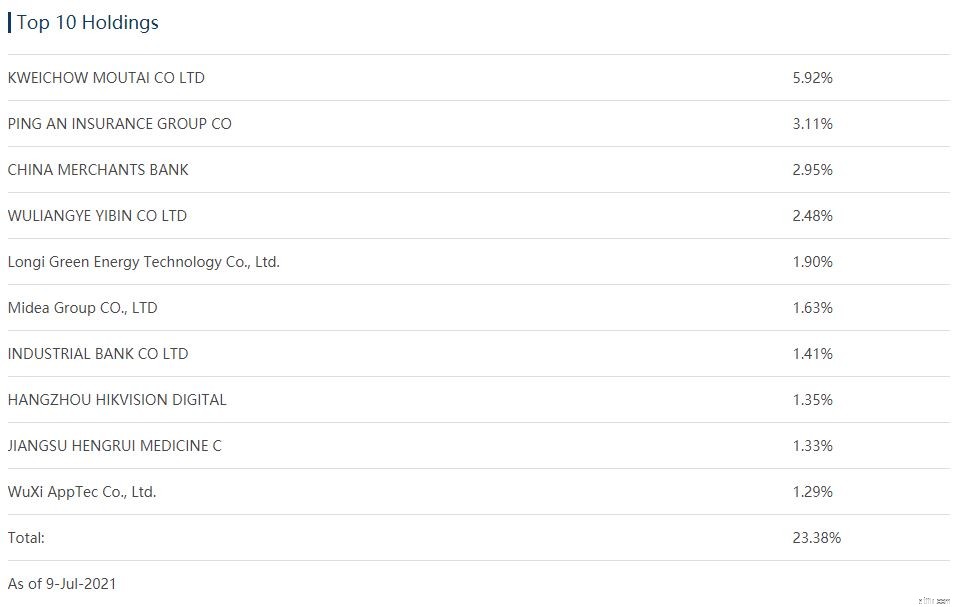

Slutligen, om du satsar på den växande inhemska konsumtionen som kommer med den stigande inkomsten och stora befolkningen, kan du välja CSI 300 ETF.

Denna ETF består av 300 medelstora till stora aktier som handlas på börserna i Shanghai och Shenzhen. När du borrar ner till sina 10 bästa innehav kan du se hur dessa företag skulle klara sig när den inhemska konsumtionen ökar.

I termer av årlig avkastning har denna portfölj genererat en årlig avkastning på 12 % under de senaste fem åren,

Där har du, det här är de 3 ETF:erna du kan överväga att lägga till din portfölj. För fler ETF-rekommendationer har vi sammanställt en lista över Kina ETF:er du kan överväga.

Om ETF:er inte är något för dig är du förmodligen mer intresserad av att välja specifika aktier. Till att börja med kan du börja med att titta på toppinnehaven av ETF:erna som listas ovan. Alternativt kan du lära dig hur du väljer som Yaonan, vår investeringstränare i Kina, genom att delta i hans nästa webbseminarium.

Kinas enpartisystem har resulterat i snabb ekonomisk tillväxt, med en genomsnittlig årlig BNP-tillväxt på mer än 9 % från 1979 till 2010. Detta enpartisystem har gjort det möjligt för den kinesiska regeringen att anta politiken betydligt snabbare än ett demokratiskt land som t.ex. Förenta staterna.

Med en stor ledare vid rodret skulle Kina kunna anpassa sig och utvecklas betydligt snabbare än andra. Samtidigt, utan tillräckliga kontroller och balanser, kan Kina lätt falla sönder under dåligt ledarskap, vilket kan innebära en katastrof för alla investeringar på den kinesiska marknaden.

För närvarande nöjer sig det kinesiska folket med att låta KKP styra landet på grund av landets ekonomiska välstånd och stigande levnadsnivå.

När den ekonomiska tillväxten avtar, kommer problemet dock att börja smyga sig på. Det skulle vara det sanna testet för KKP, med tanke på frågan om inkomstskillnader och andra sociala missförhållanden som många utvecklingsländer står inför. Kommer de att kunna behålla sitt grepp om makten? Tja, eftersom det fortfarande är långt kvar finns det inte många bekymmer för tillfället.

Kinesiska företag handlas för närvarande med en betydande rabatt som ett resultat av den senaste försäljningen. Jag har personligen lagt till Hang Seng Tech ETF (3067) och Ping An Insurance till min portfölj under försäljningen.

Jag har förstås ingen aning om hur länge detta kommer att pågå.

Är det möjligt att Kinas företag skulle bli föremål för fler regleringar? Eventuellt. Som ett resultat är det fördelaktigt att ha en blandning av aktier från flera länder. Mina andra befattningar är i USA och Singapore.

Slutligen, kom ihåg att den kinesiska marknaden domineras av privata investerare snarare än institutionella investerare. Som ett resultat kan ökad volatilitet förväntas, eftersom de flesta marknadsrörelser drivs av känslor snarare än fundamentala faktorer.