Den här artikeln gjordes som ett komplement till mitt föredrag vid SGX:s Regular Shares Savings-event 2019 där jag presenterade för över hundratals unga investerare som var väldigt ivriga att kickstarta sin investeringsresa.

Ämnet jag delade var portföljbyggande genom användning av aktie-ETF och obligations-ETF. Detta är en mycket enkel idé för investerare som gillar att göra DIY sin investering för att uppnå anständig avkastning utan att spendera för mycket ansträngning.

Du kan till och med spara avgifterna från att använda onlineplattformar som robo advisor. Så det är lite som att säga "Nej tack till robo-rådgivaren för du kan göra det själv."

Så här är texten och bilderna ifall du missade mitt föredrag förra veckan!

TL;DR

Jag går in på alla detaljer nedan.

Men först ... låt oss definiera innebörden av portfölj (för kompletta nybörjare).

Det är en kombination av aktier och/eller obligationer du samlar på dig.

Precis som hur det krävs båda ingredienserna – kyckling och ris för att göra en läcker tallrik med kycklingris… du behöver både aktier och obligationer för att bygga en lönsam portfölj.

Det är bara så enkelt.

Låt oss nu hoppa in i innehållet:

Innan du ens börjar investera, kanske du vill ställa dig själv en enkel fråga:

"Hur mycket kan du förlora om börsen går ner?"

Ju högre detta nummer, desto högre risktolerans.

Och ju lägre detta nummer, desto lägre risktolerans.

Frågan är avgörande eftersom de flesta investerare vanligtvis bränner sina fingrar för att de överskattar sina fördelar (potentiella vinster) och underskattar sina nackdelar (risker).

Om du vill vara lönsam måste du hantera din risk mycket noggrant – investera säkert och sedan kommer vinster att följa.

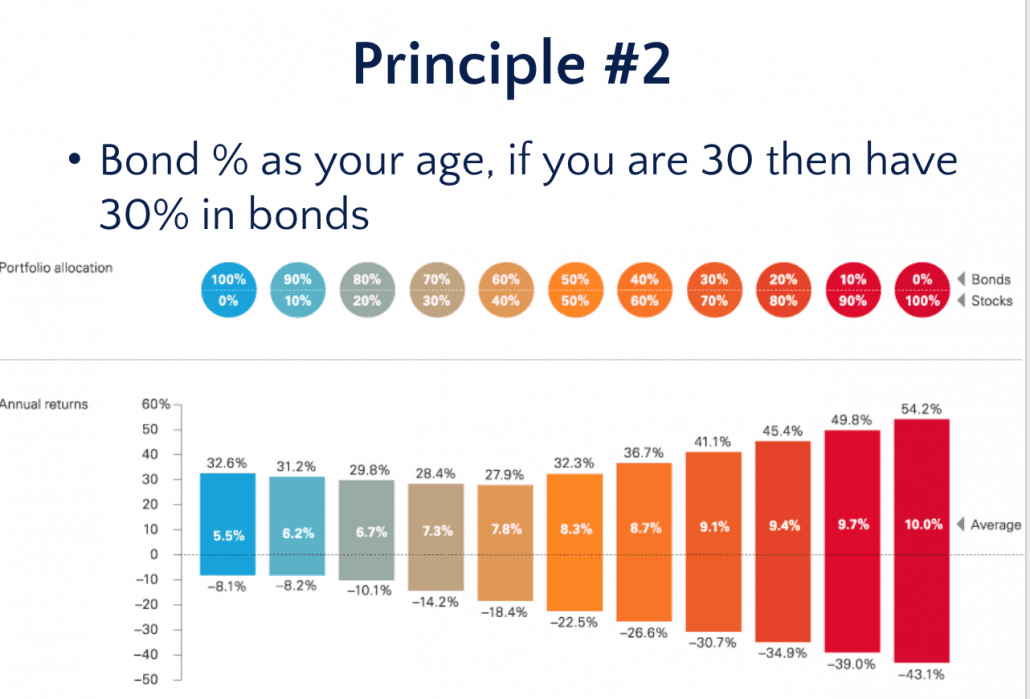

När du får klarhet i din risktolerans kan du börja bestämma procentandelen av dina aktieobligationer.

Om du inte kan tolerera många risker, skulle jag råda dig att allokera mer av din portfölj till obligationer.

Tänk också på att aktiemarknaden presterar omvänt mot obligationsmarknaden för det mesta (t.ex. när aktiemarknaden tankar, vanligtvis kommer obligationsmarknaderna att klara sig bra)

De flesta traditionella investeringsexperter rekommenderar att du allokerar mer av din portfölj till obligationer när du blir äldre. Det betyder att om du är 30 i år och du har 30 % av din portfölj i obligationer, kanske du vill titta på att höja den andelen till 35 % 5 år senare när du fyllt 35.

Naturligtvis är detta en rekommendation – inte en hård och snabb regel.

Men var alltid tydlig med hur mycket du har råd att förlora.

Till exempel:

Om du bara kan tåla en förlust på 30 % bör du lägga 70 % i aktier och 30 % i obligationer. Om du bara klarar 10 % förlust bör du ha 20 % i aktier och 80 % i obligationer.

Nu har du förmodligen hört talas om den här frasen:

Det som mäts, blir förbättrat.

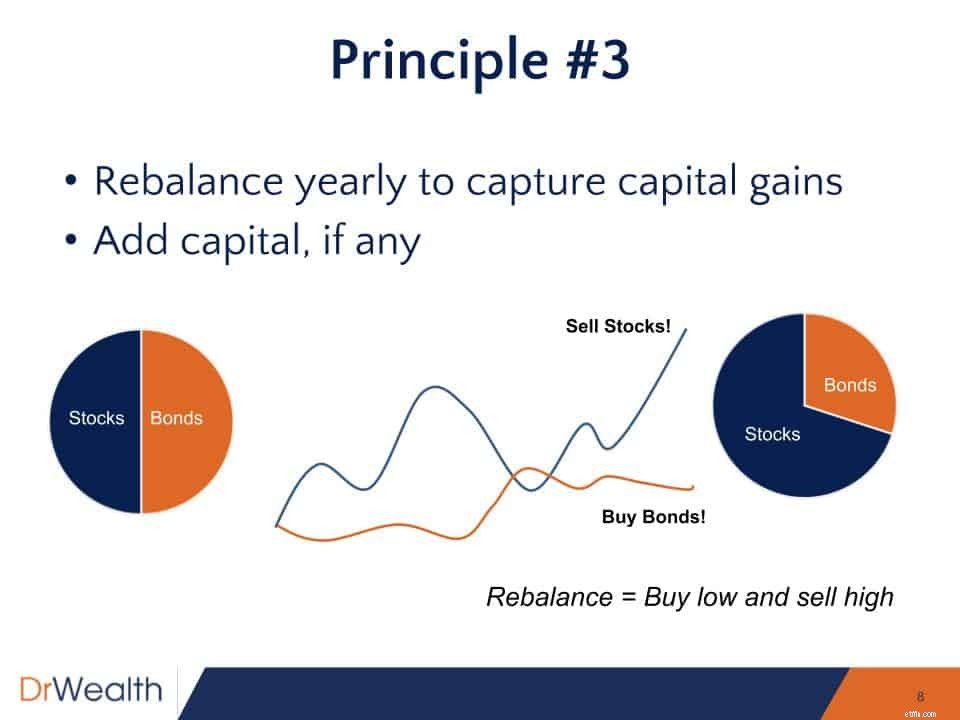

Du bör se över din portföljprestanda minst en gång om året. Den viktiga åtgärden att vidta är att ombalansera din portfölj.

Ombalansering hjälper dig att realisera dina kapitalvinster varje år.

Du kan inte förvänta dig att bygga en portfölj en gång och låta den köras – det är inte en Robo-Advisor eller någon algoritmisk investeringsmaskin.

Oroa dig inte. Återbalansering är inte cheem alls.

Låt mig ta ett exempel med dig:

Låt oss säga att du byggde en portfölj med 50-50 allokering till både aktier och obligationer.

I slutet av året om du har 60-40 tilldelningar till aktier och obligationer (t.ex. dina aktier överträffade dina obligationer och gjorde 10 % vinster).

Med tanke på att aktiemarknaden vanligtvis presterar omvänt jämfört med obligationsmarknaderna, balanserar du om din portfölj genom att sälja den 10 %-iga ökningen av aktier på en högsta nivå och köpa ytterligare 10 % i obligationer på en lägsta nivå.

Kan du se exakt hur det hjälper dig att köpa lågt, sälja högt?

Naturligtvis använde jag en 50-50 aktieobligationsportföljallokering – du kan tillämpa denna ombalanseringsstrategi på din egen personliga portföljkvot.

En sak att komma ihåg är:

Du MÅSTE balansera minst en gång om året

Detta hjälper dig att realisera dina vinster och behålla din måltilldelning av aktieobligationer!

Precis som hur företag har sina årsstämmor, eller organisationer har sin årliga finansiella revision...

Det är nödvändigt för dig att se över din portfölj årligen så att du vet exakt hur mycket du har gjort.

OK. Dessa är de tre principerna för att hantera en lönsam portfölj.

Nu är jag säker på att du som ny investerare kanske inte är bekväm med att välja specifika aktier eller obligationer.

Det är därför jag brukar råda nya investerare att välja ETF:er.

Alla ETF:er är dock inte säkra – köp fel index så kan du se dina pengar brinna i lågor.

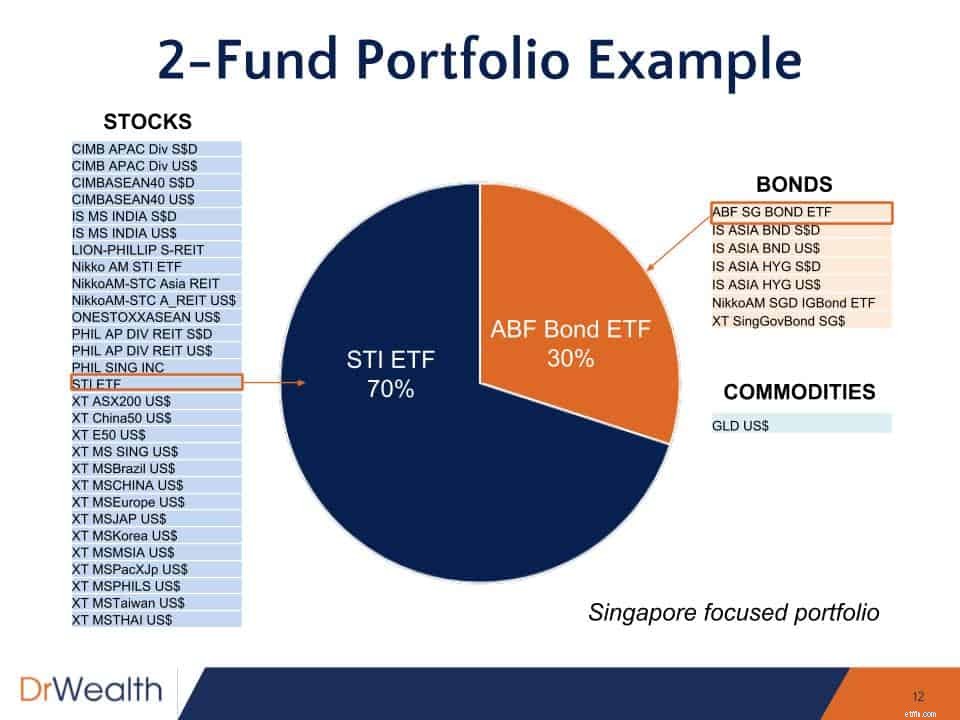

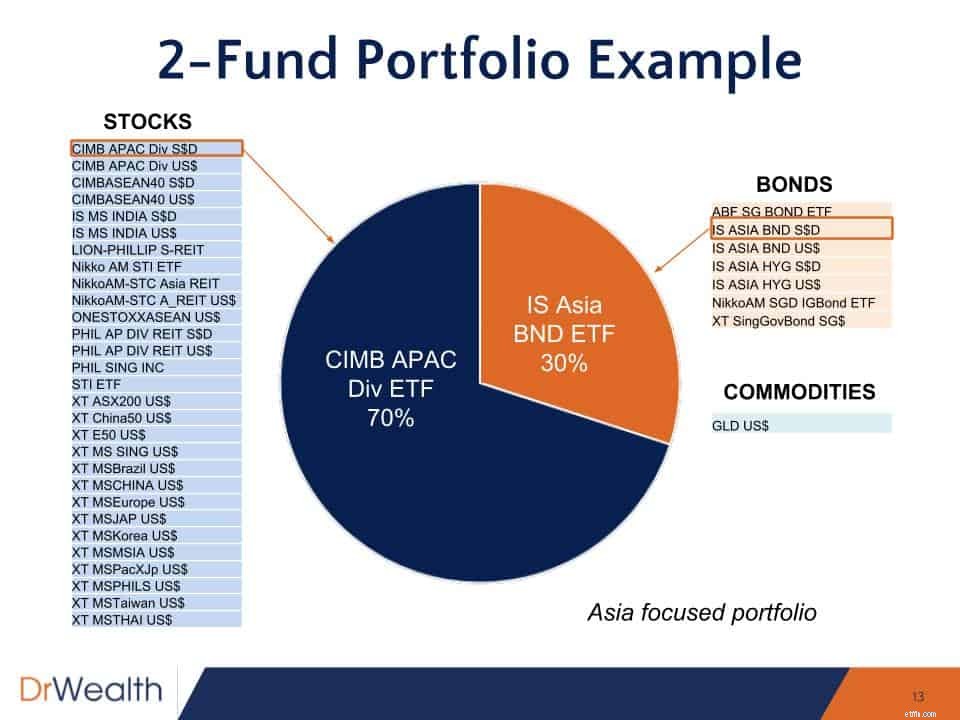

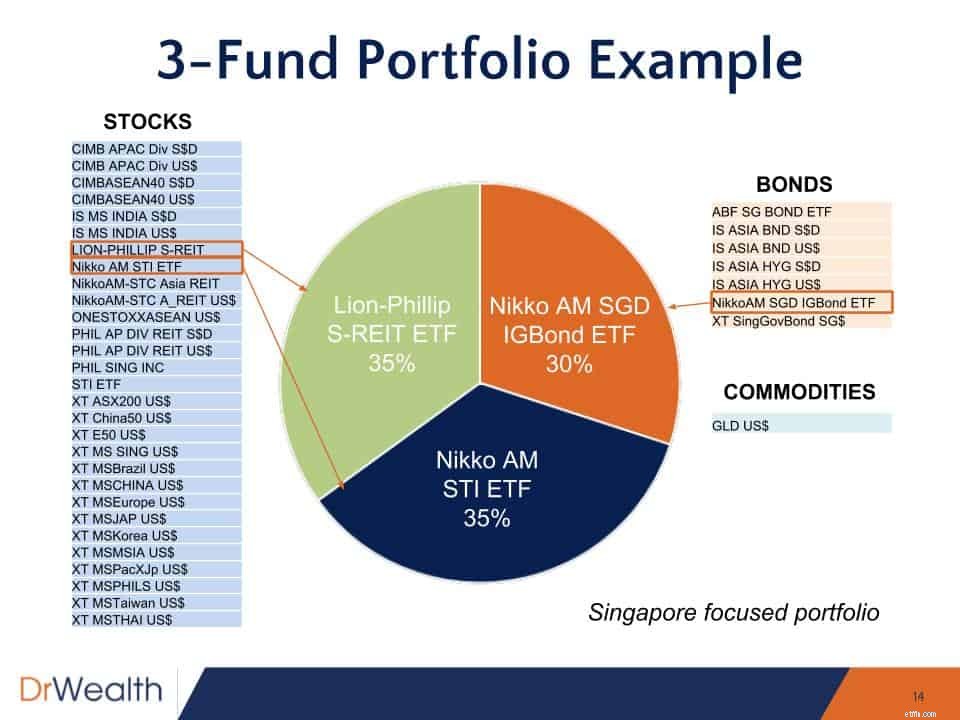

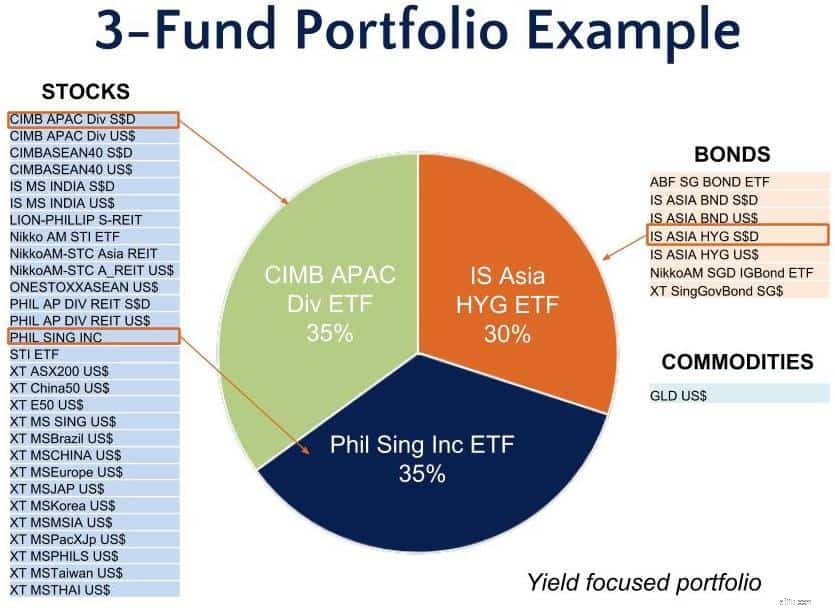

Jag gav också några exempel på hur du kan bygga din egen portfölj med hjälp av ETF:er listade på SGX. Exemplen bygger på en 70 % aktie- och 30 % obligationsportfölj.

Du kan luta portföljens fokus efter geografi eller avkastning!

Detta är en klassisk Singapore-portfölj som involverar STI ETF och ABF Bond ETF. STI består av de topp 30 Singapore-noterade blue chips medan ABF Bond ETF investerar huvudsakligen i Singapores statsobligationer.

Denna portfölj tar en bredare geografisk exponering mot asiatiska aktier och obligationer. Detta är mer än att bara investera i Singapore.

Du kan också lägga till fler ETF:er om du vill. Med tanke på att 70 % tilldelas aktier i detta exempel, kan man dela upp aktieexponeringen till två ETF:er. En REIT ETF kan vara intressant för vissa människor, särskilt om de gillar fastigheter och utdelningar.

Det sista exemplet lutar portföljen till högre utdelningar och räntor. Det finns ETF:er som Phil Sing Inc ETF som investerar i utdelningsaktier i Singapore utan att vara alltför koncentrerade i REITs. Detta bådar gott för investerare som föredrar mer diversifiering. Obligationskomponenten skulle också kunna förbättras för högre ränta genom att gå med iShares Asia High Yield Bond ETF, men det skulle ge högre kreditrisk.

Det är allt! Jag hoppas att ovanstående ger dig några sårbara insikter för att starta din investeringsresa.

Om du gillar strategin jag delade med dig ovan och vill uppnå ännu bättre avkastning säkert med minimal ansträngning, vill jag bjuda in dig till mitt kommande webbseminarium där jag delar mer . Det är gratis och jag kommer att dela många fallstudier i verkligheten av ett mycket systematiskt investeringssätt som du kan använda för att hitta lönsamma aktier.