Den 22 nd November 2021 strax före midnatt tillkännagav Mapletree Logistics Trust (MLT) följande förvärv av 17 Grade A-logistikanläggningar till sin portfölj:

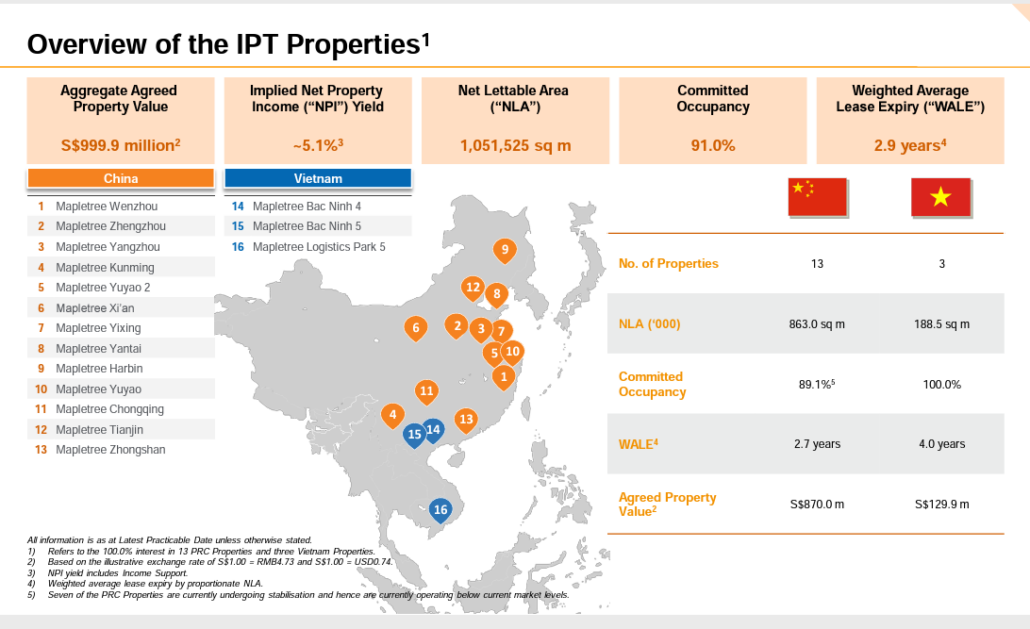

Kina – Dessa förvärvades från sponsorn med fastigheterna med en genomsnittlig tomträtt på 45 år. Fastigheterna har en medelålder på 1,5 år. Fastigheterna i Kina ligger huvudsakligen i den snabbt växande nordöstra delen av Kina, som är väl positionerade för att fånga tillväxten i inhemsk konsumtion med stöd av stigande e-handelsförsäljning.

Vietnam – Dessa förvärvades från sponsorn med fastigheterna med en genomsnittlig markinnehavstid på 36 år. Fastigheterna har en medelålder på 1,5 år. Fastigheterna i Vietnam ligger i provinserna Bac Ninh och Binh Duong, som är lager-, logistik- och distributionsnav för inhemsk konsumtion och catering till multinationella elektronikföretag som Samsung, Microsoft och Google och även e-handelsdistributörer.

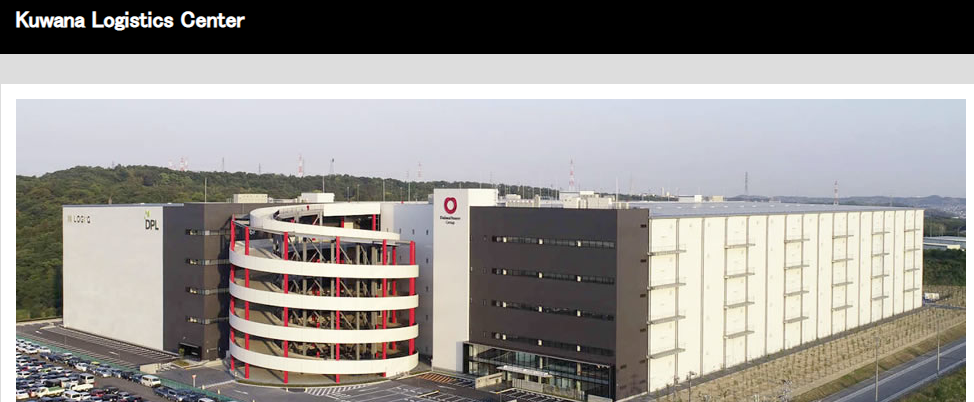

Japan – Även om det inte avslöjas av MLT, visade en snabb sökning på Google att säljaren av tillgången möjligen kan vara Daiwa House Group.

Detta är MLT:s tredje e fastighet i Greater Nagoya och 18 th i Japan, varav åtta finns i Greater Tokyo-området.

Japan Property, färdigställd i maj 2019, är en flerhyresfast, 5-vånings torrlogistikanläggning belägen på cirka 70 253 kvm egen mark med en bruttoyta på 158 034 kvm. Det är ett Ramp-up-lager som är mycket eftertraktat och fortfarande är en bristvara i Greater Nagoya-området.

Japan Property har en varierad hyresgästmix bestående av åtta etablerade och välrenommerade hyresgäster. De inkluderar ett dotterbolag till en ledande biltillverkare, såväl som inhemska och internationella marknadsledare för tredjepartslogistik som Nohi Transport, Marubeni Logistics och Hitachi Transport System.

Tillgångarna är placerade i viktiga logistiknav och i närheten av stora befolkningsupptagningsområden. Dessa nyckelnav är också hem för många etablerade företag.

Detta kommer att tillåta MLT att fördjupa närvaron på dessa snabbt växande logistikmarknader och fånga möjligheter inte bara från strukturella trender utan också från korsförsäljning på flera platser. Målen är också av hög kvalitet med en stark och diversifierad hyresgästbas.

MLT har varit på en av de största förvärvsrunda i Singapore REITs historia sedan början av 2020 med en utökad tillgångsbas på 12,2 miljarder S$ efter dessa förvärv jämfört med endast 8,5 miljarder S$ i mars 2020 och 7,7 miljarder S$ i mars 2019.

Eftersom förvärven är en REIT måste förvärven finansieras med en del av eget kapital för att hålla sig inom den sammanlagda bruttosoliditeten på 50,0 %. Med nästan 200 fastigheter som rymmer totalt 827 hyresgäster, skulle man börja undra om REIT skulle börja bli svårhanterligt och om de kan fortsätta växa i denna takt.

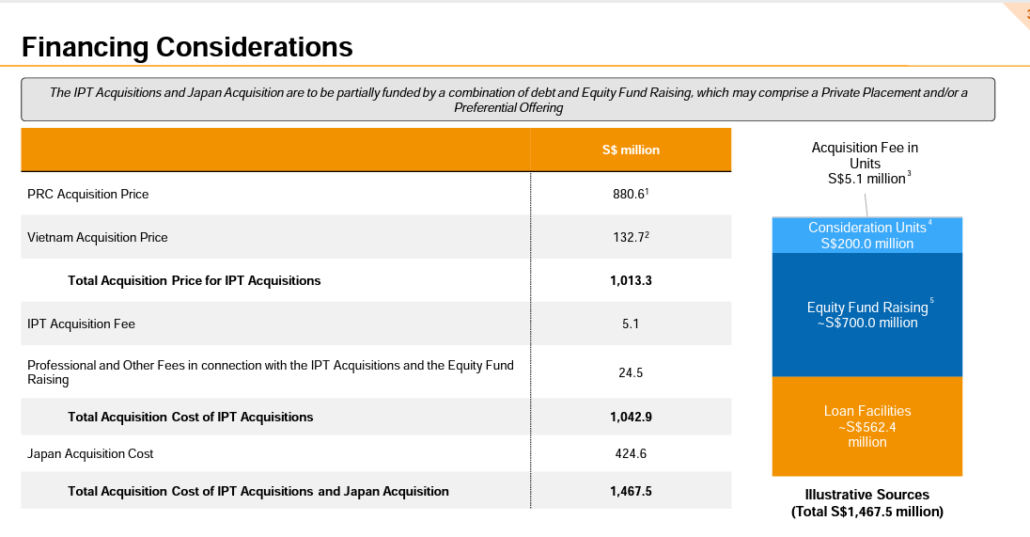

MLT kommer att finansiera förvärven i Kina och Vietnam genom att använda S$700,0 miljoner i eget kapital och S$313,3 miljoner i upplåning med eget kapital som består av följande komponenter:

MLT har inte slutfört finansieringsdetaljerna för det japanska förvärvet ännu, men har tillhandahållit en illustration som ger ut 104,2 miljoner aktier för 1,92 S$ för att samla in S$200,0 miljoner i eget kapital och S$224,6 miljoner i skulder.

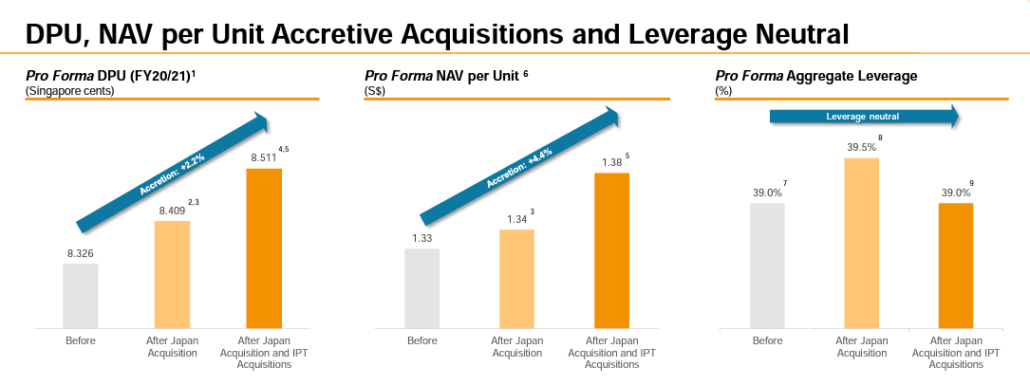

Mapletree har alltid stoltserat sina förvärv över att vara aktiva både ur ett DPU- och NAV-perspektiv och dessa förvärv är inte annorlunda.

MLT:s DPU förväntas öka med 2,2 %, NAV med 4,4 % och dess sammanlagda bruttosoliditet kommer att förbli konstant på 39,0 %. Detta vittnar om MLT:s förmåga att köpa fastigheter som ger stor avkastning till aktieägarna.

MLT kunde snabbt slutföra de privata och förmånliga placeringarna och samlade in S$700,0 miljoner med ett ögonblick och återupptog handeln inom 3 arbetsdagar.

Aktiekursen återupptogs med handel på 1,90 dollar, vilket är över både den privata emissionen och det företrädespriset. Detta vittnar om investerarnas positiva syn på företaget.

Med en sammanlagd hävstångsgrad på 39,0 %, en stark sponsorpipeline, tillgängliga möjligheter på många marknader och strukturell medvind, finns det stora möjligheter för MLT att genomföra ytterligare aktiva förvärv till investerare.