Att köpa aktier är mycket lättare än att sälja dem. När du bestämmer dig för att köpa aktier agerar du vanligtvis med entusiasm.

Men försäljning är dränkt i ambivalens. Många investerare är helt enkelt inte säkra på om det är rätt tidpunkt. Psykologin kan vara pervers. Att sälja en aktie i mars med en vinst på 40 % och sedan se priset fördubblas till september kan kännas värre än att sälja den och se företaget gå i konkurs – även om din vinst i båda fallen är densamma.

De som kom undan gjorde mest ont. Jag köpte Netflix (NFLX, $510) strax efter börsintroduktionen 2002. Jag gillade idén att kringgå videobutiker och trodde att företaget en dag skulle komma på hur man skickar filmer till mig online. Jag sålde slut med vad Peter Lynch kallade en trepåsare – en tredubbling i pris. I december 2020 hade Netflix blivit en 470-packare för dem som köpte börsnoteringen.

Även om jag fortsätter att gilla företaget, kan jag inte förmå mig att köpa tillbaka aktien. (Aktier och fonder som jag gillar är i fetstil, priserna gäller från och med den 8 januari.)

Många investerare faller offer för förankringspsykologin. Om de köper en aktie för $50 per aktie och den faller kraftigt, är deras strategi att vänta tills aktien kommer tillbaka till ankarpriset på $50 innan de säljer – även om de inte längre gillar företaget. Varför inte ta de återstående intäkterna och göra en bättre investering? Denna missriktade inställning till försäljning drivs också av förlustaversion: idén, bevisad av forskare, att människor hellre undviker en förlust på 1 000 dollar än en vinst på 1 000 dollar.

Sedan finns det en önskan att förhindra ånger. En av USA:s mest framgångsrika private equity-förvaltare berättade en gång för mig att när han sålde en aktie tog han "skmuck-försäkring". Han försökte alltid upprätthålla ett litet intresse för företaget han sålde, ifall det skulle stiga i värde efteråt och han såg ut som en idiot eller en idiot – en skit, med andra ord – för att ha lämnat för tidigt.

Det enkla motgiftet mot att fångas av försäljningens perversa psykologi är att aldrig sälja alls. Som Warren Buffett skrev, "Inaktivitet slår oss som intelligent beteende."

Historien visar att det är en lönsam strategi för långsiktiga investerare att inte sälja. Från 1973 till 2020, den sämsta rullande 20-årsperioden (det vill säga 1 januari 1973 till 31 december 1992; 1 februari 1973 till 31 januari 1992, och så vidare) för S&P 500 producerade fortfarande en årlig genomsnittlig vinst på 4,8 % – mycket mer än avkastningen på långa obligationer nuförtiden. Dessutom, om du inte säljer måste du bara fatta ett beslut (att köpa) istället för tre (att köpa, sälja och köpa något annat). Och att inte sälja låter dig skjuta upp kapitalvinstskatter.

Min egen uppfattning är att även om du bör hoppas att ditt aktieköp är en evig investering, bör du vara medveten om att försäljning ibland är intelligent beteende. Men när ska man sälja? Den sena investeringsgurun Philip A. Fisher, författare till 1957 års klassiker Common Stocks and Uncommon Profits, fokuserat på ett företags resultat och framtidsutsikter. Han skrev att du borde sälja om det har skett "en försämring av ledningen, eller om företaget inte längre har utsikter att öka marknaderna för sina produkter som det tidigare gjorde."

Fishers oro var inte ekonomins tillstånd eller Federal Reserves agerande. Det som gällde för honom var själva verksamheten och om den hade förändrats till det sämre. Jag kommer att tillägga att du inte kan identifiera den förändringen om du inte kan formulera anledningen till att du köpte företaget från början. Med andra ord kan du inte veta när du ska sälja om du inte vet varför du köpte.

Till exempel rekommenderade jag (och senare köpte) Lululemon Athletica (LULU, $365) efter att dess grundare, Chip Wilson, en briljant ledare som hade en alltför begränsad vision, avgick som ordförande, och företagets nya VD utökade produktlinjens attraktionskraft och ökade internetförsäljningen avsevärt. Sedan jag gjorde Lululemon till mitt personliga val bland de 10 aktier jag rekommenderade för 2018, har priset mer än femdubblats. Varför skulle jag sälja? Om den nya ledningen beslutade sig för att återgå till Wilsons yogafixerade tillvägagångssätt, om varumärket försökte bli allt för alla människor, eller om en hård ny konkurrens utvecklades.

Jag rekommenderade New York Times (NYT, $48) aktie på 2019 års lista när det visade sig att företaget hade hittat ut ett sätt att ersätta förlorade annonsintäkter med onlineprenumerationsdollar. Aktien har nästan fördubblats. För närvarande har företaget få kollegor som en källa till sofistikerade nyheter, funktioner och analyser. Kanske kommer fler konkurrenter att dyka upp eller Times management kommer att gå in i mindre värda företag, som nöjesparker. Då skulle jag råda dig att sälja.

Precis som Fishers säljstrategi har min lite gemensamt med den som motiverar de flesta investerare. De säljer på grund av pris: Antingen har en aktie gått upp och de vill ta vinster, eller så har den gått ner och de vill undvika fler förluster.

Det är sant att det ibland finns goda skäl att växla in dina marker. Du kanske har bättre användning för pengarna - kanske en annan investering eller betalar för ditt barns utbildning. Men att sätta ett prismål innebär ofta att man offra stora vinster. Ja, ett sjunkande pris kan vara en signal om att något är allvarligt fel på företaget. Undersök verksamheten för defekter, som Fisher rekommenderar. Om du fortfarande brinner för det, då är prisnedgångar möjligheter att köpa mer.

En affärscentrerad försäljningsstrategi är inte lätt att följa. Det kräver tid och temperament för forskning. Ett bra substitut är att äga indexfonder, låta indexkompilatorer som S&P rensa bort försämrade företag och sedan aldrig sälja.

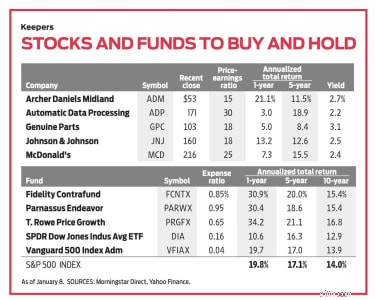

Av denna anledning och på grund av deras låga kostnadskvoter är jag alltid förtjust i indexfonder som Vanguard 500 Index Admiral (VFIAX), som tar ut 0,04 %, och börshandlade fonder inklusive SPDR Dow Jones Industrial Average (DIA), eller "Diamonds", med kostnader på 0,16 %.

Etablerade förvaltade fonder som äger stora aktier och har relativt låg omsättning representerar ett annat utmärkt tillvägagångssätt. Mina favoriter inkluderar Fidelity Contrafund (FCNTX), som har avkastat ett årligt genomsnitt på 15,4 % under de senaste 10 åren; T. Rowe Price Growth (PRGFX), lanserades för 71 år sedan och gav en avkastning på 16,8 % årligen under det senaste decenniet; ochParnassus Endeavour (PARWX), med en avkastning på 15,4 %. (Notera:Parnassus grundare Jerome Dodson leder inte längre Endeavour, men jag förväntar mig att hans efterträdare, Billy Hwan, fortsätter det framgångsrika loppet.)

Ett annat bra sätt att undvika smärtan med att sälja är en strategi som jag gärna kallar trosbaserad investering. Egna långvariga företag med kraftfulla varumärken och solida marknader som presterar bra i vått och torrt. Många sådana företag höjer konsekvent sina utdelningar.

Till exempelJohnson &Johnson (JNJ, $160), med en portfölj av läkemedel, konsumenthälsoprodukter som Tylenol och medicinsk utrustning, ökade sin kvartalsutbetalning 2020 för 58:e året i rad. Aktien ger för närvarande 2,5 %. Företag som har höjt utdelningar i mer än 40 år i rad inkluderar Archer Daniels Midland (ADM, 53 USD), ett företag för jordbruksprodukter och tjänster, som ger 2,7 %; McDonalds (MCD, $216), den överlägset mest lönsamma restaurangkedjan, 2,4 %; Automatisk databehandling (ADP, $171), arbetsgivartjänster, 2,2%; och Äkta delar (GPC, $103), fordonsprodukter, 3,1%.

Köp och innehav bör vara din standardposition. Men om du tror att du behöver sälja, försök att framkalla minst lika mycket övertygelse som när du köpte.