Investerare fruktar inflation på samma sätt som Stålmannen fruktar en hög med kryptonit. Precis som den mystiska substansen försvagade mannen av stål, kan en ihållande prishöjning minska styrkan i en investeringsportfölj. Inflationen tär på avkastningen och minskar köpkraften för tillgångar på investeringskonton, såsom 401(k)s. "Inflation har en skrämmande klang", säger Axel Merk, vd och investeringschef för Merk Investments.

Stigande priser är särskilt skrämmande för pensionärer med större innehav av tillgångar med lägre avkastning, såsom kontanter och obligationer. Om inflationen stiger med 3 % varje år, till exempel, skulle en pensionär som har tillräckligt sparat idag för att spendera 50 000 USD per år behöva drygt 67 000 USD per år till 2031 och mer än 90 000 USD per år till 2041 för att finansiera samma livsstil, enligt en analys av Kendall Capital.

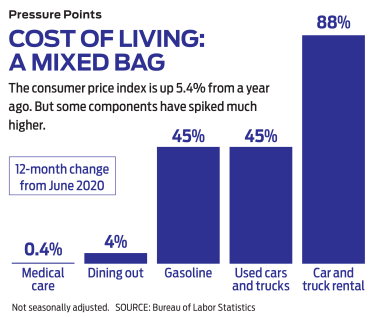

Wall Street är verkligen rädd för inflation, åtminstone på kort sikt. Återöppningen av ekonomin har skapat en boom när pandemisk motvind avtar, med prishöjningar drivna av flaskhalsar i leveranskedjan och produktbrist i en tid då uppdämd konsumentefterfrågan har drivits på av statliga stimulanskontroller. Efter en 40-årsperiod under vilken inflationen för det mesta låg i vinterdvala, lever nationen genom den största prisökningen på mer än ett decennium för saker som bensin, mat och begagnade bilar.

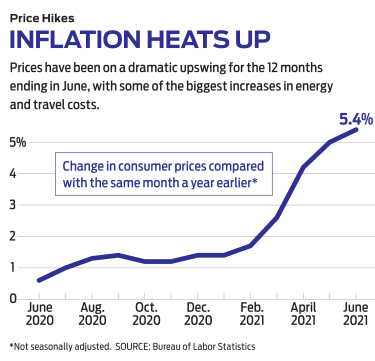

I juni ökade konsumentprisindex, regeringens främsta inflationsmått, med 5,4 % jämfört med föregående år, den största ökningen sedan 2008. De priser som leverantörerna tar ut av företag (så kallade producentpriser) steg också i juni i den snabbaste årliga takten sedan 2010, och arbetsgivarna höjer lönerna för arbetarna mitt i en stram arbetsmarknad. Fondförvaltare säger nu att inflationen är den största marknadsrisken, visade en Bank of America Securities-undersökning.

$64 000-frågan (som var värd $60 726 för ett år sedan, enligt regeringens inflationskalkylator):Är högre inflation tillfällig eller är den här för att stanna? Federal Reserve-chefen Jerome Powell insisterar på att de krafter som driver upp priserna kommer att avta och räknar med att inflationen kommer att falla tillbaka till cirka 2 % 2022. Powell förringar en upprepning av 1970-talsinflation, när KPI toppade 13 %, och säger:"Det är väldigt , mycket osannolikt." De flesta investeringsproffs håller med. Ändå räknar Kiplinger med att inflationen kommer att nå 5,5 % i december, jämfört med december 2020, och att den i genomsnitt är 4,3 % för 2021 totalt sett.

Det är värt att notera att aktiemarknadens genomsnittliga årliga vinst på 10% har överträffat inflationen på lång sikt. Men svik inte din vakt. Historiskt sett har inflationstoppar (som det aktuella avsnittet), under vilka KPI drabbas av en månads ökning med 0,5 % eller mer under minst tre månader i rad, varit en motvind för aktier, enligt Bespoke Investment Group. I fem av de föregående sju sådana topparna sedan 1973, sjönk S&P 500-indexet, med en mediannedgång på 7,8 %.

Och avfärda inte en vanlig sekundär effekt av inflation:stigande räntor. Prispress uppåt får så småningom Fed att öka lånekostnaderna och slå tillbaka program för att köpa obligationer för att kyla en alltför het ekonomi, ett policyskifte som kan tynga tillgångspriserna och utlösa volatilitet. I juni indikerade Fed att räntehöjningar kan komma nästa år, tidigare än startdatumet 2024 som den prognostiserade i mars.

Den bästa inflationsstrategin är att hoppas på det bästa men planera för det värsta. Att döma av tidigare inflationsperioder bör investeringarna nedan ge ett skydd mot en ihållande period av stigande priser. (Priserna gäller från och med 9 juli.)

Bekämpa högre inflation direkt genom att köpa inflationsskyddade statspapper. Attraktionen hos TIPS är att de under inflationsperioder "betalar ut mer i ränta och ökar i värde", säger Morningstars portföljstrateg Amy Arnott. Kapitalvärdet (startpriset du betalar för obligationen) justeras högre när inflationen, mätt med KPI, ökar. Räntan du får stiger också eftersom den baseras på den justerade kapitalbeloppet. Du kan köpa TIPS direkt från Uncle Sam på www.treasurydirect.gov eller investera i Schwab U.S. TIPS ETF (symbol SCHP, $63), ett billigt sätt (kostnadskvoten är 0,05 %) att äga en bred korg med TIPS.

Guld har ett rykte om sig att behålla sitt värde när dollarn sjunker eller tappar köpkraft. Även om den ädla metallen får beröm som en inflationssäkring, är dess prestanda under inflationstider blandad. Guld tenderar att prestera bäst under perioder av extrem inflation, som på 1970-talet när oljepriserna steg i höjden. Det går mindre bra under mer dämpade inflationsperioder.

"Guld verkar överträffa när kaoset härskar", säger Thomas Tzitzouris, vd på Strategas, ett oberoende analysföretag. Och guldets prestation blir "dålig ... nästan omedelbart vid första anblicken av stramare [Fed] politik", varnar Tzitzouris. Ändå är det meningsfullt att öronmärka en liten del av din portfölj till guld som en försäkring ifall inflationsdraken dyker upp igen och Fed väntar för länge med att tämja den.

För att få exponering för själva guldtackorna, överväg iShares Gold Trust (IAU, $34), som spårar den dagliga prisrörelsen för den gula metallen. Eller så kanske du investerar i guldgruvaktier, säger Merk. När guldpriset stiger, säger han, ökar guldgruvarbetarnas vinster eftersom kostnaden för att få guldet ur marken förblir fast. Gruvföretag Newmont (NEM, $64) är en inflationsvänlig aktie som rekommenderas av BofA.

Bitcoin har ökat i popularitet som en inflationssäkring, som hålls fram som ett alternativ till guld. Men det är bäst för investerare som har en spekulativ böjelse och kan tåla massiv volatilitet, och det bör begränsas till de minsta delar av din portfölj. De flesta mäklarhus tillåter inte kunder att köpa bitcoin direkt, men du kan få exponering genom Coinbase, en kryptobörs, på Robinhood-handelsappen eller via produkter som Grayscale Bitcoin Trust (GBTC, 28).

Fastighetspriser och hyror som tas ut av hyresvärdar stiger vanligtvis under inflationsperioder, vilket gör fastigheter till en populär investering om du vill överträffa inflationen. Under de senaste 30 åren har ett index av amerikanska fastighetsinvesteringsfonder visat större vinster än S&P 500 under fem av de sex åren då inflationen var 3 % eller högre, enligt data från fondbolaget Neuberger Berman. Överväg Vanguard Real Estate ETF (VNQ, $105). Det äger börsnoterade REITs inklusive Crown Castle, som hyr kommunikationsinfrastruktur som mobiltorn, och Equinix, som specialiserar sig på datacenter.

Dan Milan, managing partner på Cornerstone Financial Services, är hausse på Simon Property Group (SPG, $130). Simons exklusiva gallerior, säger han, har hållit bättre och kan få högre hyror än gallerior i lägre prisklass. Värdepappersföretaget Stifel är hausse på REITs för självlagring, som CubeSmart (CUBE, $49) och Extra lagringsutrymme (EXR, 173 USD).

Aktiesektorer som tenderar att gå bra när ekonomin blomstrar – och inflationen ofta stiger – inkluderar energi (tänk stora oljebolag); industrier (tunga maskiner, byggprodukter och flygföretag); och material, eller företag som tillhandahåller råvarurelaterade material till företag (som leverantörer av kemikalier, stål och andra metaller).

För att få exponering mot ett brett spektrum av råvaruproducenter, överväg Materials Select Sector SPDR (XLB, $83). Toppinnehav inkluderar kemiföretaget Dow och färgtillverkaren Sherwin-Williams. Michael Cuggino, VD och portföljförvaltare för Permanent Portfolio, rekommenderar kopparproducenten Freeport-McMoRan (FCX, $37). Goldman Sachs analytiker citerar färgtillverkaren PPG Industries (PPG, $171) och Scotts Miracle-Gro (SMG, 183 USD), som säljer produkter för gräsmatta, trädgård och skadedjursbekämpning, som företag med prissättning och en historia av att omvandla en stor del av intäkterna till vinster.

Toppinnehav i Energy Select Sector SPDR ETF (XLE, $53) inkluderar oljejätten ExxonMobil, oljefältsleverantören Schlumberger och energiprospekteringsföretaget Pioneer Natural Resources. Ett bra alternativ för industriföretag är Fidelity MSCI Industrials Index ETF (FIDU, $55), som äger tunga maskintillverkare som Caterpillar och John Deere.

För att dra fördel av stigande efterfrågan och priser på råvaror som olja och gas, guld, majs, sojabönor, socker, vete och koppar, överväg Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF (PDBC, $20). Det är den största och mest likvida fonden av det här slaget, har en rimlig kostnadskvot på 0,59 %, hoppar över den besvärliga K-1-formen vid skattetid och överträffar 96 % av sina likvärdiga hittills i år.

De idealiska företagen att äga i vilken sektor som helst är de som kan överföra högre kostnader till kunderna på grund av stark efterfrågan på deras produkter, säger Milan, på Cornerstone. Det "hjälper företag att skydda sina vinster", säger han. Aktier som Goldman Sachs analytiker säger att kryssa i dessa rutor inkluderar Advance Auto Parts (AAP, $213), vars försäljning av bildelar till gör-det-själv- och professionella mekaniker kommer att dra nytta av att pendlare återvänder till jobbet och amerikaner som åker ut på landets vägar för att resa igen; Etsy (ETSY, 195 USD), som Goldman Sachs säger omvandlar 74 % av sina totala intäkter till vinst (den högsta bruttomarginalen av de diskretionära konsumentaktierna listade på Goldmans "höga prissättningsstyrka"-skärm) från sin e-handelssida som säljer unika handgjorda och vintageartiklar; och Procter &Gamble (PG, $137), som äger varumärken som Pampers och Tampax och som redan har aviserat kommande prishöjningar för vissa produkter för att kompensera för stigande råvarukostnader.

Inflation kan vara lömsk för obligationsinvesterare, vars fasta räntebetalningar alltmer tappar köpkraft och vars obligationspriser ofta sjunker när räntorna stiger som svar på inflationen. Att investera i företagsbanklån som har räntor som återställs högre när marknadsräntorna stiger är en bra strategi för att undvika den dynamiken.

Till skillnad från lån med fast ränta, som alltid betalar samma kupong (eller inkomst), tillåter rörlig ränta obligationsinnehavaren att tjäna mer när räntorna stiger. Dessa lån görs vanligtvis till företag med mindre än orörda krediter, vilket innebär att risken för fallissemang är högre. Ett par alternativ att överväga är Invesco Senior Loan ETF (BKLN, $22), medlem i Kiplinger ETF 20 (se mer om ETF 20), och T. Rowe Price flytande ränta (PRFRX).

Under perioder med stigande inflation sedan 2000 har småföretagsaktier presterat bättre än stora aktiebolag, enligt Wells Fargo Investment Institute. Små företag tenderar att lysa när ekonomin växer snabbt, som nu. Dessutom har de för närvarande bättre vinsttillväxtutsikter och handlar till billigare värderingar i förhållande till stora aktier, enligt investeringsbanken UBS. Överväg Kip ETF 20-medlem iShares Core S&P Small-Cap ETF (IJR, $112).

För att bättre dra nytta av den tillväxt som aktier ger, hyllar Milan företag som regelbundet ökar storleken på sina utdelningar. Ju större ökningen är över tid, desto större är chansen att överträffa inflationen, säger han. Han gillar återförsäljaren Home Depot (HD, $322), som nyligen höjde sin utdelning med 10%. Det är en medlem av Kiplinger Dividend 15-listan över våra favoritutdelningsaktier. Milano föredrar även snacks- och läskjätten PepsiCo (PEP, $149), vilket för närvarande ger 3,5 %.

Slutligen, med tanke på att inflation är ett större problem i USA än utomlands, se till att du är diversifierad utomlands. Gina Martin Adams, chief equity strateg på Bloomberg Intelligence, är hausse på tillväxtmarknadsaktier, särskilt i råvaruproducerande länder som Brasilien och Ryssland. "Råvarukänsliga tillväxtmarknader är ett bra ställe att gömma sig", säger hon. Baron Emerging Markets (BEXFX) har exponering mot både Brasilien och Ryssland; det är en medlem av Kiplinger 25, listan över våra favorit fonder som aktivt förvaltas utan belastning.