Livräntor är en populär anordning för pensionsplanering. Försäljningen slog rekord 2018, enligt uppgifter från LIMRA. Ändå fortsätter de att missförstås.

Det finns flera typer av livräntor, där fasta, fasta indexerade och rörliga är några av de vanligaste. Tyvärr är livräntor så komplexa att säljare ofta har svårt att kommunicera sina värderingar och brister till kunderna. Det sägs ibland, humoristiskt, att det största värdet av en livränta är biffmiddagen som den kommer med.

Skämt åsido, poängen är att livräntor är komplexa och de flesta av deras fördelar är immateriella, förutom biffen. Som kund kommer du så småningom att behöva bestämma dig för att bli expert på livräntor eller göra ett troshopp.

Livräntor har värde. Deras värde måste dock vägas mot kostnaderna och förlorade möjligheter som följer med dem. Utöver de direkta kostnaderna för livräntan, som "dödlighet och kostnader", kostnadsförhållandet för investeringarna eller kostnaderna för "åkarna" och indirekta alternativkostnader, vad är värdet av de förmåner du kanske ger upp för att få en livränta? Att svara på den frågan hjälper dig att klargöra om livräntan är rätt investering för dig.

Den mest annonserade förmånen med en livränta är fast inkomst. Försäkringsbolaget som säljer och förvaltar livräntan kommer att betala dig regelbundet, vanligtvis månadsvis, för resten av ditt liv (vanligtvis). Den betalningen presenteras som fast:Den kommer aldrig att minska. Det tilltalar många. Äntligen ett finansiellt instrument med viss säkerhet inbyggd.

Sällan påpekar säljaren det uppenbara:Det periodiska betalningsbeloppet kommer aldrig att öka antingen.

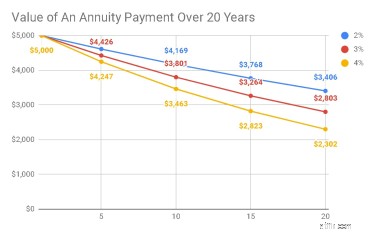

Varför är det viktigt? I en tid där människor borde planera för pensionering i 20 eller 30 år eller mer, är en periodisk betalning som inte ökar i grunden en betalning som kontinuerligt tappar värde till inflationen. Även om du kanske inte märker det från ett år till ett annat, är inflationen skadlig. Det kommer långsamt att äta bort din köpkraft.

Tabellen nedan visar till exempel att med en inflation på 3 %, går värdet i dagens dollar av en livränta på 5 000 USD som du kan få idag ner till 2 803 USD om 20 år. Med andra ord skulle du förlora nästan 2 200 USD i köpkraft automatiskt. Naturligtvis är detta något du skulle vilja veta innan du köper livräntan.

Källa:Insight Financial Strategists LLC

Vinster på livräntor är också uppskjutna med skatt. Amerikaner älskar skatteuppskjutna investeringar, nästan lika mycket som de gillar skattefria investeringar. Det är en viktig punkt att notera:Pengarna som du bidrar med till en livränta är inte skattepliktiga när de delas ut i pension eftersom du förmodligen redan har betalat skatt på dem. När livräntan delas ut i pension är därför en del av utdelningen dina egna pengar, och de kommer tillbaka till dig skattefritt. Vinsterna kommer dock tillbaka till dig beskattningsbar som vanlig inkomst.

Hur är skattebehandlingen av livräntor jämfört med andra sätt att investera, som till exempel att investera i aktier och ränteintäkter utanför en livränta? Liksom med livräntor beskattas inte bidrag till dessa investeringar igen när de delas ut. Dina vinster på dessa typer av investeringar är dock vanligtvis beskattningsbara som kapitalvinster. Detta är viktigt eftersom kapitalvinstskatten för många människor är lägre än den vanliga inkomstskatten.

Med andra ord kan du mycket väl betala mer skatt genom att sätta dina pengar i en livränta än om du hade investerat utanför den, om de rätta omständigheterna är uppfyllda.

En attraktiv fördel med livränta är att betalningsbeloppen är garanterade. Ekonomiska planerare brukar inte kunna säga att något är garanterat, eftersom vi inte vet framtiden. Däremot kan finansiella säljare säga det om livränta, eftersom förmånerna garanteras av försäkringsbolaget. Det är uppenbarligen ett mycket kraftfullt uttalande, särskilt i avsaknad av jämförbara garantier för traditionella investeringsprodukter.

Summan av kardemumman är att traditionella investeringar inte är garanterade. Vi vet genom att titta på marknaden att allt kan hända. Särskilt börsen kan och faller då och då. Därför, om vi kunde skydda oss mot risken att aktier går ner, skulle det vara bra. Men denna känsla av säkerhet kommer med sina egna kostnader, för även om aktier kan falla på lång sikt tenderar de att stiga mer än de faller. Enligt Logan Kane från Seeking Alpha, varje slumpmässig dag har vi en 47% chans att aktier faller och en 53% chans att aktier stiger. Under ett givet år har vi 75 % chans att aktierna stiger.

Därför, när vi skyddar oss mot börsens nackdelar med livränta ger vi upp alternativkostnaden uppåt i gengäld.

Försäkringsbolag tenderar att vara mindre än kommande när det gäller kostnaderna för sina livräntor, utom när förordningar tvingar dem att avslöja dem. Till exempel avslöjar rörliga livräntor vanligtvis mycket information. När du läser prospektet kommer du att upptäcka att det avslöjar olika typer av avgifter:administration, dödlighet och kostnader, fondkonto, omsättningskvot och dödsfallsförmåner är några av de vanligaste. Enligt Motley Fool kan du upptäcka att den totala löpande kostnaden för din rörliga livränta kan vara allt från 2,46 % till 5,94 % per år.

Upplysningskraven för fasta och fasta indexlivräntor är mycket mindre kraftfulla, vilket kan vara anledningen till att försäkringsbolag vanligtvis inte avslöjar dem. Men trots avslöjande finns det definitivt en kostnad som går till att betala din säljares provision eller de komplicerade alternativen och terminsstrategierna på ditt fasta index.

Det primära värdet av livränta produkter är inte i inkomst eller garanti eller skatteförmån som de ger. Det primära värdet av livräntor är att de absorberar en del av de risker som du som investerare inte är villig att ta på marknaden. Livränta ger dig en garanterad fast inkomst. I utbyte begränsar de möjligheten till tillväxt i ditt kapital eller din inkomst.

De gör det genom att balansera dina risker med andra människor som dig. De flesta av oss kommer inte att ha en medellivslängd. Vi kommer att se en som är antingen över genomsnittet eller under genomsnittet. Som Bill Sharpe, en nobelpristagare i ekonomi, påminner oss, att köpa en livränta tillåter oss att dela dessa risker, och för de av oss som ligger över genomsnittet kan en livränta mycket väl vara ett bra fynd.

Som arrangör av livräntefesten tar försäkringsbolaget även en del av riskerna. När vi köper en livränta överför vi risken med att investera på egen hand till försäkringsbolaget. Om försäkringen misslyckas med sina investeringar, förbinder den sig vanligtvis att betala oss ändå.

Det är värdefullt, men behöver nyttan kosta så mycket? Kan det vara för dyrt?

Livränta kan ge ett otroligt värde. Men enkelheten att tillhandahålla garanterad månadsinkomst överträffas väl av komplexiteten, de direkta kostnaderna och alternativkostnaden.

Det är viktigt att förstå vad du får — och vad du ger upp — med en livränta. Du kan se till att den uppfyller dina behov först genom att få råd som är i ditt bästa intresse av en finansiell planerare som endast betalar en avgift. Du kan hitta en hos NAPFA eller XYPN. Båda är organisationer av Certified Financial Planners som är engagerade i att ge dig råd som ligger i ditt bästa intresse.

När du bör köpa en livränta:5 verkliga scenarier

GFC 086:3 skäl till varför du aldrig bör köpa en livränta och ….

8 saker du alltid bör köpa på Amazon

Ska du köpa en livränta? För-och nackdelar

8 livsmedel du aldrig bör köpa på Costco

21 saker du aldrig bör köpa online

10 artiklar du bör köpa generiska

Ska du köpa en lägenhet eller ett hus?