Fonder och ETF:er är investeringsalternativ som är kopplade till marknaden. Investerare kan köpa och sälja fonder och ETF:er för att skapa långsiktigt välstånd.

Den genomsnittliga indiska investeraren är mer medveten om ins och outs i fonder än ETF:er. Anledningen till detta är tvåfaldig. Fonder har varit tillgängliga för indiska investerare sedan början av 1960-talet.

ETF:er, å andra sidan, lanserades i Indien under de första månaderna av 2001. Den andra anledningen är den stora mängden tillgängliga alternativ.

Indiska investerare kan välja mellan över 1000+ fondsystemvarianter. Som jämförelse finns det cirka 100 ETF:er på den indiska marknaden.

Fonder och ETF:er har några saker gemensamt. Till att börja med investerar båda dessa tillgångar i marknadsanknutna värdepapper som aktier och obligationer. De kan till och med investera i andra fonder eller ETF:er.

Både fonder och ETF:er erbjuder ett sätt för diversifiering och är professionellt förvaltade. Men graden av förvaltning markerar en av de viktigaste skillnaderna mellan fonder och ETF:er.

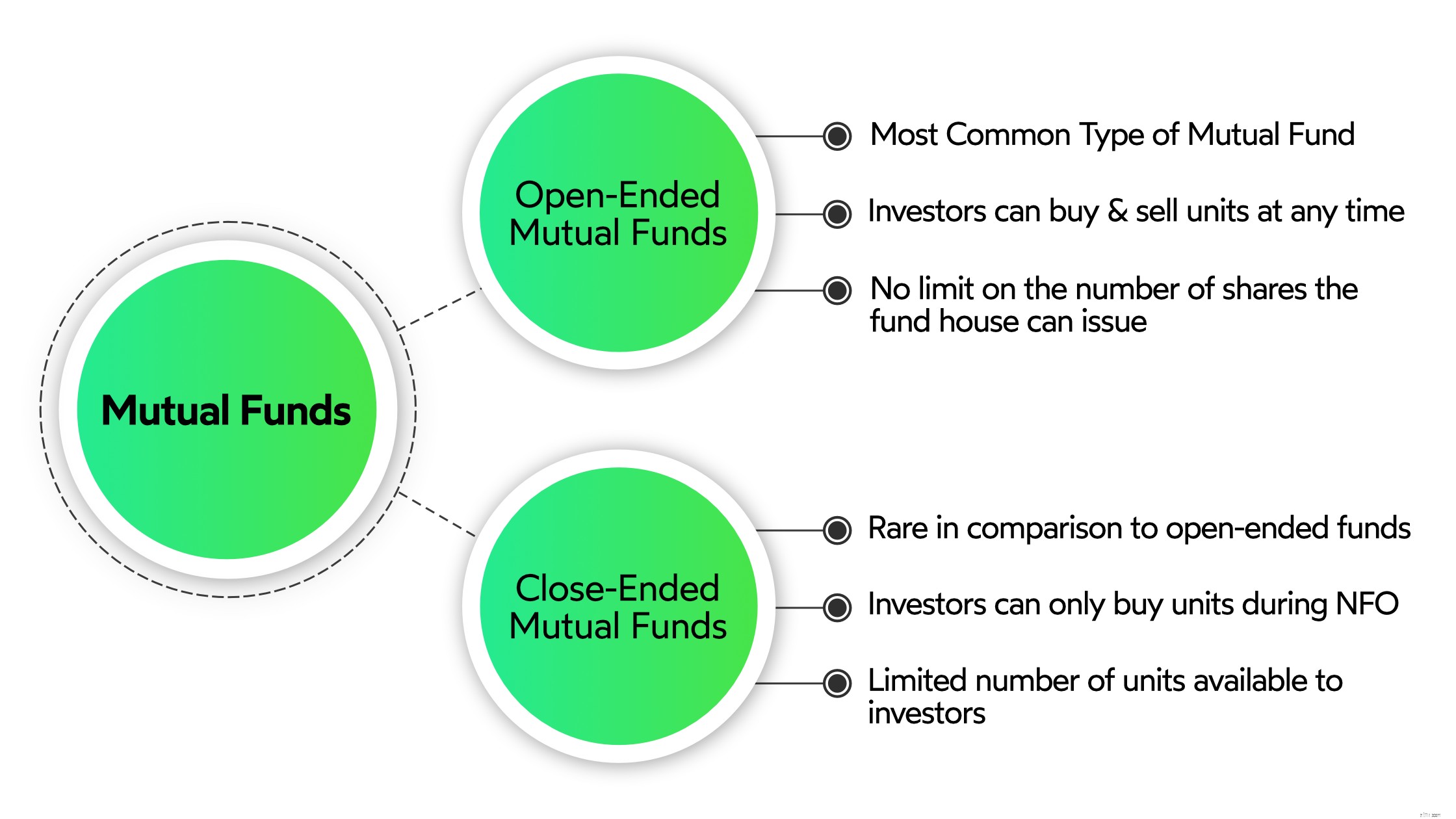

Värdepappersfonder kategoriseras i stora drag i två typer:öppna och slutna fonder.

ETF:er klassificeras i 4 typer i Indien:Index ETF:er, Guld-ETF:er, Sektoriella ETF:er och internationella ETF:er.

De flesta fonder förvaltas aktivt. Indexfonder är det enda undantaget från denna norm. Aktivt förvaltade fonder drivs av en fondförvaltare och ett team av analytiker.

Fondförvaltningsteamet övervakar regelbundet marknaden för köp- och säljmöjligheter. Förvaltningsstilen för ETF:er är raka motsatsen till fonder.

ETF:er är passivt förvaltade vilket innebär att Asset Management Company kommer att bygga en portfölj av värdepapper endast en gång. Det beror på att ETF:er är utformade för att spegla ett index, till exempel S&P 500.

AMC kommer med jämna mellanrum att återvända till ETF för att balansera om innehaven, men totalt sett kommer det inte att finnas en fondförvaltare eller ett team av analytiker som försöker övervaka marknaden för att förbättra ETF:s prestanda.

Målet med en fond är att överträffa marknaden. Att prestera i nivå med eller under jämförelseindex är helt enkelt oacceptabelt för de flesta fondbolag. Det är därför de anställer en dedikerad fondförvaltare och ett team.

Målet med en ETF är att spegla ett index portfölj och avkastning. Således kommer ETF:er helt enkelt att växa med marknaden/indexet, inte överträffa den, samtidigt som de genererar relativt förutsägbar avkastning.

Fonder kan antingen köpas direkt från ett fondhus eller via en app som Cube Wealth. ETF:er köps och säljs som en aktie på en börs som NSE eller BSE.

Vissa fonder som likvida medel är relativt sett mer likvida än internationella fonder. Men i genomsnitt tar det cirka 3-5 arbetsdagar att lösa in en fondinvestering.

Om du inte har Cube ATM, det vill säga. Cube ATM låter dig omedelbart ta ut upp till 50 000 ₹ 50 000 eller 90 % av din investering i Nippon India Liquid Fund.

ETF:er kan säljas direkt precis som vanliga aktier. Likviditeten hos en ETF kommer dock att bero på likviditeten hos dess underliggande komponenter.

Både fonder och ETF:er har en prisindikator som kallas Net Asset Value (NAV). NAV för en värdepappersfond eller ETF beräknas i slutet av varje handel med formeln:

NAV =Tillgångar - Skulder/totalt antal utestående aktier

ETF:er har dock en annan prisindikator - värdet till vilket de kan köpas och säljas på en börs. De två prisindikatorerna är lite olika.

Sammantaget är ETF:er kända för att vara mer kostnadseffektiva än fonder på grund av den låga kostnadskvoten eller förvaltningsavgiften.

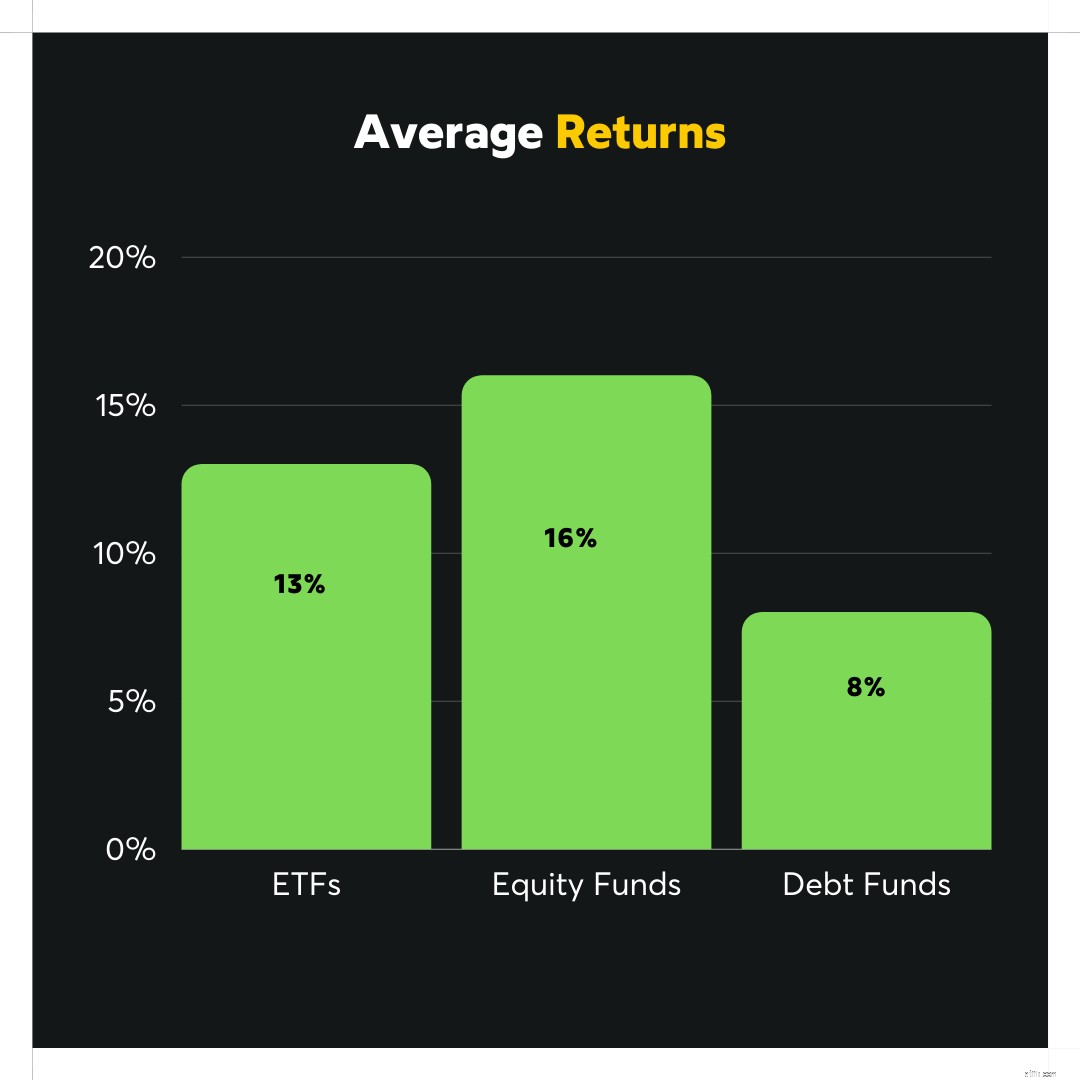

Den genomsnittliga avkastningen som genereras av fonder och ETF:er varierar beroende på investeringsmålet, vilket framgår av diagrammet nedan.

Utforska bästa fonder

| Investering | Kortsiktiga kapitalvinster | Långsiktiga kapitalvinster |

| Aktiefonder | 15 % | 10 % |

| Skuldfonder | Inkomstskatteplan | 20 % |

| Internationella fonder | Inkomstskatteplan | 20 % |

| Index och sektoriella ETF:er | 15 % | 10 % |

| Guld och internationella ETF:er | Inkomstskatteplan | 20 % |

Läs den här bloggen för att veta hur du kan undvika skattebesparingsmisstag 2021

Din riskprofil, investeringsmål och vilken typ av investerare du är kommer att avgöra om du ska investera i fonder eller ETF:er.

Legendariska investerare som Warren Buffet föreslår att de investerar i index-ETF:er eftersom de är kända för att generera avkastning i nivå med det underliggande indexet. Dessutom är kostnadskvoten också låg.

Men toppfonder som aktiefonder och internationella fonder kan potentiellt överträffa marknaden. Dessutom är räntebärande medel och likvida medel kända för att bekvämt slå vanliga bankers FD-avkastning.

Titta på den här videon för att ta reda på hur du kan undvika ett klassiskt investeringsmisstag

403(b) kontra 401(k):Vad är skillnaden?

Rik vs. rik:Vad är skillnaden?

HSA vs FSA:Vad är skillnaden?

Vad är skillnaden mellan en värdepappersfond och en ETF?

Aktivt kontra passivt förvaltade fonder:Vad är skillnaden?

Dogecoin vs Litecoin:Vad är skillnaden?

Vad är allt väsen av direkt kontra vanliga fonder?

Vad är skillnaden mellan indexfonder och ETF:er?