Är du osäker på hur du ska redovisa din kryptovalutagåva på din skattedeklaration?

Att känna sig förvirrad är fullt förståeligt. IRS:s regler för kryptovalutagåvor är komplicerade för både givare och mottagare.

I den här guiden kommer vi att dela upp allt du behöver veta om hur kryptovalutagåvor beskattas, oavsett om du gav en kryptopresent eller fick en. Vi har till och med lagt till lite infografik för att illustrera hur dessa gåvor beskattas i olika scenarier.

Att ge en kryptovalutagåva där tokens marknadsvärde är mindre än 15 000 $ är inte anses vara en skattepliktig händelse och behöver inte redovisas på din deklaration.

Om du ger en kryptovalutagåva med ett verkligt marknadsvärde på mer än 15 000 USD måste du fylla i en gåvodeklaration (IRS Form 709) . Tyvärr kan detta formulär inte fyllas i elektroniskt. Den måste skrivas ut och skickas till IRS efter utgången av skatteåret men före skattedeadline den 15 april.

Dessutom rekommenderar vi att du skriver ett brev till gåvomottagaren. Detta kan hjälpa mottagaren att enkelt hitta den information de behöver om de står inför en framtida skattepliktig händelse eller en IRS-revision.

Brevet bör innehålla följande information:

Att ta emot en kryptovalutagåva är inte anses vara en skattepliktig händelse. Du kommer inte att behöva redovisa dina nya tokens som inkomst.

Däremot anses det som en skattepliktig händelse att sälja de polletter som du fått i gåva. Du kommer att behöva dra på dig kapitalvinster eller kapitalförluster beroende på hur priset på dina tokens har förändrats sedan du ursprungligen fick dem.

Vanligtvis beräknar skattebetalare kapitalvinster/kapitalförluster med hjälp av formeln nedan.

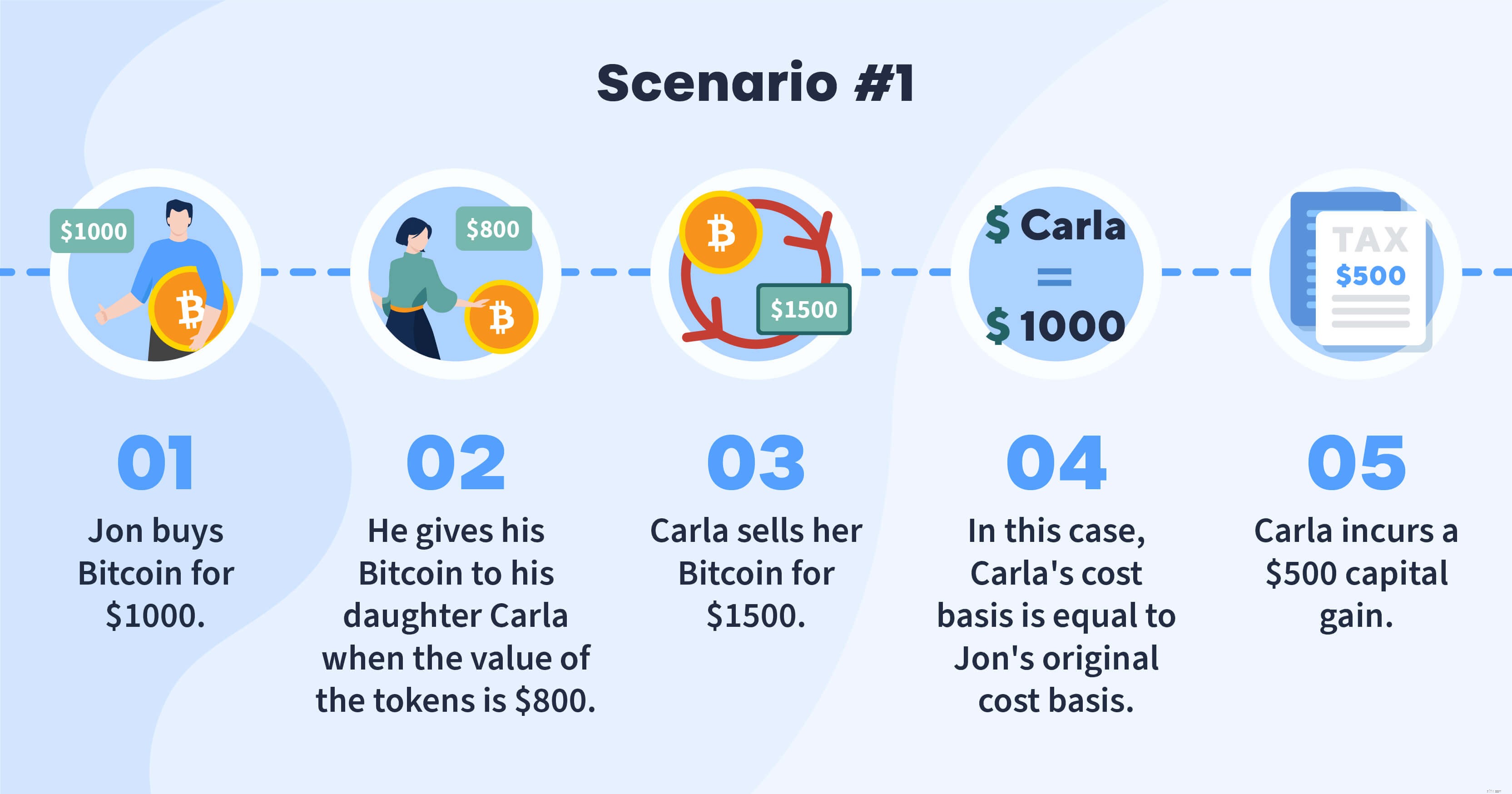

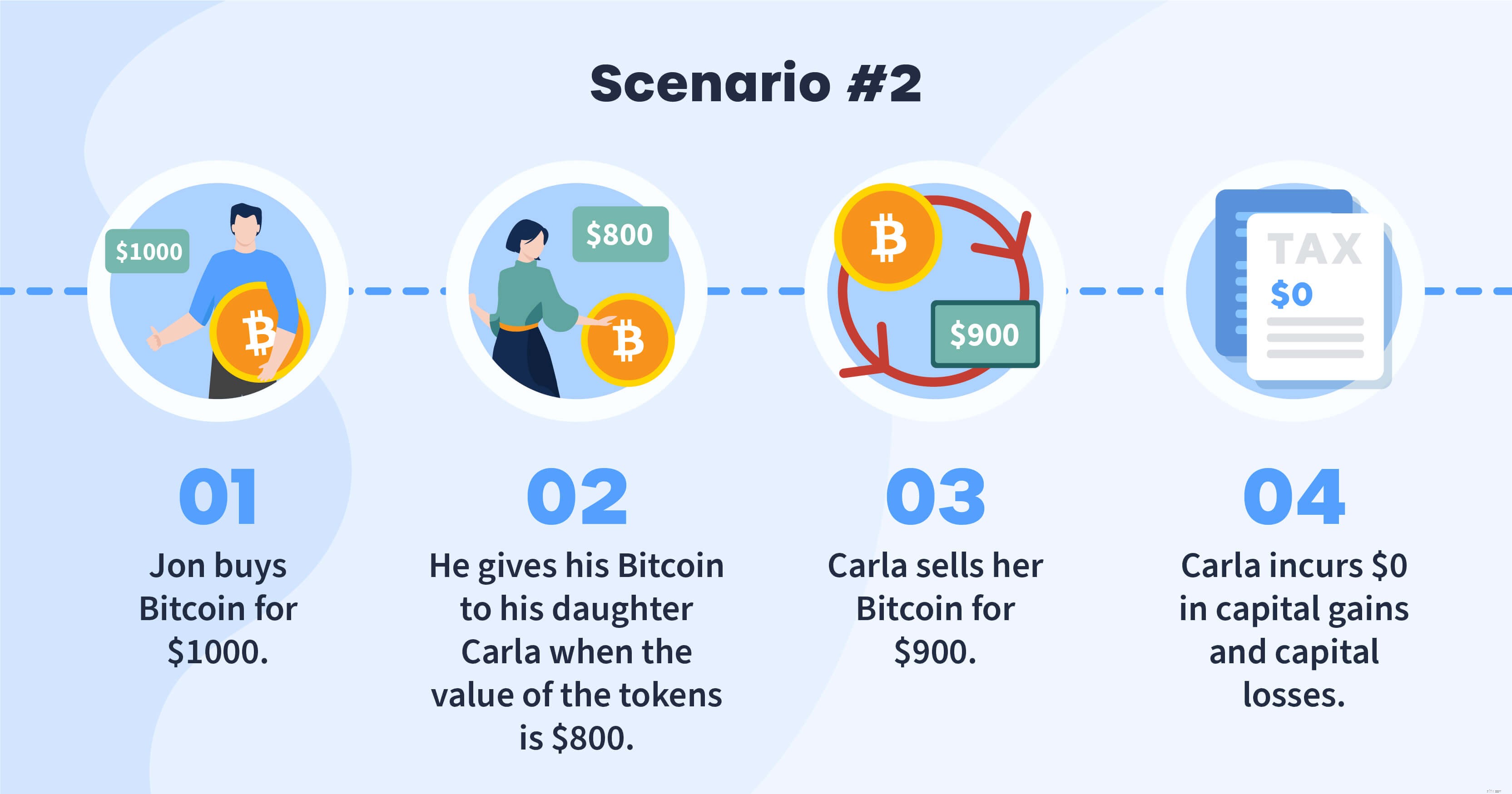

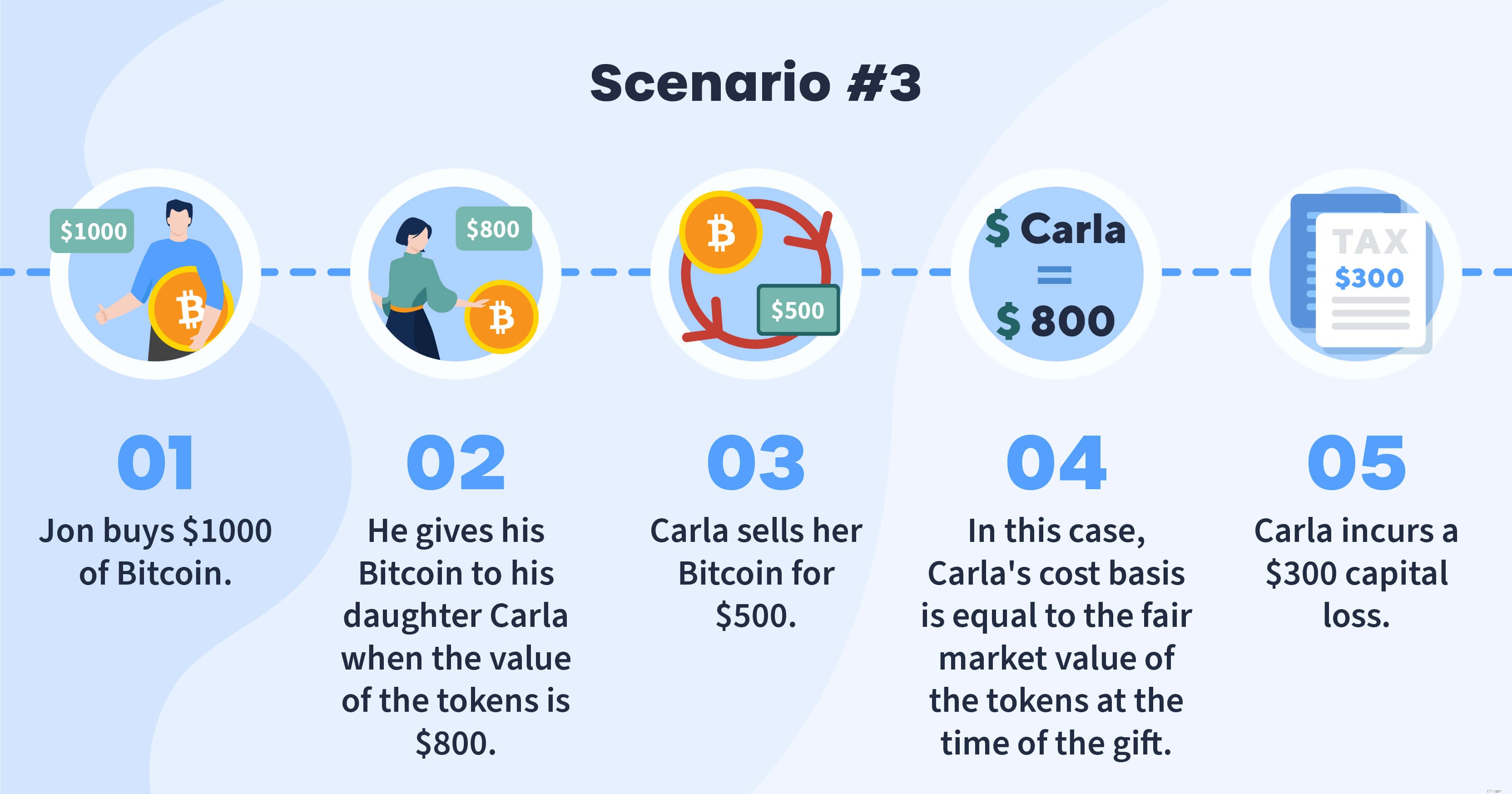

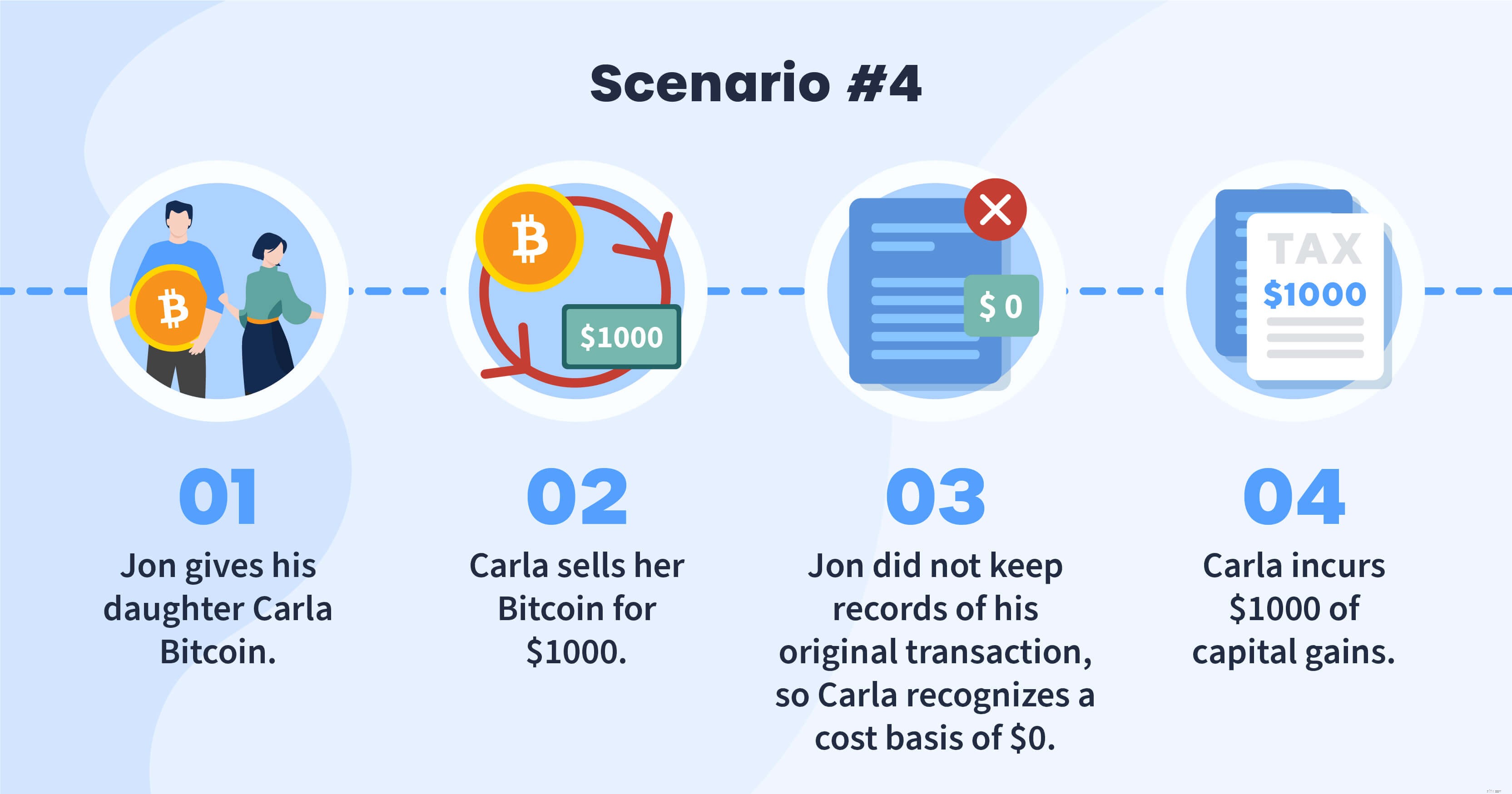

Det är här saker och ting blir komplicerade. När du säljer en kryptovalutagåva kan din kostnadsbas variera beroende på detaljerna i din situation. Här är några vanliga scenarier.

Om priset på din gåva har stigit sedan du fick den, är din kostnadsbas lika med givarens kostnadsbas.

Det är möjligt att värdet på din kryptovalutagåva har ökat sedan du ursprungligen fick den, men fortfarande är lägre än den ursprungliga kostnadsbasen. I det här fallet finns det ingen kapitalvinst eller förlust att rapportera.

Om värdet på din gåva har sjunkit sedan du fick den, är din bas lika med det som är lägst:givarens kostnadsbas eller det verkliga marknadsvärdet för polletterna vid den tidpunkt då gåvan gavs.

Om du inte känner till den ursprungliga kostnadsgrunden för din kryptovalutagåva, måste du identifiera kostnadsbasen som 0 $.

Att donera kryptovaluta till välgörenhet anses vara avdragsgillt.

Om du har hållit din kryptovaluta i 12 månader eller längre är du berättigad till ett avdrag motsvarande det verkliga marknadsvärdet på dina tokens.

Om du har hållit din kryptovaluta i mindre än 12 månader är du berättigad till ett avdrag baserat på vad som är lägre:din kostnadsbas eller det verkliga marknadsvärdet på dina tokens.

Oavsett om du köper, säljer, tar emot eller ger bort kryptovaluta, förblir en sak sann:hantera dina krypteringsskatter kan kännas stressigt.

CryptoTrader.Tax kan hjälpa. Mer än 100 000 investerare använder vår plattform för att göra rapportering av kryptoskatter enklare än någonsin. Plattformen stöder automatiska integrationer till plattformar som Coinbase och Kraken, så att du kan lämna in din skattedeklaration på några minuter.

Kom igång med en gratis förhandsgranskningsrapport idag – du behöver inte ange din kreditkortsinformation förrän du är 100 % säker på att din transaktionsinformation är korrekt.