Refinansiering av skulder för att konsolidera flera lån till ett enda är en standard för skuldhantering. Ibland är det för att få tillgång till en mer förmånlig ränta. Ibland är det för att minska de månatliga betalningskraven genom att sträcka ut dem från en längre återbetalningstid. Och i vissa fall är det bara för den administrativa lättheten och förenklingen av att kunna göra alla betalningar till en låneservice.

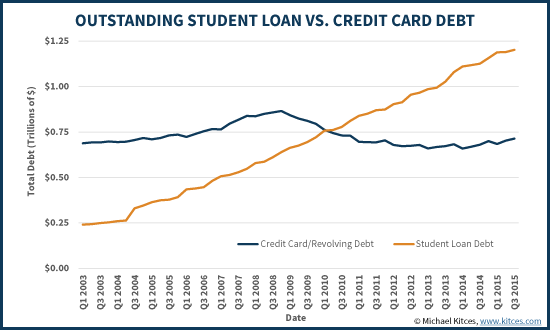

När det gäller studielån är refinansieringsbilden dock mer komplex. Anledningen är att dagens studielån faktiskt är en kombination av federala och privata låneprogram, och för att hjälpa till att lindra explosiva nivåer av studielåneskulder (vars summa nu överstiger alla utestående revolverande kreditkortsskulder i USA!), federala studielån får tillgång till flera former av "flexibla" återbetalningsplaner. Vissa av dem inkluderar till och med villkor som tillåter att oförbetalda studielån efterskänks efter 25, 20 eller till och med 10 år under vissa omständigheter.

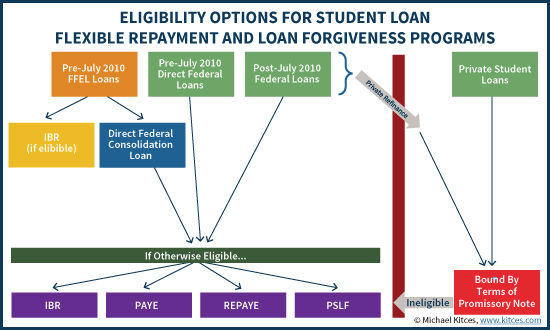

Men flexibla federala återbetalningsprogram för studielån är endast tillgängliga för Federal studielån. I själva verket kan gamla federala studielån (under det tidigare Federal Family Education Loan [FFEL]-programmet) till och med konsolideras till nya federala lån som är berättigade till (mer) flexibel återbetalning och potentiell förlåtelse, under Federal Direct Consolidation Loan-programmet.

Tyvärr är dock studenter som refinansierar gamla (eller nya) federala studielån till ett privatlån förlorar tillgången till alla flexibla återbetalningsprogram och potentiella förlåtelseprogram. Vilket innebär att när det gäller studielån kan refinansiering – även om det är för en lägre ränta eller en mindre månatlig betalning – faktiskt vara mycket mer skadlig i det långa loppet än att behålla de ursprungliga federala lånen, eller helt enkelt konsolidera (men inte refinansiera! ) till de senaste federala programmen!

Michael Kitces är chef för planeringsstrategi på Buckingham Wealth Partners, en nyckelfärdig leverantör av förmögenhetsförvaltningstjänster som stödjer tusentals oberoende finansiella rådgivare.

Dessutom är han en av grundarna av XY Planning Network, AdvicePay, fpPathfinder och New Planner Recruiting, tidigare Practitioner Editor för Journal of Financial Planning, värd för Financial Advisor Success podcast och utgivaren av den populära bloggen för finansplaneringsbranschen Nerd's Eye View genom sin webbplats Kitces.com, dedikerad till att föra fram kunskap inom finansiell planering. 2010 belönades Michael med ett av FPA:s utmärkelser "Heart of Financial Planning" för sitt engagemang och sitt arbete med att främja yrket.

(Michaels anmärkning:Den här artikeln är baserad på en utbildningssession levererad av Studentlåneexperten Heather Jarvis vid XY Planning Network-konferens 2015.)

För dem som behöver låna pengar då och då kan skulder uppstå från en mängd olika källor. Och i slutändan är ett stort antal lån i bästa fall otympliga att övervaka och hantera – med en mängd olika låneserviceföretag att betala, med varierande räntor och lånevillkor – och i värsta fall kan de förvärras för snabbt och gå utom kontroll, vilket leder till fallissemang och konkurs.

I detta sammanhang har skuldkonsolideringsstrategier blivit allt mer populära under de senaste åren som ett sätt att hantera flera skulder. Att konsolidera flera lån till ett kan förenkla antalet betalningar att göra och hantera, och kan till och med spara pengar på lång sikt genom att få en lägre total ränta (t.ex. när man konsoliderar från kreditkort till ett Peer-To-Peer-lån för låntagare med god kredit). Att refinansiera flera lån till ett enda konsoliderat kan också vara tilltalande om det nya lånet har en längre återbetalningstid, vilket avsevärt kan minska minimiskuldbetalningsförpliktelserna och göra det lättare att undvika fallissemang (men självklart kommer mindre betalningar också att leda till mer kumulativa lån låneränta som betalas över tiden).

Skuldkonsolidering och refinansieringsstrategier är ofta tilltalande att överväga eftersom de flesta skulder i sig annars är utbytbara – en skuld är en skuld, ränta är ränta och en betalningsskyldighet är en betalningsskyldighet – så om en omstrukturering av befintliga lån till ett nytt ger en möjlighet till någon kombination av bättre lånevillkor (räntor, återbetalningstider etc.), så mycket bättre.

Historiskt sett har fokus på skuldkonsolidering legat kring konsumentskulder – t.ex. kreditkort och andra icke-säkrade personliga skulder – men det har skett en explosion av studielåneskulder under det senaste decenniet, med totala studielån som nu överstiger alla kreditkortsskulder i USA! Följaktligen har denna massiva skuldtillväxt lett till en liknande massiv tillväxt i refinansierings- och konsolideringsprogram specifikt för studielån, inklusive "traditionella" långivare som Citizens Bank till alternativa långivare som Earnest, och nya "icke-bank"-utlåningsalternativ som CommonBond och SoFi.

Generellt när man diskuterar konsumentskuldhantering används termer som "konsolidering" och "refinansiering" ofta omväxlande, eftersom åtgärden att konsolidera flera lån till ett vanligtvis involverar åtgärden att refinansiera dem (att ta ett enda nytt lån med nya villkor och använda intäkterna för att återbetala och ersätta de gamla lånen med mindre förmånliga villkor).

Men när det kommer till studielån är det faktiskt skillnad mellan refinansiering (vilket kan inkludera konsolidering av många lån till ett) kontra bara konsolidera flera lån till ett, tack vare Federal Direct Consolidation Loan-programmet.

Federal Direct Consolidation Loan kombinerar flera federala studielån till ett enda lån. Denna konsolideringsprocess inte faktiskt ändra räntan som tas ut (bortsett från en minimal justering som kan inträffa eftersom den konsoliderade räntan beräknas om som den vägda genomsnittliga räntan för alla enskilda lån som konsolideras avrundat till närmaste 1/8 th ). Ett federalt direkt konsolideringslån kan dock sträcka ut betalningarna över en längre återbetalningstid i vissa fall.

Men viktigare är att ett federalt direkt konsolideringslån kan göra studielåntagaren berättigad till flera flexibla återbetalningsprogram endast tillgängliga för vissa federala studielån.

Gynnsamma federala program för återbetalning av studielån inkluderar:

Före 2010 administrerades federala studielån av en kombination av den federala regeringen själv (som gav några direktlån) och programmet Federal Family Education Loan (FFEL), som underlättade federala lån genom privata företagslångivare. Förbehållet var dock att endast direkta federala lån var berättigade till de mest generösa betalnings- och förlåtelseprogrammen som PAYE och PSLF.

Sedan 2010 tog finansministeriet över hela det federala studielåneprogrammet, och FFEL fasades ut för nya lån med början efter 1 juli st 2010. Vilket innebär att alla federala studielånsprogram sedan mitten av 2010, inklusive subventionerade och osubventionerade Stafford-lån, PLUS-lån (gjorda direkt till studenter) och mer, potentiellt har varit berättigade till åtminstone vissa federala flexibla betalningsprogram.

Men många före detta studenter har fortfarande FFEL-lån som togs före 2010, som inte var berättigade till vissa betalningsprogram ursprungligen. Lyckligtvis kan dock dessa lån bli berättigade om de konsolideras genom Federal Direct Consolidation Loan ! Med andra ord kan olika FFEL-lån som inte var kvalificerade för flexibla återbetalningsprogram, inklusive potentiell efterskänkning av lån efter 10 eller 20 års återbetalning (t.ex. under PSLF, PAYE eller REPAYE), bli kvalificerade om de går igenom ett Federal Direct Consolidation Loan (dock endast för lån av studenten, inte PLUS-lån som tagits av föräldrar, och alternativen för återbetalningsplanen kommer inte att inkludera PAYE för dem som hade ett studielånssaldo före 1 oktober 2007).

Noterbart är dock att dessa förbättrade återbetalningsalternativ endast är tillgänglig om konsolideringen görs under Federal Direct Consolidation Loan-programmet, och är i allmänhet endast tillgänglig om det är det ursprungliga FFEL-lånet. (Om det "gamla" FFEL-lånet skulle återbetalas under IBR och flera år in i dess 25-åriga "förlåtelse"-tidslinje, kan konsolidering återställa förlåtelsetidshorisonten när den återstartas under ett nytt flexibelt betalningsprogram.)

Under vissa omständigheter är Federal Direct Consolidation också tillgängligt för ett FFEL-lån som inte är det "ursprungliga" lånet (om det konsoliderades i ett speciellt FFEL Consolidation Loan-program som fanns före juli 2010), och Perkins-lån kan också potentiellt konsolideras med Federal Direct (även om de faktiskt inte är en del av FFEL).

Betydelsen av dessa regler är att inte bara "äldre" studielån under FFEL potentiellt kan bli berättigade till förmånligare lånevillkor genom att konsolidera, men privata lån är inte berättigade, och genomgår processen att refinansiera ett federalt lån till ett privatlån kommer oåterkalleligt att förlora tillgången till dessa program . Återigen är anledningen att det federala direktkonsolideringslåneprogrammet endast är tillgängligt för befintliga federala lån; privata lån är inte berättigade, inklusive tidigare federala lån som refinansierades till privata lån . Dessutom, om ett befintligt federalt studielån som tagits sedan 2010 – och därmed redan potentiellt berättigat till flexibla betalningsprogram – refinansieras till ett privatlån, förloras också tillgången till dessa förmånliga betalningsprogram permanent.

Med andra ord, precis som ett federalt direkt konsolideringslån kan förvandla ett icke kvalificerat FFEL-lån till ett kvalificerat federalt lån för unika återbetalnings- och förlåtelsealternativ, refinansiering från ett federalt lån till en privat kan förlora dessa möjligheter! Vilket innebär att även om ett privatlån ger en något bättre ränta – och särskilt om det inte gör det – kan det vara mycket skadligt att refinansiera federala studielån!

Noterbart kan ett befintligt direkt federalt låneprogram efter 2010 också konsolideras under Federal Direct Consolidation-programmet, även om det inte resulterar i bättre eller sämre berättigande eller behandling för flexibla federala återbetalningsprogram (även om konsolidering skulle kunna påverka industrin negativt -specifika tjänstebaserade återbetalningsprogram, såsom HRSA för sjuksköterskor). Det kan fortfarande vara önskvärt att göra det bara för en viss administrativ bekvämlighet. Men om flera direktlån har olika räntesatser kan det vara att föredra att hålla dem åtskilda så att eventuella förskottsbetalningar kan styras till det högsta räntelånet först (eftersom en konsoliderad version skulle omfattas av en blandad ränta).

Många studenter som har samlat på sig studielån under åren kanske inte ens är medvetna om om eller vilka lån faktiskt är federala lån (berättigade till federal konsolidering) eller privata lån (endast berättigade till privat refinansiering).

För att avgöra om något av studentens lån faktiskt är federalt, kan studenten begära sin (federala) låneinformation via National Student Loan Data System (NSLDS). Genom att göra anspråk på sitt konto kommer systemet att visa alla studielån som faktiskt är en del av federala program, och relevanta lånedetaljer (inklusive vilket program det är, när det togs ut och aktuellt lånesaldo och ränta).

För att identifiera och verifiera alla andra lån bör studenter skaffa en kopia av sin kreditupplysning (t.ex. via Federal en gång per år gratis kreditupplysningsprogram) för att identifiera alla utestående lån. Alla lån som visas på kreditupplysningen, och inte listade i NSLDS, kommer att vara privatlån. (Helst bör studenten också hitta eller skaffa en ny kopia av det faktiska skuldebrevet för varje privatlån, för att verkligen förstå lånevillkoren och detaljerna.)

När all denna information har samlats in är det möjligt att organisera alla detaljer om studielånen, privata och federala, FFEL eller Direct, och villkoren, för att identifiera om det kan vara meningsfullt att antingen konsolidera (för federala lån) eller refinansiera (för privatlån). Naturligtvis är det möjligt att en student kan vilja refinansiera federala lån också – t.ex. för att få en bättre ränta – även om det sannolikt bara kommer att vara önskvärt för dem med betydande inkomster, där det finns både en möjlighet att få förmånliga privatlån termer och de flexibla återbetalningsreglerna för de federala programmen är sannolikt inte relevanta. (En låntagare med hög inkomst och hög kreditpoäng kommer sannolikt också att vilja refinansiera privata studielån, om en förmånlig ränta och betalningsperiod är tillgänglig.)

Om det finns betydande federala studielån – antingen direktlån som är berättigade till flexibla betalningsplaner eller FFEL-lån som skulle kunna konsolideras för att bli berättigade – kommer det att vara önskvärt att fördjupa sig mer i om studenten kan vara berättigad till en bättre återbetalningsplan. Institutionen för utbildning tillhandahåller några verktyg för återbetalningsuppskattning, och om så är önskvärt kan studenten påbörja processen för Federal Direct Consolidation Loan, eller så kan det vara värt att anlita en fristående studielånsexpert för att hjälpa till att navigera i alla val (det finns både experter som arbetar direkt med konsumenter, och även några som Jarvis själv som är specialiserade på att samarbeta med rådgivare i frågor om studielån).

Men slutsatsen är helt enkelt detta:även om "skuldkonsolidering" kan vara en standardrekommendation inom privatekonomins värld, när det gäller studielån är det nödvändigt att vara mer försiktig, eftersom det inte är bara om låneräntan och återbetalningstid. Federala studielån är potentiellt kvalificerade för särskilda återbetalningsregler, menendast så länge de förblir federala lån (och/eller är konsoliderade med andra federala studielån under Federal Direct Consolidation Loan-programmet). Så var mycket försiktig med att omfinansiera federala lån till privata, såvida du inte är helt säker på att du inte vill ha eller behöver tillgång till de olika flexibla återbetalningsprogram som är tillgängliga för federala studielån!

(För rådgivare som är intresserade av mer studielåneutbildning, kanske du vill kolla in Comprehensive Student Loan Training Series for Financial Advisors som också finns tillgänglig från Heather Jarvis .)