Värdet av en högskoleutbildning är väl dokumenterat. Från att ha samlat in cirka 1 miljon dollar mer i livsinkomster till en ökad sannolikhet att få arbete (och till och med en minskad risk att utveckla demens!), att få en kandidatexamen har länge varit förknippad med en högre livskvalitet.

Även om vägen till examen inte är billig – och den blir dyrare för varje år – finns det hjälp att få för att ha råd med kostnaderna för högre utbildning. Den federala regeringen delar årligen ut miljarder dollar i ekonomiskt stöd och skatteförmåner för att hjälpa studenter att betala för skolan – och privata studielån kan också hjälpa.

Om du undrar var du ska börja, fortsätt att läsa för en uppdelning av dina alternativ för att betala för college.

Det finns ingen strategi som passar alla när det gäller att betala för college. Blanda och matcha från strategierna nedan för att hitta den bästa lösningen för dina utbildningskostnader.

Om du är föräldern som hoppas kunna skicka din student till college i framtiden är det bästa du kan göra att börja spara ASAP. Låt sammansatt ränta göra en del av besparingen åt dig genom att tidigt investera i ett lågriskkonto.

Om du är en student som hoppas på att gå på college, se till att avsätta så mycket av din lön som du kan för ditt sparande eller 529-plan. Var proaktiv tidigt så att du inte behöver ta på dig mer skulder när du går i skolan.

Ett underutnyttjat val för ytterligare utbildningsbesparingar är en skattefördel 529-plan. En studie av Edward Jones 2017 visade att två tredjedelar av amerikanerna inte vet vad en 529-plan är och vilka förmåner som erbjuds. Det finns två alternativ när du bestämmer dig för en 529-plan:förbetalda undervisningsplaner och utbildningssparplaner.

Som beskrivs av SEC, p återbetalda undervisningsplaner låter en sparare "köpa enheter eller krediter vid deltagande högskolor och universitet (vanligtvis offentliga och statliga) för framtida undervisning och obligatoriska avgifter till aktuella priser för förmånstagaren", medan en utbildningssparplan "låter en sparare öppna en investering konto för att spara till förmånstagarens framtida utgifter för kvalificerad högre utbildning – undervisning, obligatoriska avgifter och rum och kost.” Fördelen med att investera i en 529:a är skattefördelfunktionen, som låter kontoinnehavaren lägga mer pengar på sig. Det finns avgifter, utgifter och begränsningar att överväga med en 529-plan. Ddiskutera dina alternativ med en finansiell rådgivare för att hitta den bästa passformen för din ekonomiska situation.

Om du går på en gymnasieskola som erbjuder lektioner för avancerad placering, internationell studentexamen eller högskoleexamen, kan dessa vara ett bra sätt att arbeta mot högskolekrav medan du fortfarande går på gymnasiet. Många av dessa klasser kommer inte bara att uppfylla examenskraven för din skola utan kommer att innehålla ett prov eller betygskrav i slutet som en högskola kan acceptera som att uppfylla en klasspoäng. Varje college översätter dessa poäng och klasser på olika sätt, så se till att titta närmare på detta när du ansöker.

Vissa gymnasieskolor har partnerskap med lokala universitet så gymnasieelever kan tjäna högskolepoäng tidigt och delta i lektioner på högskolan. Detta kan också vara ett bra sätt att få en känsla för ett campus du kan vara intresserad av att gå på i framtiden.

Att få en tjuvstart på högskolepoäng innan du ens börjat din förstaårsstudent är en enorm lättnad för dem som är oroliga för kostnaden för varje klass. Vissa elever kan till och med ta examen tidigt på grund av poängen de tog med från gymnasiet.

För att ansöka om det mesta ekonomiska stödet måste du fylla i den kostnadsfria ansökan om federalt studentstöd (FAFSA).

FAFSA är det som avgör din berättigande till statliga och federala bidrag, arbetsstudier och lån. Vissa högskolor och universitet har ytterligare krav, så kolla med din skolas avdelning för ekonomiskt stöd för att se till att du uppfyller detta.

FAFSA är tillgängligt från och med den 1 januari, men prioriterade tidsfrister kan variera beroende på skola. Du kan fylla i, skicka in och spåra statusen för din ansökan helt online, och det finns gratis resurser som hjälper dig (och dina föräldrar, om tillämpligt) att fylla i formuläret.

En viktig skillnad mellan studenter och doktorander:studenter på grundutbildningen anses vanligtvis vara beroende och måste rapportera sina föräldrars ekonomiska information som en del av deras FAFSA. Forskarstuderande är mer som att betraktas som självständiga; de med oberoende status behöver inte rapportera sina föräldrars ekonomiska information.

När en viss skola accepterar dig som student, kommer de att erbjuda dig ett ekonomiskt stödpaket baserat till stor del på informationen som finns på din FAFSA. Varje skola har olika blandning av behovsbaserat stöd och meritbaserat stöd som de erbjuder.

Bidrag och stipendier kallas ofta "gåvostöd" eftersom de inte behöver betalas tillbaka. Medan stipendier vanligtvis delas ut baserat på meriter (d.v.s. utbildningsprestationer), baseras bidrag på ekonomiskt behov.

De vanligaste bidragen som delas ut av den federala regeringen är Pell Grants och Federal Supplemental Educational Opportunity Grants (FSEOG). Beloppen varierar beroende på ekonomiskt behov, kostnaden för närvaro, mängden annat stöd du får och tillgången på medel på din skola (endast FSEOG).

Stipendier kan erbjudas genom din specifika skola eller av större företag – som Coca-Cola Scholars Foundation – kräver vanligtvis en separat ansökan från FAFSA. Det finns ett antal helfärdsstipendier tillgängliga från skolor direkt baserat på akademiska prestationer, atletisk skicklighet eller minoritetsstatus.

Oavsett vilken typ av stipendium du söker är det bäst att kolla med din skola för en lista över tillgängliga stipendier och deras krav. Du kan också söka online via College Board, CollegeScholarships.org och Fastweb.

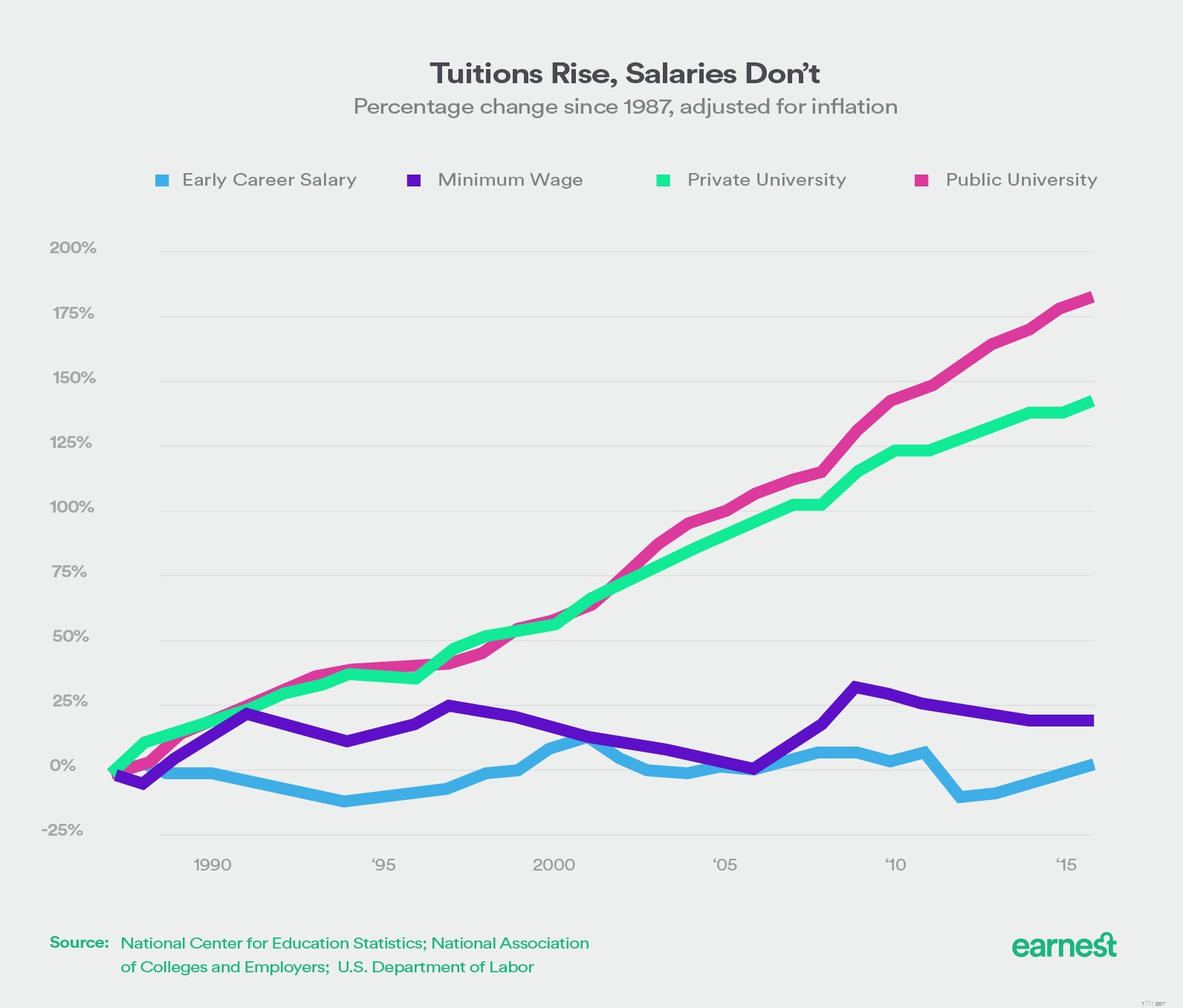

Kostnaden för college beror på institutionen du går på. Men kostnaderna för både offentliga och privata högskolor ökar, och lönerna stiger inte i samma takt.

Enligt College Board var den genomsnittliga kostnaden för bara undervisning och avgifter för läsåret 2015-2016 mer än 32 000 USD vid privata högskolor, 9 400 USD för invånare i staten vid offentliga högskolor och 24 000 USD för invånare utanför staten som går på offentliga universitet.

Men även om högskolor ofta rapporterar en kombinerad siffra för undervisning och avgifter, är inte klistermärkespriset ensamt den verkliga kostnaden för närvaro.

Du vill ta hänsyn till kostnaden för rum och kost, böcker och förnödenheter, personliga utgifter och transport för att komma fram till det verkliga antalet. Skolor måste nu rapportera sin bästa uppskattning av kostnaden för närvaro (COA) och det är siffran som du bör tänka på när du tänker på hur mycket du kommer att betala för din utbildning.

Ladda ner vår nya guide för att få den information du behöver.

Ladda ner guideAllmänt kända som Stafford Loans, subventionerade och osubventionerade federala studielån erbjuds genom en skolas ekonomiska stödkontor. Den stora skillnaden mellan de två är vem som betalar räntan på lånen innan din återbetalning börjar (förväntas vanligtvis börja när sex månader har gått efter examen).

För subventionerade lån måste du visa ekonomiskt behov, staten betalar (eller subventionerar) räntan medan du går i skolan, under din respitperiod och under andra uppskov.

För osubventionerade lån behöver du inte visa ekonomiskt behov och du är ansvarig för ränta som uppstår under skolan, din respitperiod och uppskov.

Räntorna varierar beroende på när lånen ges ut, så låntagare bör kontrollera med utbildningsdepartementet för exakta räntor.

Hur mycket du kan låna baseras på en mängd olika faktorer, såsom kostnaden för närvaro och beroendestatus.

Källa:www.studentaid.ed.gov

Föräldrar till studenter kan också låna federala lån under låneprogrammet Parent PLUS. Maximala lånebelopp beräknas genom att dra av annat ekonomiskt stöd som erhållits från studentens kostnad för närvaro. Föräldrar som ansöker om dessa lån måste gå igenom en grundläggande kreditprövning. Läs mer information om PLUS-lån, inklusive hur du ansöker och återbetalningsalternativ.

Privata studielån används vanligtvis av dem som vill ha eller behöver ett alternativ till federala lån. Studenter som har maxat sina federala lån kan också vända sig till privata lån för att finansiera det återstående saldot för sin utbildning.

Räntorna bestäms av låntagarens kreditvärdighet och kan variera kraftigt från långivare till långivare. Dessa kan tas av studenter (ofta med en cosigner för grundutbildning) eller av föräldrar.

Till skillnad från andra typer av ekonomiskt stöd ger det federala arbetsstudieprogrammet studenter ett jobb (dvs. du måste arbeta för att få pengarna). Skolor delar ut arbetsstudiemedel efter först till kvarn-principen.

Din timlön kan inte vara lägre än den federala minimilönen (7,25 USD per timme) och kvalificeringen baseras på ditt ekonomiska behov. Jobb kan vara på campus eller utanför campus, även om det federala arbetsstudieprogrammet betonar sysselsättning relaterade till ditt studieområde när det är möjligt. Du kan välja att få din lön direkt eller begära att din skola använder dina inkomster för undervisning, avgifter eller kost och kost.

College campus är som mikroekonomier, och det finns massor av jobb tillgängliga runt campus som kanske inte anges specifikt som arbetsstudier. Titta bara runt på ditt campus så kommer du förmodligen att se studenter arbeta överallt. Från baristor, gympersonal, receptioner, boendeassistenter, campusambassadörer etc. Dessa kan vara utmärkta deltidsjobb under läsåret som passar studiescheman och ger extra inkomst.