Flytta till en ny stat? Få en bula i inkomsten eller en förändring av pensionssparandet? Kanske hade du en signeringsbonus?

Om du nyligen tog examen, är chansen stor att några av dessa saker hände dig förra året och var och en av dessa milstolpehändelser kan påverka dig när du lämnar in skatt. På samma sätt, om du räknar med att ta examen under det kommande året och ett av följande scenarier kan vara vid horisonten, kan du vidta åtgärder nu för att minimera din skattebelastning när du lämnar in skatt nästa år.

Vi pratade med Gil Charney, chef för Tax Institute vid H&R Block i Kansas City, Mo., om hur nyutexaminerade och unga yrkesverksamma på resande fot kan navigera i följande vanliga scenarier när det kommer till deras skatter.

Kanske bodde du i North Carolina under fem månader om året och Kalifornien i sju månader förra året. Du måste lämna in statlig inkomstdeklaration för båda staterna.

Ditt första steg, beroende på de stater där du bodde, är att lära dig varje delstats regler om uppehållstillstånd, eftersom du kan upptäcka att du är bosatt i en stat men inte bosatt eller delårsbosatt i den andra staten.

"Delårsboende kommer sannolikt att behöva fördela inkomster och avdrag baserat på deras vistelsedagar", säger Charney. Om du behöver hjälp med att avgöra din bosättningsstatus i flera stater, kontakta en skattespecialist eller skatteförberedande programvara.

Enskilda personer bör först fylla i skattedeklarationen som inte är bosatt i staten, som skattskyldighet till den staten (inte de skatter som innehålls i den staten) kan endast fastställas efter att statens skattedeklaration har fyllts i.

Se dessutom till att lära dig om de många olika krediter som stater erbjuder, säger Charney. Att ignorera en kredit som du är kvalificerad för kan resultera i ett högre belopp som ska betalas eller lägre återbetalning än om skattebetalaren var medveten om krediten, kvalificerade sig för den och gjorde anspråk på den.

Notera att stater har blivit mycket sofistikerade när det gäller att matcha skattedokument som visas på den federala blanketten, säger Charney. "Om det finns någon utelämnande eller oförklarlig avvikelse i statens avkastning, bör skattebetalarna förvänta sig ett meddelande från statens skattedepartement."

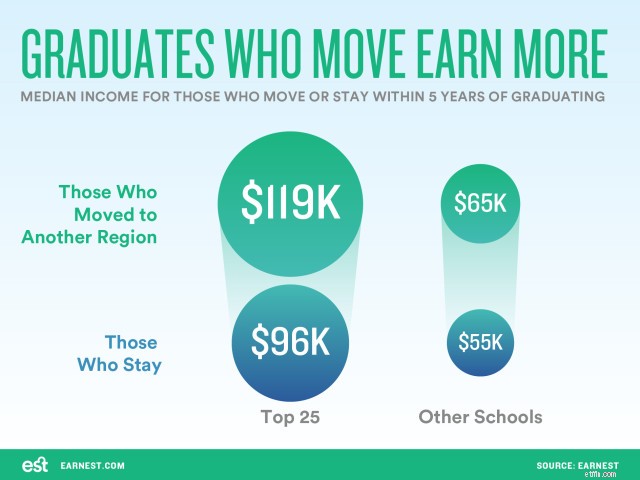

"Låt oss säga att en student med noll inkomst får ett högbetalt jobb på Wall Street," säger Charney. "Deras inkomst kommer att skjuta upp, men det kommer också deras skatteskuld."

Även om det kan vara för sent att göra något för din inkomst 2015, kan du fortfarande vidta åtgärder för 2016 för att säkerställa att du gör allt du kan för att sänka din beskattningsbara inkomst.

"Leta efter sätt att sänka din beskattningsbara inkomst, som att registrera sig i sin arbetsgivares 401(k) plan eller bidra till en IRA," säger Charney. "Detta skyddar inte bara nuvarande inkomst från skatter utan är utgångspunkten för att ackumulera tillgångar för en bekväm pensionering."

Observera också att ett stort hopp i inkomst kan innebära att du inte längre är berättigad att använda en Roth IRA.

När du når $116 000 i inkomst börjar din förmåga att bidra till en Roth fasas ut till $131 000, när du inte längre är berättigad att bidra till en. Om du bidrog till en Roth innan du fick en löneökning för året - oroa dig inte, du kan karakterisera dina bidrag igen eller ta bort dem så att du inte blir straffad av IRA. Du kan läsa mer om IRS:s riktlinjer för Roth-bidrag här.

Om du fick en stor signeringsbonus eller årsbonus i slutet av året, kom ihåg att de lätt kan kasta dig till en högre skatteklass. Även om du använde pengarna för att göra något dygdigt – som att betala av dina studielån snabbare – kommer du fortfarande att beskattas för den extra inkomsten.

Nu för framtidsplanering:Om du vet att du kommer att få en bonus som engångshändelse i år, vänta med att göra något annat som kommer att lägga till mer inkomst till din skattesituation för det året, som att sälja investeringar. Långsiktiga kapitalvinster beskattas med 20 % för skattebetalare i högsta skatteklass.

"I en situation som denna måste skatterna betalas, men om skattebetalaren har någon kontroll över när bonusen betalas ut eller hur den betalas ut, kan viss skatteplanering hjälpa honom att undvika en större skattebit", säger han.

"För många nyutexaminerade kan de största överraskningarna vara att de inte längre är beroende av sina föräldrar och att de är ansvariga för att lämna in sina egna skattedeklarationer!" säger Charney.

Nyutexaminerade som plötsligt får betydligt mer pengar kommer att behöva planera för att betala skatt på den inkomsten, och i den mån de kan lägga den inkomsten i skattegynnade planer bör de göra det.

Om du träder in på arbetsmarknaden för första gången, få hjälp med att slutföra en W-4 hos din arbetsgivare för att säkerställa att du använder rätt källskatt för din situation.

"Även om W-4 kan slutföras när som helst, ignoreras eller glöms den ofta bort, med skattebetalarnas källinnehåll betydligt över eller under deras slutliga skatteskuld", säger Charney.

Om ditt nya jobb ligger mer än 80 mil från ditt gamla hem och ditt gamla jobb – och du flyttade för att komma närmare det – kanske du kan dra av kvalificerade utgifter relaterade till flytten.

Här är reglerna:För att dra av flyttkostnader måste avståndet mellan din nya arbetsplats och din gamla bostad vara större än 50 mil över avståndet mellan ditt gamla hem och det gamla jobbet. Dessutom måste du arbeta heltid i det allmänna området på den nya arbetsplatsen i minst 39 veckor under de 12 månaderna efter din flytt.

Kvalificerade flyttkostnader inkluderar rimliga utgifter för att flytta dig - och din familj - från en bostad till en ny bostad. Dessa inkluderar, men är inte begränsade till, transportkostnader, logi (men inte måltider), förvaring och till och med kostnaden för att flytta husdjur.

"Utgifterna måste vara rimliga," säger Charney. "Till exempel kan skattebetalarna inte dra av kostnaden för ett lyxhotell för fem nätter under en flytt från Kansas City till Chicago, eller en personlig sightseeingresa medan du kör kust till kust för att flytta."

Se till att titta på IRS Publication 521 för mer information om vilka utgifter som är legitima avdrag.

Alla som har hyresfastighetsinkomster från en Airbnb-hyresgäst – eller från någon annan hyresgäst för den delen – måste rapportera den inkomsten om inte hyresperioden är mindre än 15 dagar under året, säger Charney.

Hyrans karaktär kommer att påverka hur den redovisas, samt i vilken utsträckning hyreskostnader kan dras av.

"Dessa kan bli komplicerade och omfattas av vad som kallas "semesterhusreglerna", säger han. "Dessa regler omfattar hur en hyresdag räknas, vilka utgifter som kan dras av från hyresintäkterna och hur fördelningen mellan person- och hyresdagar bestäms."

Individer som använder Airbnb för att hitta hyresgäster till sitt hem eller sin lägenhet kommer att få formulär 1099-K (och/eller formulär 1099-MISC) från Airbnb som visar hur mycket hyra som betalats till skattebetalarna. Rådfråga en skatteexpert för att avgöra hur hyresintäkterna och eventuella avdragsgilla hyreskostnader ska rapporteras.

Generellt sett, om du arbetar vid sidan av regelbundet – även om du har en andra spelning – anses du vara en oberoende entreprenör av IRS och kommer sannolikt att få ett 1099-formulär.

Om du kör för till exempel Uber kan rapporteringen bli lite komplicerad. En Uber-förare kommer att få ett 1099-K (betalkort och tredjepartsnätverk) från Uber. Det här formuläret används för att rapportera betalningar som tagits emot från åkare, såsom biljettpriser, och eventuella utgifter som Uber betalat för förarens räkning, såsom vägtullar eller flygplatsavgifter (vilket betraktas som inkomst, men som också kan dras av).

Föraren kan också få Form 1099-MISC från Uber. Uber kommer att rapportera alla ersättningar som inte är anställda som de betalar direkt till föraren, en sådan incitamentsbetalning eller remissbetalning.

Några överväganden för spelningsarbetare, enligt H&R Block:

Detta är ofta ett område av förvirring för skattebetalarna, säger Charney. Anledningen är att för att vara avdragsgill måste utbildningen krävas av skattebetalarens arbetsgivare eller enligt lag för att upprätthålla skattebetalarens jobb eller meriter, eller så upprätthåller eller förbättrar utbildningen skattebetalarens kompetens i hans nuvarande jobb.

"Till exempel kan en revisor behöva ta utbildning i nya redovisningsstandarder för att korrekt rapportera sin arbetsgivares affärstransaktioner", säger han. ”En mekaniker kan behöva gå en kurs eller specialutbildning för att utföra sitt jobb på rätt sätt. Så utbildningen är inte olik alla företagsavdrag som görs för att stödja verksamheten.”

All utbildning som förbereder skattebetalaren för en ny karriär är vanligtvis inte avdragsgill som en anställd kostnad. Om du har en lägre inkomstklass finns det ytterligare utbildningsskatteavdrag som kan gälla för din situation.

Se till att ta en titt på IRS Publication 970 för mer information om skatteförmåner för utbildning.

Utexaminerade kan dra av studielånsränta upp till 2 500 USD på ett kvalificerat lån – så länge som din modifierade justerade bruttoinkomst (MAGI) inte översteg 80 000 USD som ensamstående/hushållsägare eller 160 000 USD som ett gift par som lämnade in gemensamt 2015. är ett avdrag över gränsen, vilket innebär att specificering inte behövs, säger han.

Puh, det är mycket att tänka på. Om du redan har lämnat in din skatt för 2015, grattis! Om du fortfarande arbetar med dem, kom ihåg att ansökningstiden är 18 april, enligt IRS.

Oavsett vad, om du vet att du sannolikt kommer att flytta eller få ett nytt jobb i år, kan du ta smarta steg för att se till att din skattesituation är så bra som den kan bli när det kommer till ansökan nästa år.