Du är medveten om hälsofördelarna med sjukförsäkring. Men är du medveten om skattefördelarna med sjukförsäkring? Vet du att du kan få skatteförmån för betalning för förebyggande hälsokontroll också?

Är du medveten om att det finns undantag/avdrag för medicinska utgifter som uppstår i specifika fall?

I ett av de tidigare inläggen om hur man sparar inkomstskatt, hade jag fokuserat på populära Section 80C-investeringar. I det här inlägget kommer jag att fokusera på skatteförmåner med sjukförsäkring och andra skattelättnader tillgängliga för specifika medicinska utgifter.

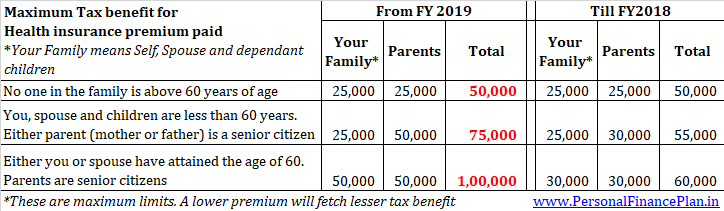

Du kan begära avdrag upp till 25 000 Rs för sjukförsäkringspremie betald (för dig själv, make/maka och underhållsberättigade barn) under räkenskapsåret.

Om antingen du eller din make är pensionär (>=60 år) går avdragsgränsen upp till 50 000 Rs (från FY019) per räkenskapsår. Fram till räkenskapsåret 2018 var gränsen för pensionärer 30 000 Rs 000 per räkenskapsår.

Du kan också begära avdrag upp till 5 000 Rs för förebyggande hälsokontroll för dig själv, make/maka och barn.

Den totala skatteförmånen för sjukförsäkringspremie och hälsokontroll är dock begränsad till 25 000 Rs (eller 30 000 Rs) Rs 25 000 eller Rs 50 000, allt efter omständigheterna.

Måste läsa:Varför kan du inte lita på grupphälsoskydd som tillhandahålls av din arbetsgivare?

Om du betalar sjukförsäkringspremie för dina föräldrar kan du ta en extra förmån på 25 000 Rs per räkenskapsår. Om någon av föräldrarna är pensionär går gränsen upp till 50 000 Rs per år. Denna regel är tillämplig från FY2019.

Gammal regel (tillämplig till FY2018) : Sjukförsäkringspremie som betalas för dina föräldrar är också berättigad till avdrag upp till 25 000 Rs per räkenskapsår. Om någon av föräldrarna är pensionär går gränsen upp till 30 000 Rs.

Avdragsgränsen inkluderar alla betalningar (upp till 5 000 Rs) som görs för förebyggande hälsokontroll av dina föräldrar.

Poäng att notera:

Om du är 35 och dina föräldrar är pensionärer kan du göra anspråk på den maximala förmånen på 55 000 Rs 75 000 Rs för sjukförsäkringspremie och förebyggande hälsokontroller för dig själv, make/maka, barn och föräldrar.

25 000 Rs 25 000 Rs för sjukförsäkringspremie och kontroll för dig själv, make/maka och barn. Och 30 000 Rs 50 000 Rs för sjukförsäkringspremie och kontroll för föräldrar.

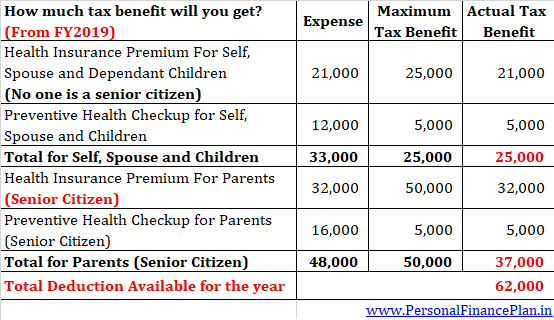

Här är ett annat exempel:

För skatteförmåner för en flerårig försäkring, låt oss försöka förstå med hjälp av ett exempel.

Låt oss anta att du köper en 2-årig sjukförsäkring i april 2018 och betalar en premie på 36 000 Rs.

Denna policy kommer att vara i kraft till april 2020. Detta innebär att policyn kommer att vara i kraft under tre räkenskapsår (FY2019, FY2020 och FY2021).

I det här fallet kan du göra anspråk på skatteförmåner på 12 000 Rs (36 000 Rs/3) under vart och ett av de relevanta räkenskapsåren ((FY2019, FY2020 och FY2021). Därför, även om , du har betalat för en 2-årig försäkring, skatteförmånen måste delas upp på 3 år.

När du förnyar försäkringen i april 2020 får du naturligtvis skatteförmånen för premiebetalningen under FY2020 och de efterföljande åren.

Om du är pensionär (>=60 år) och inte har köpt någon sjukförsäkring, kan du dra avdrag för medicinska utgifter upp till 50 000 Rs per räkenskapsår . Denna regel är tillämplig från FY2019.

Observera dock att det totala avdraget som kan utnyttjas för sjukförsäkring, förebyggande kontroll och medicinska kostnader inte får överstiga 50 000 Rs (från FY2019).

Observera att avdraget för sådana sjukvårdskostnader endast kan utnyttjas om den berörda pensionären är oförsäkrad (inget belopp har betalats för att hålla i kraft en sjukförsäkringsplan).

Dessutom kan du också utnyttja denna förmån för betalning av dina föräldrars medicinska utgifter förutsatt att de är pensionärer och inte har köpt någon sjukförsäkring.

Gammal regel (gäller till FY2018) :Om du är en mycket pensionär (>=80 år) och inte har köpt någon sjukförsäkring, kan du dra avdrag för medicinska utgifter upp till 30 000 Rs per räkenskapsår. Som du kan se, fram till FY2018, var förmånen endast för mycket äldre medborgare (>=80 år). Från och med räkenskapsåret 2019 har förmånen utökats till alla pensionärer (>=60 år).

Du är en mycket pensionär men din fru är det inte. Du köper inte en sjukförsäkring för dig själv utan köper en till din fru.

Avdraget för dina sjukvårdskostnader, sjukförsäkring för din make (eller barn) och hälsokontroll är begränsat till 30 000 Rs 50 000 Rs.

Om någon av dina föräldrar är en mycket pensionär och oförsäkrad kan du få avdrag för sjukvårdskostnader upp till 30 000 Rs 50 000 Rs per räkenskapsår.

Var vänlig förstå att sjukvårdskostnader är berättigade till avdrag endast för den förälder som är en mycket senior. Som nämnts ovan är det totala avdraget för premiebetalning, hälsokontroll och sjukvårdskostnader begränsat till 30 000 Rs 50 000 Rs per räkenskapsår.

Du kan begära ett avdrag på 40 000 Rs för sjukvårdskostnader för specifika åkommor för dig själv och beroende släktingar. Du kan göra anspråk på make, föräldrar, barn och syskon.

Avdragsgränsen ökar till 60 000 Rs Rs 1 lac (från FY2019) i beloppet används för behandling av en pensionär (>=60 år).

Avdraget är 80 000 Rs Rs 1 lac (från FY2019) om behandlingskostnaden uppstår för en mycket pensionär (>=80 år).

Du kan inte begära avdraget om du redan har begärt ersättning för behandlingskostnaden enligt någon försäkring.

Du måste bifoga ett intyg från en specialistläkare när du lämnar in inkomstdeklarationer. Det räcker med intyg från specialistläkare från både privata och statliga sjukhus. Listan över specificerade åkommor finns i Regel 11DD. Större sjukdomar som cancer, demens, kronisk njursvikt, Parkinsons sjukdom, hemofili omfattas.

Du kan kräva avdrag på upp till 75 000 Rs för utgifter för medicinsk behandling, omvårdnad, utbildning och rehabilitering av en anhörig med funktionshinder. Beroende kan vara make/maka, föräldrar, barn och syskon.

Beloppet kan också inkludera betalning till vilket som helst system för underhåll av sådana anhöriga. Vid anhörig med allvarlig funktionsnedsättning är avdragsgränsen 1,25 lacs. Du måste lämna in ett stödjande läkarintyg. För mer information, se avsnitt 80DD och regel 11A i inkomstskattelagen.

Om skattebetalaren är en person med funktionshinder kan han/hon begära ytterligare avdrag på 75 000 Rs enligt Section 80U. Det finns inget samband med behandlingskostnader. Vid allvarlig funktionsnedsättning går avdragsgränsen upp till 1,25 lacs.

Denna förmån var endast giltig till FY2018. Detta har ersatts av ett standardavdrag på 40 000 Rs per år från FY2019.

Belopp som betalats (återbetalats) av din arbetsgivare för utgifter för medicinsk behandling av dig och din familj är befriat från inkomstskatt till en omfattning av 15 000 Rs per räkenskapsår. Familj inkluderar sig själv, make/maka, barn, beroende föräldrar och syskon.

Det här undantaget är inte tillgängligt för egenföretagare .

Detta undantag är på faktisk grund d.v.s. du måste lämna in medicinska räkningar till din arbetsgivare.

Bildkredit:Ken Teegardin, 2011. Originalbilden och information om användningsrättigheter kan laddas ner från Flickr/SeniorLiving.Org

Inlägget publicerades första gången den 24 december 2015. Har uppdaterats regelbundet.

Private Equity Firm Locations – U.S.A.

Fyra år av aktieinvesteringar på egen hand:lärdomarna jag har lärt mig

Hur man skickar pengar från USA till Korea

Crypto Wash Rea Regel:Vad investerare behöver veta

Om man ska köpa eller leasa en bil beror på mycket mer än kostnaden för varje alternativ. Hur (och hur mycket) du kör och andra faktorer spelar också roll.